¿Le gustaría conocer el secreto para jubilarse con 160.000.000 de dólares, a partir de un salario de clase media?

Alguien lo hizo.

Técnicamente, fueron 70.000.000 de dólares, pero eso fue en 1991. La cantidad comparable en dinero actual ajustado a la inflación sería de 160.000.000 $.

El nombre de este inversor es Ted Johnson. Puede buscarlo en Google. Ted se jubiló de UPS en 1952. Nunca ganó más de 14.000 dólares al año, que era un salario de clase media en aquella época.

El éxito de Ted se reduce a dos factores, o dos y medio:

- Ted invertía regularmente. Una cosa que Ted hacía y que mucha gente no hacía entonces (y probablemente siga sin hacer ahora) era invertir dinero de forma constante todos los meses. Invertir con regularidad puede ser algo fácil de entender pero difícil de llevar a la práctica.

- Ted retrasó la gratificación, probablemente sustancialmente. Invertir con regularidad es difícil porque exige sacrificios. Seguro que Ted dijo no a muchas «recompensas» del presente (ropa elegante, buenos viajes, coches de última generación) en favor de una recompensa más abstracta, pero exponencialmente mayor, más adelante.

- Ted eligió una inversión decente, pero no increíble. Y ni siquiera estoy seguro de que podamos decir que Ted invirtió de forma responsable, porque Ted apostó todo lo que pudo por las acciones de UPS, un movimiento no diversificado que pocos asesores financieros, si es que alguno, respaldarían.

Es la espera lo que lo ayuda como inversor, y mucha gente no soporta esperar. Si no ha recibido el gen de la gratificación diferida, tiene que esforzarse mucho para superarlo. -Charlie Munger

Puede que piense que me estoy engañando en el punto 2. Se podría pensar que Ted tuvo mucha suerte y que UPS fue la versión americana de mediados de siglo de Amazon, Apple o Microsoft, un cohete lunar cuyo rendimiento fue exponencialmente mejor que el del mercado.

Se podría pensar, en otras palabras, que los resultados de Ted son producto de la suerte y no de factores repetibles.

A las acciones de UPS les fue bien, subiendo alrededor de un 11,9% anual.

Pero el S&P 500 subió un 11,5% anual durante el mismo periodo.

El hecho de que la cartera de Ted sólo superara ligeramente al S&P es una magnífica noticia para los inversores.

Ted no aumentó sus inversiones a 70 millones de dólares por una apuesta única en la vida. Más bien, el motor principal era empezar pronto, ser constante e invertir todo lo que pudiera.

Warren Buffett, una de las personas más ricas del mundo y antes el más rico del mundo, acumulaba riqueza a un 20% anual. Es más alto que el 11,9% y el 11,5%, pero no es ridículamente alto.epi

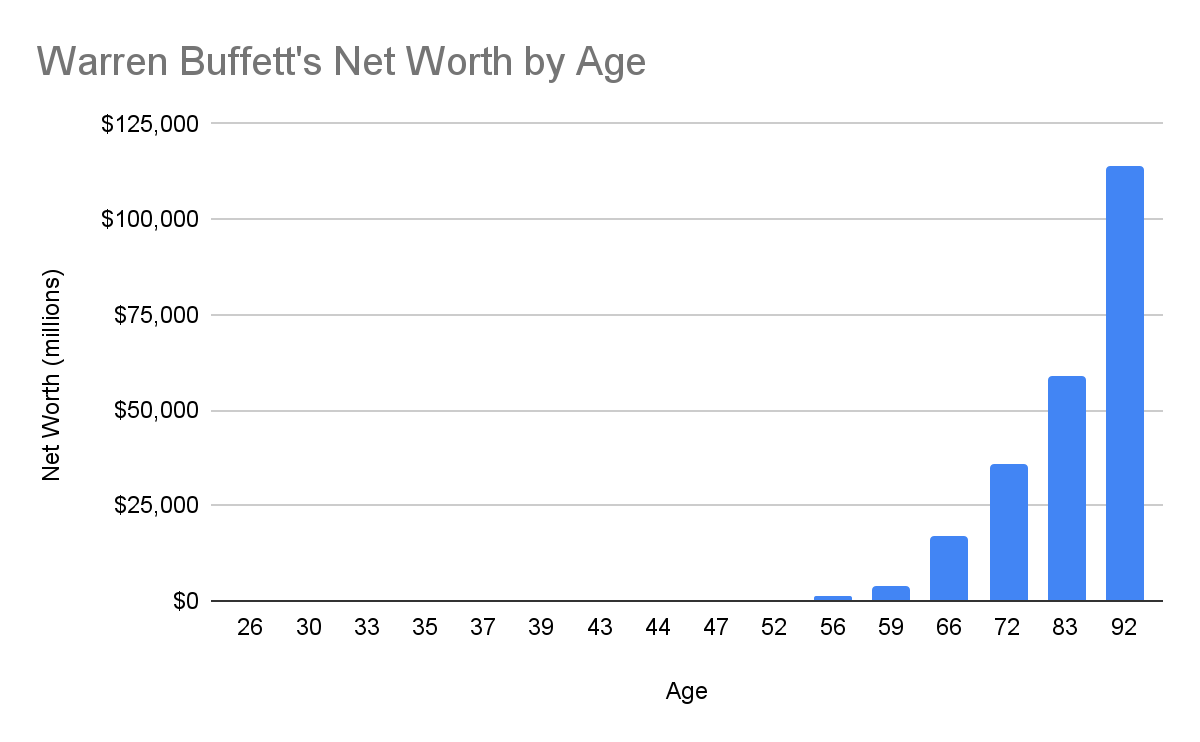

Más bien, al igual que Ted, el mayor impulsor de la increíble riqueza de Buffett fue el tiempo que lleva en el mercado. Como suele decir Morgan Housel, en términos porcentuales, casi todo el patrimonio neto de Buffett llegó después de cumplir 65 años (y en realidad, incluso después de cumplir 50).

Hablando de increíble, el patrimonio neto de 1.400 millones de dólares de Buffett a los 56 años es sólo el 1,2% de su patrimonio neto actual, pero apenas se registra en el gráfico. (Y Buffett también ha donado casi 40.000 millones de dólares a obras benéficas).

Quizá no empiece a componer su patrimonio a una edad tan temprana como Warren Buffett o Ted Johnson. Tal vez tenga hijos o un cónyuge con necesidades especiales, o una pensión alimenticia importante, u otros gastos que le impidan ahorrar tanto como Ted. Tal vez no obtenga un 20% de rentabilidad anual, o un 11,9% o incluso un 11,5%.

Bien. No necesita convertirse en multimillonario. Ni siquiera necesita 70.000.000 de dólares. Las fuerzas de la capitalización son tan poderosas que, si empieza ahora y mantiene la constancia, hay bastantes probabilidades (basadas en la historia del mercado) de que acabe teniendo más de lo que cree décadas después.

Según mi experiencia, la mayoría de la gente subestima el poder de la capitalización.

BBAE quiere que tenga tanto éxito como Ted Johnson. O, al menos, para tener una jubilación cómoda, libre de preocupaciones monetarias.

Incluso le daremos hasta 400 $ en dinero de bonificación después de hacer su primer depósito.

Además, disponemos de numerosos recursos (nvestigaciones, datos, listas de valores, carteras beta inteligentes, etc.) para ayudarle a obtener los mejores rendimientos posibles.

Pero lo más importante es simplemente empezar. Para ello (y beneficiarse de nuestra bonificación especial de dinero) sólo tiene que hacer clic en este enlace de aquí.

Las grandes ventajas de BBAE para usted

Y tenga en cuenta que estas ventajas se suman a todas las que obtiene con una cuenta BBAE. Esos beneficios incluyen:

- Operaciones de renta variable gratuitas

- Funcionalidad «Copiar comercio o copy trade» en Town Square de BBAE

- Ideas de valores y temas seleccionados en la sección Descubra de BBAE: algunos siguen a los principales inversores, mientras que otros siguen temas como Vehículos eléctricos, semiconductores, SaaS, etc.

- Negociación de opciones hasta el nivel 4, más la herramienta teórica de fijación de precios de opciones de BBAE

- Datos de mercado, datos financieros y gráficos en tiempo real

- Contenidos y formación líderes del sector

- 500.000 $ de seguro SIPC

- Tres exclusivas carteras beta inteligente del líder del sector MarketGrader (en Mi Asesor de BBAE)

- Una bonificación de hasta 400 $ en dólares BBAE por abrir y depositar fondos en su cuenta.