Resumen semanal: Los pros y los contras de la demanda de Google, ¿Vuelven los bancos pequeños?

Lección de mercado: lo malo a veces es bueno

He aquí una gran lección de mercado, sobre todo acerca de cómo el mercado es «reflexivo» (una expresión de George Soros) y un producto de la ciencia social, en lugar de una ciencia física «dura» en la que siempre se aplican ciertas reglas.

Hace poco hablé de la implosión de los valores inmobiliarios, sobre todo en el sector inmobiliario comercial, donde algunas ventas recientes han sido a precios literalmente inferiores en más de un 90% a los precios anteriores (a menudo fijados hace casi 20 años).

De hecho, la semana pasada escribí sobre un edificio de Manhattan que se vendió con un descuento del 97,5% sobre su precio de 2006. Eso equivale a comprar una casa por 1.000.000 $ y venderla por 25.000 $. Ouch.

El perdedor más obvio en el escenario de «malos CRE» es quienquiera que sea el propietario de los edificios. El segundo perdedor más obvio son los bancos que han concedido préstamos a CRE, ya que no sólo es probable que los vendedores en venta forzosa con préstamos pendientes tengan menos capacidad para devolverlos (porque se están vendiendo a precio de cacahuete), sino que incluso los prestatarios de CRE que no tengan previsto vender ahora deberán revalorizar sus propiedades a medida que vayan apareciendo las «comparaciones»: Aunque nunca pienses vender tu casa de un millón de dólares, si varias casas de tu antiguo bloque del millón de dólares empiezan a venderse por 25.000 $, en algún momento tendrás que aceptar que tu casa también vale probablemente algo parecido en el mercado libre.

Unos valores muy reducidos significan que la garantía de su préstamo (es decir, el valor del edificio) baja mucho.

Los bancos están acostumbrados a la iliquidez de la CRE y es de suponer que serán flexibles con los prestatarios a la hora de (no) aportar más garantías -ya que eso podría provocar una venta en espiral, por muy difícil que sea imaginar que los precios bajen aún más-, pero como mínimo, el banco puede tener que rebajar el valor del préstamo.

Esto es malo para las acciones de los bancos regionales, en igualdad de condiciones.

Pero como escribí hace poco, el contraargumento a esto desde la perspectiva del mercado es que el mercado sabe todo esto. Las malas noticias ya se han incorporado a los precios. Eso significa que los valores bancarios más pequeños pueden estar «enrollados» para rebotar al alza ante una buena noticia inesperada.

De hecho, ya estaba ocurriendo.

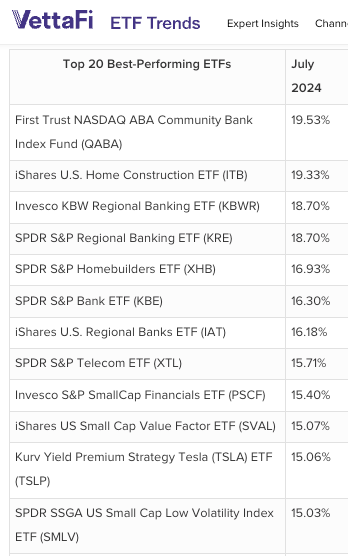

A continuación puedes ver mi captura parcial de pantalla de la lista de VettaFi de los ETF con mejores resultados del mes pasado. Cinco de los 10 primeros son ETF bancarios, y otro es un ETF financiero de pequeña capitalización, que supongo está muy ponderado por los bancos pequeños.

Los constructores de viviendas han oscilado este último año mientras los inversores hacen malabarismos con las fuerzas opuestas de los tipos de interés altos (malos) y la oferta limitada (buena), y los dos ETF de constructores de viviendas pueden haber subido en previsión de tipos más bajos.

Presumiblemente, los bancos más pequeños también están interesados en ese catalizador, ya que puede ayudar al sector inmobiliario y a la parte delantera de la curva de rendimientos.

(Si no conoces los bancos, debes saber que tienen una relación semicompleja con los tipos de interés. A menudo se dice que los tipos altos son buenos para los bancos porque pueden cobrar más a los prestatarios, y es cierto, pero una curva de rendimiento pronunciada -en la que los tipos a corto plazo son bajos y los tipos a largo plazo son altos- es más precisamente lo que es bueno para los bancos (que pagan tipos a corto plazo y reciben tipos a largo plazo). La curva de rendimientos había estado invertida durante bastante tiempo, hasta hace muy poco).

La lección más amplia es -y esto es algo que he dicho antes y que diré esencialmente siempre porque es una de las cosas más importantes (y no obvias) sobre la inversión- que nunca estás nunca inviertes basándote en la realidad absoluta, y siempre estás siempre siempre inviertes en función de tus puntos de vista en relación con los del mercado.

Dicho esto, un mes no hace una tesis a largo plazo, y es posible que esto no sea más que un bache vertiginoso, y que al final se demuestre que los osos bancarios tienen razón. Yo no lo sé, ni nadie lo sabe.

Pero esto ilustra el poder de la inversión en valor. Las sorpresas son las que desbloquean el valor de mercado (porque todo lo demás está descontado), y los valores que no son apreciados por el mercado tienden a tener mucho potencial para sorprenderlo si las cosas van mejor de lo previsto.

Google declarado monopolista

Como probablemente habrás oído, el caso presentado por el Departamento de Justicia (y los fiscales generales de 38 estados; las demandas se consolidaron finalmente) contra Google por prácticas monopolísticas ilegales en 2020 se resolvió finalmente -más o menos- cuando el juez de distrito de Washington DC , Amit Metha, falló en contra de Google.

«Google es un monopolista y ha actuado como tal para mantener su monopolio».

-Juez Amit Mehta

Retrocedamos.

¿Alguna vez has soportado un servicio de atención al cliente horrible, has hecho largas colas o has pagado precios de saldo porque una empresa tenía demasiado control del mercado?

Irónicamente, es lo que quieren las empresas. Pues no. No quieren que sufras (y, hoy en día, que dejes una desagradable crítica en Google o Yelp). Pero un objetivo primordial de una empresa es desarrollar suficiente poder de fijación de precios como para poder cobrar más de lo que «debe», por así decirlo, y que la competencia no pueda hacer nada.

Una marca es el ejemplo más evidente: El objetivo financiero de la marca es permitir que una empresa cobre más por lo mismo de lo que podría cobrar de otro modo.

«Pagar de más» por las marcas es un comportamiento del consumidor altamente electivo y no forzado, y por eso al gobierno le parece bien. El gobierno sí intenta proteger a los consumidores que pagan en exceso gracias a que sus opciones están limitadas por empresas grandes y poderosas. Y ya se trate de barcos de vapor, ferrocarriles, acero, petróleo, telecomunicaciones o tecnología, las nuevas industrias dan lugar a empresas grandes y poderosas.

La eterna pregunta: ¿Estos matones se hicieron grandes y poderosos porque son buenos y ofrecen lo que los consumidores quieren -no hay que avergonzarse de ello- o porque crecieron lo suficiente para aplastar a la competencia, o un poco de ambas cosas?

Google parece estar sólidamente en la categoría de «un poco de ambos», al menos para mí.

Obviamente, Google fabrica el mejor buscador.

Tiene una cuota del 89,2% en búsquedas generales y del 94,9% en móviles; como señaló Matt Levine de Bloomberg (puede ser necesario registrarse o no), Bing de Microsoft es el nº 2 con una cuota de búsquedas del 5,5%, pero «google» es una de las principales búsquedas en Bing, lo que significa que un gran número de usuarios de Bing están, irónicamente, intentando encontrar el camino de vuelta a Google.

Google casi no tiene competencia, pero tener una cuota de mercado monopolística no es ilegal, como no lo es ser el único restaurante de una pequeña ciudad.

Tiene toneladas de búsquedas y -lo que es importante- toneladas de datos sobre las búsquedas de todo el mundo. Si eres anunciante, Google puede darte el mayor beneficio, dejando a un lado el precio.

El juez Mehta -gran aficionado al hip-hop, por cierto- decidió que Google (técnicamente, Alphabet) no tenía un monopolio en la publicidad de búsqueda general, pero sí en la publicidad de búsqueda de texto, es decir, que tiene potencial para cobrar de más a los clientes.

Mehta también criticó los enormes pagos de Google a los fabricantes de teléfonos para que Google Chrome (y otras aplicaciones de Google) sea el predeterminado en los teléfonos, así como la práctica de pagar para que «google.com» sea el sitio de búsqueda predeterminado en navegadores como Firefox y Safari. Mehta señaló que sólo ha habido dos nuevos navegadores en los últimos 15 años, y ninguno de ellos ha llegado a ser gran cosa (DuckDuckGo está ganándose a duras penas una minúscula existencia, y el otro fracasó).

Google tampoco daba la impresión de ser una empresa de «buen tipo».

Años de memorandos internos demostraron que Google era muy consciente de que estaba acaparando el mercado, Google tenía una política interna de hacer que los empleados cc: un abogado interno sobre cualquier cosa remotamente controvertida, con la intención de que tales comunicaciones pudieran ser redactadas durante el descubrimiento por el privilegio abogado-cliente. Mehta se dio cuenta y reprendió a Google por abusar de esta vía.

Y como Google controla tanto la principal bolsa de anuncios como la principal plataforma de venta de anuncios (SSP) (las SSP envían las ofertas de anuncios a las bolsas de anuncios), posee información «privilegiada» sobre el precio de las ofertas de todo el mercado, lo que le permite fijar el precio de las ofertas de sus propios clientes ligeramente por encima del siguiente mejor postor, lo que es injusto tanto para otros intermediarios publicitarios como para los editores.

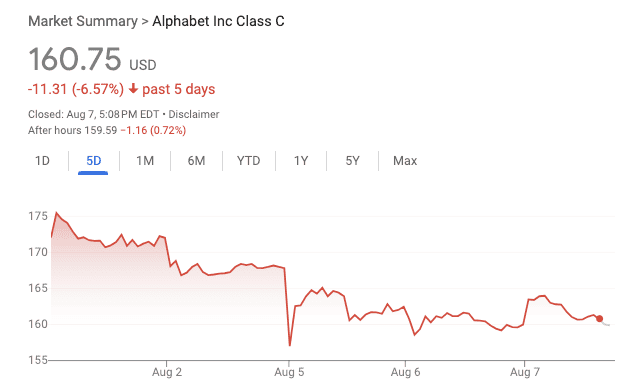

La cotización de las acciones de Google apenas se vio afectada por la sentencia del 5 de agosto.

¿Qué ocurrirá a continuación con Google/Alphabet?

Esta es la cuestión clave. Los juristas están entusiasmados con el trabajo que ha hecho Mehta: ha dado al gobierno su primera victoria sobre las grandes empresas tecnológicas en 25 años, y de una forma bien razonada, sin aceptar ciegamente los argumentos del DOJ, y parece probable que se mantenga en apelación (y Alphabet intentará apelar).

Este juicio simplemente decidió la responsabilidad, y no el remedio. El remedio debe ser propuesto por el DOJ (pero no determinado por el DOJ) como paso siguiente, y es el verdadero problema. Algunas ideas en discusión en los medios de comunicación:

Remedio difícil: En el extremo, Google podría ser disuelta, como AT&T en 1982. Concretamente, Google podría verse obligada a vender su navegador Chrome o su sistema operativo Android.

Remedio suave: En el extremo más suave, puede que Google sólo tenga que hacer que sus acuerdos de pago por incumplimiento con los navegadores web y los fabricantes de teléfonos no sean exclusivos (puede que se requiera o no el registro por correo electrónico).

Remedio intermedio: O bien, Google puede tener que compartir datos o algoritmos con sus competidores.

La vista sobre el recurso es en septiembre, pero teniendo en cuenta el recurso de Google, es posible que no tengamos un cierre hasta dentro de unos años -y puede que para entonces estemos en un entorno regulador diferente-, que es probablemente la razón por la que el mercado está tratando esta sentencia «histórica» como una hamburguesa de nada.

Un comodín podría ser si el DOJ consigue una orden judicial contra Google para suspender al menos temporalmente algunas de las violaciones monopolísticas más atroces.

¿Qué opino? Si una oferta no es la mejor, pero se impone a los usuarios por razones monopolísticas (¿alguien recuerda Internet Explorer?), es fácil odiar al monopolista. Si una oferta es la mejor y además se impone a la gente, es más complicado, como el «chico de los sueños» de una novela romántica que también es un poco demasiado agresivo. Para el mercado publicitario, ¿ha hecho Google más mal que bien? No lo sé. Pero ha hecho suficiente daño como para desencadenar esto, y tiendo a pensar que las grandes empresas tecnológicas ya deberían estar reguladas.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.