Resumen semanal: Caída de Nvidia, recesión, mal septiembre, 31 años de subidas del 10

Caída de Nvidia

Nvidia (Nasdaq: $NVDA)

Aunque los inversores en Nvidia a largo plazo no tienen mucho de qué quejarse -las acciones han subido un 120% en lo que va de año-, la empresa de GPU (que ha llegado a representar el 8% del S&P 500 recientemente, aunque ha bajado a un impresionante 6,algo por ciento) ha levantado ampollas últimamente por lo rápido que ha caído.

El catalizador más reciente ha sido la noticia de la citación del DOJ a Nvidia (puede ser necesario registrarse, aunque este enlace debería ser gratuito) para evaluar posibles conductas antimonopolio.

Pero antes de eso, estaban los resultados trimestrales de Nvidia que, se mire por donde se mire, fueron fenomenalmente asombrosos.

Sin embargo, el mercado bursátil se mueve por sorpresa, o al menos por desviación de las expectativas. Cuando el mercado ha puesto en precio unos resultados «realmente superfenomenalmente asombrosos», y una empresa ofrece unos resultados «superfenomenalmente asombrosos» o, simplemente, «fenomenalmente asombrosos», las acciones bajan.

(Ten en cuenta que la inversión de esto es la premisa de la inversión en valor, al menos en su forma original: Una empresa con bajas expectativas, que incluso podría ser una empresa pésima que no querrías poseer durante mucho tiempo, puede obtener buenas ganancias si sus resultados son simplemente «pobres» en lugar de «realmente pobres»).

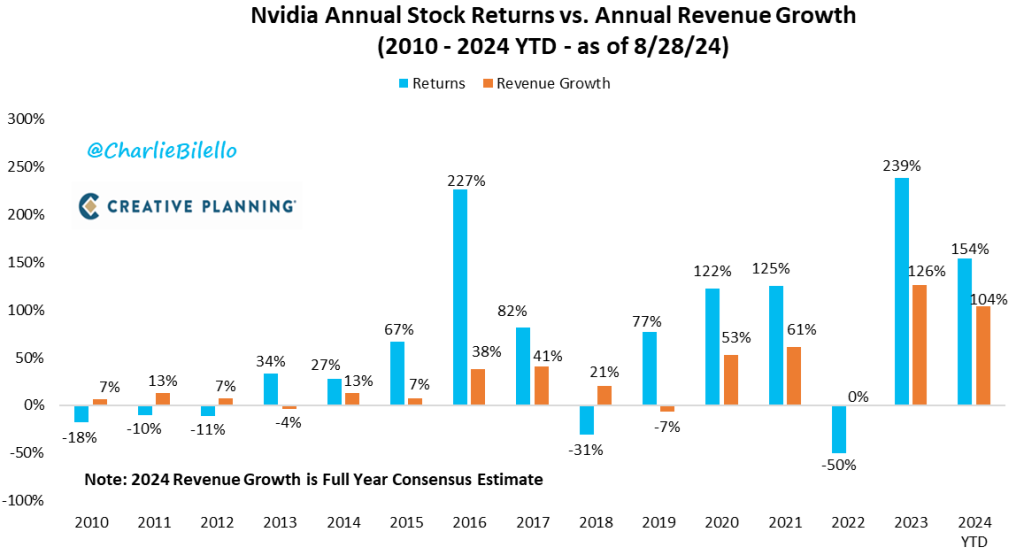

Un gráfico de Charlie Bilello, de Creative Planning, ilustra este concepto de expectativas y resultados de Nvidia. Muestra las ganancias anuales del precio de las acciones frente a las ganancias de los ingresos (ambas en porcentajes) durante los últimos 14 años.

Sí, el mercado bursátil es anticipatorio, por lo que no cabe esperar que esto se alinee perfectamente (los movimientos de las acciones normalmente preceden a los movimientos de los ingresos), y sí, los ingresos no son tan relevantes como los beneficios, teóricamente hablando, pero para un valor en crecimiento como Nvidia, es una aproximación legítima a lo que los inversores están observando.

¿La cuestión? En el gráfico se ve mucho más azul que rojo.

En los últimos seis meses, la relación precio/ventas (P/V) de Nvidia se ha reducido aproximadamente a la mitad, de 52 a 27, pero eso sigue significando que si de repente Nvidia no tuviera ningún gasto -ni personal, ni impuestos, ni nada- , un inversor tardaría 27 años, con el nivel de ingresos actual simplemente recuperara su dinero.

No obtener ningún beneficio, ojo: estamos hablando sólo del retorno del capital.

Ahora bien, 27 años es mejor que 52 años, y representa un rápido avance en la dirección correcta.

Pero la mediana histórica de la relación P/S del S&P 500 es de 1,5 (ahora es de un espumoso 2,7, gracias en parte a Nvidia y otros valores tecnológicos «caros»), por lo que Nvidia aún puede estar incorporando mucha más sorpresa potencial a la baja que al alza.

Septiembre: El peor mes para las acciones

Soy escéptico respecto a la minería de datos en la inversión.

Como ocurre con los deportes profesionales, la demanda de estadísticas salaces o sorprendentes supera la oferta, lo que hace que las estadísticas lleguen un poco lejos: Puede ser interesante saber que un equipo de fútbol americano es 14 de 27 en conversiones de tercer down cuando está dentro de la línea de 17 yardas del equipo contrario y cuando el equipo contrario lleva colores pastel, pero no estoy seguro de lo predictiva que es una cifra así.

Así que los analistas tendemos a buscar la lógica económica detrás de las estadísticas de inversión, para ver si pueden tener peso o son sólo artefactos estadísticos.

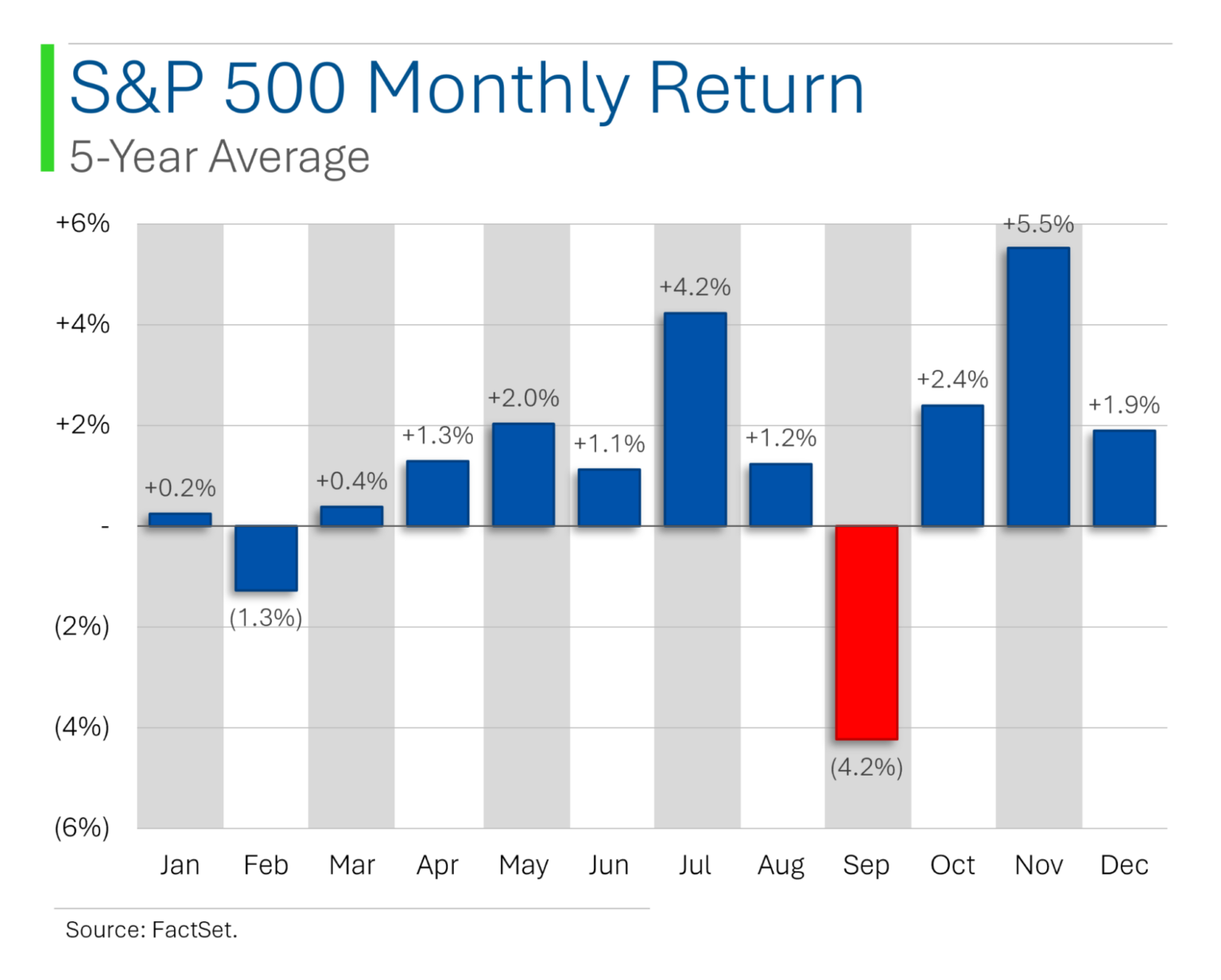

Una estadística sorprendente sin lógica económica (conocida) en la que sigo creyendo es el mal comportamiento de septiembre. Por la razón que sea, septiembre ha sido un mal mes para las acciones, como muestra este gráfico de Ryan de MarketLab:

Una hipótesis (puede ser necesario registrarse) es que los operadores se van de vacaciones en agosto y al volver al trabajo se sienten perezosos y vacíos de optimismo, y (quizá oximorónicamente) «movidos» por su hastío, se deshacen de muchas participaciones.

Incluso si esto ocurriera realmente el primer año o unos pocos años, con el modo en que funciona la economía, si otros operadores son conscientes de que los operadores de vacaciones se deshacen de las acciones por motivos irracionales, aprovecharían septiembre como una oportunidad para abalanzarse.

A menos que haya una razón estructural de buena fe para que una ineficiencia no se negocie (por ejemplo, las instituciones con mucho dinero a menudo no pueden comprar microcapitalizaciones, ya sea por estatutos o porque, en la práctica, moverían demasiado los precios y sus ganancias agregadas serían demasiado pequeñas), este tipo de cosas se negocian.

Pero el bajón de septiembre persiste, sin ninguna explicación, y tampoco se puede cambiar.

Crucemos los dedos para que este mes de septiembre sea diferente, pero hasta ahora no lo ha sido, ya que muchos índices bursátiles han bajado entre un 2% y un 3% mientras escribo.

Inversores: Las matemáticas bursátiles a 31 años están a tu favor

Barry Ritholz es un antiguo gestor de dinero bloguero que ahora emplea a una lista de gestores de dinero bloguero, y publican cosas sensatas.

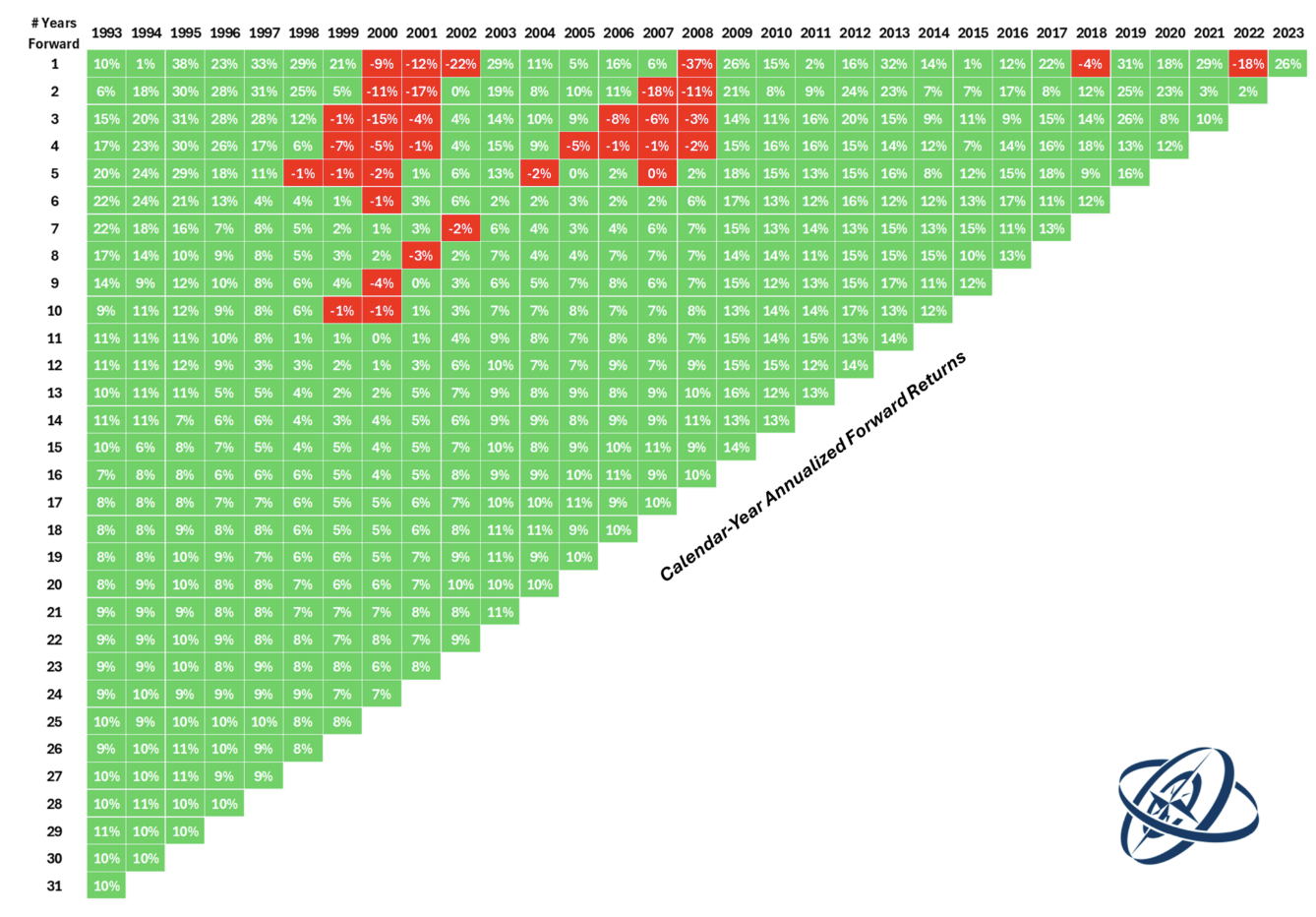

Uno de esos blogueros es Ben Carlson , que publicó un artículo con un gráfico sobre los rendimientos del S&P 500 desde 1993, hace 31 años. (Recuerdo 1993 como si, bueno, no hubiera sido hace 31 años).

El gráfico tiene un aspecto extraño, pero sólo muestra los rendimientos anuales para un número determinado de años por delante, a partir del primer día de negociación del año indicado.

La primera fila, por ejemplo, es simplemente el rendimiento del año indicado.

La segunda fila muestra los rendimientos anualizados de ese año más el año siguiente.

Y así sucesivamente, hasta llegar al recuadro que muestra que durante los 31 años siguientes al 4 de enero de 1993 (que parece ser el primer día de negociación de 1993), la rentabilidad media anual del S&P 500 fue del 10%.

¿Qué destaca?

Todo lo verde, en primer lugar. Como digo a menudo (y demuestro), el mercado de valores en su conjunto es básicamente una apuesta por el progreso de la humanidad -al menos en EEUU- y como la humanidad generalmente crea valor económico, el mercado de valores generalmente sube.

El segundo es lo «limitados» que son los años de caída y lo rápido que se absorben las pérdidas. Un periodo de 31 años no es corto, pero tampoco es largo. Aun así, incluso después del cuarto año, estamos hablando de pérdidas anualizadas del 1% y el 2% en una minoría de años, es decir, para los que compraron en los peores momentos. Pero incluso esos se desvanecen rápidamente.

Si has comprado y mantenido un ETF del S&P 500 durante horizontes de varios años, ha sido literalmente imposible perder dinero si tu periodo de tenencia ha sido lo suficientemente largo.

Ahora bien, «imposible» se basa en datos anteriores, y supongo que hay alguna posibilidad de que el futuro de EEUU sea muy diferente de su pasado, pero lo dudo mucho.

Independientemente del estilo de inversión que te parezca más emocionante o que más «encaje» con tu ética, tener una parte básica de tu cartera en activos indexados de mercados amplios es una medida recomendada por todos los asesores financieros que conozco. El verde del gráfico es el motivo.

No te puedes equivocar con un ETF (o fondo de inversión) de bajo coste del índice S&P 500, pero las carteras de índices MarketGrader exclusivas de BBAE han proporcionado una rentabilidad ajustada al riesgo superior a la del S&P 500. Creemos que son una gran alternativa para los inversores que quieran optimizar sus participaciones de referencia, y puedes leer más sobre ellas aquí y ver qué opinas tú también.

¿Próxima recesión?

John Authers de Bloomberg tiene una opinión contraria sobre una opinión contraria. La curva de rendimiento invertida ha sido durante mucho tiempo un indicador de recesión, pero esa medida ha estado colosalmente equivocada durante unos años: Hemos tenido una inversión, junto con lo contrario de una recesión: una economía fuerte, incluido un mercado laboral tenso.

| ¿Qué es la curva de rendimiento? Una curva de rendimiento, que no tiene por qué tener forma de curva, es simplemente un trazado de los tipos de interés en función del tiempo. La curva de rendimiento que se menciona en los medios de comunicación estadounidenses es la de la deuda pública estadounidense. En términos generales, cuanto más tiempo esté inmovilizado el dinero, mayor será el tipo de interés anual que quiera recibir la persona cuyo dinero está inmovilizado. Técnicamente, el dinero de los bonos no está totalmente «inmovilizado», en el sentido de que puedes venderlos en cualquier momento, pero el tipo de interés está inmovilizado: el riesgo es que si los nuevos bonos empiezan a pagar tipos más altos, quien compró los viejos bonos de menor rendimiento se quedará atrapado recibiendo ese tipo más bajo durante mucho tiempo. En igualdad de condiciones, la deuda a 30 años paga un poco más que la deuda a 20 años, que paga más que la deuda a 10 años, que paga más que la deuda a 2 años, etc. Pero en igualdad de condiciones no todo es igual, al menos últimamente. |

Supuestamente, una inversión -que puede tener múltiples medidas, pero que se representa más comúnmente por la diferencia entre los bonos del Tesoro a 2 años y los bonos del Tesoro a 10 años (no existe una medida de inversión «correcta» consensuada, y el presidente de la Reserva Federal, Jerome Powell, prefiere personalmente los tipos a 3 meses en relación con los tipos a 18 meses)- se produce cuando, en términos generales, ya que las teorías varían en matices, los inversores en bonos se preocupan no sólo por una recesión, sino por una posterior bajada de los tipos por parte de la Reserva Federal como respuesta, y por tanto intentan «asegurar» rendimientos más altos a largo plazo deshaciéndose de los bonos a corto plazo y comprando en su lugar bonos a largo plazo.

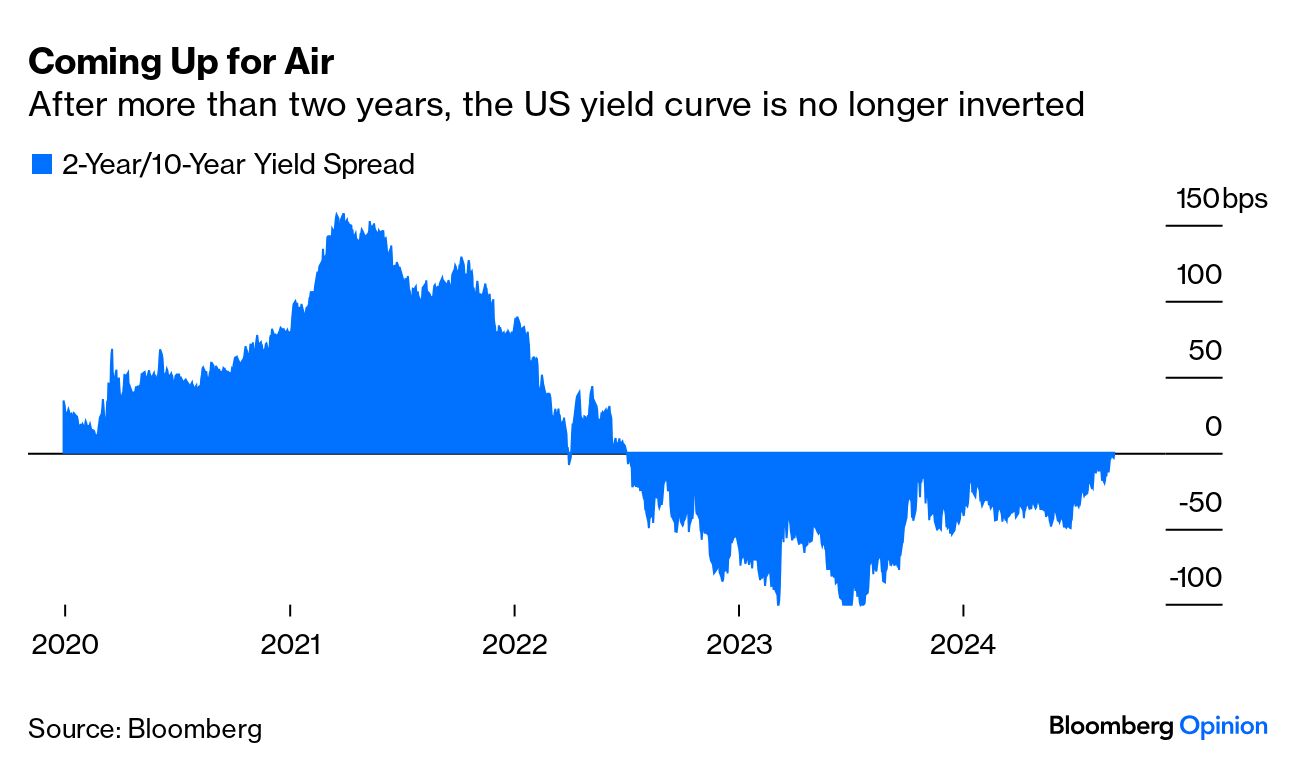

De todos modos, el gráfico siguiente -que mide el diferencial entre dos curvas de rendimiento, y no es una curva de rendimiento propiamente dicha- muestra que el periodo de inversión parece estar llegando a su fin.

¿Y qué?

Una perspectiva es que si la curva de rendimiento invertida -que, hasta ahora, ha predicho todas las recesiones de EEUU desde 1956- ha perdido su mojo (presumiblemente debido a la prepotente actividad de los bancos centrales, aunque nadie sabe por qué exactamente), ¿a quién le importa lo que haga?

Otra perspectiva podría ser que si a la economía estadounidense le fue bien incluso bajo la oscura nube de una curva de rendimientos invertida, debería irle muy bien una vez que la curva de rendimientos vuelva a la normalidad. (Recuerda, sin embargo, que la curva de rendimientos sólo es tan inteligente como los inversores del mercado de bonos: es sólo una manifestación de sus preferencias).

Una tercera perspectiva -la de John Authers- es que si la curva de rendimientos invertida, normalmente mala, trajo buenas noticias, la curva de rendimientos regular, normalmente buena, traerá malas noticias; es decir, una curva de rendimientos normal es el nuevo indicador de recesión.

En palabras de Juan:

«Cuando la curva se invierte, sugiere que los inversores están convencidos de que la inflación y el crecimiento serán bajos a largo plazo, por lo que los rendimientos a 10 años tendrán que ser más bajos. Eso no significa, sin embargo, que sea una gran noticia que la curva se haya desinvertido. Más bien, la historia sugiere que es una señal de que una recesión es ya realmente inminente. Los recortes de tipos en los próximos dos años bastarán para garantizar que los tipos a corto sean más bajos que los largos».

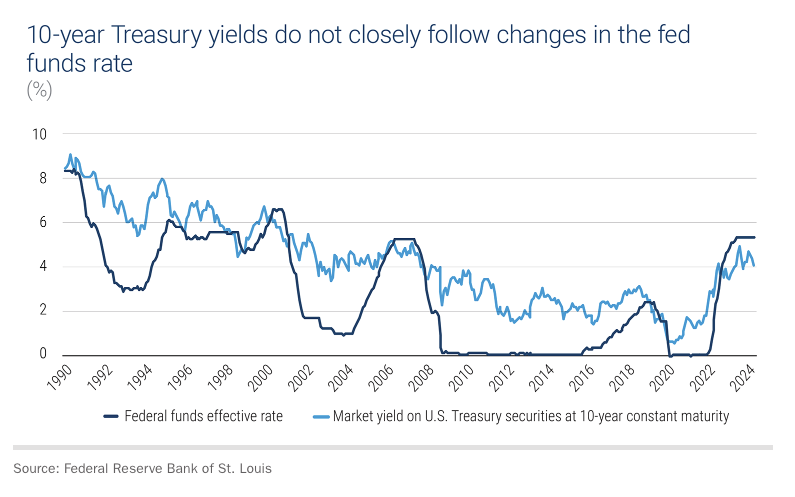

Esto es extraño, pero la lógica de John es que, por la razón que sea, los inversores dejarán el extremo largo de la curva intacto o ligeramente tocado, mientras que los recortes de la Reserva Federal en el tipo de los Fondos Federales (no en el tipo del Tesoro de EEUU) acabarán llegando al mercado de bonos.

Hmmm.

Por mucho que me gusten las ideas de John, y por mucho que piense que su llamada a la recesión puede ser totalmente posible, puede que no esté apreciando plenamente su lógica. Es cierto que los tipos de los Fondos Federales afectan primero a los tipos exógenos a más corto plazo, pero en general, la conexión Fondos Federales-Tesoro es algo más laxa de lo que la gente podría pensar, y no estoy seguro de por qué los tipos a largo plazo no se moverían mucho.

John puede tener razón, por supuesto. O puede que se produzca una recesión en EEUU por otros motivos, lo que significa que una curva de rendimiento normal no se ha convertido en un indicador de recesión, aunque pueda parecerlo en este caso. O puede que no tengamos ninguna recesión en EEUU.

Lo único que puedo decir con seguridad es que es difícil confiar en la economía.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.