¿Tiene EEUU demasiada deuda?

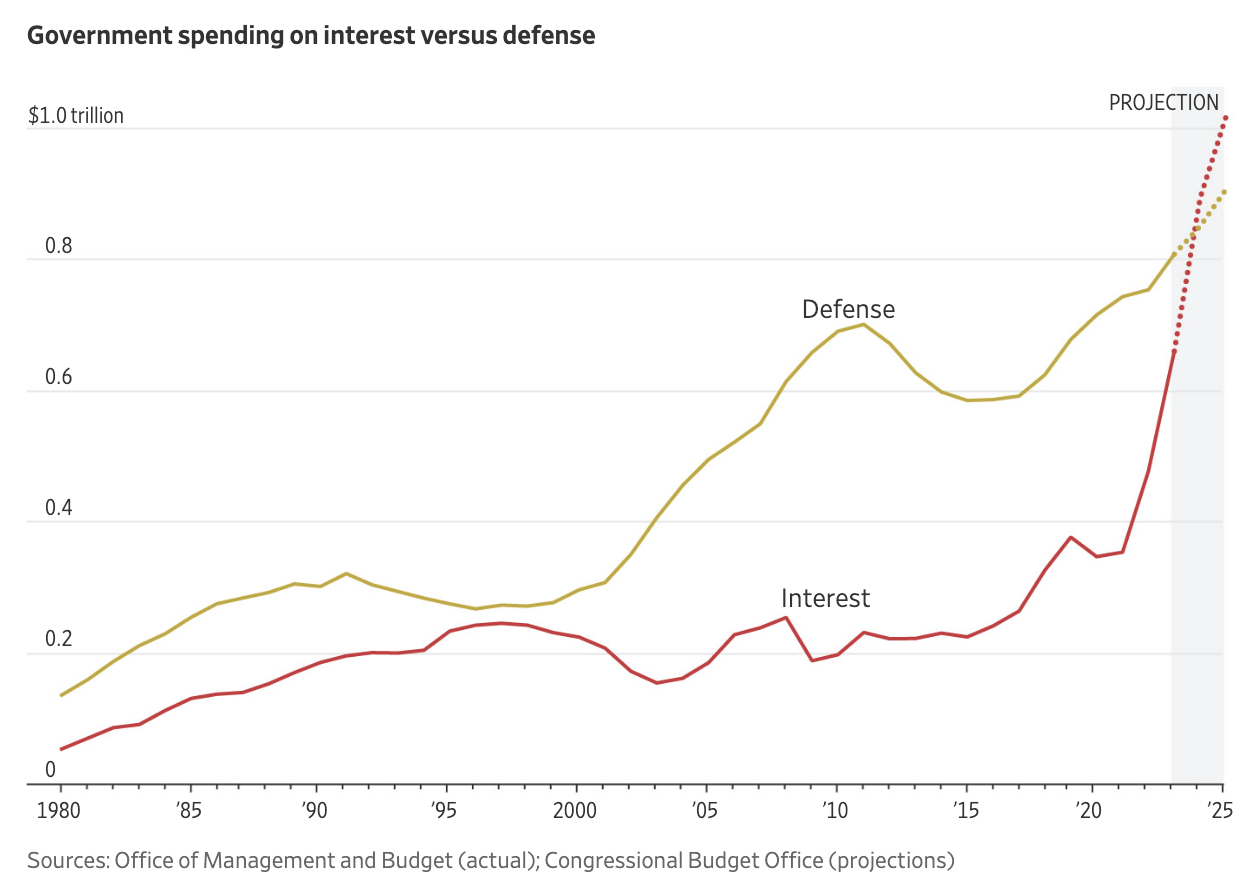

No hay nada nuevo sobre la deuda nacional de EEUU, y no hay nada nuevo sobre hablar de la deuda nacional de EEUU, pero que el pago de intereses de la deuda de EEUU haya superado el billón de dólares para 2024 sí es nuevo.

Con el aumento de los pagos de intereses y tanto Donald Trump como Kamala Harris dispuestos a aumentar la deuda nacional, la gente se pregunta: ¿Es la deuda nacional estadounidense un problema? Y si es así, ¿de qué magnitud?

Si sólo quieres una respuesta rápida, JP Morgan Wealth Management dice que no, que no tienes que preocuparte, al menos no demasiado, por la elevada deuda nacional estadounidense. Está un poco mal, seguro, dicen los analistas de JP Morgan, pero el dólar no se va a hundir, la inflación no va a descontrolarse y EEUU no va a entrar en suspensión de pagos.

Por supuesto, hay quien dice que lo hará. Peter Schiff es uno de ellos:

Dicho esto, Peter Shiff, por muy conocido que sea, tiene un cierto historial de alarmismo. Me alegro de no haber seguido su consejo en 2011:

No estoy señalando especialmente a Peter -hay muchos expertos como él-, pero sus preocupaciones sobre la deuda en 2011 no se hicieron realidad. De hecho, si hubieras abandonado en 2011, te habrías perdido un maravilloso mercado alcista. Del artículo de 2011:

«Si posees activos denominados en dólares, entonces eres un tonto. Es así de sencillo en el mundo en blanco y negro del fatalismo estadounidense, que es la tesis característica de Peter Schiff, director general de Euro Pacific Capital.

«Desgraciadamente, como hemos elevado el techo de la deuda, como seguimos gastando dinero, el coste del gobierno lo van a pagar los que son lo bastante tontos como para tener moneda estadounidense», dice Schiff a Breakout.»

Según Richard Rubin en un artículo de portada para The Wall Street Journal que es un poco más centrista:

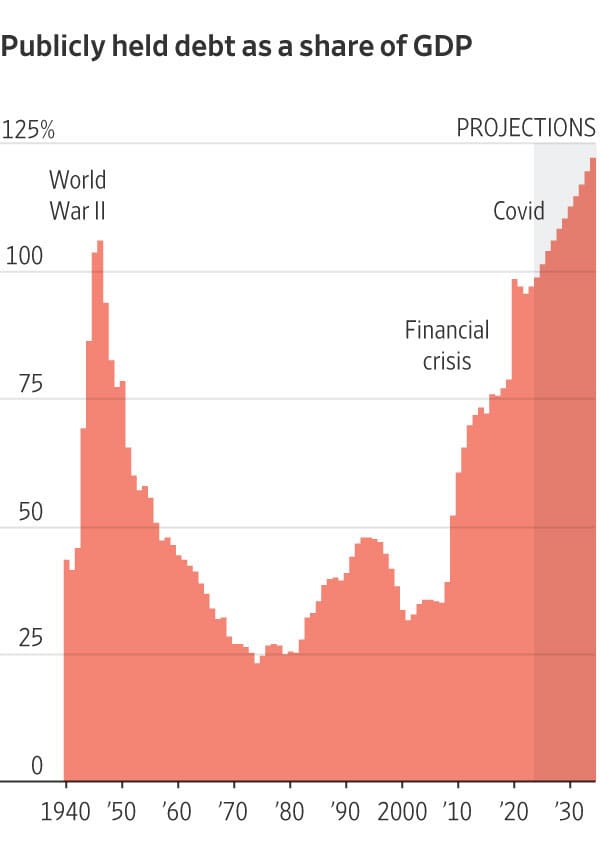

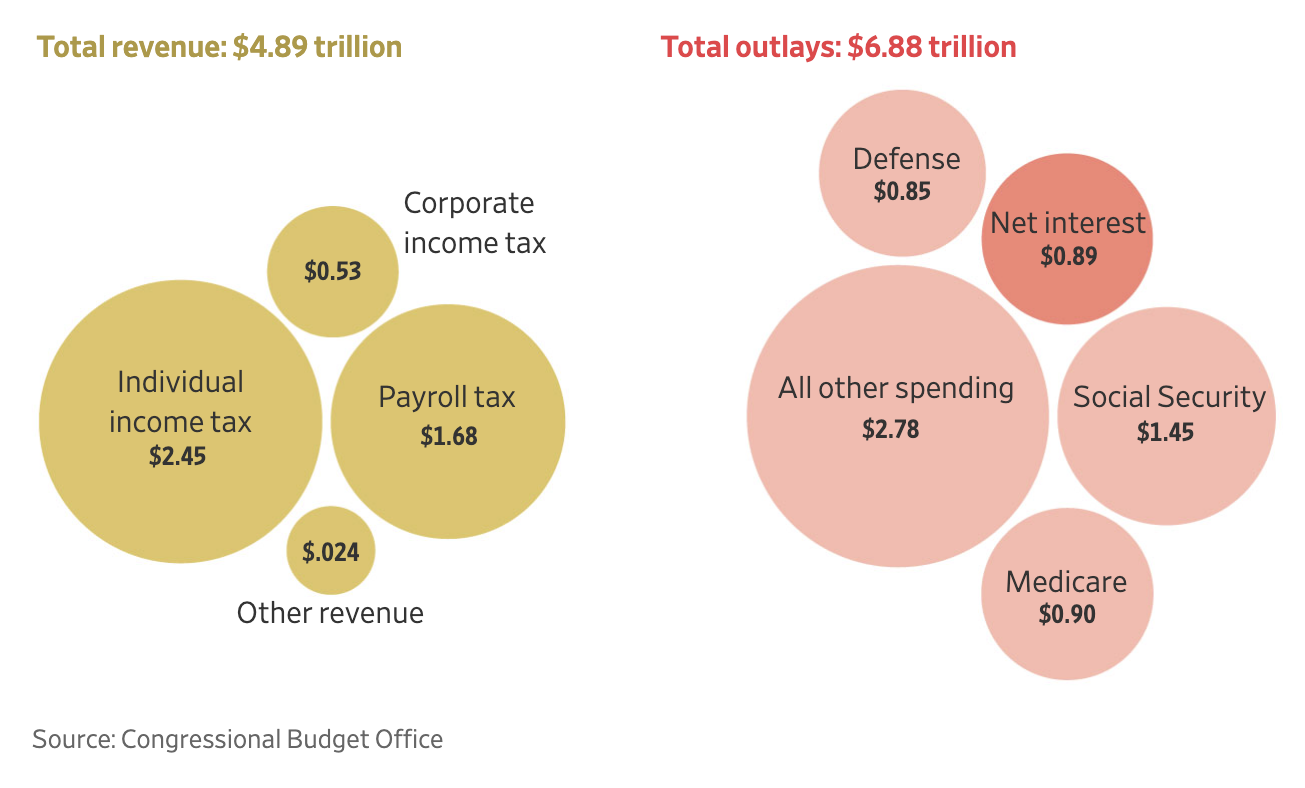

«El déficit presupuestario de este año va camino de superar los 1,9 billones de dólares, o más del 6% de la producción económica, un umbral sólo alcanzado en torno a la Segunda Guerra Mundial, la crisis financiera de 2008 y la pandemia de Covid-19. La deuda pública federal -la suma de todos los déficits- acaba de superar los 28 billones de dólares, o casi el 100% del PIB. «

Si el Congreso no hace nada, la deuda total aumentará en otros 22 billones de dólares hasta 2034. Sólo el coste de los intereses está a punto de superar el gasto anual en defensa».

¿Se adelantó Schiff un poco al entrar en pánico? Sigue un gráfico de este artículo:

Las deudas nacionales siempre han recibido cierta atención.

¿La deuda nacional es buena o mala?

No son ni totalmente malas ni totalmente buenas: Del mismo modo que la deuda personal es considerada aceptable por la mayoría para la educación (al menos tradicionalmente; los costes universitarios se han descontrolado), la compra de vivienda y las emergencias, una deuda nacional puede ser útil para situaciones del tipo «necesito el dinero ahora».

La deuda soberana es comparable en algunos aspectos a la deuda personal, pero no en otros. Si un gobierno pide prestado en la misma moneda que imprime su banco central -y esa moneda no está vinculada a ningún activo exterior como el oro u otra divisa (creo que en realidad hay muchas más vinculaciones de las que muestra esta lista)-, el gobierno puede sentirse tentado a imprimir un montón de dinero para devolver sus préstamos.

De hecho, EEUU, que ha entrado y salido del patrón oro varias veces, abandonó la vinculación del dólar en 1971. Esto ayudó a pagar la deuda de la guerra de Vietnam y llevó a otros países a desvincularse también, iniciando una era de monedas «fiduciarias» y vinculadas al dólar. El acuerdo de 1973 entre EEUU y Arabia Saudí para fijar el precio del petróleo en dólares estadounidenses consolidó aún más el papel del dólar en el comercio mundial.(Lee sobre Bretton Woods para más información).

Pero EEUU puede salirse con la suya, o al menos lo ha hecho hasta ahora, en virtud de ser la principal moneda de reserva y también la principal moneda de transacción del mundo.

En el caso de los países más esquemáticos, el mercado se ha dado cuenta poco a poco de que la capacidad de inflar la moneda para pagar la deuda no es una ventaja económica para los tenedores de bonos (que cobran en una moneda muy devaluada), y ahora la mayoría exige a los países emergentes que denominen los préstamos y las transacciones de bonos en dólares estadounidenses.

En fin, ésta es una forma muy larga de decir que, aunque la mayoría de la gente estaría de acuerdo con la frase: «Mucha deuda nacional es mala», el alcance de «mala» y cuánto es realmente «mucha» son muy discutibles.

En relación con el gráfico anterior, y como Morgan Housel señaló en una ocasión, EEUU tenía una carga de deuda similarmente elevada en torno a la Segunda Guerra Mundial, y simplemente fue creciendo hasta salir de la deuda.

¿Puede siempre?

Lo interesante del artículo del Journal es que a los candidatos presidenciales ya no parece importarles.

¿Están dando los políticos a los ciudadanos demasiado de lo que quieren, y a costa de las generaciones futuras?

Rubin señala que ambos candidatos han prometido cosas que costarán mucho dinero. Basándose en los planes que profesan actualmente, Kamala Harris gastaría algo menos y también compensaría más gastos con subidas de impuestos y recortes en otros lugares que Donald Trump, pero ambos candidatos serían incrementadores netos del déficit y la deuda.

Para ser justos, uno de los retos a los que se enfrentan es que se considera un suicidio político reducir Medicare y la Seguridad Social, los mayores gastos del gobierno, pero también extremadamente importantes para una base de votantes que envejece.

En términos más sencillos, para ganar votantes, nadie parece querer recortar mucho el gasto.

Como muestra el gráfico del WSJ, el presupuesto anual de EEUU no está ni de lejos equilibrado: los gastos superan a los ingresos fiscales en unos 2 billones de dólares, y ese exceso debe financiarse con deuda.

Por la razón que sea, el gobierno estadounidense, a diferencia de muchas empresas, no hizo esfuerzos especiales para refinanciar su deuda hace varios años, cuando los tipos eran muy bajos, por lo que el pago de intereses -que ya es uno de los cuatro «grandes» entre los gastos nacionales- crecerá a un ritmo desproporcionado.

(Los lectores más avispados observarán que los gráficos del Journal son ligeramente contradictorios: El gráfico de la burbuja muestra que los intereses netos ya superan a la defensa, aunque sea ligeramente, mientras que el gráfico lineal muestra que están a punto de superarla. Supongo que se trata de una simple cuestión de conjuntos de datos ligeramente diferentes, y realmente no importa en términos del argumento general que plantea el artículo).

En cierto sentido, la política consiste en dar al pueblo lo que quiere.

¿Pero qué personas? ¿Sólo los votantes vivos ahora? ¿O las generaciones futuras?

Hace poco estuve en Argentina, donde décadas de gasto público y de dar a enormes franjas de la población «trabajos» con el gobierno han destrozado lo que una vez fue el sexto país más rico del mundo.

Sólo que ahora, al borde del abismo -con pocos dispuestos a prestar en cualquier moneda-, Argentina está probando un programa de «mano dura y asumir el dolor» para reconstruir su credibilidad, guiado por el extravagante libertario Javier Miliei.

Estoy más del lado de JP Morgan que de Peter Schiff, pero también es cierto que los árboles no crecen hasta el cielo, y la capacidad de endeudamiento de EEUU sólo es tan buena como su credibilidad relativa, que, hasta ahora, se ha mantenido alta.

Pero veo el dilema.

La gente quiere impuestos bajos.

La gente también quiere cosas caras: sanidad, atención a la tercera edad, educación, carreteras, defensa.

¿Pueden los políticos darnos ambas cosas a la vez, de forma sostenible? Puede que al final lo averigüemos.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.