¡Sorpresa! La mayoría de las acciones pierden dinero

Si compras acciones individuales, el mercado de valores tiende a ser un lugar brutal.

Si compras acciones en conjunto, el mercado de valores tiende a ser un lugar milagroso (al menos si eres paciente).

Si eres hábil o tienes suerte, puedes superar al mercado eligiendo grandes valores individuales, pero la mayoría de los inversores no pueden, aunque crean que sí.

Si tuviera que resumir la inversión en renta variable en tres frases, elegiría éstas.

Matemáticamente, se refieren a la distribución de probabilidad de los rendimientos de las acciones, pero hablaremos de ello más adelante.

Verdad sobre la inversión en bolsa nº 1: Elegir acciones individuales tiene pocas probabilidades

En apoyo de la línea del «lugar brutal», he encontrado un estudio del profesor Hank Bessembinder, de la Universidad Estatal de Arizona, que muestra que desde 1926 hasta 2019, el 58% de las acciones hicieron perder dinero a los inversores. Aquí está el documento:

En otros contextos, el «58%» sería una cifra aterradora. Imagina que

- El 58% de los comensales enfermó levemente después de comer en un restaurante

- el 58% de los taxistas de una ciudad te llevarían cerca de tu destino, pero sólo hasta, digamos, un radio de una milla, lo que significa que aún te quedaría una larga caminata

- El 58% de las niñeras de una ciudad se quedarían dormidas mientras cuidan a tus hijos.

Puede que te lo pienses dos veces antes de utilizar estos servicios (y serías especialmente reacio a dejar a los niños con una canguro mientras coges un taxi para ir a cenar).

Por supuesto, se trata de acontecimientos binarios y puntuales, y la inversión no es ni lo uno ni lo otro. Podemos dimensionar las posiciones según el riesgo que podamos soportar. Y a menos que necesitemos liquidez inmediatamente, podemos sentarnos y esperar mientras las acciones suben, bajan y vuelven a subir.

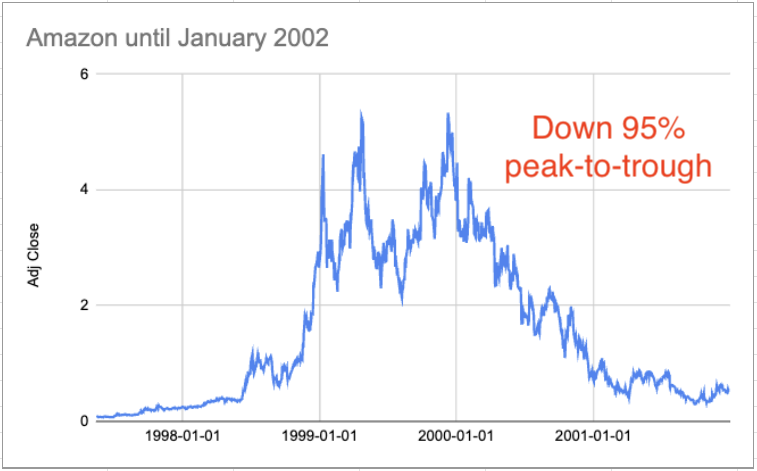

Amazon (Nasdaq: $AMZN), por ejemplo, es un ejemplo de cómo esperar en los malos tiempos. Cayó un 95% cuando se desplomó la burbuja de las punto.com.

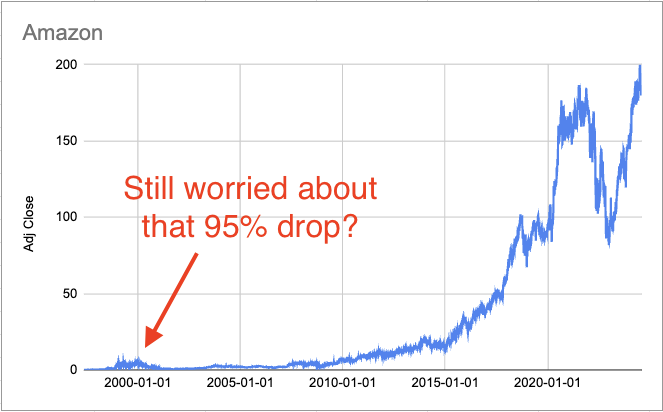

Algunos titulares de los medios de comunicación decían que la empresa estaba acabada, que no era más que otro valor burbuja que se desplomaba, como suelen hacer los valores burbuja. Finalmente, la empresa demostró que los escépticos estaban equivocados:

Para ser justos con los escépticos -y no tengo datos a mano que lo respalden-, la mayoría de las empresas tecnológicas de finales de los 90, sobre todo las pequeñas, cayeron y no volvieron a levantarse. Incluso al margen de la burbuja tecnológica, Morgan Housel señaló que el 40% de las empresas estadounidenses que cotizan en bolsa se han ido a cero, lo que, en muchos sentidos, es una estadística más escalofriante para quienes compran acciones individuales que la cifra de «el 58% pierde dinero» de Bessembinder.

En otras palabras, el ejemplo de Amazon es muy selectivo.

La Bolsa: Principio de Pareto con esteroides

Y hablando de Bessembinder, si eres lector del Blog de BBAE, me habrás visto mencionar su otro hallazgo: Sólo el 4% de las acciones estadounidenses han sido responsables del 100% de las ganancias. Amalgamando descuidadamente los hallazgos de Bessembinder con la estadística de Morgan, tenemos una distribución más o menos así:

- El 40% de las acciones van a cero

- El 18% de las acciones pierden dinero, pero no llegan a cero

- El 38% de las acciones se mantienen a flote

- El 4% de las acciones hacen ganar dinero a los inversores

De nuevo, se trata de matemáticas aproximadas. Y son matemáticas que describen el pasado; el futuro siempre podría diferir.

Pero creo que se mantendrá direccionalmente en el futuro porque muestra una verdad fundamental sobre la extrema paretocidad de la inversión.

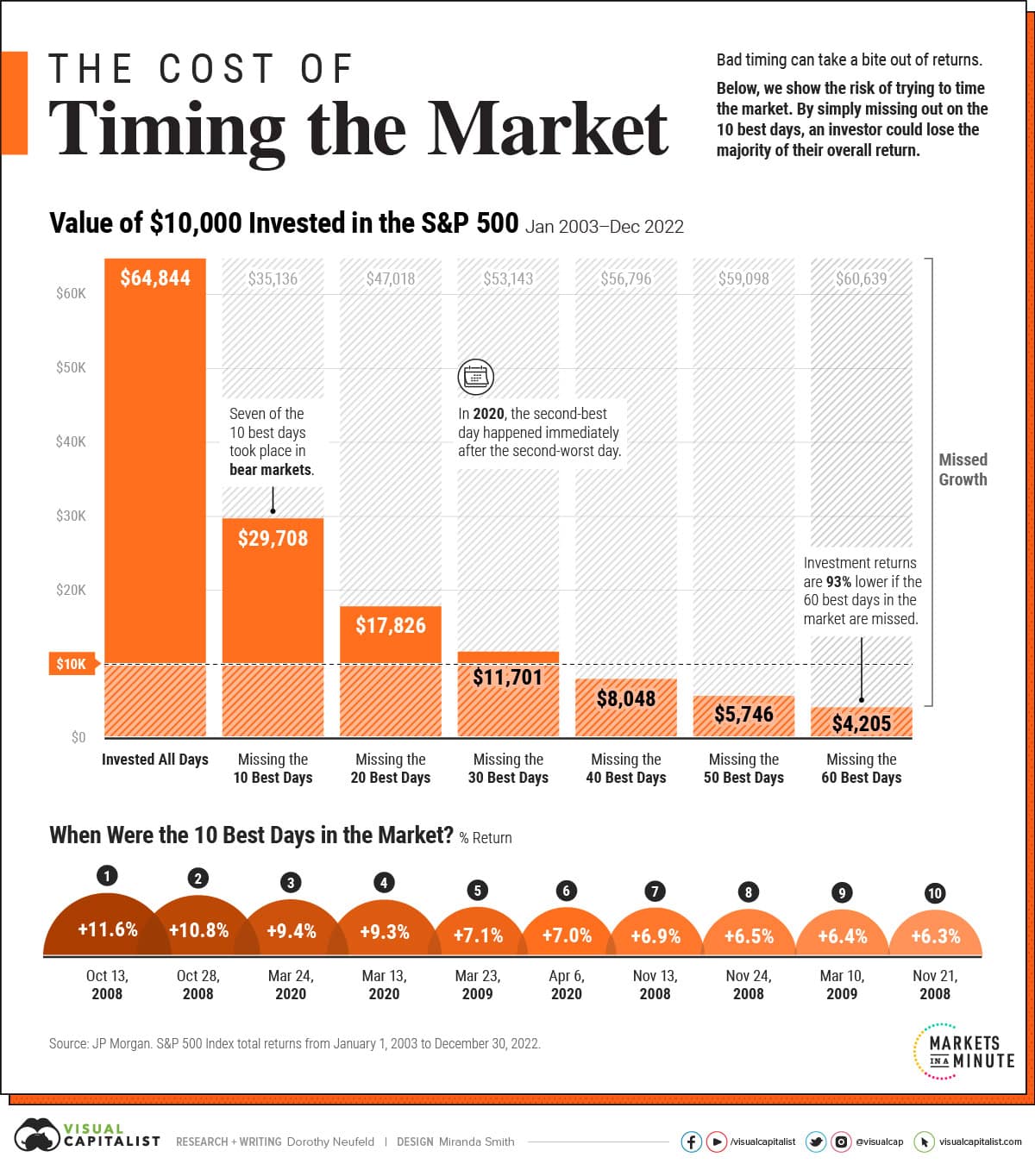

Por cierto, como también he mencionado aquí antes al comentar un gran gráfico de Visual Capitalist, perder el mejor 1,2% de los días de negociación del S&P 500 en los últimos 20 años te habría costado el 93% de tus beneficios.

4%.

1.2%.

Son números pequeños.

Es ridículo imaginarse una gigantesca embarcación de tripulación (que acabo de saber que se llama casco de competición) en la que sólo el 4% de los remeros reman hacia delante y hacen algún progreso. Y aún más ridículo imaginar que el 93% del avance de la embarcación se produce durante el 1,2% del tiempo de remo.

Pero en el mercado de valores, ocurre.

Verdad sobre la inversión en bolsa nº 2: La bolsa funciona sorprendentemente bien a lo largo del tiempo

Una de mis estadísticas para hablar en público es que, basándome en la rentabilidad histórica a largo plazo del mercado bursátil estadounidense, si le hubieras dado a un bebé 500 $ en un fondo de inversión o ETF del S&P 500 sin coste hace 70 años (algo así no habría existido hace 70 años, pero sígueme la corriente), esos 500 $ habrían crecido hasta casi 500.000 $ cuando esa persona tuviera 70 años.

Recorta un poco para tener en cuenta las comisiones de la vida real, pero ya te haces una idea: no necesitas hacer nada extravagante para jubilarte con riqueza si puedes meter algo de dinero en el mercado a una edad temprana. Por supuesto, a menudo es más fácil decirlo que hacerlo: Los jóvenes a menudo luchan contra la deuda estudiantil, la presión de gastar en ropa, coches y cosas así para impresionar a los compañeros, y simplemente la falta de conocimiento del poder de la capitalización. (Yo estudié finanzas en la escuela y aún así no comprendí el verdadero poder de la capitalización hasta más tarde).

Verdad sobre la inversión en bolsa nº 3: Algunos inversores buenos o afortunados superan (masivamente) al mercado

Las dos primeras verdades son benignas: la primera es cautelar y la segunda inspiradora. Ésta puede ser arriesgada en cierto modo tentadora, como cuando los algoritmos de las máquinas tragaperras pagan un poco más al principio para engancharte. (Las máquinas tragaperras son un interesante estudio sobre la distribución de los beneficios por derecho propio; a menudo devuelven a los clientes el 90% o más de lo que ganan, pero esos beneficios están muy sesgados. Una máquina puede pagar 900.000 $ después de haber ingresado 1.000.000 $, ofreciendo varios pagos simbólicos por el camino).

Hay muchos ejemplos de inversores de éxito. Algunos de ellos son:

- Berkshire Hathaway (NYSE: $BRK.B) de Warren Buffett ha obtenido unos beneficios de alrededor del 3.800.000% desde su creación, y los beneficios serían mucho mayores si se incluyeran los beneficios de la Sociedad Buffett anterior (los mejores años de Buffett fueron en la década de 1950).

- Ted Johnson, un trabajador de clase media de UPS que se jubiló en 1952 y nunca ganó más de 14.000 $ al año, donó 70.000.000 $ a obras benéficas en 1991, que serían algo así como 160 millones de $ en dólares de hoy. Invirtió en UPS.

- Ted Weschler, que ahora trabaja para Warren Buffett, hizo crecer su cuenta IRA de 70.000 $ a 264.400.000 $. (Ted eligió posteriormente el noble camino de trabajar con el mayor inversor del mundo, sacrificando un salario potencial más alto por este honor en la vida. Con semejantes resultados de la cuenta IRA, estaría tentado de buscar dinero rápido vendiendo algún programa del tipo «James Early’s Retirement Maximizer»).

No puedo confirmar que el Ted del SAI tuviera una capacidad superior de selección de inversiones (puede que hubiera algo de suerte, y en general no es aconsejable apostar todo a una sola inversión), pero supongo que su disciplina financiera era nada menos que fenomenal. Buffett y el Ted de Buffett, por su parte, parecen claramente inversores muy hábiles.

En la época de la Hipótesis del Mercado Eficiente, estas afirmaciones habrían sido muy discutidas. » Millones de personas invierten en acciones, y a unas pocas de ellas, matemáticamente hablando, les va a ir increíblemente bien, pero es por suerte y no por habilidad», habrían dicho los partidarios de la HME. No es del todo cierto, pero lo es en gran medida: hay mucho sesgo de supervivencia, y las historias de éxito tienden a circular.

¿Qué debes hacer como inversor en bolsa?

No es falso, ¿verdad? Aun así, no es una estrategia recomendable. Captura de pantalla: Fox News

Aquí en BBAE no damos consejos individuales, pero lo bonito de invertir es que esta pregunta no tiene una respuesta universal. Se me ocurren algunos puntos:

- Sé escéptico con las acciones individuales

- Sé optimista sobre el conjunto del mercado

- Con tantos estilos de inversión que existen, es difícil generalizar sobre la selección de acciones, pero si vas a comprar acciones individuales, ten en cuenta que:

- Las probabilidades están en tu contra

- Los seres humanos tienen una larga y bien documentada lista de sesgos cognitivos que desbaratan sus esfuerzos por invertir con éxito(un estudio de Barber y Odean está aquí; merece la pena leer más).

- Además del riesgo de comprar uno de los 58% de los valores que pierden dinero o van a cero, los inversores que tienen la suerte de encontrar inversiones ganadoras tienden a entrar y salir de ellas en los peores momentos. Ya he mencionado antes un estudio de Dalbar Research que muestra que, aproximadamente desde principios de los años 80 hasta la actualidad, cuando los inversores podrían haber ganado más de un 10% anual simplemente comprando y manteniendo un fondo de inversión del S&P 500, el inversor medio en fondos de inversión de EE.UU. ganó sólo un 4% anual.

- El consejo de Warren Bufffett de imaginar que tienes un punchard que sólo te permite comprar 20 acciones en toda tu vida te indica la dirección correcta: Te enfrentas a grandes dificultades cuando compras valores individuales, así que asegúrate al máximo de que has hecho tus deberes, ves (con convicción) algo que el mercado no ve o -lo que es más común- no aprecia plenamente, y dimensiona tu posición de acuerdo con tu convicción y tolerancia al riesgo.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.