¿Los 7 magníficos aumentan el flujo de caja mediante la compensación basada en acciones?

En los círculos financieros circula un informe sobre el flujo de caja libre y la remuneración basada en acciones de Miller/Howard Investments, un gestor de inversiones con sede en Catskills que gestiona 3.000 millones de dólares.

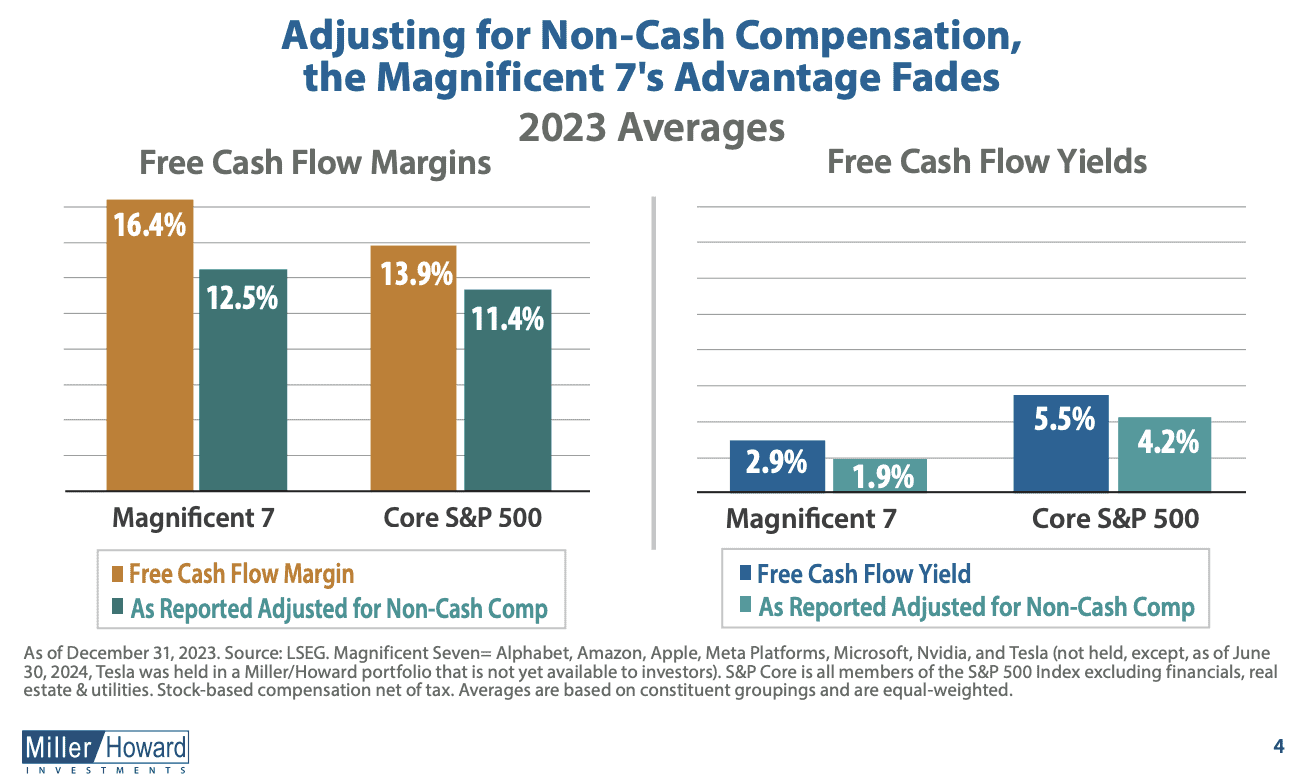

Una de las conclusiones es que las acciones de los 7 Magníficos, como Nvidia, son más caras de lo que parecen en términos de flujo de caja libre. Y las acciones con dividendos son más baratas de lo que parecen.

Pero, en realidad, y lo digo con el debido respeto, considero que se trata de una investigación un tanto sesgada, pero con una conclusión con la que estoy muy de acuerdo. Me explico.

¿Qué es la retribución basada en acciones y por qué tanto alboroto?

Antiguamente, a los directivos de las empresas se les pagaba en metálico. Con el auge tecnológico de los 90, la retribución en metálico se complementó o sustituyó parcialmente con acciones de la empresa y/u opciones de compra de acciones. Internet estaba explotando, las empresas se apresuraban a coger la ola, y mientras se enriquecían con el precio de las acciones, las empresas tecnológicas en fase inicial perdían dinero en su mayoría, así que para atraer a los mejores talentos, «pagaban» en acciones.

Esto en sí no era nefasto; de hecho, la propiedad alinea a los directivos con los accionistas.

Pero estos «pagos» de capital no aparecían en la cuenta de resultados porque las normas contables no se habían puesto al día con la práctica empresarial actual. Y las empresas lucharon con uñas y dientes para que la retribución no monetaria de los directivos no figurara en la cuenta de resultados, porque querían obtener mayores beneficios.

A finales de 2004, el FASB decretó que las retribuciones basadas en acciones debían contabilizarse como gastos. El ISAB actuó un poco antes. (Un gran debate había sido la valoración, especialmente con las opciones no consolidadas, cuyos valores en el momento de la concesión eran difusos, pero no nulos).

Pero -y si entiendes de contabilidad, sabrás que el estado de flujos de efectivo deshace las acumulaciones (entradas o salidas no monetarias) que se «maquillaron» en la cuenta de resultados y en los cambios del balance- como la compensación basada en acciones es un gasto no monetario, se vuelve a añadir al apartado de explotación del estado de flujos de efectivo al conciliar el flujo de efectivo de las operaciones.

| Si el párrafo anterior no tiene sentido para ti, debes saber que, para representar mejor la realidad económica que la contabilidad de caja (que, como suena, simplemente registra las entradas y salidas de efectivo), los responsables de las normas contables crearon la contabilidad de devengo, un método que intenta representar mejor la economía de determinadas entradas y salidas en los estados financieros. Una empresa que paga 100.000 dólares por un camión que se espera que dure 10 años, por ejemplo, podría «pretender» pagar ese camión en gastos «devengados» de 10.000 dólares al año durante 10 años. O una empresa de revistas que recibiera el pago de una sola vez por una suscripción de tres años tendría que «fingir» igualmente que registra los ingresos a lo largo de tres años, para que coincidieran con la vida de la suscripción, aunque ya hubiera recibido el dinero en efectivo. Los devengos suenan lógicos, pero la investigación académica ha descubierto que las empresas suelen abusar de ellos, por lo que muchos analistas los deshacen, creando el flujo de caja libre, una versión «en efectivo» de los beneficios. De hecho, uno de los propósitos del estado de flujos de caja es mostrar sólo las entradas y salidas de efectivo; invierte muchos devengos siguiendo las normas oficiales. Confusamente, a veces las empresas ofrecen su propia versión del flujo de caja libre para «ayudar» a los inversores y analistas, pero no es de extrañar que también se abuse de este intento de deshacer el sistema de devengo, propenso a abusos. Todo es cuestión de motivación, básicamente |

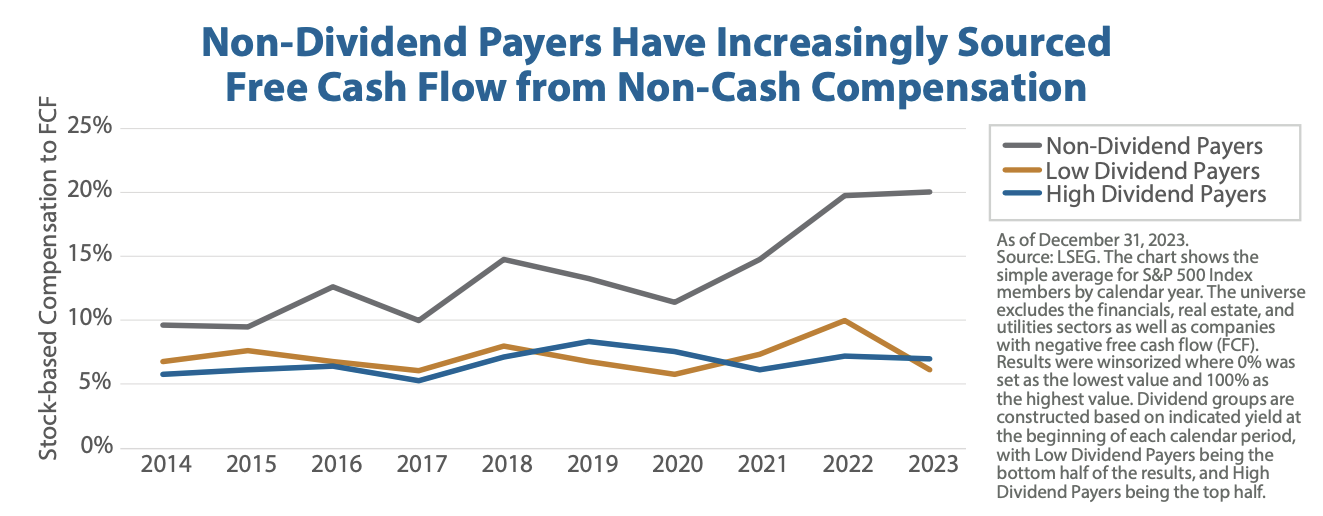

La idea central del documento de Miller/Howard es que las empresas que pagan dividendos son buenas, porque han estado haciendo lo suyo, por muy poco queridas que sean. Pero los que no pagan dividendos, según el gráfico anterior, han recurrido cada vez más a la compensación basada en acciones (SBC), y la SBC, como gasto no monetario en la cuenta de resultados (la FASB no permite desglosarla en la cuenta de resultados, pero está ahí). Y cuando el SBC se resta de los ingresos netos en el estado de flujos de caja, el flujo de caja libre (al menos derivado de esa forma) parece mayor, en algo así como un 20% en muchos casos.

Y si conviertes el flujo de caja libre (FCF) en una métrica de valoración -rendimiento del flujo de caja libre, que es básicamente lo mismo que el rendimiento de los dividendos pero con el FCF sustituido (más alto significa una valoración más barata)- el mayor uso incremental del SBC significa que los 7 Magníficos son aún más caros de lo que parece (si se eliminan los efectos del SBC). Véase el gráfico de la derecha:

¿Miller/Howard tiene razón o no?

Ahora bien, si alguien me contratara para desmentir el documento de Miller/Howard, lo primero que señalaría es que los costes del SBC ya están incluidos en los beneficios. En realidad, La gente de Los 7 Magníficos en realidad no oculta nada. Es sólo que cuando el analista fundamental emprendedor va a ajustar, el aumento del SBC hace que el FCF parezca «demasiado bueno» en cierto sentido, si ese analista no está notando el SBC de ninguna otra forma.

Pero aunque así fuera, supongo que muchas de las personas que compran los 7 Magníficos no lo hacen por razones de flujo de caja libre actual. Puede que algunos ni siquiera entiendan lo que es.

Además, con la subida de los precios de las acciones, el SBC va a aumentar axiomáticamente, a menos que una empresa rebaje sus políticas de remuneración; este efecto puede ser en parte un artefacto de la subida de los precios de las acciones tras el COVID.

Así que la crítica podría ser que este documento tiene la ligera sensación de haber sido escrito con una agenda por alguien que realmente quiere enchufar las acciones de dividendos.

A Miller/Howard le encantan los dividendos

Aunque la metodología sea a veces intelectualmente endeble, la conclusión de Miller/Howard es algo con lo que estoy totalmente de acuerdo.

«Los elevados y crecientes niveles de remuneración de los ejecutivos basada en acciones crean comparaciones engañosas con los valores que no pagan dividendos. Una vez ajustada la remuneración no monetaria de los ejecutivos, los valores con mayor rentabilidad por dividendos son en realidad superiores tanto en márgenes de flujo de caja libre como en rentabilidad del flujo de caja libre.»

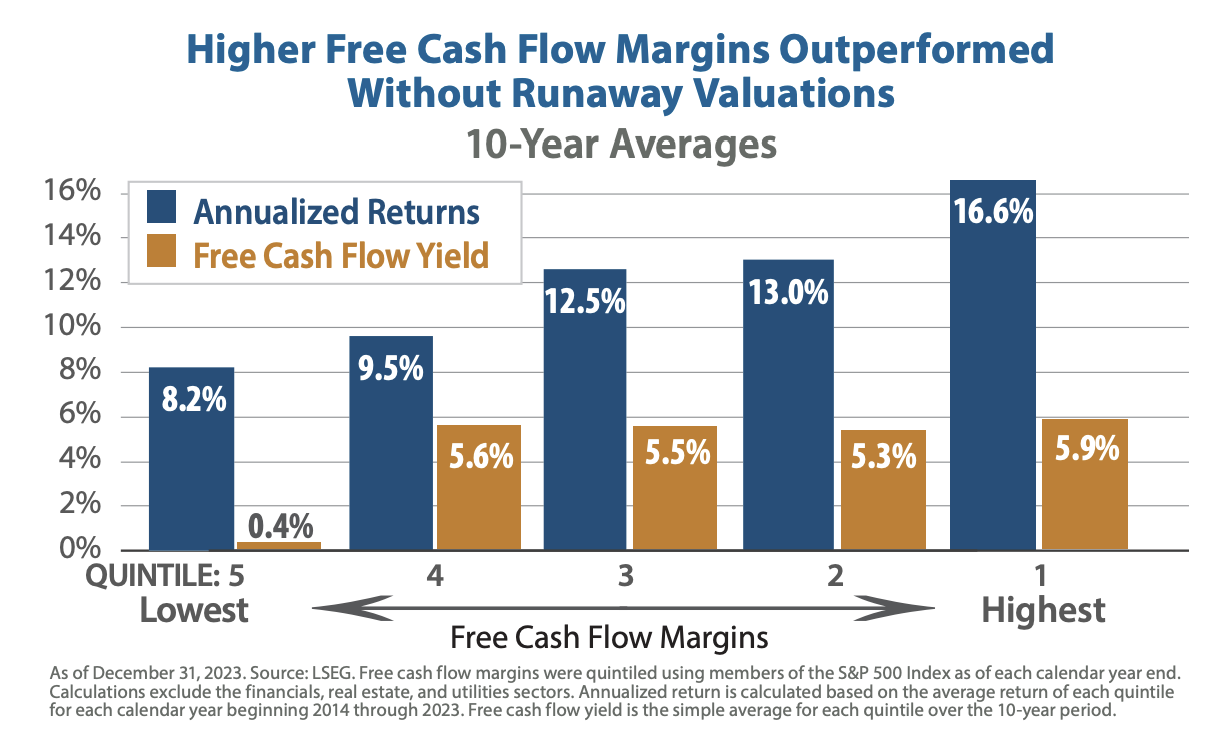

Los tipos ultrabajos posteriores a 2009 destrozaron las leyes normales de la física de la inversión, y las acciones financieramente sanas -muchas de las cuales pagaban dividendos- pasaron a un segundo plano frente a las empresas de bajo o nulo rendimiento. Ahora el rendimiento del FCF se parece más a un rendimiento potencial de los dividendos, pero como señala M/H, incluso durante los últimos 10 años -una época extraña en su mayor parte- las empresas con un alto rendimiento del FCF lo hicieron mucho mejor que las que no ganaban mucho en flujo de caja.

Observa que los segmentos centrales son un poco extraños; la relación no es lineal, o al menos lo fue en la década pasada:

¿Cuál es la conclusión?

A pesar de mis objeciones (¡una más! M/H habla de recompras frente a dividendos sin mencionar la ventaja fiscal de las recompras), creo que M/H da en el clavo al afirmar que probablemente estemos entrando en una fase de mercado más normal -es decir, cuando se calme el bombo de la IA- que favorecerá de nuevo a las empresas generadoras de efectivo.

Y la generación de efectivo nunca pasa de moda: El gráfico anterior muestra el poder de generar mucho efectivo en relación con el precio de las acciones, incluso en una economía de tipos ultrabajos que parecía dar todo el amor a las biotecnológicas en fase inicial y a las empresas tecnológicas sin beneficios.

Como extra, por lo que importa el civismo económico, creo que invertir en empresas financieramente sanas (y responsables) es bueno para la economía en general : recompensa el buen comportamiento empresarial. Al mundo de la inversión le encanta el crecimiento, y a menudo se compensa a los directivos en función del crecimiento de la empresa. Tener la disciplina de no gastar dinero en iniciativas de crecimiento internas/externas y, en su lugar, devolverlo a los accionistas indica cierto grado de responsabilidad.

Pero dicho esto, sigue tratándose de motivación. Al igual que con el ajuste del FCF comentado antes, algunas empresas saben que los analistas como yo decimos cosas como ésta a favor de los dividendos, e intentan parecerlo sin serlo realmente: Salen a pedir dinero prestado para pagar dividendos, lo cual es un no-no.

En un próximo artículo hablaré de mis estrategias para encontrar buenas acciones con dividendos.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.