La peor idea de las finanzas modernas

No me malinterpretes.

El comercio es bueno.

La titulización, de hecho, es un héroe anónimo del progreso humano.

Tendemos a considerar los inventos físicos (la rueda, los tipos móviles, el ordenador, el rizador de pelo) como avances de la sociedad. En cuanto a los avances intangibles, incluiríamos conceptos como el lenguaje, la educación y la sanidad sistematizadas y la democracia. Quizá el dinero.

Pero el comercio, quizá por su connotación inicial de dominio de vendedores ambulantes codiciosos, ha tendido a quedar relegado a un segundo plano en la psique pública.

Voy a criticar el plan de la NYSE de mantener su bolsa Arca abierta 22 horas al día. Es mi opinión. La tuya puede ser mejor.

Y no voy a criticar del todo la negociación las 24 horas del día: Prácticamente, la negociación las 24 horas está llegando, independientemente de cómo nos sintamos al respecto. En el mejor de los casos, es una victoria para los day traders extranjeros que viven en zonas horarias lejanas. Ahora pueden negociar «durante el día» con acciones estadounidenses en su horario diurno real, probablemente con otros operadores extranjeros, y probablemente con poca liquidez y enormes diferenciales. (Los inversores extranjeros poseen hasta el 40% del mercado bursátil estadounidense, pero apostaría a que la parte que poseen los day traders extranjeros es bastante pequeña).

Pero es más difícil declarar que se trata de una medida útil para la humanidad. No necesitamos más liquidez. Y demasiada liquidez es una distracción de cosas más importantes.

¿Reyes filósofos o filósofos pretenciosos?

Las empresas y los mercados merecen más reconocimiento del que reciben por hacer avanzar a la sociedad.

La clase comerciante, escribió Aristóteles, era «lo más bajo de lo bajo». Lo mismo dijo el filósofo chino Ban Gu, que situó a la clase comerciante -shāng o 商»- en el último lugar de las «cuatro ocupaciones» de China. (Un antiguo dicho chino, 重农抑商(zhòng nóng yì shāng), significa: «Promover al agricultor; suprimir al comerciante»).

Los europeos estaban de acuerdo en que había que despreciar el comercio, al menos hasta mediados del siglo XIX.

Este desdén se extendió a la educación de una forma que aún persiste. Cuando comenzó la educación sistematizada en Europa, era para los ricos, que solían tener conexiones con el gobierno o la iglesia. Una de las primeras academias fue la Académie d’équitation de Antoine de Pluvinel-en nombre, una escuela ecuestre, pero en la práctica, una escuela polivalente para la nobleza francesa-, que enseñaba equitación, modales, a tocar el laúd y matemáticas. El tipo de cosas que los ricos franceses necesitaban saber.

No estoy en contra de tocar el laúd, que conste.

La educación occidental tardó mucho tiempo en salir de sus raíces aristocráticas. Antoine fundó su Académie en 1594, y hoy, 430 años después, sólo 26 estados norteamericanos exigen una clase de cultura financiera en la escuela secundaria.

Lo que quiero decir es que pasamos por alto la contribución que el comercio -que es algo más que vendedores ambulantes y feriantes, aunque también los incluye- hace al progreso humano.

Y justo después del dinero, la titulización ha sido probablemente la mayor contribución a la humanidad relacionada con el comercio.

Todos los inversores solían ser inversores a largo plazo

«Titulización» suena a algo muy profundo, pero no lo es.

En los viejos tiempos -que aún existen en las sociedades sin mercados de capitales- o eras propietario de una empresa o eras copropietario de una empresa. Los propietarios solían ser operadores, y los inversores financieros (inversores que no participan operativamente en una empresa) eran prácticamente siempre inversores a largo plazo que aspiraban al mismo resultado que los propietarios-operadores.

En realidad, este sistema es mejor que un mercado de capitales en un sentido de pureza de motivación: El objetivo de todos es el bienestar económico a largo plazo de la empresa.

Pero es limitado, por varias razones:

- Tiende a fomentar muchos pequeños negocios de propietarios-operadores porque reunir capital para empresas más grandes es difícil

- Los aspirantes a inversores (y a propietarios-operadores) se ven limitados en su mayoría a negocios que se originan en su ámbito personal

- La diversificación está fuera del alcance de casi todos los inversores. Un inversor necesitaría un capital, una motivación y unas conexiones sociales muy considerables para superar las elevadas fricciones que supone la búsqueda y compra de acciones de muchas empresas privadas diferentes.

- Los inversores de clase media quedan excluidos en su mayoría, porque no reúnen las condiciones necesarias para invertir en un sistema tan difícil.

Esta es una receta para un bajo crecimiento del PIB de la sociedad.

Gallup descubrió que el 62% de los hogares estadounidenses poseen acciones(según cita Visual Capitalist).

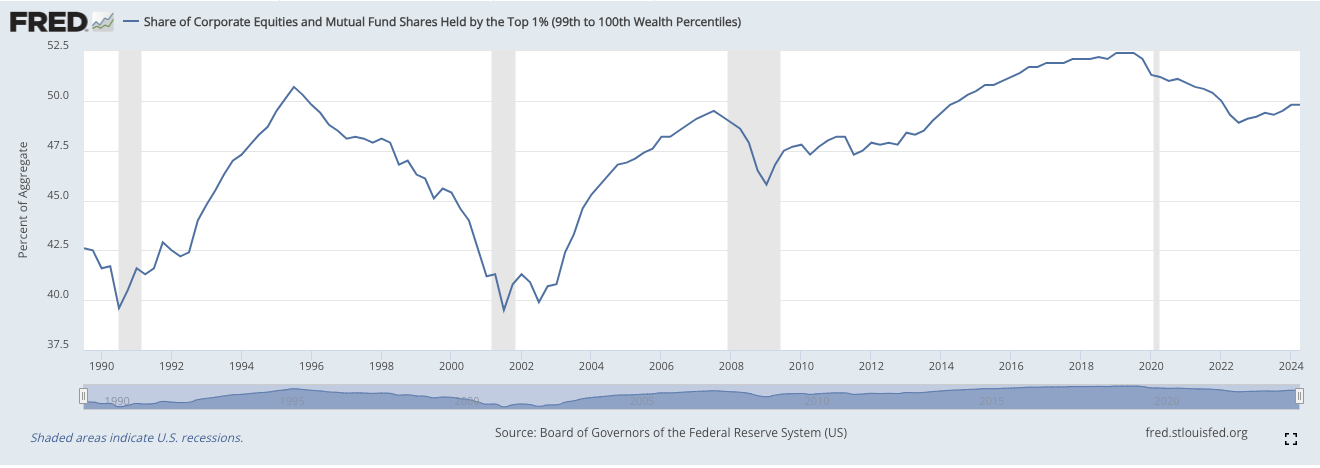

Aunque el 1% más rico de los hogares estadounidenses posee la mitad del valor de las acciones en manos de los hogares (véase el gráfico siguiente), los estadounidenses normales siguen invirtiendo mucho en empresas, y poseen aproximadamente el 30% de las acciones estadounidenses por capitalización bursátil directamente, y entre el 70% y el 80% (según los datos de los que te fíes) indirectamente.

Puede que no sea lo suficientemente digno como para enseñarlo a los escolares, pero trocear los activos en piezas más pequeñas -la titulización- y crear bolsas y plataformas para negociar esas piezas permite a las empresas que buscan inversión aceptar inversiones más pequeñas, y proporciona más oportunidades de inversión y una diversificación más fácil para todos los inversores.

Comercio: Demasiado tampoco es bueno

Un dicho de la medicina: La dosis hace el veneno. Y la cura.

La liquidez es maravillosa para conseguir que inviertan inversores que, de otro modo, estarían sentados en sus vallas. Esta transferencia de dinero de las cuentas de ahorro o los colchones a inversiones más productivas como las acciones ayuda a la economía en general. Al menos hasta cierto punto.

Múltiples estudios han demostrado que, aunque poseer muchas acciones durante mucho tiempo -inversión a largo plazo en mercados amplios- ha sido maravilloso para los inversores, ios inversores hacen un trabajo terrible comprando y vendiendo individualmente valores concretos. Y cuanto más frecuentemente compran y venden, peor suelen hacerlo.

Véase El comercio es peligroso para tu riqueza: The Common Stock Investment Performance of Individual Investors (Barber y Odean, 2000) para obtener algunos datos al respecto. Dalbar Research también ha hallado un patrón similar: Cuanto más frecuentemente negocia un hogar, peores son sus rendimientos.

En ¿Aprenden racionalmente los operadores del día sobre su habilidad? Barber y Odean (junto con Yi-Tsung Lee, Yu-Jane Liu y Ke Zhang) descubrieron que, entre 1992 y 2006, el 95% de los day traders taiwaneses perdieron dinero. (Y para responder a la pregunta del título, no, no aprenden racionalmente: «…muchos persisten a pesar de una amplia experiencia de pérdidas«).

⅓ de los inversores comercian borrachos

Y luego está esto, de una encuesta de MagnifyMoney: El 32% de los inversores estadounidenses han operado estando borrachos. De hecho, el 59% de los inversores de la Generación Z lo han hecho.

Al tentar la negociación a todas horas -especialmente a horas en las que el juicio de los inversores no es el mejor- la liquidez casi constante podría hacer más mal que bien.

Y vamos: Incluso en nuestro mundo interconectado, ¿con qué frecuencia se producen noticias de larga duración en mitad de la noche?

A veces, sí. Los terremotos, las erupciones volcánicas, las guerras, los incendios de plantas químicas, las elecciones y otros acontecimientos noticiosos que mueven empresas, sectores y mercados suceden de la noche a la mañana.

Pero no con tanta frecuencia. La mayoría de las «noticias de última hora» acaban siendo ruido a largo plazo. ¿Y queremos una sociedad en la que la gente esté motivada para permanecer despierta sólo por si esa noche resulta que hay noticias que mueven el mercado?

Una ventana de negociación enorme traerá más ruido, no más información. (Las operaciones informadas son las que realmente llevan información superior, mientras que el tipo borracho que negocia después de su carrera nocturna por el McDonald’s es un operador de ruido).

Llega el comercio 24 horas, te guste o no

Probablemente suene como un cascarrabias. O tal vez como un tipo de la época del coche de caballos. Pero a diferencia del coche, que supuso un gran paso adelante para la humanidad, no creo que el comercio en horario ampliado lo sea. Más bien tentará el sesgo de actividad, añadirá ruido y podría reducir, en lugar de aumentar, las valoraciones del mercado. (Esto se debe a que el ruido y la volatilidad suelen reducir las valoraciones).

Si alguna vez alcanza una masa crítica, podría significar que cualquier fondo especulativo de negociación frecuente -no es que tal cosa sea buena- necesitaría operadores en todo el mundo (o al menos las veinticuatro horas del día), así que en algún lugar ahí fuera, alguien estaría despierto y listo para poner sus ofertas antes de que las masas se despierten y se enteren de la erupción nocturna.

Al igual que con los fondos de inversión, la negociación diaria de acciones también es posible, y me parece una solución mejor para la sociedad. No más talento humano y capacidad intelectual desperdiciados en operaciones diarias, operaciones relámpago, falsificación de operaciones y otras estupideces accidentalmente engendradas por un sistema diseñado para canalizar el capital de los inversores hacia las empresas. No más volatilidad reductora del valor inyectada en el mercado. No más cobertura diaria del mercado de 9:30 a 4:00 para las cadenas (lo siento, chicos).

¿No preferirías vivir en ese mundo? No puedo hablar por ti, pero probablemente lo haría.

Una ventana de negociación limitada también tiene desventajas

El argumento en contra de una ventana de negociación extremadamente limitada es que el descubrimiento de precios se vuelve mucho más aterrador. Se concentra en los pocos minutos que se tarda en asignar las ofertas a las demandas. La volatilidad relativa a las expectativas puede desanimar a algunos inversores, y también puede reducir las valoraciones. Si colocas una orden de mercado, tienes una idea mucho peor del precio que vas a obtener. Si colocas una orden limitada, puede que no te la den y tengas que esperar un día para volver a intentarlo.

¿Pero sabes qué?

A mí me da igual. No me importa porque soy un inversor a largo plazo. El hecho de que compre una acción a 100 dólares o 102 dólares o 99 dólares o 99,80 dólares no supone casi ninguna diferencia si pienso mantenerla cinco años, 10 años o más.

¿Sabes para quién sí supone una diferencia? A los operadores diarios, que en realidad no deberían estar en los mercados en primer lugar.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.