Una segunda presidencia de Trump y la Bolsa

El 5 de julio, antes de que Joe Biden abandonara la carrera, y cuando los mercados de predicción favorecían una victoria presidencial de Trump, escribí un artículo para el Blog de BBAE sobre las inversiones para una presidencia de Trump.

En general, los mercados están convencidos de que Trump es favorable a las empresas, aunque no siempre lo pareciera antes de las elecciones.

Mi artículo de julio era sólo por diversión -nada de lo que escribo es nunca una recomendación- y la segunda presidencia de Trump ni siquiera ha empezado aún, pero sólo por diversión, repasemos:

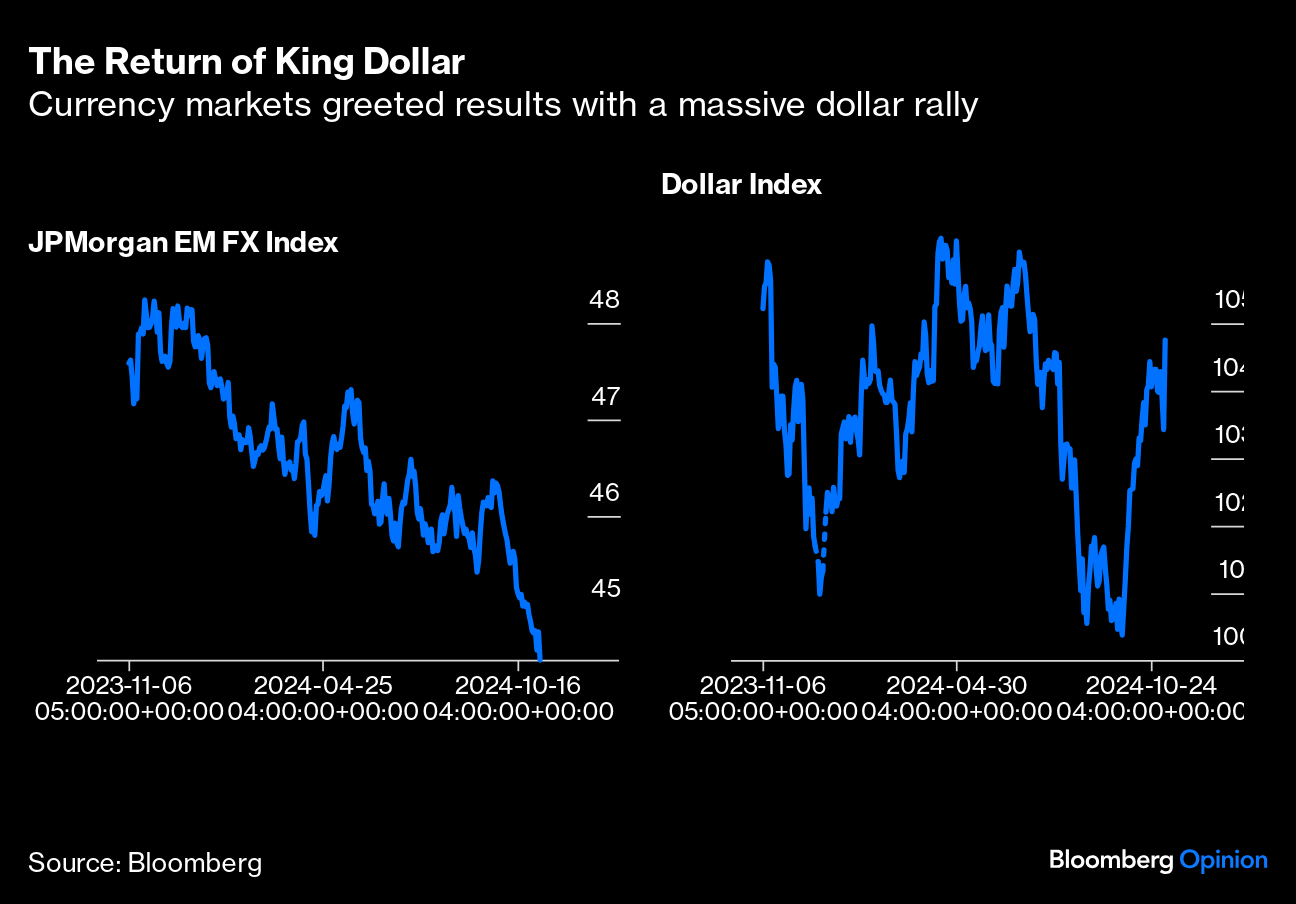

- El dólar estadounidense, más fuerte: El índice ICE del dólar estadounidense se fortaleció un 1,6% al día siguiente de las elecciones. Para un solo día, un 1,6% es un movimiento enorme. Lo irónico es que Trump ha dicho muchas veces que quiere un dólar más débil. Pero como mencioné en julio, el mercado está valorando sus acciones (esperadas) en lugar de sus palabras. Trump quiere un dólar más barato para impulsar las exportaciones estadounidenses, y cree -no del todo irracionalmente, a ojos de muchos economistas- que algunos países que utilizan el dólar estadounidense para comerciar (alrededor del 70% del comercio mundial se realiza en dólares) deprimen artificialmente sus monedas para impulsar sus propias exportaciones. Trump quiere que estos países dejen de abaratar sus monedas, pero no que detengan por completo el comercio en dólares; ha amenazado con imponer «aranceles del 100%» a los países que opten por no participar en el comercio basado en el dólar (aunque si optan por no participar, ¿les importarán mucho los aranceles?). Como alternativa, también quiere que EEUU devalúe el dólar, o al menos considere la posibilidad de hacerlo. En cualquier caso, nadie parece creer que se avecine un dólar débil, y los inversores siguen acudiendo en masa a la fuerte economía estadounidense.

- Acero: También mencioné las empresas siderúrgicas estadounidenses Cleveland-Cliffs (NYSE: $CLF), que bajó de unos 15 $ el 5 de julio a 13 $ ahora, y Nucor (NYSE: $NUE), que subió de unos 153 $ a 161 $.

- Acciones de pequeña capitalización: Trump es un presidente centrado en el mercado nacional, y las empresas de pequeña capitalización hacen muchos más negocios nacionales que las de gran capitalización. El Vanguard Small-Cap Index Fund Admiral Shares ($VSMAX) pasó de 103 $ (aproximadamente) el 5 de julio a 120 $ ahora, incluyendo una subida del 4,3% sólo el miércoles después de las elecciones. (Recuerda: La presidencia de Trump no ha empezado; todo esto es sólo un movimiento anticipatorio).

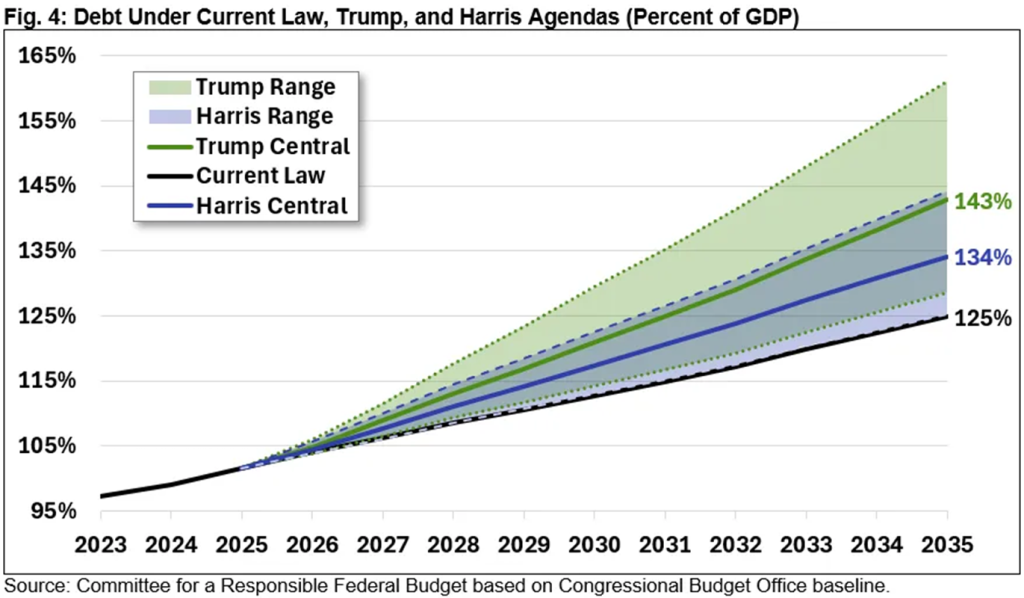

- Bonos (una operación negativa: córtalos en corto o evítalos): Es cierto que las elecciones acaban de celebrarse, pero los precios de los bonos se desplomaron por completo, haciendo que incluso los rendimientos de los bonos del gobierno estadounidense subieran 14 puntos básicos al día siguiente de las elecciones. (Los pagos de los bonos son fijos, así que cuando la gente dice «los rendimientos de los bonos se dispararon», también significa que los precios de los bonos se desplomaron). Presumiblemente, los inversores en bonos están preocupados por la inflación impulsada por Trump, que presumiblemente proviene de alguna combinación de mayor gasto público (alimentado por la deuda; véase el gráfico de Bloomberg más abajo y no se tengan en cuenta las partes «Harris», ahora obsoletas), impuestos más bajos, aranceles más altos y una reducción de la mano de obra estadounidense de bajo coste gracias a las políticas antiinmigración.

- Cárceles privadas: Ésta ha sido una de las mejores operaciones de Trump. Tras la mediocre actuación de Biden en el debate, GEO Group (NYSE: $GEO) y CoreCivic (NYSE: $CXW) vieron subir sus acciones. GEO pasó de unos 14 $ el 5 de julio a 24 $ ahora -ha subido un 59% sólo en los últimos cinco días- y CoreCivic tuvo una subida casi idéntica, de unos 13 $ a 22 $, y también ha subido un 59% en los últimos cinco días.

- Acciones sanitarias: En julio escribí que no tenía tanta confianza en este grupo como valores de Trump como en los demás. Trump quiere derogar la Ley de Reducción de la Inflación, que presiona los márgenes de las empresas farmacéuticas, y parece menos dispuesto a regular la asistencia sanitaria. Los resultados de las acciones han sido desiguales. Humana (NYSE: $HUM) ha bajado de 368 $ a 287 $. UnitedHealth (NYSE: $UNH) ha subido de 488 $ a 605 $. CVS (NYSE: $CVS) se ha mantenido prácticamente plana, oscilando entre 56 y 57 $.

- La energía sucia sube; la energía limpia baja: El ETF Range Global Coal Index (NYSE: $COAL) parece un sustituto razonable de la energía sucia; estaba a 25 $ en julio y está a 25 $ ahora, pero cayó y luego repuntó -un 9% en los últimos cinco días- para que así fuera. El ETF SPDR del Sector Selecto de la Energía (NYSE: $XLE) contiene muchas empresas petroleras y subió aburridamente de 90 $ a sólo 93 $. El ETF iShares Global Clean Energy (NYSE: $ICLN) también se mantuvo básicamente plano: de 13 $ a 12 $. La parte energética del «comercio de Trump» ha sido una hamburguesa de nada.

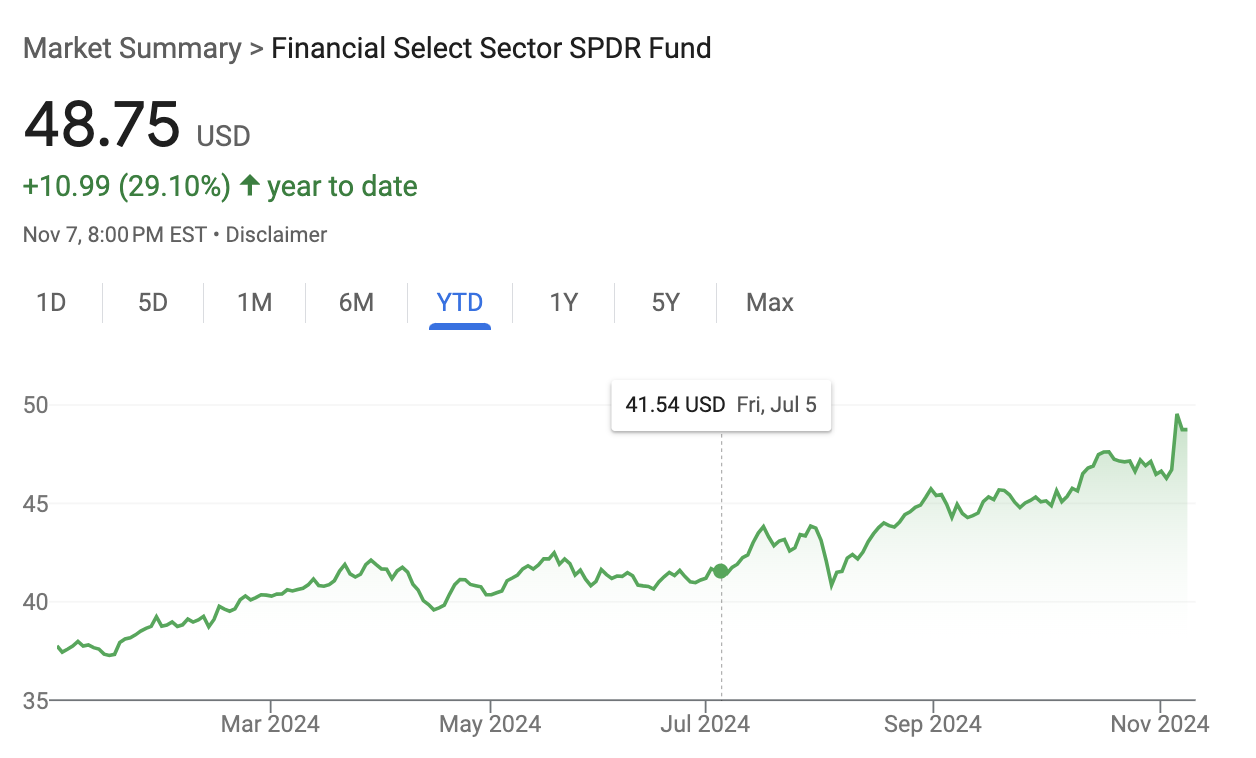

- Empresas financieras: Trump es partidario de reducir la regulación, y menos regulaciones -especialmente en torno a fusiones y adquisiciones- dan a los bancos de inversión más oportunidades de ganar lucrativas comisiones por operaciones. (Algunos analistas advierten que Trump, con el aliento de Elon Musk, podría destripar la ya escasa dotación de personal de la SEC, lo que podría tener ramificaciones aparte). Aunque creo que Trump sustituirá a la escéptica presidenta de la FTC, Lina Khan, algunos expertos señalan que una administración Trump podría no ser tan favorable a las fusiones y adquisiciones como cabría esperar. El Fondo SPDR Selecto Financiero (NYSE: $XLF) ha subido modestamente desde julio: de 41 dólares y pico a casi 49 dólares.

- Bono: Las acciones de Fanne Mae (OTC: $FNM) y Freddie Mac (OTC: $FMCC) subieron -un 48% y un 41% en los últimos cinco días, respectivamente- por las esperanzas de privatización bajo Trump.

¿Importa el presidente para las acciones?

Sí y no. Me gustaría terminar con dos gráficos de Charlie Bilello, de Creative Planning.

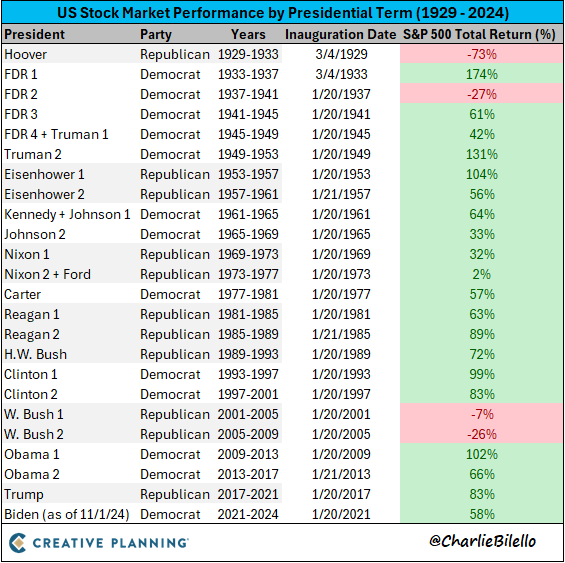

La primera es sencilla: El rendimiento del mercado bursátil bajo cada mandato presidencial durante casi el último siglo.

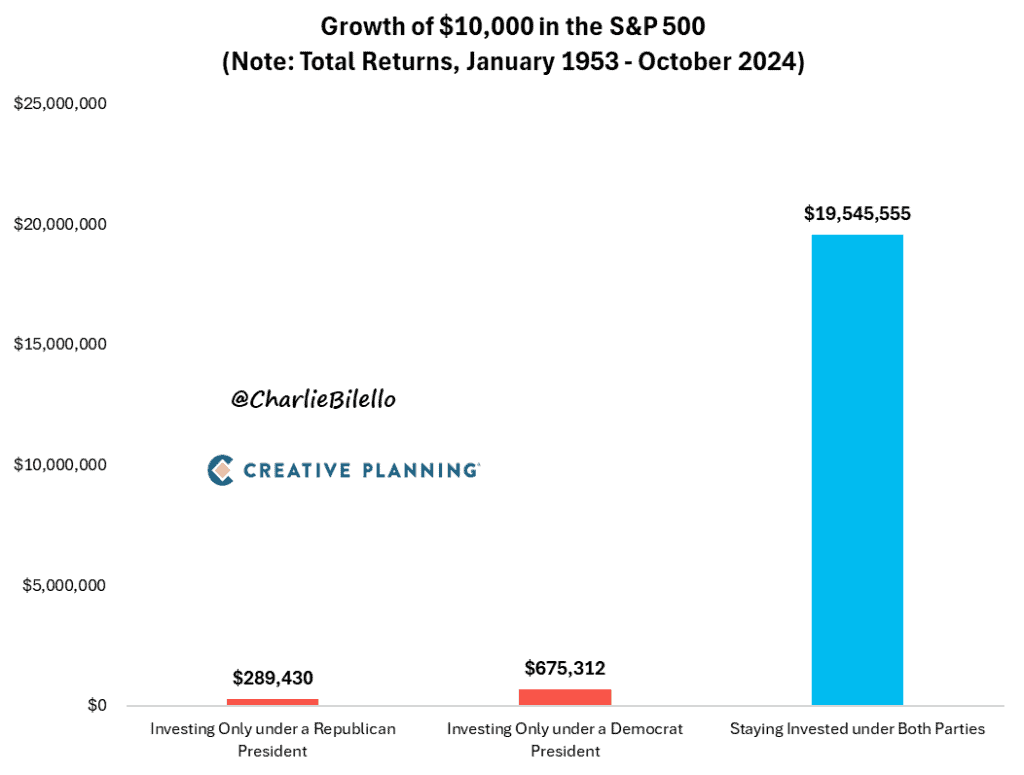

Es posible que hayas visto varios gráficos que muestran el rendimiento del mercado durante presidentes demócratas y republicanos. El gráfico siguiente puede ser ligeramente artificioso -en realidad, nadie invertiría sólo bajo presidentes republicanos o demócratas-, pero subraya la importancia de permanecer invertido:

Aunque algunas operaciones de Trump han dado resultado, otras no. Por razones obvias, las elecciones presidenciales de EEUU reciben una gran cobertura informativa. Y es tentador querer incorporar a nuestras inversiones las noticias que están más en nuestra órbita (es decir, que nos resultan familiares); de hecho, es un sesgo cognitivo bien documentado. Pero aunque está claro que las políticas gubernamentales pueden tener, y de hecho tienen, ramificaciones económicas importantes y a largo plazo, especialmente para determinados sectores, los movimientos gubernamentales -a veces, las decisiones de un puñado de personas- tienden a estar entre los catalizadores menos predecibles de los movimientos bursátiles, en mi opinión.

Es muy interesante, y quizá un poco excitante, querer invertir basándose en titulares políticos. En la mayoría de los casos y para la mayoría de la gente, apostaría a que va a ser más rentable ceñirse al bloqueo económico de encontrar buenas empresas y mantenerlas a través de administraciones republicanas y demócratas por igual.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir basándose en acontecimientos políticos, políticas o resultados previstos es intrínsecamente especulativo y puede implicar un riesgo sustancial. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.