De la Conferencia Invertir con Amor Yahoo! Finanzas 2024

Cada año, hago al menos tres peregrinaciones de inversión:

- Reunión anual de Berkshire Hathaway en Omaha

- Reunión anual de Markel en Richmond

- Conferencia Invest de Yahoo! Finanzas en Nueva York

La Conferencia Yahoo! está por encima de sus posibilidades. Combina ponentes de peso con un público reducido, sólo por invitación, y en un formato animado propio de la principal plataforma de medios de inversión de EE.UU.

Yahoo! Finanzas está comiendo del plato de CNBC y Bloomberg

Un punto mediático para darte una idea de la escala: Yahoo! Finanzas sólo tiene ahora más de 150 millones de visitantes mensuales. No puedo encontrar la audiencia actual de su audiencia televisiva «over the top» (es decir, a través de Internet), pero era de 6,2 millones al mes hace unos años, cuando los visitantes mensuales eran 93 millones. Si suponemos que la audiencia OTT de YF creció en proporción a su crecimiento de 93 a 150 visitantes del sitio web, ahora tendría 10 millones de espectadores de «TV» de Yahoo! Finanzas al mes.

Para hacer una comparación chapucera, la CNBC, antiguo mamotreto de la televisión por cable , parece tener unos 100.000 espectadores a la semana en televisión pura. Fox Business Network superó recientemente a la CNBC y no tiene ningún reparo en enseñorearse de este hecho por encima de su rival:

Es más complicado que esto, porque las cadenas también emiten vídeo en sus sitios web (por 15 $/mes, puedes ver la CNBC de esa forma). Bloomberg registró 30 millones de visitantes acumulados en sus plataformas de medios de comunicación en 2022 -para el año- y otros 49 millones en las redes sociales, aunque no ha actualizado esa cifra, y no me pregunto por qué.

La cuestión es: Yahoo Finanzas empezó como proveedor de datos financieros sobre materias primas y ha ascendido con Internet hasta convertirse en uno de los grandes de los contenidos de inversión.

¡De vuelta a la conferencia de Yahoo!

Yahoo! Finanzas Invertir 2024: Puntos clave

Entre los oradores que hablaron de economía, el punto más recurrente fue la preocupación por la deuda nacional estadounidense y el gasto en intereses. Pero aparte de eso, cada orador clavó sus propios clavos.

No hablaré de todos los ponentes, pero he aquí algunos resúmenes que me parecieron más relevantes para los inversores.

1. Rick Rieder, CIO de Renta Fija Global de BlackRock

«Los técnicos son locamente buenos para la renta variable» no es algo que esperara oír de la boca de Rick, pero lo dijo. «He aprendido a lo largo de mi carrera que los técnicos ganan». Rick ve un mercado «sin vendedores» (hablando hiperbólicamente). Cuando se le preguntó por los riesgos geopolíticos, mencionó que ha perdido toneladas de dinero cubriéndose ante ellos, aunque está muy preocupado por la deuda nacional estadounidense, que ahora es de casi 36 billones de dólares, lo que da a EE.UU. el mayor ratio deuda/PIB desde la II Guerra Mundial.

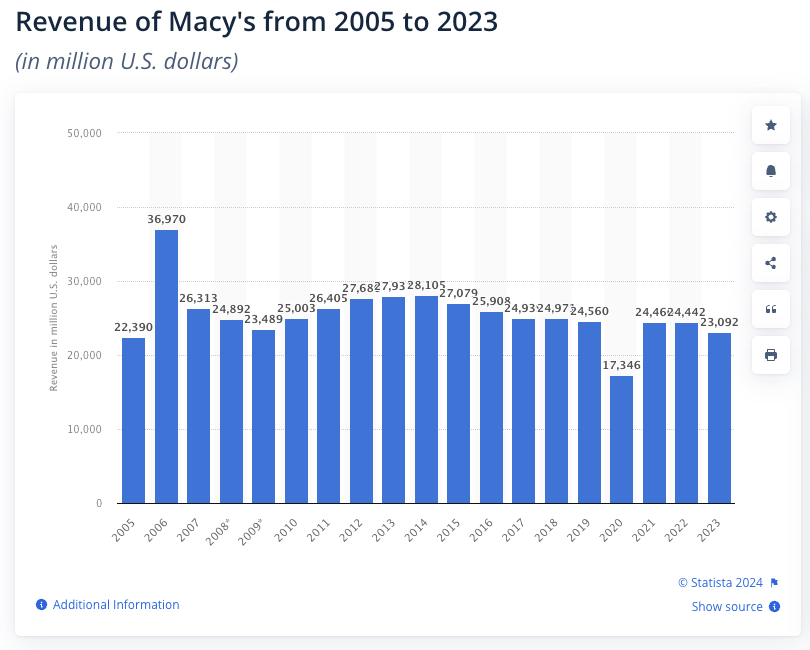

2. Tony Spring, Director General de Macy’s

Cuando tu formato se está muriendo, vas a una conferencia de Yahoo! para hablar de ello. En realidad, Macy’s no se está muriendo, o al menos no se está muriendo rápidamente. Pero felicito a Tony por tener las agallas de enfrentarse a lo que probablemente sea un reto mayor de lo que la mayoría de la gente -quizás incluso Tony- cree.

Macy’s es propietaria de los cosméticos Bluemercury, cuyos ingresos anuales ascienden ahora a 750 millones de dólares, pero eso supone una parte de un solo dígito de las ventas totales de la empresa. Tony reiteró los temas de conversación anteriores sobre el cierre de 150 tiendas de bajo rendimiento y la asignación de todos los recursos a las 350 tiendas restantes, impulsando Bluemercury y Bloomingdale’s, especialmente, y añadiendo más personal. Al igual que muchos otros directores generales, Tony parecía estar hablando por hablar. Es probable que un formato que agoniza lentamente con un buen director general siga siendo un formato que agoniza lentamente.

Pero no es algo binario. El trabajo de un buen director general en un caso así no consiste en ignorar la realidad, lanzando un pase Ave María tras otro en un intento de recuperar el terreno perdido, aunque esto es lo que suele ocurrir. Se trata de guiar a la empresa moribunda para que se reduzca y envejezca con elegancia, preservando tanto valor para los accionistas como sea posible.

Pero, ¿es esto posible en la vida real? No lo sé.

3. Michael Mager, Director General de Precision Neuroscience

Cuando tu pequeña startup recauda 93 millones de dólares para competir con Neuralink de Elon Musk, un siguiente movimiento razonable es acudir a la conferencia de Yahoo! Finance para mostrar tu pequeña tira de implante cerebral, que es más fina que un cabello humano y, por tanto, no es fácil de ver en fotos:

No se trata de una empresa pública, pero el factor «cool» despertó el interés del público. Estos implantes prometen no sólo mejorar las deficiencias derivadas de lesiones y defectos congénitos, sino que potencialmente podrían hacernos, o al menos a los más valientes, más inteligentes. Surgió una buena serie de preguntas sobre la privacidad: no hay nada más invasivo que conectarte algo al cerebro, ¿verdad? – a las que Michael no parecía tener buenas respuestas, salvo decir que su oferta cumpliría la HIPPA.

De acuerdo.

4. Brian Moynihan, Consejero Delegado de Bank of America

Además de ser fan de los implantes cerebrales, Michael también es fan de Brian Moynihan: O, al menos, estaba bastante interesado en la charla de Brian, por lo que vi de él, de pie, observando con el rabillo del ojo. No era el único: Brian era posiblemente el favorito de los fans de la jornada. Brian fue considerado un candidato poco entusiasta para el puesto de Consejero Delegado de B of A cuando lo asumió en enero de 2010 -yo era el experto en el sector financiero de The Motley Fool por aquel entonces, así que recuerdo haber hablado en los medios de comunicación sobre su «correr de lado con el balón»-, pero ha evolucionado hasta convertirse en un respetado anciano estadista del espacio bancario.

Y lo que es más importante, y propio de un director general de banca, Brian es sensato.

A Brian también le preocupa la deuda nacional de Estados Unidos. Está firmemente a favor de una Reserva Federal independiente, y no tiene ningún deseo de unirse a la Administración Trump entrante en un mensaje político-pero-claramente-entre-las-líneas de que él -como la mayoría en la industria financiera- no ve como una buena medida el deseo de Trump de dar al Poder Ejecutivo entrada o control sobre la Reserva Federal.

5. Karen Karniol-Tambour, Co-CIO, Bridgewater Associates

El éxito del día con una gran relación señal-ruido. Una amiga con la que asistí a la conferencia estuvo de acuerdo. Karen cree que Trump es bueno para el crecimiento y a la vez inflacionista, pero si conseguimos suficiente productividad (por ejemplo, mediante la IA), la economía no será demasiado inflacionista. Por cierto, Europa está en un callejón sin salida: La productividad europea es terrible, como puede atestiguar cualquiera cuyo correo electrónico de las 17:01 a un colega europeo haya quedado sin respuesta hasta el día siguiente.

Piensa que los efectos de los aranceles de Trump -un tema de pregunta habitual- son difíciles de predecir debido a los contraaranceles, pero que EEUU es menos vulnerable a los aranceles que otros países. Los aranceles de Trump podrían causar 50 pb (medio punto porcentual) de inflación, pero sería un golpe puntual, por lo que podría no ser algo sobre lo que la Fed actuara.

Karen considera que un objetivo de inflación del 2,5% es más realista que el objetivo del 2% de la Fed, y que el mercado está valorando correctamente menos recortes de tipos que antes de que ganara Trump.

Karen cree que las valoraciones del mercado pueden subir mucho más -la parte buena-, pero que, en comparación con periodos anteriores, la gente está muy, muy expuesta al mercado bursátil -la parte mala-.

«Veo muy poca gente que necesite comprar más».

Pero si nadie necesita comprar más, ¿cómo suben los precios? ¿Porque la gente que no necesita comprar más compra de todos modos?

6. Neel Kashkari, Presidente y Consejero Delegado del Banco de la Reserva Federal de Minneapolis

El doble económico de Peter Attia me fue descrito como «un tipo muy guay» por el antiguo presentador de Finanzas de Yahoo! Brian Cheung hace unos años (Brian está ahora en la NBC). No hablé con Neel, pero no dudo de Brian.

Neel se mostró optimista y cándido. No le preocupa que los aranceles provoquen una gran inflación, a menos que se inicie un tira y afloja. A diferencia de Karen, confía en el objetivo del 2% de la Reserva Federal -quizás sea su trabajo tener confianza- y declaró que su vibración es de «optimismo cauto».

Está entusiasmado con la resistencia del mercado laboral («resistencia» ha sido casi un eufemismo), y con que el gasto de los consumidores y la tasa de ahorro fueran sorprendentemente positivos.

Para decidir una senda de recorte de tipos, se fija en la productividad junto con el equilibrio entre ahorro e inversión: Cuanto mayor sea la productividad, mayor será el tipo neutral (el tipo al que la política monetaria no es ni expansiva ni contractiva).

Neel tampoco está entusiasmado con la deuda nacional, señalando que se acerca al 100% del PIB.

En una noticia que no ha sorprendido a nadie, a Neel no le gusta la idea de que Trump interfiera en la Reserva Federal

«El mercado laboral es fuerte. Queremos mantenerlo fuerte. Pero queremos volver al 2% de inflación».

Foto de vigilancia de Neel relajándose antes de salir.

7. Judy Shelton, Miembro Senior del Instituto Independiente

Si hubiera tenido la oportunidad de hacerle una pregunta a Neel, habría sido:

«¿Cómo te sientes hablando en una conferencia con Judy Shelton?»

Judy Shelton fue asesora económica del presidente Trump en su primer mandato, aunque su intento de nombrarla miembro de la Reserva Federal no tuvo éxito.

Enhorabuena a Yahoo! por incluir a un tipo de la Fed y a un detractor de la Fed en la misma conferencia.

Judy no es fan de la Fed.

«¿Debe fijar la Fed el precio del capital, 12 personas reunidas 8 veces al año? ¿O el libre mercado?», preguntó.

Judy -a quien le gusta el oro, como es lógico- cree que la Fed no tiene mucha influencia sobre el empleo y ha transferido poder del sector privado al público, y se pregunta por qué la Fed puede decidir que todo el mundo pierda un 2% de poder adquisitivo cada año: «La inflación seguida de elevados costes de endeudamiento es un «doble golpe» para la gente».

Judy prefiere un enfoque del dinero basado en la oferta -tener más oferta que demanda debería reducir la inflación, señala- con impuestos más bajos y menos regulación. Cree que recortar la demanda subiendo los tipos no es una buena solución, y opina que Jerome Powell podría haber sido más amable al responder a la amenaza de Trump de descartarle. (Hablando como analista, esta afirmación me parece más bien un juego para un determinado público; no creo que nadie de ningún partido (incluido el propio Trump) calificara de «amables» las palabras de Trump sobre Powell).

July opina que la Fed canaliza recompensas financieras hacia determinados miembros de la sociedad -el aumento de la riqueza ha enriquecido a las personas que ya poseen activos financieros- y que, por ello, el proceso o función de la Fed es inherentemente político. A Judy, que dice que la han llamado «charlatana» y «marginal de derechas», tampoco le gusta que los bancos centrales puedan manipular y depreciar las monedas.

«Si el oro es un metal tan inútil, ¿por qué el gobierno de EEUU y todos los gobiernos poseen tanto?»

Puede que no esté de acuerdo con todos, o muchos, de los puntos de Judy, pero en realidad estoy agradecida a Yahoo Finanzas por invitarla, porque me hizo pensar, más que ningún otro ponente ese día.

Y soy de la opinión de que debemos buscar activamente puntos de vista diferentes porque así es como crecen nuestros propios puntos de vista.

Así que, gracias, Judy – y gracias, Yahoo! Finanzas.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.