Los precios del oro han subido este año. ¿Por qué?

En cierto sentido, es una pregunta un tanto estúpida, ¿o no?

Recientemente, la televisión asiática me entrevistó sobre este tema y pensé en transmitir algunas ideas, enfocandome en los principios básicos.

En primer lugar, el oro es un metal, una inversión y (casi) una religión, todo al mismo tiempo.

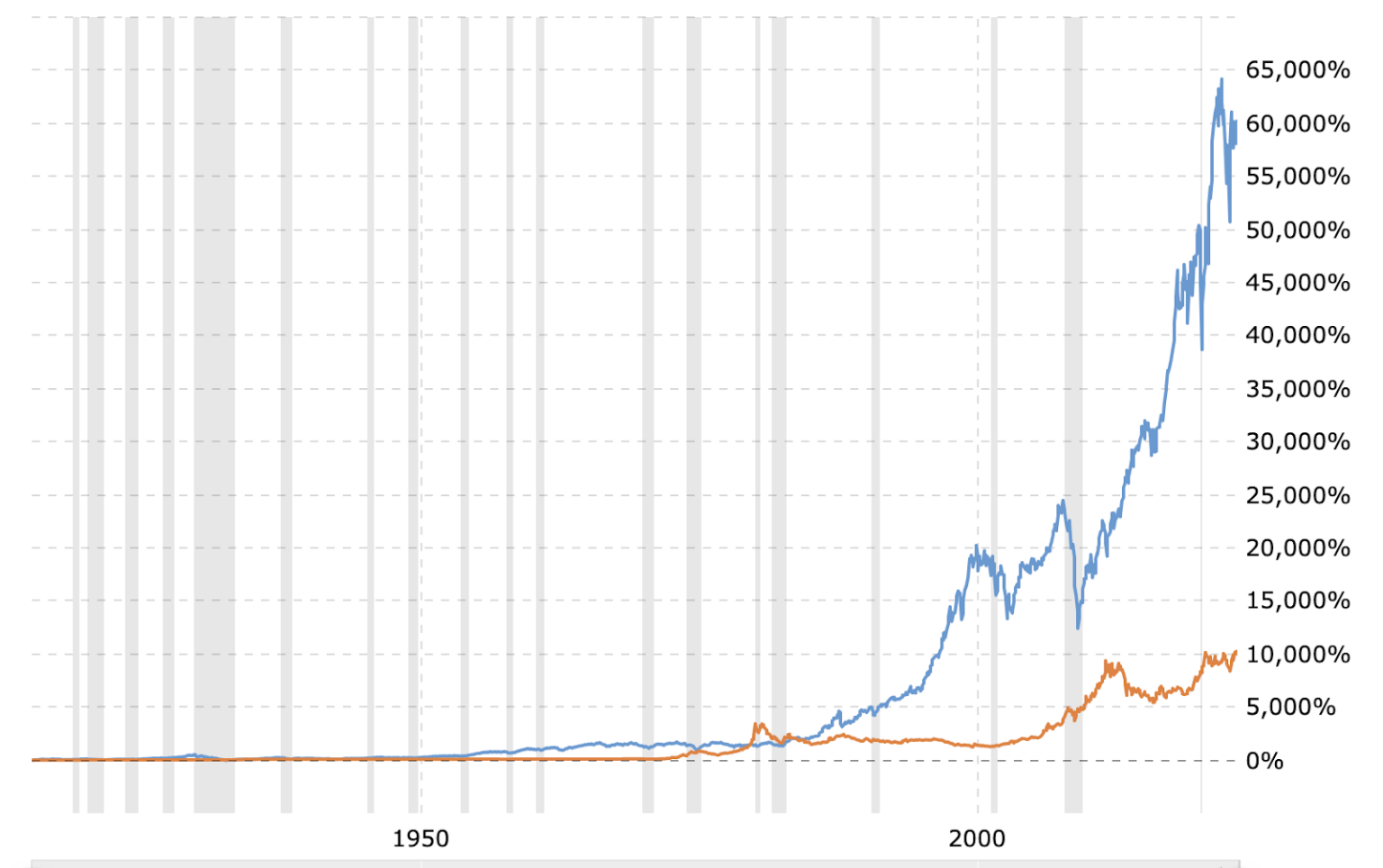

A largo plazo, las acciones han aplastado al oro, como muestra este gráfico de Macrotrends.com (el Promedio Industrial Dow Jones está en azul y los precios del oro son de color naranja rojizo).

Oro: una mala inversión a largo plazo

Los fanáticos del oro, la versión del mercado del oro de los perma-bulls o manos de diamantes, odian este hecho y señalan la década de 1970, un período de estanflación en el que tanto la economía como las acciones estadounidenses tuvieron malos resultados, pero el oro tuvo un desempeño excepcionalmente bueno, como justificación para esperar el regreso del oro a la gloria.

No voy a lanzarme a la pelea y no digo que estén equivocados en cuanto a que el oro tendrá un buen desempeño si las cosas van mal (eso es lo que se supone que debe hacer el oro), pero sin los datos de la década de 1970, su argumento se vuelve mucho más débil.

En cuanto a la personalidad, los fanáticos del oro tienden a inclinarse hacia la derecha, el antigobierno y el antibanco central. Les preocupa que el dinero fiduciario conduzca a gastos imprudentes, y señalan que en la segunda mitad de 1971, Estados Unidos desvinculó el dólar del patrón oro (es decir, la convertibilidad del oro), lo que facilitó la impresión de dinero, lo que facilitó el gasto de dinero para los Estados Unidos (¿Necesita más dinero? ¡Simplemente imprima más!), lo que aumentó la deuda de Estados Unidos y provocó una mayor inflación.

Afortunadamente, Estados Unidos, a través de diversas acciones como el uso de su marina (y su ejército en general) para brindar de facto “protección global”, así como negociando con los saudíes en 1945. para fijar el precio del petróleo en dólares estadounidenses, estableció el dólar como la moneda de facto para el comercio mundial y, siendo la economía una ciencia social, mientras la gente crea que el dólar estadounidense tiene valor, lo tendrá.

Los fanáticos del oro creen, y la historia puede darles la razón, que el dinero fiduciario en el tiempo equivale a dejar que los reclusos administren el asilo, y que ningún sistema fiduciario ha durado más de varios cientos de años aproximadamente. Por lo tanto, es posible que el oro sea una pésima inversión durante más de 100 años y que los fanáticos del oro parezcan idiotas durante varias vidas, y de repente se les demuestre que tienen razón.

Pero yo difiero.

El oro es un indicador del miedo en un sentido: el oro no puede degradarse ni inflarse. Entonces, cuando las cosas se ponen realmente mal, todo pasa por alto el dólar estadounidense y aterriza en el oro.

Pero ese no es el caso ahora.

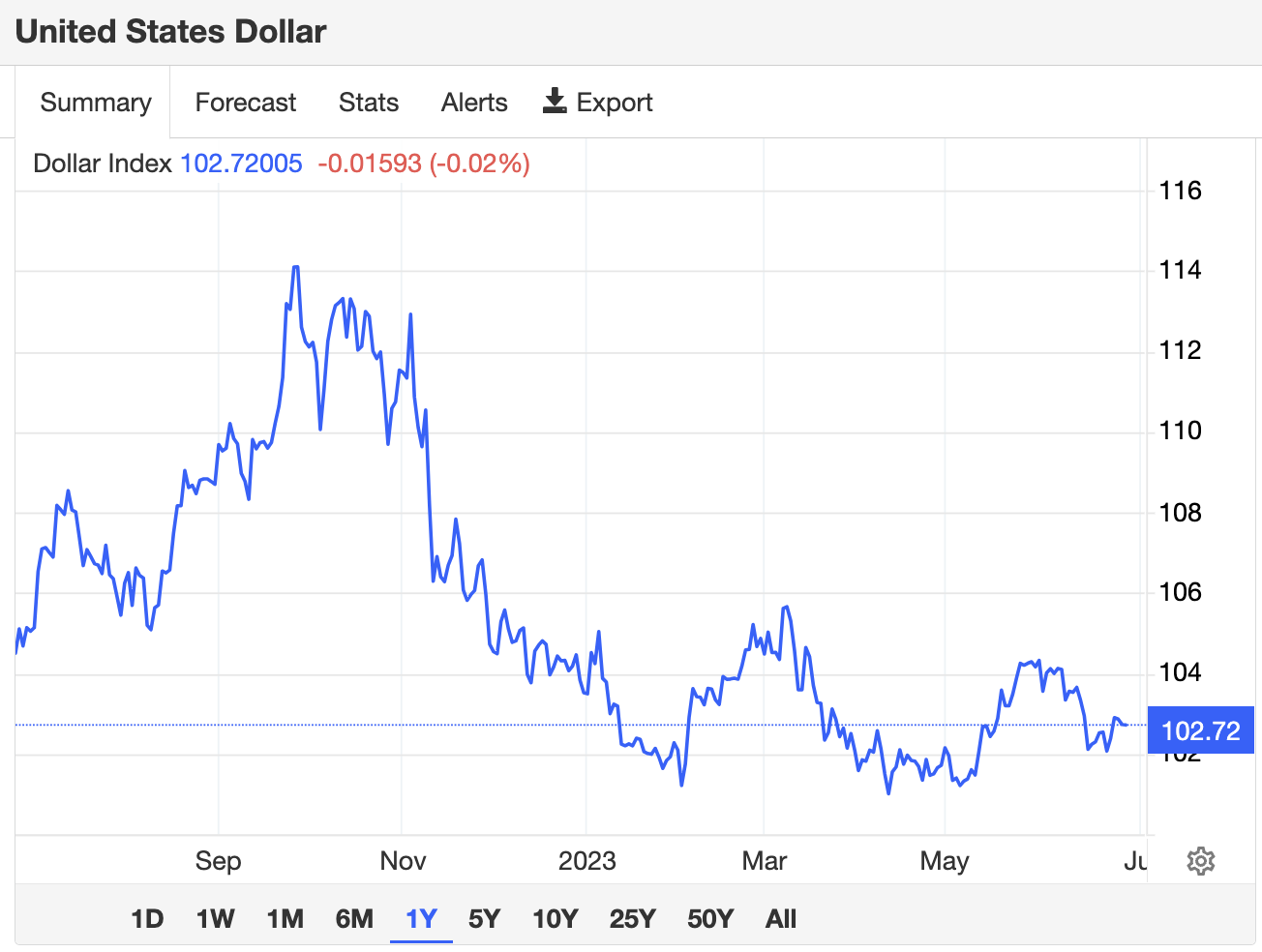

El oro se cotiza en dólares estadounidenses (principalmente) y el dólar estadounidense se ha abaratado mucho recientemente. Vea este gráfico de 1 año de TradingEconomics.com que muestra el “índice” del dólar estadounidense: el dólar estadounidense frente a seis monedas: euro, libra, yen, dólar canadiense, franco suizo y corona sueca. (Sí, la corona sueca parece rara: el índice del dólar estadounidense comenzó en 1973; si se creara hoy, no estoy seguro de que la corona estuviera allí, dado que Beyoncé puede modificar las cifras de inflación de Suecia):

Se entiende la idea: el “aumento” del oro se debe en parte a la caída del dólar estadounidense (sé que el oro ha bajado un poco en las últimas semanas; sin embargo, ha subido durante todo el año).

Hay un factor de miedo: los ETF de oro registraron entradas después del colapso del Silicon Valley Bank.

Pero, sobre todo, el verdadero impulsor son las expectativas de inflación. Las tasas de interés más altas en Estados Unidos aumentan la demanda del dólar estadounidense (y señalan una economía estadounidense tan fuerte que es necesario desacelerarla); aumentan la demanda porque si los bonos del gobierno estadounidense pagan más, o se espera que paguen más pronto, los inversores extranjeros querrán más bonos estadounidenses y, por lo tanto, los inversores extranjeros convertirán más moneda extranjera en dólares estadounidenses (“compradores” de dólares) para comprar los bonos.

Esto hace que las cosas cotizadas en dólares estadounidenses sean más caras para las personas que compran con otras monedas, y el oro es una de esas cosas.

Por el contrario, si las tasas de interés estadounidenses caen, o si los inversores esperan que las tasas de interés estadounidenses bajen, el dólar estadounidense se debilitará y el oro será más barato para las personas que utilizan otras monedas para comprar.

Los BRIC compran oro para desbancar al dólar estadounidense

Otro problema es que los bancos centrales de Brasil, Rusia, India y China han estado comprando oro últimamente, a medida que todo este asunto de la hegemonía comercial del dólar estadounidense les está afectando.

No está claro cuánto pueden mover la aguja: 90% del comercio de divisas involucra el dólar estadounidense, y 60% de las reservas mundiales de divisas están en dólares estadounidenses, por lo que es más probable que los BRIC socaven el dominio del dólar que lo desbanquen, pero hagan lo que hagan, están impulsando la demanda de oro en el camino.

Estos países saben que están lejos de tener la credibilidad económica de Estados Unidos, por lo que ven la credibilidad instantánea del oro como un posible atajo. (NB: el oro en sí es creíble, pero ¿tal vez esa credibilidad se descuenta cuando el oro está controlado por un régimen de menor credibilidad?)

¿Debería comprar oro en este momento?

Si tiene una razón ideológica para comprar oro, ya lo ha hecho y, en primer lugar, no está aquí para recibir consejos sobre el oro (y, de hecho, no doy consejos en este blog).

No creo que sea un crimen tener una pequeña asignación de oro en caso de que las cosas realmente se descontrolen. De hecho, lo tengo.

(Aparte, luego está la pregunta: ¿Sigue el camino difícil y compra oro físico a un comerciante de oro y lo almacena? ¿Compra futuros de oro? ¿Compra un ETF de lingotes de oro como SPDR Gold Shares (NYSE: GLD)? ¿Compra acciones de mineras de oro o un ETF de acciones de mineras de oro? Podemos cubrir la pregunta “¿cómo invertir exactamente en oro?” más tarde si hay interés.)

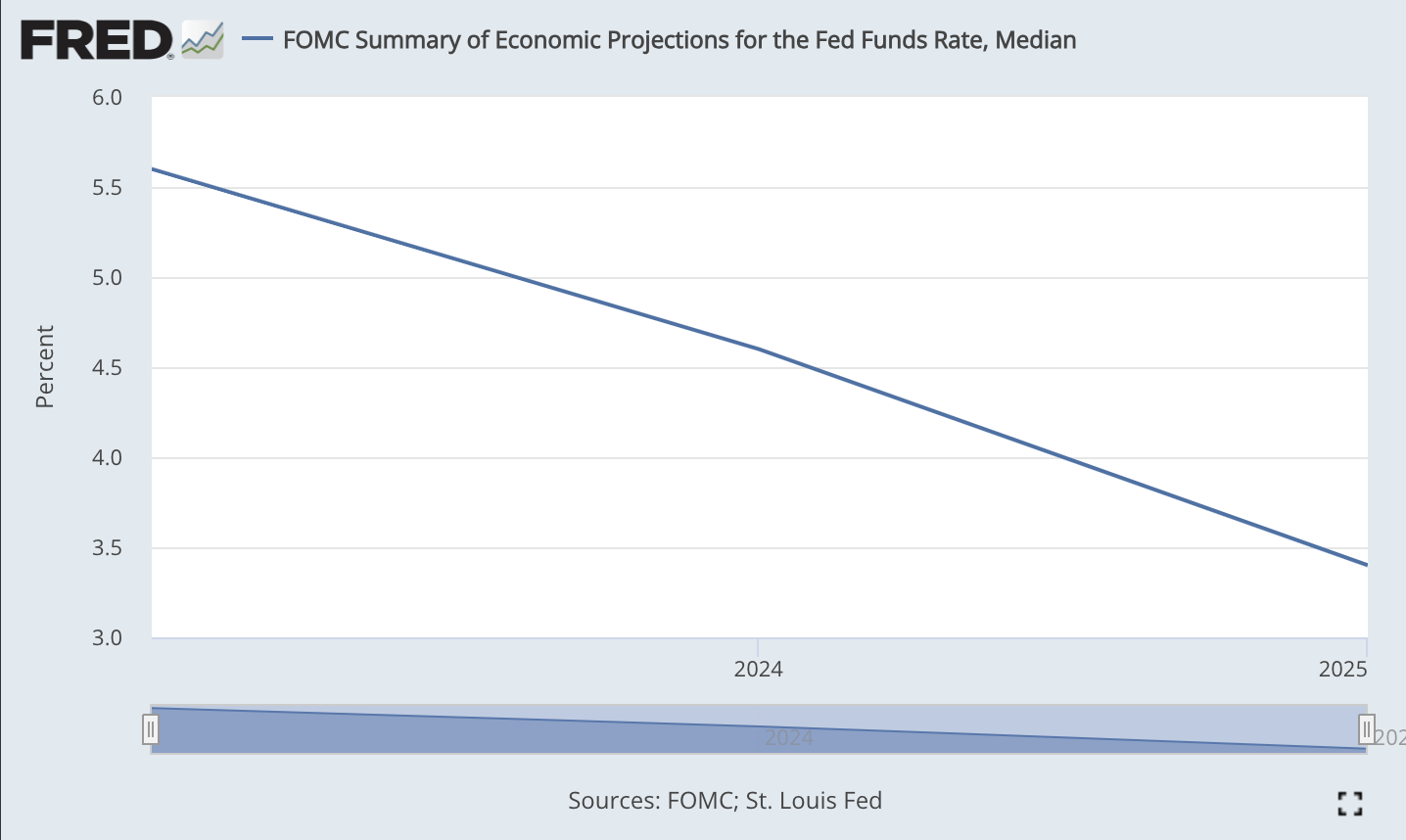

Mientras escribo esto, la inflación estadounidense parece estar bajo control. Estados Unidos parece estar evitando una recesión, o al menos una mala. Las tasas de interés estadounidenses podrían subir, pero probablemente bajarán: en el gráfico más aburrido de la historia de los gráficos, el Comité Federal de Mercados Abiertos espera oficialmente que las tasas de interés bajen (y sí, es posible que estén reduciéndolas en espera que las expectativas se conviertan en realidad económica):

Si las tasas estadounidenses realmente bajan, es de esperar que el oro suba.

Pero, en general, no estoy especulando con el oro ahora (ni nunca, en realidad). Al igual que las bellas artes o las criptomonedas, en realidad no se pueden valorar, excepto para decir: esto es lo que la gente pagará por ellas. Desconfío de las inversiones con connotaciones religiosas (léase: tanta gente realizando transacciones por razones no económicas/cuasi económicas/pasionales/ideológicas). Casi consideraría que el oro es más un seguro que una inversión.

Así que mantendré, pero no aumentaré ni reduciré, mi pequeña posición en oro.

James