Crédito de la imagen — y fuente del DVD — aquí: https://www.amazon.com/Consistent-Tennis-Wins-Tom-Avery/dp/B00008IODZ)

La inversión y el tenis tienen una humilde similitud: Para la mayoría de las personas, la mejora vendrá más de la eliminación de errores que de hacer algo agresivo o proactivo.

Juega de forma consistente y espera a que tu oponente (el mercado) se equivoque.

Los humanos siempre se equivocan.

La humanidad crea valor económico constantemente, por lo que la economía no es un juego de suma cero. Lo mismo puede decirse de una inversión a largo plazo en un fondo indexado del mercado global para captar ese crecimiento general.

Pero para vencer al mercado (igualar al mercado sería una victoria para la mayoría de las personas; en 2021, por ejemplo, el S&P 500 subió un 29%, pero el inversor promedio sólo ganó un 18%) hay que aprovechar los errores del mercado.

¿La buena noticia? Las personas que componen el mercado están cargadas de sesgos cognitivos y emocionales, puntos ciegos y cosas por el estilo.

¿La mala noticia? Usted también.

Si lleva media hora jugando al póquer y aún no sabe quién es el tonto, usted es el tonto.

Warren Buffett

Nuestros peores enemigos

La investigación académica ha descubierto múltiples sesgos que hacen que obtengamos peores resultados.

Estos son cinco de los muchos errores que puede estar cometiendo:

- Está sobrecomercializando. Pablo Picasso dijo: «La acción es la clave fundacional de todo éxito». Picasso tenía razón en la mayor parte de la vida, pero una ciencia social como la inversión es la excepción.

- En Trading is Hazardous to Your Wealth: The Common Stock Investment Performance of Individual Investors, los profesores Brad Barber y Terrance Odean descubrieron que, de 1991 a 1996, el índice S&P 500 subió un 18% anual, pero los hogares que más negociaron sólo ganaron un 11% al año.

- Dalbar Research descubrió que durante un periodo de 20 años en el que las acciones subieron un 7,5% anual, los inversores medios sólo ganaron un 2,9% anual.

- Barber y Odean volvieron a constatar que más del 80% de los operadores intradía taiwaneses pierden dinero.

- Para ser justos, como señalan estas personas, no todo el mundo sobrecomercializa todo el tiempo, de la misma manera y por las mismas razones.

Pero, la mayoría de las veces, sobrecomerciamos.

- Está reteniendo a los perdedores demasiado tiempo. Supuestamente, el dolor de una pérdida es algo así como 2 o 3 veces más fuerte que el placer de una ganancia equivalente. Digo supuestamente porque el grado es discutible. Pero en Are Investors Reluctant to Realize Their Losses? (pista: sí), Terrance Odean descubrió que los inversores muestran una fuerte preferencia por realizar las ganancias frente a las pérdidas. Odean descubrió que cuando los inversores finalmente venden una acción y compran otra, la acción que la sustituye tiene un rendimiento inferior al de la acción vendida en casi 9 puntos porcentuales durante los dos años siguientes.

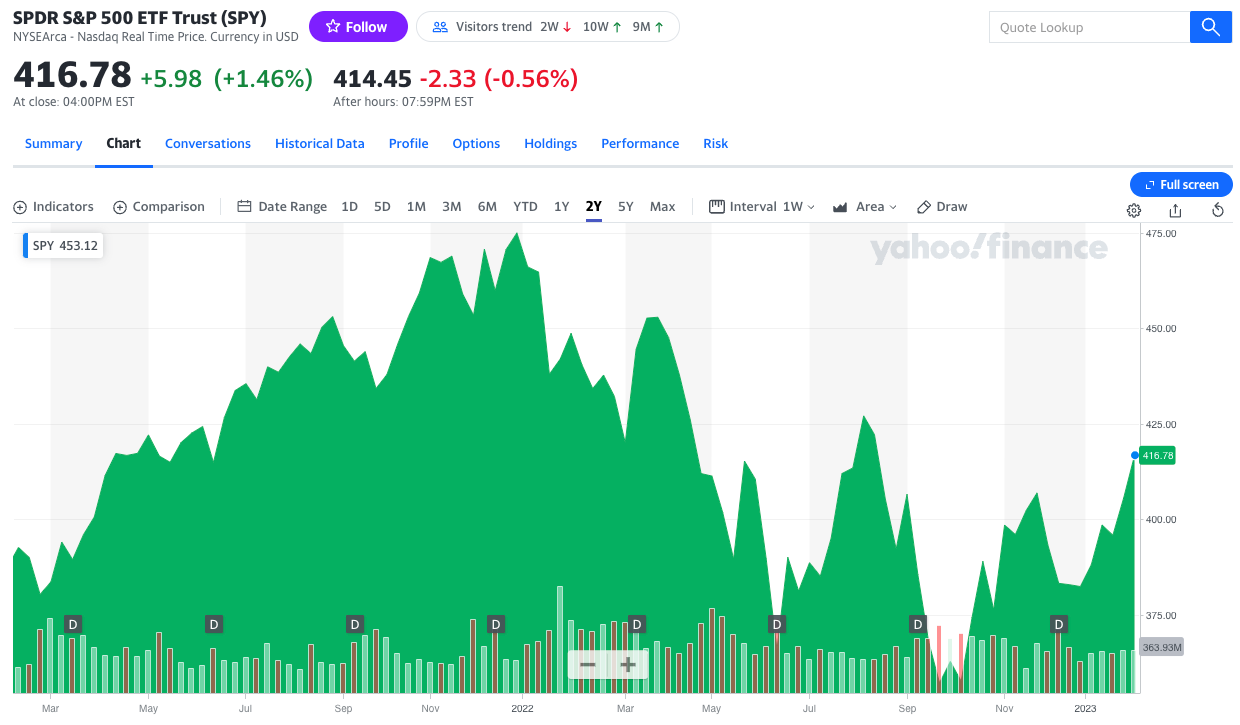

- Está siguiendo a los ganadores: Bloomberg informó de que los inversores pusieron más dinero nuevo en fondos de renta variable en 2021 que en los 19 años anteriores juntos. ¿Es una coincidencia que 2021 marcara el punto álgido de un mercado alcista de 13 años? Creo que no.

(Imagen: Yahoo! Finanzas)

- Te estás anclando en el precio pagado. En Iniciar las discusiones salariales con una petición extrema, Todd Thorsteinson, de la Universidad de Idaho, descubrió que cuando un demandante de empleo cuyo precio de mercado era de 29.000 $ anuales (es un estudio antiguo) iniciaba la discusión salarial bromeando: «Me gustarían 100.000 $, pero en realidad, sólo busco algo que sea justo», recibía una oferta más alta. La versión inversora más común del anclaje sería fijarse en el precio que pagó por una acción que ha bajado y se ha vuelto poco atractiva, y resistirse a vender porque la acción «da la sensación» de que vale el precio pagado, o porque quiere esperar a alcanzar el punto de equilibrio antes de vender, como si la acción rfuera a recordar el precio que usted pagó específicamente y sintiera la obligación de regresar a ese precio.

- Está junto al rebaño (FOMO). Esto es peligroso porque a veces funciona. Y como vimos durante la reciente burbuja de criptomonedas y memes, puede funcionar el tiempo suficiente para hacer ganar dinero real a gente real. La economía es una ciencia social que depende de la participación del grupo. Como han demostrado los accionistas de Game Stop y AMC, es posible crear su propia realidad con la suficiente participación. Pero es difícil que esa realidad perdure mucho tiempo si no va acompañada de un apuntalamiento económico.

Estos prejuicios no son malos en absoluto (para los cavernícolas). Son atajos mentales que ayudaron a sobrevivir a nuestros antepasados.

¿Qué se puede hacer contra estos prejuicios? Piense como un alcohólico

No espere eliminar estos sesgos, al menos mientras quiera tener un cerebro humano.

En su lugar, los inversores harían bien en seguir el ejemplo de Alcohólicos Anónimos: Reconocer que tiene tendencias innatas que lo llevan por mal camino. Y, lo que es más importante, reconocer que necesita barandillas externas porque no puede confiar plenamente en sus sentimientos para mantenerse en el buen camino.

¿Qué guardarraíles exactamente?

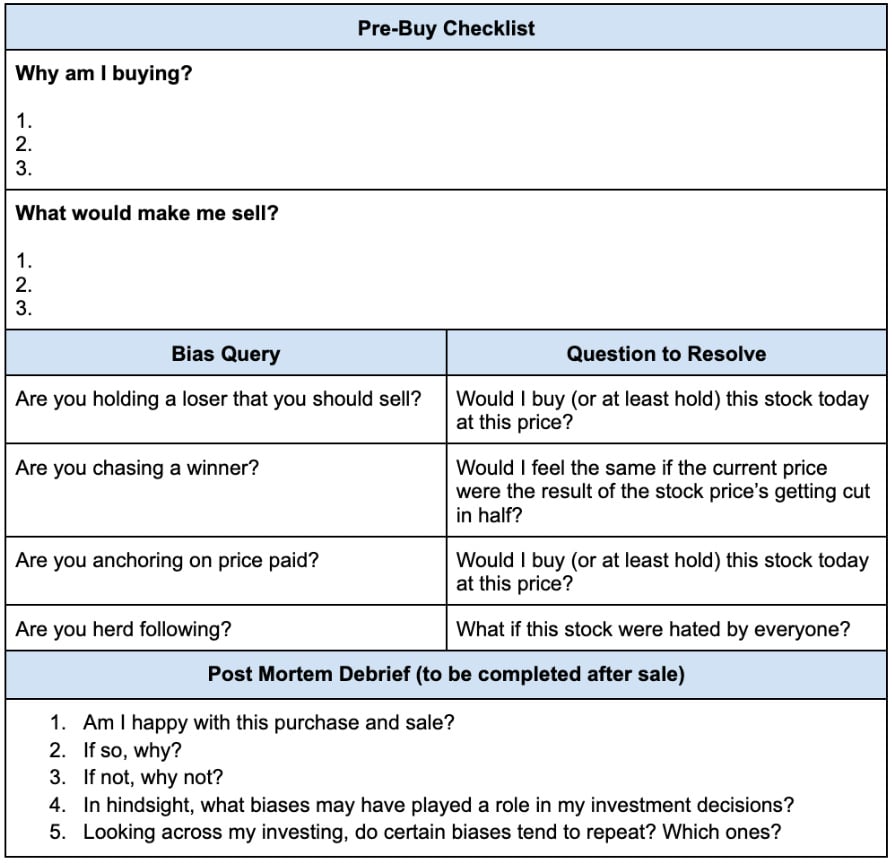

Yo solía abogar simplemente por escribir un resumen rápido de las razones por las que compraba cada acción que poseía. Usted debería hacerlo, pero no es suficiente.

He aquí una lista de comprobación semiayudable. No detendrá el prejuicio en toda regla. Nada lo hará. Pero tenga en cuenta los prejuicios y puede ayudarle a detectar un caso menor de ellos.

De nuevo, si usted está borracho de pasión por una acción, es demasiado tarde: La parte sesgada de su mente, cuando se acelera, va a encontrar una manera de convencer a la parte imparcial para que le deje las llaves. Para esa operación, espere convertirse en forraje de sacrificio para los futuros beneficios de un inversor más racional.

Todos invertimos de vez en cuando. Pero esperemos que con menos frecuencia después de haber leído esto y aplicado estos principios.

Manténgase coherente y deje que el mercado cometa errores. Así es como ganan los profesionales.

Este post ha sido patrocinado por BBAE, un bróker con 0 comisiones. BBAE quiere que aumente su patrimonio y tiene los recursos para ayudarle. Puede obtener más información haciendo clic aquí.