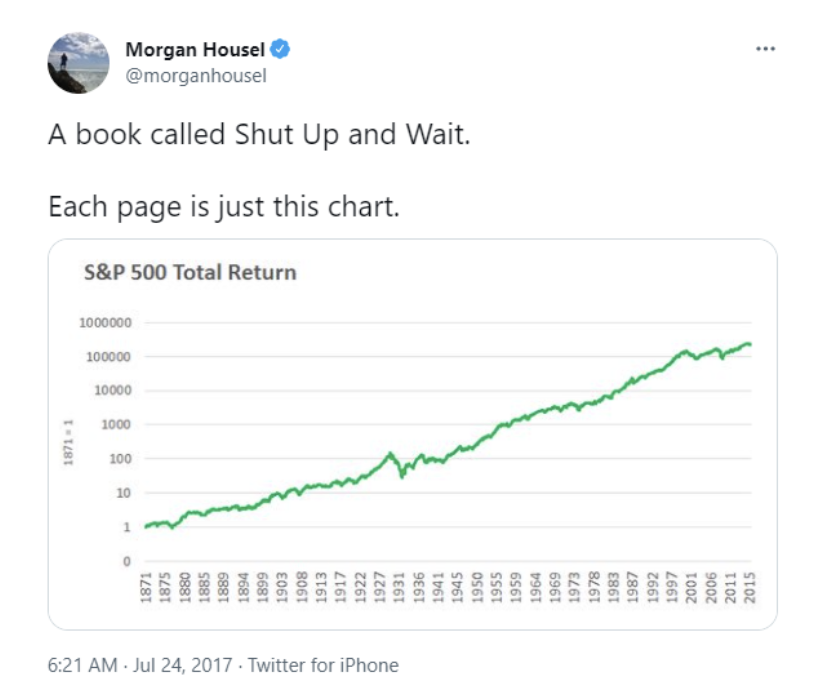

Cállese y espere.

El post de 2017 de Morgan Housel en Twitter es una de las mejores pepitas de oro de la inversión.

La premisa es sencilla: A largo plazo, el mercado de valores estadounidense siempre ha subido. Así que no hace falta complicarse la vida invirtiendo: Basta con comprar un ETF del índice S&P 500 y esperar.

Morgan tiene razón. Callarse y esperar es difícil, pero eso es lo que lo hace tan rentable.

Pero, ¿y si pudiera hacerlo más rentable?

No estoy hablando de añadir algunos buenos rendimientos de criptomonedas, acciones de crecimiento, biotecnología, o lo que sea, aunque ciertamente puede intentarlo.

Me refiero a mejorar lo que los académicos denominan la parte beta de su cartera, es decir, los ETF o fondos de inversión que se ajustan al mercado y que constituyen las posiciones básicas de muchos inversores, si no de la mayoría.

¿Y si pudiera hacer que la parte de su cartera que se fija y se olvida lo hiciera un poco mejor, sin asumir más riesgo que el mercado?

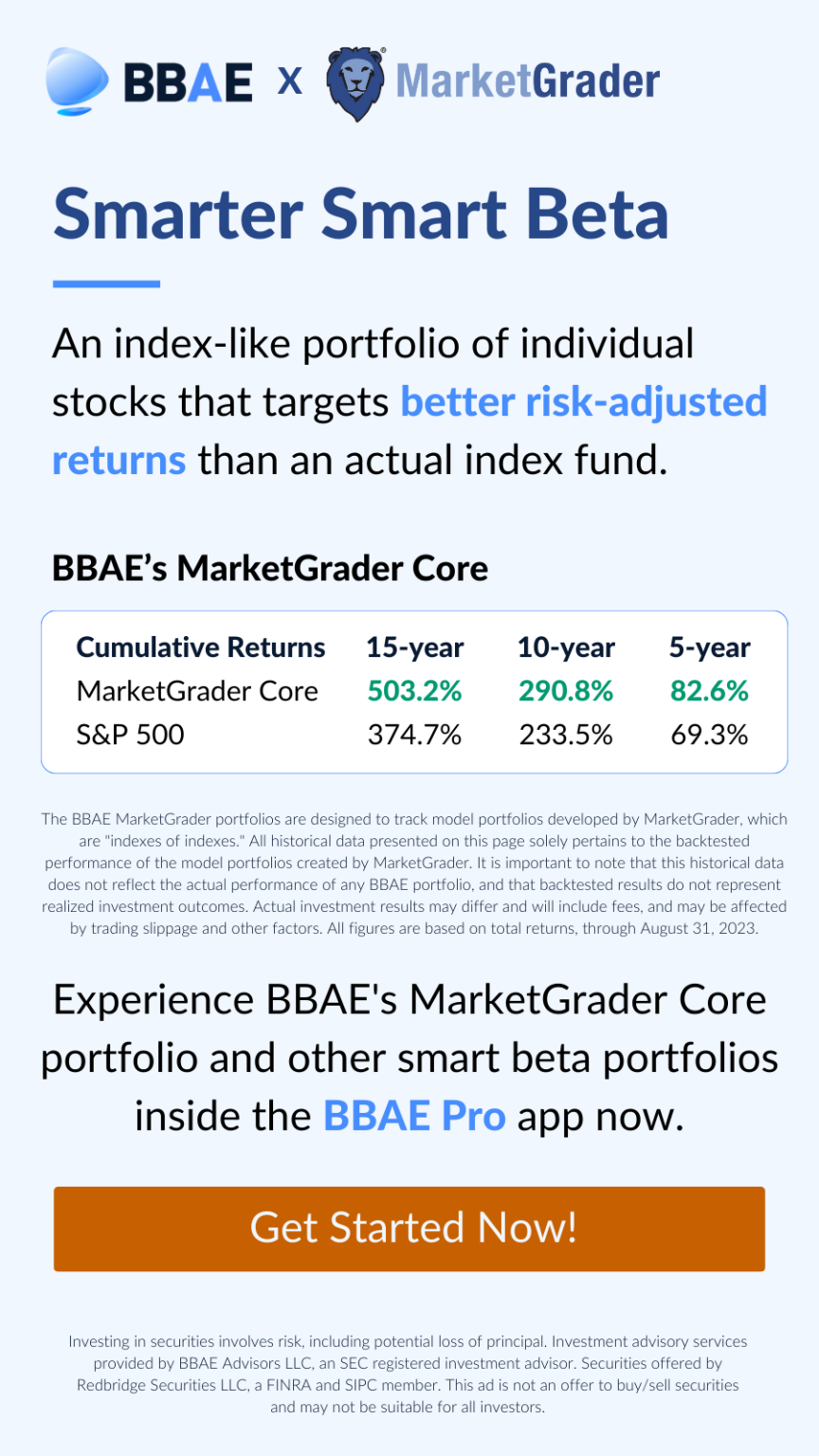

Estaríamos hablando de beta inteligente, y BBAE cuenta con una nueva plataforma de beta inteligente que, en nuestra opinión, ofrece una de las mejores estrategias del mercado.

Como estamos hablando de la parte de la línea de base/índice/bloque de construcción de sus participaciones, no estamos apuntando a fuegos artificiales con los rendimientos. La beta inteligente funciona de una manera más sutil (una mejor línea de base, idealmente) utilizando a menudo la misma lista de valores o una similar a la de un fondo índice, pero en lugar de ponderar los valores por capitalización bursátil (el método tradicional), ponderándolos en su lugar por otros criterios, como el PER, el crecimiento de las ventas, la rentabilidad por dividendo o docenas de factores más.

El objetivo es aumentar ligeramente la rentabilidad manteniendo el riesgo en la misma zona que el índice normal.

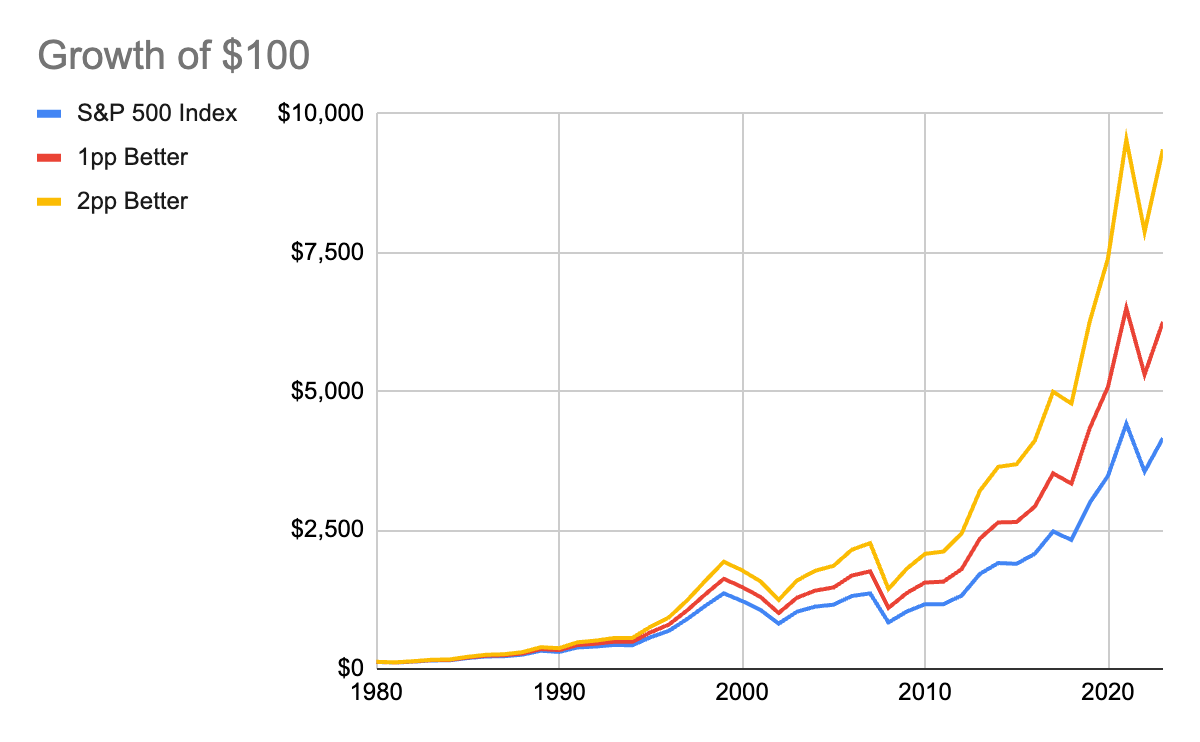

Puede que la beta inteligente no suene emocionante, pero con el tiempo sus resultados pueden serlo. Imagínese que un fondo indexado ajustado se hubiera comportado sólo 1 ó 2 puntos porcentuales mejor anualmente que el S&P 500 durante 20 ó 30 años. Bueno, no se lo imagine, véalo usted mismo.

Beta inteligente: Una base mejor

Una vez más, el argumento de venta de la beta inteligente es sutil y puede pasar desapercibido para los inversores principiantes que creen (erróneamente) que toda inversión implica perseguir un valor innovador. Pero la idea de tener una mejor base de referencia es lo suficientemente atractiva como para que las entradas de fondos beta inteligente hayan supuesto aproximadamente la mitad de todas las entradas de fondos pasivos en los últimos años, según algunos analistas.

En BBAE (donde soy Director de Inversiones), hemos querido acercar las ventajas de la beta inteligente también a nuestros clientes, pero primero con algunas reglas básicas:

- Queríamos una oferta de beta inteligente que esperáramos que funcionara bien. Sí, esto es obvio, pero más concretamente, queríamos ver muchos años de rendimiento, en un backtest fuera de muestra como mínimo. (Fuera de muestra significa probar una estrategia en un periodo de tiempo de datos no utilizados para adivinar la estrategia en primer lugar, lo que evita el sesgo de selección). Cada factor puede tener su momento, pero queríamos una estrategia beta inteligente que nuestros clientes pudieran comprar y mantener a largo plazo.

- Queríamos una beta inteligente basada en factores bien probados. E idealmente, queríamos un conjunto de ellos, en lugar de sólo uno o dos, para una mayor solidez de la rentabilidad. En teoría, cualquier factor aparte de la capitalización bursátil (estatura del CEO, edad de la empresa, número de vocales en el nombre de una empresa) puede utilizarse para elaborar una estrategia de beta inteligente. Pero queríamos factores que hubieran sido probados a lo largo del tiempo, idealmente tanto en el mundo académico como anecdóticamente entre los inversores en activo.

- Queríamos una beta inteligente que no estuviera disponible en ningún otro sitio. Existen muchos ETF de beta inteligente que giran en torno a uno o varios factores. Los ETF simples no tienen nada de malo. Pero para la oferta propia de BBAE, queríamos algo único y que ofreciera un mejor rendimiento en una mayor variedad de condiciones de mercado.

BBAE y MarketGrader: Una mejor beta inteligente

Encontramos una empresa llamada MarketGrader que ofrecía lo que buscábamos en un socio beta inteligente, y estamos entusiasmados con las nuevas estrategias de inversión smart beta que ahora podemos ofrecer.

Esta es la razón del por qué elegimos MarketGrader:

- Los índices de MarketGrader (52 en total) han batido a sus índices de referencia en más de 4 puntos porcentuales anuales de media durante más de una década. Se trata de índices, no de fondos, para entendernos. Pero MarketGrader existe desde 1999, y muchos de sus índices funcionan en «tiempo real» desde hace años.

- La metodología principal de Market Grader se basa en 24 factores individuales dentro de las categorías colectivas de Crecimiento, Valor, Rentabilidad y Flujo de caja. Estos factores (como el PER, el ROE y el crecimiento del mercado, entre muchos otros) se inclinan hacia lo bien probado. Los estudios académicos han validado numerosos factores fundamentales como los que utiliza MarketGrader, al igual que lo han hecho inversores de éxito basados en factores fundamentales como Warren Buffett y Peter Lynch.

- MarketGrader ha creado tres estrategias exclusivas para BBAE. Si lee Barron’s, habrá visto que MarketGrader impulsa el ETF 400 de Barron’s. Pero para BBAE, MarketGrader diseñó tres productos exclusivos que estamos encantados de ofrecer a nuestros clientes.

¿Utiliza Buffett MarketGrader? No. ¿Pero reconocería y quizás respaldaría muchos de los factores que utiliza MarketGrader? De hecho, Buffett ha destacado a menudo el ROE como una de sus métricas favoritas.

En concreto, con MarketGrader, BBAE está ofreciendo: (1) una estrategia de crecimiento ligeramente inclinada hacia la revalorización del capital, (2) una estrategia de crecimiento/renta inclinada hacia el rendimiento, y (3) una estrategia «básica» que es un término medio.

Los resultados de las pruebas retrospectivas (que no son resultados de fondos o cuentas gestionadas y no reflejan las comisiones) a lo largo de 188 meses (aproximadamente 15 ⅔ años) muestran lo siguiente:

| Beta Inteligente de BBAE MarketGrader frente a índices de referencia (backtest de más de 15 años) | |||

| Rendimiento acumulado | Rendimiento anual | Desviación típica | |

| BBAE MarketGrader Core | 465% | 11.7% | 17.1% |

| BBAE MarketGrader Crecimiento Compuesto | 502% | 12.1% | 17.9% |

| BBAE MarketGrader Crecimiento e Ingresos | 461% | 11.6% | 17.2% |

| Puntos de referencia | |||

| S&P 500 | 321% | 9.6% | 16.2% |

| Índice Dow Jones de Dividendos Selectos | 234% | 8.0% | 16.4% |

Fuente: https://www.bbae.com/portfolios/ Las carteras BBAE MarketGrader están diseñadas para seguir carteras modelo desarrolladas por MarketGrader, que son «índices de índices». Todos los datos históricos mostrados en esta página se refieren únicamente al rendimiento de pruebas retrospectivas de las carteras modelo creadas por MarketGrader. Es importante señalar que estos datos históricos no reflejan el rendimiento real de ninguna cartera BBAE, y que los resultados de las pruebas retrospectivas no representan los resultados de inversión realizados. Los resultados reales de la inversión pueden diferir e incluirán comisiones, y pueden verse afectados por el retraso de la negociación y otros factores. Todas las cifras se basan en los retornos totales, hasta el 31 de agosto de 2023.

Aunque el futuro nunca es totalmente predecible y las estrategias reales conllevan comisiones de gestión (aunque generalmente inferiores a las de la gestión activa), desviaciones y otros factores que pueden hacer que los resultados reales sean un poco menos brillantes, éstas representan los tipos de resultados que queremos conseguir con las nuevas estrategias de la beta inteligente de BBAE.

En los resultados de estas pruebas, puede verse que la desviación típica (un indicador aproximado del riesgo) fue ligeramente superior en el caso de las estrategias de la beta inteligente. Sin embargo, los rendimientos también fueron superiores, por un margen suficiente como para que, en términos de rentabilidad, las estrategias de beta inteligente fueran un buen negocio para los inversores.

El éxito de la inversión beta inteligente empieza por agrupar: La selección de valores individuales de alto rendimiento siempre superará a los índices de las cestas generales (las cestas Básica y Crecimiento contienen más de 300 valores, y la cesta Renta 100; en Mi Consejero de BBAE pueden adquirirse como una única operación que se reequilibra automáticamente a medida que MarketGrader actualiza sus índices). Pero la beta inteligente no consiste en perseguir altos rendimientos, sino en esforzarse por obtener mejores rendimientos ajustados al riesgo con los componentes de su cartera.

Con las estrategias beta inteligentes MarketGrader de BBAE, nos hemos esforzado por ofrecer a nuestros clientes un medio excelente para perseguir ese objetivo. Y esperamos haberlo conseguido.

Le invitamos a obtener más información sobre la inversión beta inteligente a través de Mi Asesor de BBAE mediante el botón que aparece a continuación.

Feliz inversión,

James de BBAE

Cláusula de exención de responsabilidad: El presente artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión.