Lo que sigue es en parte un artículo y en parte un reportaje fotográfico. Confiamos en que sea genial.

Durante el fin de semana de la Reunión Anual de Berkshire Hathaway 2023 en Omaha (en la que 40.000 inversores vestidos con chaqueta y jeans (bueno, muchos de ellos; es lo más parecido a un uniforme de Berkshire para los chicos)) descienden a la normalmente adormecida Omaha para la reunión de Berkshire en sí, pero también para la serie de reuniones subsidiarias celebradas por empresas, universidades, clubes de inversores y particulares al azar que buscan mezclarse.

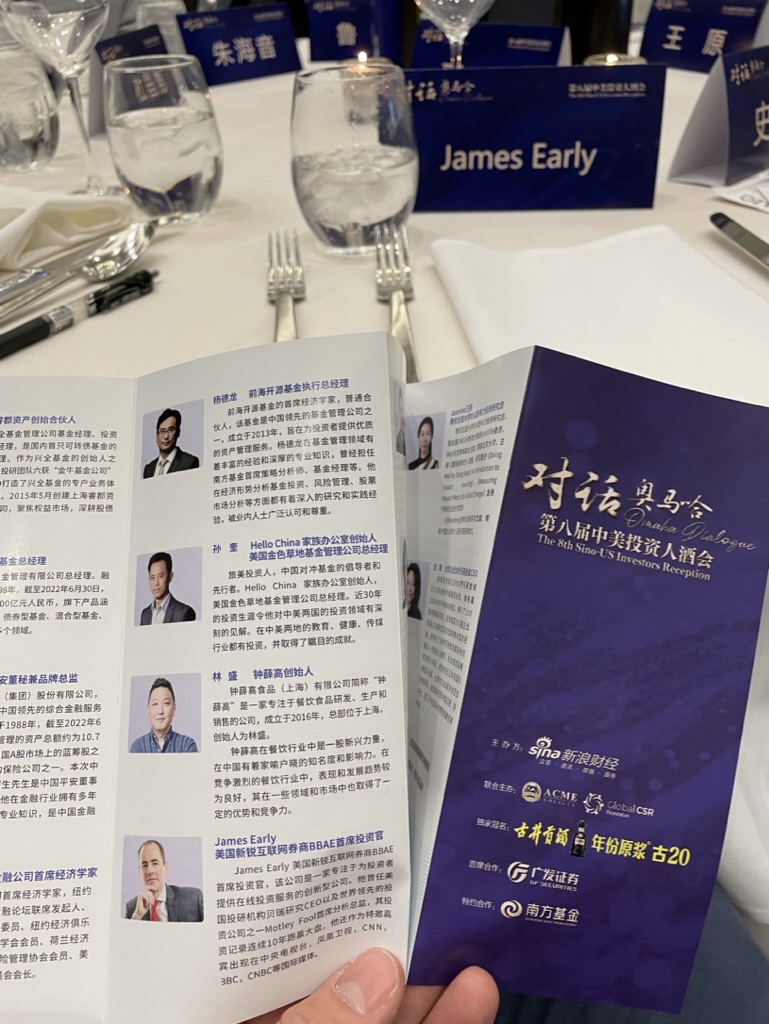

Sina Finance es la mayor plataforma financiera de China y, además de salpicar el aeropuerto de Omaha con su publicidad (se dice que el 20% de los asistentes a Berkshire son visitantes de China, por lo que los anuncios en chino en el aeropuerto no están tan fuera de lugar como parecen), es conocida por acoger maravillosas conferencias en Omaha.

Los eventos de Sina son frecuentados por inversores de alto nivel, así como por dignatarios empresariales del Reino Medio. Ya me habían invitado antes como ponente, y tuve el honor de hablar de nuevo, sobre el tema de la inversión en valor en un mercado como China, con un guiño a cualquier ángulo tipo Berkshire y Buffett.

Cualquiera que haya dado una charla interpretada a otro idioma sabe que las charlas interpretadas duran el doble y transmiten la información a la mitad de velocidad que las nativas, por lo que es increíblemente fácil aburrir al público si no se es ágil.

Empecé preguntando quién de los presentes se consideraba un inversor en valor. Alrededor de la mitad de las manos se levantaron.

En cierto sentido, esto es alentador, porque los inversores chinos negocian con más frecuencia que cualquier otro inversor del mundo -la India es el nº 2-, por lo que esta sala estaba indudablemente más repleta de valores de lo que lo estaría una muestra general de inversores chinos. Por otro lado, me preguntaba: Sentados ante mí había varios cientos de personas con los medios, el tiempo y el deseo de volar al principal evento mundial de inversión en valor, ¿y sólo la mitad son inversores en valor?

¿Por qué es buena la inversión en valor?

Quizá se pregunte por qué invertir más en valor en un lugar como China es un objetivo. En primer lugar, «basado en los fundamentos» o «fundamental» sería mejor terminología que «valor»: en la inversión de valor puro y profundo, los inversores buscan empresas de mala calidad que cotizan a precios aún peores, mientras que «fundamental» abarca más ampliamente la revisión de los flujos de caja, la estrategia, la gestión y muchas otras cosas de Buffet, y se opone a estilos de inversión como quant, macro, stat arb y otros cuyo valor añadido a la humanidad es más cuestionable.

Y esa es realmente mi respuesta: Un mercado de capitales está en su mejor momento cuando canaliza el dinero de los inversores hacia las buenas empresas y lo aleja de las malas. Cuanto más un casino es un mercado, menos ayuda a la sociedad este beneficio discriminatorio. Y a menos que hablemos de opciones sobre acciones, la volatilidad reduce el valor: si pudiéramos elegir entre 10 $ garantizados mañana y un valor entre, digamos, 9 y 11 $ (con distribución normal), si fuéramos un tipo de finanzas estricto, insistiríamos en que el punto medio de ese rango fuera un poco superior a 10 $ para compensar la incertidumbre añadida.

De todos modos, los inversores «de valor» (fundamentales) ayudan a la sociedad estudiando detenidamente cada empresa antes de asignar capital a las buenas y alejarlo de las malas.

¿Cómo puede un país conseguir más inversores de valor?

En mis esfuerzos por ser breve y hacer una conexión con Buffett, probablemente simplifiqué demasiado, pero dije que si miramos a EE.UU. en paralelo (y por cierto, si está al tanto de los estudios académicos sobre finanzas conductuales, sabrá que EE.UU., a pesar de ser el mercado de inversión más maduro y avanzado del mundo, no está ni cerca de la perfección) hay dos factores que pueden destacar:

- Regulación: Antes de la caída de 1929, los mercados bursátiles de Estados Unidos eran más parecidos a los de China, con uso de información privilegiada, apalancamiento excesivo, flujo de información escaso y desigual, oscilaciones salvajes de los precios. Estos problemas no han desaparecido, pero la Securities Act de 1933 y la Securities Exchange Act de 1934 supusieron importantes avances en el establecimiento de un marco regulador fiable, por no hablar de la propia SEC. La aplicación es la otra ala del pájaro regulador, y no es perfecta aquí, pero es aún menos perfecta en muchos otros mercados.

- Warren Buffetts: Sólo hay un Warren Buffett, pero los ejemplos brillantes de personas que han tenido éxito invirtiendo basándose en los fundamentos son de vital importancia para dar a los inversores de un país ejemplos de la vida real que seguir y en los que creer. Buffett no abrió por sí solo este camino para los inversores estadounidenses en valor, pero sí abrió gran parte de él.

Estos factores se combinan para formar un ecosistema. Las empresas chinas solían evitar atender las llamadas de los analistas que les hacían preguntas detalladas. Pero si un número suficiente de inversores hace esto, se convierte en la norma (el inicio de la rueda volante) y evitar las preguntas se convierte en algo anormal, cuando no está mal visto. Eso está bien.

Pero, como me di cuenta cuando viví en Asia y viajé sucesivamente entre países desarrollados y en desarrollo, la aceptación social es un asunto complicado de teoría de juegos.

Los conductores de lugares como China, Tailandia y Filipinas (donde se tiende a formar enjambres o a cortar la fila, en lugar de mantener una cola ordenada) eran plenamente conscientes de que los enjambres ralentizaban a todo el mundo. Pero todos decían que si no participaban, los demás se les adelantarían.

Los humanos quieren beneficiarse de caminos ordenados. Los seres humanos quieren beneficiarse de unos mercados de capitales ordenados. Pero nadie quiere ser el tonto que se confía y cae primero al suelo.

Creo que la regulación, es decir, la legislación y su aplicación, es probablemente la mejor manera de fomentar un mercado de inversión en valor, ya sea en China o en cualquier otro lugar.

James

p.d. No soy bebedor, pero estoy agradecido a la destilería Anhui Gujing, cuya bazofia (52% de alcohol por volumen) fue amablemente obsequiada a los ponentes de la noche, incluyendome, después de nuestras charlas. También acabé sosteniendo una botella en algunos «anuncios», esta vez con el uniforme de Berkshire.