Cuando el 1% de las acciones = el 80% de las ganancias, ¿Inviertes como Charlie Munger o como Charlie Bilello?

«La diversificación es una protección contra la ignorancia. Tiene muy poco sentido para quien sabe lo que hace».

-Warren Buffett

«La diversificación es para el inversor sin nada».

-Charlie Munger

Me gustaría presentar dos puntos de vista diametralmente opuestos sobre un tema que afecta a tu éxito inversor más que casi cualquier otra cosa.

La primera gira en torno a la idea de mercados estrechos.

Ese término parece subestimar lo que he llegado a considerar un fenómeno bastante enorme: un pequeño número de valores (y un pequeño número de días de negociación) son desproporcionadamente responsables de la mayor parte de las ganancias del mercado bursátil.

La conclusión para la mayoría de los inversores, según el fundador de Vanguard, Jack Bogle: «Simplemente compra el pajar» (en lugar de buscar la aguja). Claro que Bogle se dedicaba a vender pajares, pero no me parece el tipo de persona que sería parcial.

Charlie Bilello, de Creative Planning, es uno de los primeros escritores financieros que comprendió la importancia de los gráficos en el moderno ecosistema de información impulsado por las redes sociales. Recientemente ha publicado unos magníficos gráficos que subrayan la noción de mercados estrechos (y la noción relacionada de que comprar y mantener funciona a largo plazo).

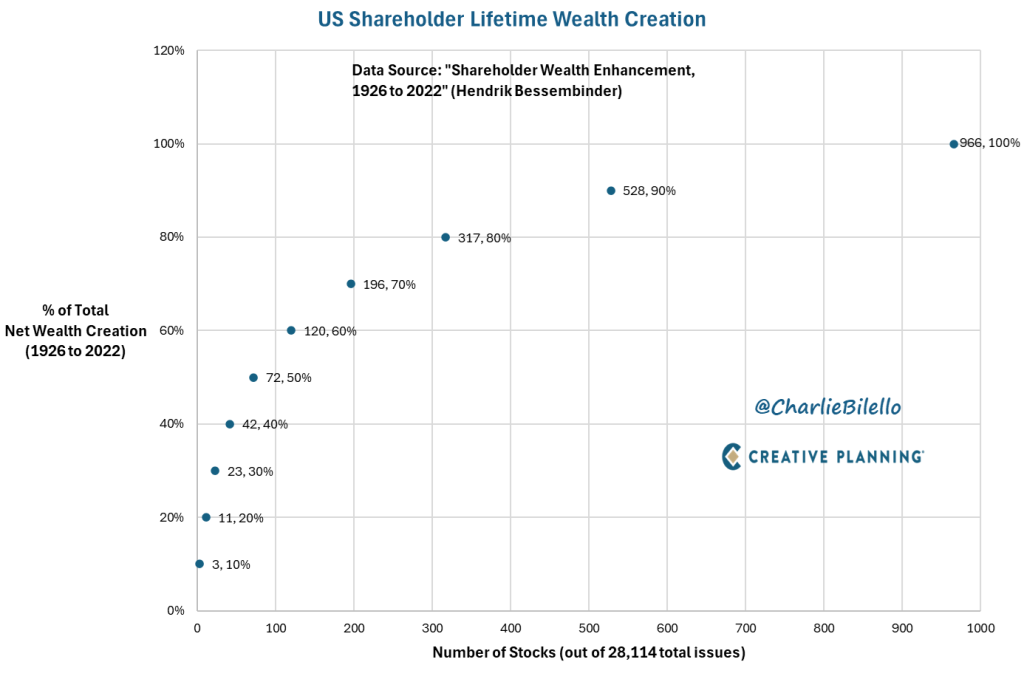

En el gráfico siguiente, Charlie presenta una investigación del profesor Hank Bessembinder, de la Universidad Estatal de Arizona, que descubrió que, de 1926 a 2022, sólo una pequeña parte de las acciones del S&P 500 contribuyó a todas las ganancias del índice (el resto igualó colectivamente a los bonos del Tesoro de EEUU).

A lo largo de ese casi siglo de rendimientos, Hank examinó 28.114 valores en total.

La fuente de Charlie es diminuta, pero 966 valores (3,4% de 28.114) representaron el 100% de las ganancias totales del mercado estadounidense. Y 317 (1,1%, que redondearé al 1%) acciones representaron el 80% de las ganancias.

Permíteme ponerlo en viñetas para recalcarlo:

- El 3,4% de las acciones representaron el 100% de las ganancias del mercado

- El 1% de las acciones representó el 80% de las ganancias del mercado

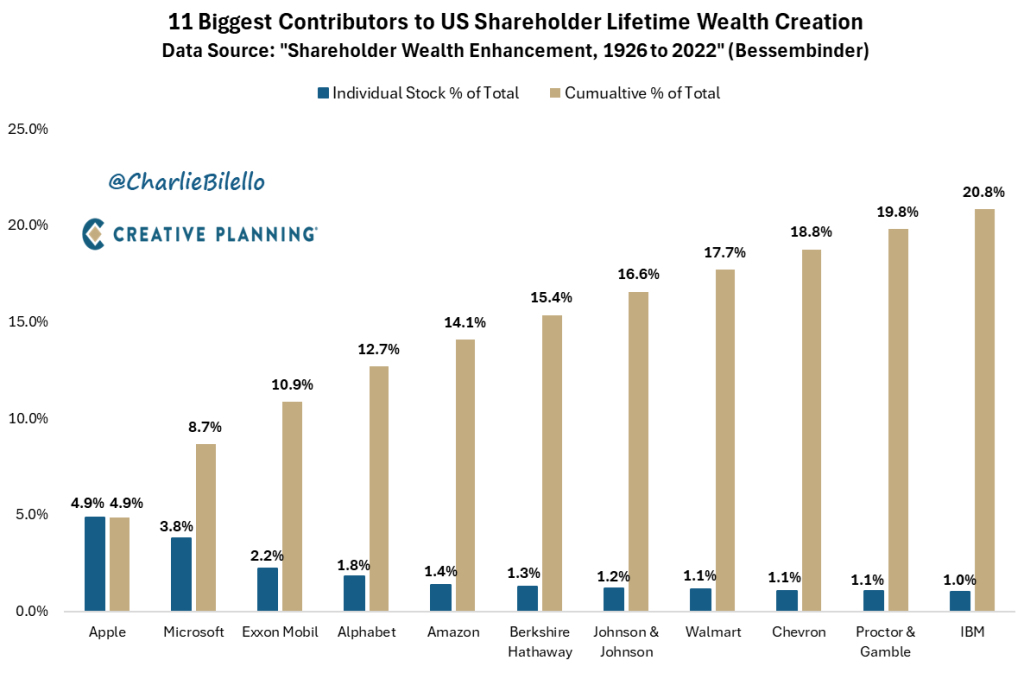

¿Qué valores? Según se indica a continuación, Apple (Nasdaq: $AAPL) ha aportado en solitario el 5% (técnicamente el 4,9% en este gráfico de 2022, pero supongo que ya es más del 5%) de la riqueza del mercado bursátil estadounidense en el último casi siglo. Microsoft aportó el 3,8%. ExxonMobil, un 2,2%.

Una conclusión: Si vas a alejarte de la inversión en índices y elegir valores individuales, más vale que seas bueno. Muy buenos.

Incluso Warren Buffett, posiblemente el mayor inversor del mundo (Jim Simons también sería un defendible nº 1), ha dicho que la mayoría de los beneficios de Berkshire Hathaway procedían de un pequeño número de sus inversiones, y que él estaría mejor si nunca hubiera vendido ni una sola acción. El primer punto no significa que Buffett sea menos selector de acciones de lo que cabría pensar, pero el segundo ilustra que el «coste», en términos de rendimiento abandonado, de vender accidentalmente una ganadora es realmente alto, incluso cuando eres el mejor inversor del momento.

Una acción fracasada sólo puede ir a cero, y aproximadamente el 40% de las empresas públicas lo han hecho, según Morgan Housel. Pero una ganadora puede subir infinitamente, o más prácticamente, cientos o miles de puntos porcentuales.

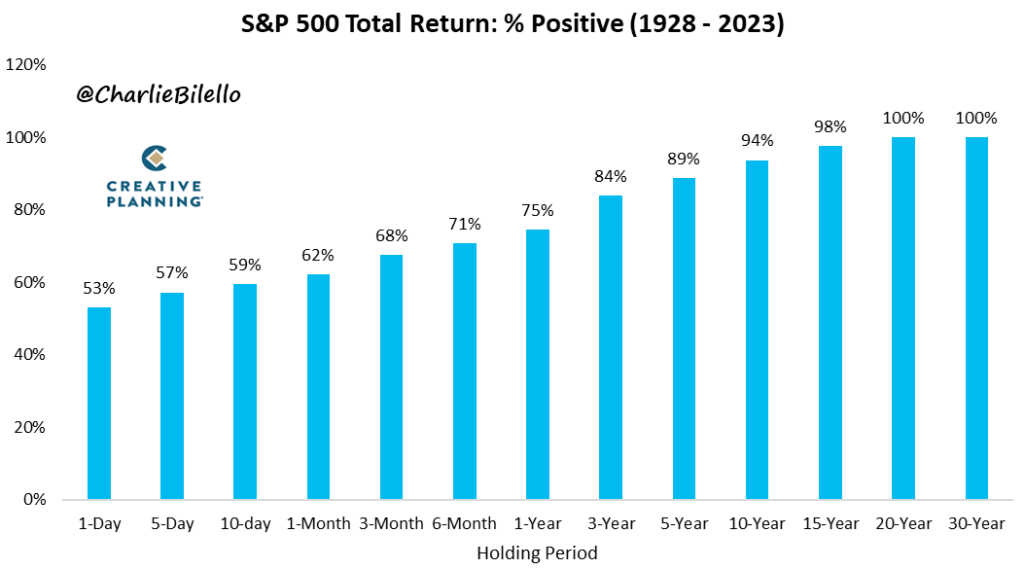

Y comprar el pajar ha funcionado, al menos si estás contento con los rendimientos «medios» del mercado, que, de hecho, están muy por encima de los rendimientos medios que obtienen la mayoría de los inversores. (Ned Davis descubrió que durante un periodo de 20 años en el que el S&P 500 subió más de un 10% anual, el inversor medio en fondos de inversión sólo ganó un 4% anual, y el inversor medio en fondos de inversión activos lo hizo aún peor).

En otras palabras, hay razones de peso para afirmar que la mayoría de los inversores son unos incompetentes sin remedio para invertir y que, por tanto, deberían limitarse a comprar y mantener un fondo indexado.

La perspectiva Charlie Munger / Warren Buffett

Pero volvamos a Buffett.

Warren Buffett, socio de Charlie, dijo (dirigiéndose a los inversores particulares) que invirtieran como si tuvieran una tarjeta perforada con sólo 20 agujeros potenciales, es decir, que eligieran las acciones con sumo cuidado.

Esto lo consideran un consejo extremo los académicos de las finanzas, que no sólo han visto los datos de los mercados estrechos, sino también otras investigaciones que sugieren que pueden ser necesarias muchas docenas de acciones para una diversificación «adecuada» entre la miríada de factores que los investigadores consideran ahora que mueven los mercados de renta variable. (Algunas buenas citas sobre diversificación aquí).

«Gran parte de lo que se enseña en los cursos modernos de finanzas corporativas son tonterías».

-Charlie Munger

«Si sabes analizar las empresas y valorarlas, es una locura poseer 50 acciones o 40 acciones o incluso 30 acciones».

-Warren Buffett

Irónicamente, Berkshire Hathaway posee más de 50 empresas. Pero para ser justos, Berkshire se hizo tan grande que tuvo que repartir su riqueza entre más empresas por razones prácticas, así que, en cierto modo, los consejos de Buffett le hicieron tener tanto éxito que creció sin poder seguir sus propios consejos.

Si hay un candidato para «el mejor problema que se puede tener en todo el mundo» puede ser ése.

Pero fiel a su estilo, el Wesco de Charlie Munger, más pequeño, sólo tenía cuatro acciones.

Charlie Munger fue multimillonario y uno de los inversores más famosos que han existido. Charlie Bilello no lo es, aunque es muy bueno con los gráficos y parece un buen tipo por los vídeos que he visto.

¿Qué Charlie tiene razón?

Mi mejor respuesta es que para el 99% de la gente, Charlie Billello tiene razón. (O John Bogle, que decía que había que comprar el pajar).

Incluso para el 99% de las personas que aspiran a ser Charlie Munger, es probable que Charlie Bilello siga teniendo razón. En realidad, a los casinos les gustan los contadores de cartas, porque muy pocos saben hacerlo correctamente. La misma lógica aquí: La mayoría de los aspirantes a Mungers o Buffetts no lo son.

¿Y para los pocos inversores que aspiran a ser el próximo Charlie Munger, y que tienen la conciencia necesaria para comprender las probabilidades? Dudo que necesiten siquiera este artículo; ya saben a qué atenerse.

En otras palabras, si no lo tienes, probablemente sea mejor comprar el pajar.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.