Cuando a los buenos inversores les va mal

Neil Woodford estaba en la cima del mundo.

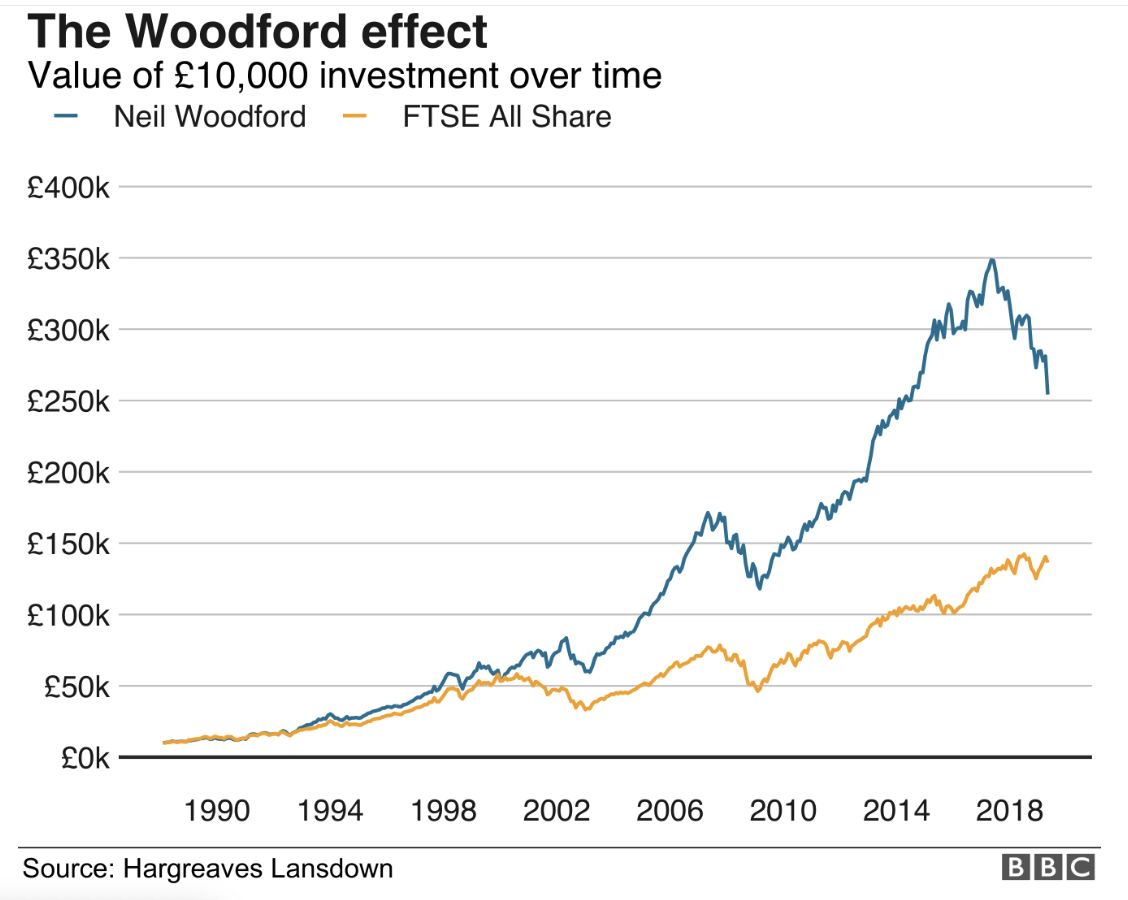

El «Warren Buffett británico», como le llamaban, había superado al mercado durante 25 años mientras trabajaba en la gran gestora de dinero Invesco. Así que en mayo de 2014 decidió ir por libre fundando Woodford Investment Management.

Si eres inversor, ¿qué puede haber más inteligente que aparcar el dinero con alguien que ha superado al mercado durante un cuarto de siglo?

El nuevo fondo de Neil superó al índice británico FTSE en su primer año -un 18% frente a sólo un 2%- y creció hasta los 10.000 millones de libras.

Entonces Woodford, conocido por coleccionar mansiones y supercoches, pero no por su modestia, empezó a expandirse hacia empresas pequeñas y sin liquidez que no cotizan en bolsa.

La inversión en el mercado privado funcionó bien para Warren Buffett, pero no tanto para Neil Woodford.

Cuando las inversiones de Neil empezaron a flaquear, los inversores preocupados intentaron retirarse, pero descubrieron que no había dinero suficiente para satisfacer la demanda. El fondo de Woodford se hundió, con grandes pérdidas para la mayoría de sus 300.000 inversores.

Aunque el fondo implosionó en 2019, el drama sigue su curso: en febrero de 2024 un juez del Tribunal Superior aprobó un plan de indemnización para los inversores despedidos y en abril de 2024 la Autoridad de Conducta Financiera del Reino Unido concluyó una revisión declarando que Woodford tenía una «comprensión defectuosa» de los riesgos de iliquidez. La implosión de Woodford ha sido objeto de al menos un libro, y el lío normativo tampoco ha terminado todavía.

Cuando eches un vistazo al gráfico de la BBC, ten en cuenta que Woodford, que ahora es comentarista financiero, puso en marcha su propia tienda en 2014, y presumiblemente el dinero fue entrando a lo largo de los años siguientes, es decir, en el mejor de los casos a precios iguales y muy probablemente muy superiores a los que finalmente alcanzó el fondo.

Para ser justos, fue una reacción en cadena de resultados preocupantes que desembocó en una crisis de liquidez lo que acabó con el fondo de Woodford, en lugar de sólo unos malos resultados.

Pero a veces, en la inversión, las cosas van de una manera hasta que dejan de ir.

Del toque de Midas al toque de plomo (a multimillonario)

Bill Miller lo entendería.

La estrella de Legg Mason superó al mercado 15 años seguidos: todos los años desde 1991 hasta 2005.

Con ese tipo de coherencia, apostar por Bill Miller parecería tan obvio como apostar por Neil Woodford.

Y muchos apostaron: Bill gestionó 77.000 millones de dólares para Legg Mason en su mejor momento.

Unos años más tarde, Bill hundió el valor de su fondo en ⅔ gracias a apuestas de alta convicción en valores financieros como Lehman Brothers, Bear Stearns, AIG y Freddie Mac, que se fundieron en la Crisis Financiera Mundial. Su fondo fue el último entre los 840 fondos de su categoría.

Incluso después de que pasara la crisis, la actuación de Bill fue tan irregular que Legg Mason, la empresa de Baltimore que Bill puso en el mapa casi por sí solo, lo abandonó.

Pero a diferencia de la de Neil Woodford, la historia de Bill Miller tiene un final feliz: Bill se recuperó con su propia empresa, Miller Value Partners, que tiene un fondo de cobertura y fondos de inversión gestionados por Bill y sus hijos. El fondo Miller Opportunity Trust de Bill es uno de los mejor valorados por Morningstar, batiendo al mercado la mayoría de los años. Bill incluso compró Bitcoin para su fondo de cobertura en 2014 y está disfrutando de grandes beneficios.

Así que Bill volvió, aunque con un fondo menor. De hecho, ahora es multimillonario.

¿Todos los estilos de inversión «van mal» a veces?

Un artículo de 2008 sobre la caída de Miller de Business Insider (que presenta una entrevista del Wall Street Journal ) tiene una valoración perspicaz:

«… es difícil no llegar a la siguiente conclusión: Ninguna estrategia funciona en todos los mercados, ninguna estrategia funciona para siempre y ninguna estrategia puede evitar el eventual ataque de la regresión a la media.»

Este artículo de Bill Miller en Money menciona que para una estrategia de valor, los inversores tienen que estar realmente dispuestos a aparcar su dinero durante unos buenos 10 a 20 años.

Me encanta la brutalidad de esa afirmación.

No es nada que queramos oír.

En un artículo reciente, expliqué los algoritmos de pago de las máquinas tragaperras. Imagina que una máquina tragaperras está configurada para pagar el 90% de su recaudación, que es más o menos lo habitual. No pagaría el 90% en periodos cortos de tiempo. Las máquinas tragaperras «ahorran» y pagan grandes premios de vez en cuando, por ejemplo, 800.000 $ después de haber ingresado 1.000.000 $. (Los otros 200.000 $ en pagos a lo largo del camino son para mantener a la gente jugando).

En otras palabras, los beneficios de las máquinas tragaperras están distribuidos de forma muy desigual.

¿Y el rendimiento de las inversiones?

Si eres un lector habitual del Blog BBAE, me habrás oído hablar de las conclusiones del profesor de la ASU Hank Bessembinder, según las cuales, desde 1926, sólo el 4% de las acciones estadounidenses han sido responsables de todas las ganancias, y que el 60% de las acciones pierden dinero. Y puede que también recuerdes que si eliminaras el mejor 1,2% de los periodos bursátiles del S&P 500 de los últimos 20 años, tu rentabilidad sería un 93% inferior.

La concentración tiene dos caras: Si te hubieras perdido el peor 1,9% de los días del S&P 500 de los últimos 20 años, tu rentabilidad sería casi un 2.500% superior.

Con las fuerzas que mueven los rendimientos tan concentradas en la inversión, no es exagerado suponer que es posible que estilos enteros de inversión sean propensos al estallido ocasional de las colas largas.

¿Existen «inundaciones centenarias» en determinados estilos de inversión?

¿Y si algunos activos invertibles tienen patrones de pérdidas que se distribuyen de forma igualmente desigual?

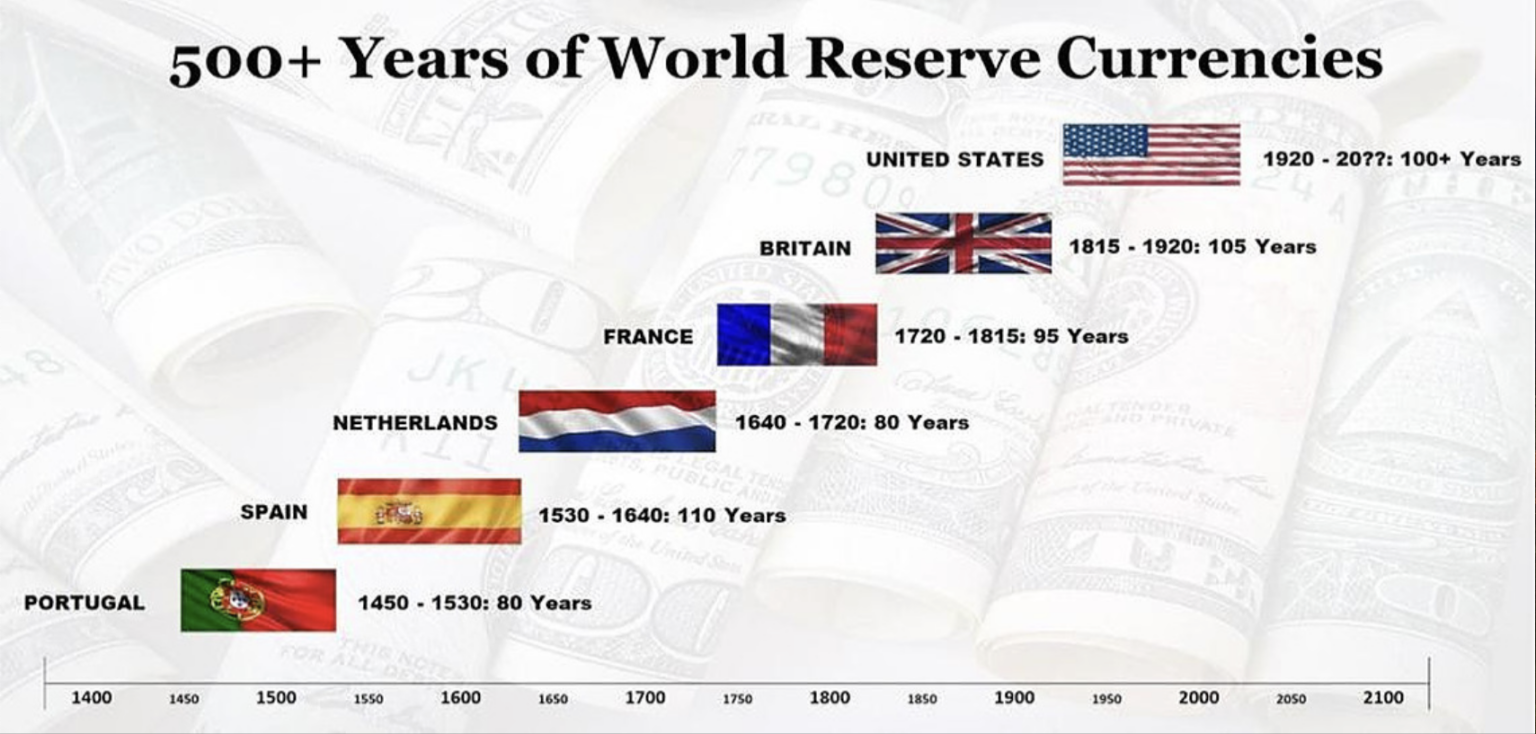

La moneda es un activo menos invertible para la mayoría de los inversores particulares (y sabiamente), pero hasta ahora, las monedas de reserva mundiales han durado -según este sitio web sobre el oro, así que considera la motivación- 94 años de media, y el dólar estadounidense ha durado 99 años.

Un gráfico publicado por CryptoMarkets en Reddit (también considera la motivación) es algo más generoso, pero en líneas generales tiene el mismo efecto:

El dólar estadounidense es más que una moneda de reserva. Técnicamente, también es una moneda vehicular, lo que significa que es la moneda elegida para las transiciones mundiales («reserva» se refiere más bien a almacenamiento), pero muchos agoreros llevan mucho tiempo denunciando la caída del dólar. Hasta ahora se han equivocado rotundamente -de hecho, se fortaleció después de 2009, justo cuando los agoreros insistían en que se hundiría-, pero ¿tendrán razón algún día?

Y si es así, ¿tendrán realmente razón? ¿O sólo serán ideólogos del reloj parado que por fin han dado con la hora correcta por accidente?

Estas preguntas no tienen respuestas claras. Sentarse cómodamente con esa ambigüedad es la esencia de la inversión.

La mayoría de los inversores razonablemente informados pueden comprender intelectualmente que la inversión tiene altibajos. Pero los estudios demuestran que, incluso con ese conocimiento, les resulta difícil actuar (o abstenerse de actuar, cuando es lo mejor) en consecuencia.

En la negociación diurna, las subidas y bajadas se limitan a días sueltos: un breve ciclo de refuerzo. Pero, según las investigaciones, el day trading no funciona para alrededor del 90% de los que lo intentan.

Si los humanos siguen haciendo day trading aunque la distribución de los beneficios sea observablemente mala y se materialice rápidamente, ¿cómo podemos procesar la noción de que un estilo o gestor de inversión es bueno, digamos, 15 de cada 16 o 24 de cada 25 años?

No creo que podamos.

El retrovisor puede engañarnos. Fue una buena decisión invertir con Neil Woodford en 2019, y fue una buena decisión invertir con Bill Miller en 2006.

Es que en una ciencia social estocástica, las buenas decisiones no siempre dan resultado.

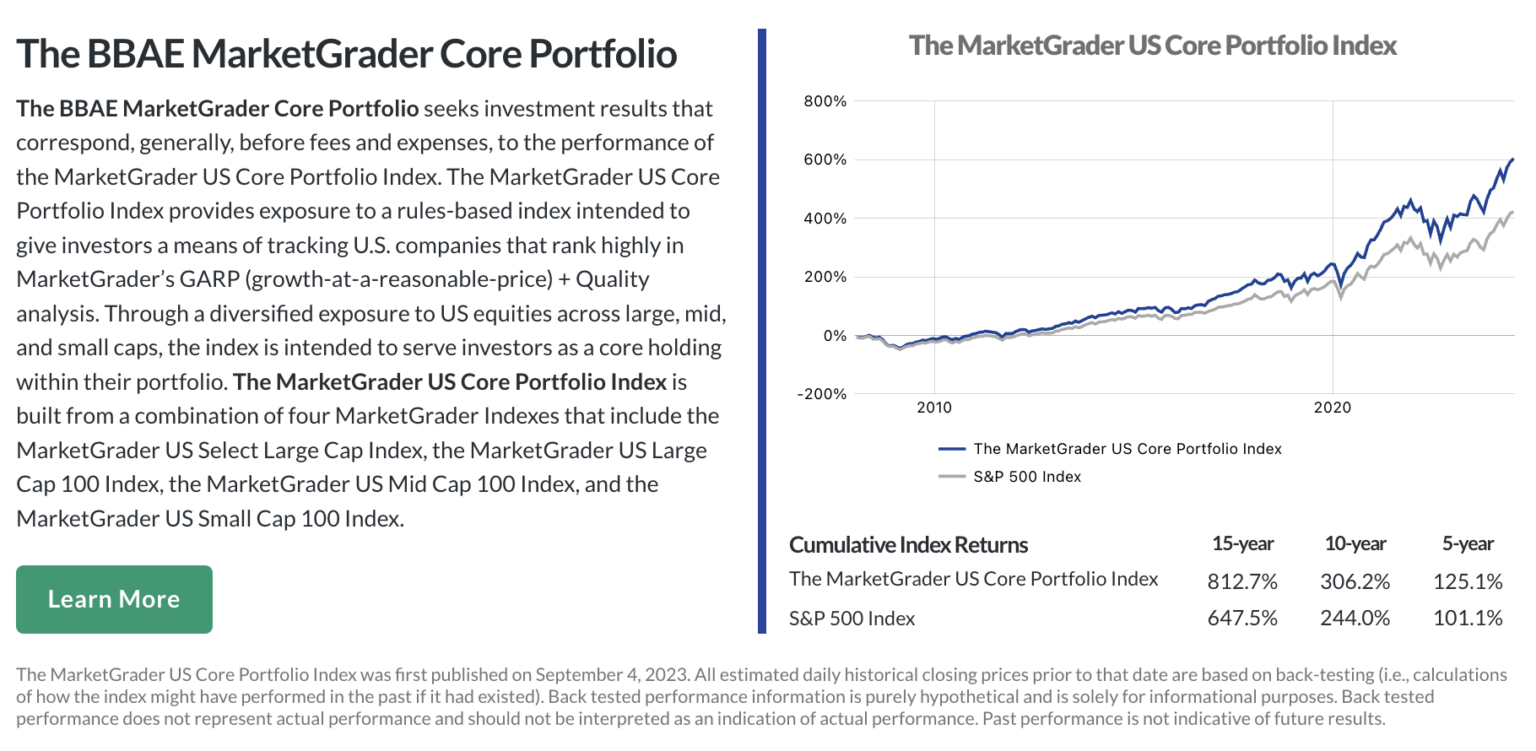

MarketGrader ha dado sus frutos hasta ahora

En BBAE, sabemos que ningún inversor puede leer las hojas de té todo el tiempo, y lo mismo ocurre con ningún estilo de inversión que gane todo el tiempo. Si así fuera, todo el mundo lo utilizaría hasta el punto de que dejaría de ganar, de forma parecida a cuando se abre una nueva línea en Costco y todo el mundo se precipita hasta que esa línea se iguala aproximadamente a las demás.

Aunque no podemos resolver todos los misterios de las ciencias sociales, podemos ofrecerte opciones de inversión que diversifiquen entre factores y estilos. Te hemos traído MarketGrader.

MarketGrader es una plataforma de inversión basada en factores que utiliza 24 factores -casi todos fundamentales, y la mayoría bien demostrados en la investigación académica- para identificar los mejores (y peores) valores del mercado. De hecho, los clasifica.

No puedo desvelar la salsa secreta de MarketGrader (porque no la conozco, aunque conozco bien a Carlos Díez, su fundador), pero, por ejemplo, el algoritmo de MarketGrader busca el crecimiento a un precio razonable (GARP) mediante métricas que se considerarían de «valor», como la relación precio/valor contable, métricas que podrían considerarse de «calidad», como el ROE u otras medidas de bienestar operativo, y medidas que podrían indicar crecimiento o impulso; de hecho, el impulso del precio es una de las entradas.

El resultado final es un modelo diseñado para ser resistente a las condiciones del mercado, con el objetivo de reducir el riesgo de reventón y aumentar al mismo tiempo las probabilidades de obtener un rendimiento superior ajustado al riesgo en distintos periodos del mercado.

Y el resultado final es un historial de resultados que baten los índices de referencia: A lo largo de la historia de MarketGrader, 47 de sus 52 índices (más del 90%) han batido a sus índices de referencia.

Estamos orgullosos de ofrecer en BBAE tres carteras MarketGrader exclusivas y, ¿adivina qué? – no sólo sobresalieron en las pruebas retrospectivas, que se realizaron antes de su adopción, sino que las tres han batido a sus índices de referencia en resultados reales durante su despliegue de más de un año en BBAE.

Puedes consultar los tres productos de cuenta gestionada MarketGrader de BBAE aquí, teniendo en cuenta que tienen mínimos de sólo 2.000 $, frente a los 50.000 $ y más que podrías encontrar en otros lugares.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.