(Insertar voz dramática de trailer de película)

En un año en el que el Nasdaq ha subido un 45%…

En un año en el que el S&P 500 ha subido un 26%…

Y en un año en el que el índice Dow Jones ha alcanzado un nuevo máximo…

La mayoría de los valores lo han hecho bien, y muchos apenas superaban el umbral de rentabilidad antes del reciente repunte.

El S&P 500, con la misma ponderación, ha subido un modesto 10%. El Russell 2000, centrado en las pequeñas capitalizaciones, ha subido un 14%.

Pero el una vez poderoso iShares Biotechnology Index ETF (NYSE: IBB) apenas subió un 0,33%.

Su primo de igual ponderación, el SPDR S&P Biotech ETF (NYSE: XBI), de hecho, se encuentra aproximadamente al 50% de su valor máximo en febrero de 2021. Eso no significa que deba mantenerse en esa valoración, pero también parece razonable preguntarse si la biotecnología está preparada para un repunte en 2024.

Aviso de spoiler: 2024 puede ser prematuro para un repunte de la biotecnología. De hecho, no estoy aquí para predecir ningún futuro concreto. (En 2022, JP Morgan encuestó a inversores institucionales y descubrió que el 73% de ellos esperaba que la biotecnología superara al S&P 500 en 2023, lo que obviamente no ocurrió). Pero, aunque la biotecnología está sufriendo una merecida sacudida (véase más adelante), se puede hablar de oportunidad una vez que se asiente la polvareda.

Biotecnología: Por qué ha bajado

- Los tipos de interés: La principal razón de la caída de la biotecnología no tiene nada que ver con la biotecnología. Cuando los tipos de descuento son cero, no hay diferencia entre un dólar (o una libra, o un euro) que tienes en el bolsillo y otro que se espera para dentro de 10 años. Cuando los tipos de descuento son altos, la diferencia es enorme. La biotecnología es el ejemplo perfecto del tipo de valores «no rentables ahora, pero que darán mucho dinero en una década», exactamente el tipo de valores que se han visto afectados por la subida de tipos.

| Valor actual de 1 $ por año y tasa de descuento | |||

| Año 0 | Año 10 | Año 15 | |

| 0% | $1.00 | $1.00 | $1.00 |

| 10% | $1.00 | $0.39 | $0.24 |

| 15% | $1.00 | $0.25 | $0.12 |

- Exceso de oferta: Las biotecnológicas han ido desapareciendo, pero hace un año había unas 3.000 biotecnológicas en EE.UU. (más de 800 de ellas cotizaban en bolsa). Mientras tanto, la FDA estadounidense sólo aprueba unos 50 tratamientos nuevos al año. No todas las biotecnologías compiten por una aprobación cada año, pero haga el cálculo aproximado: si se presentan 3.000 personas en un restaurante con capacidad para 50, o incluso 300, la mayoría estarán de pie fuera.

Más de 200 biotecnológicas cotizan por debajo del valor del efectivo que poseen. Normalmente, esto podría indicar una acción económica. En el caso de las biotecnológicas, puede indicar simplemente que se trata de una empresa moribunda.

Biotecnología: Caso alcista simple

No me gustan las tesis de inversión demasiado complicadas. Las biotecnologías individualmente a veces las tienen, pero la biotecnología como industria no.

- La biotecnología ha tendido a obtener mejores resultados que el mercado en general. No siempre, pero eche un vistazo con una herramienta gráfica y verá que los índices biotecnológicos han pasado mucho tiempo a la cabeza del S&P 500.

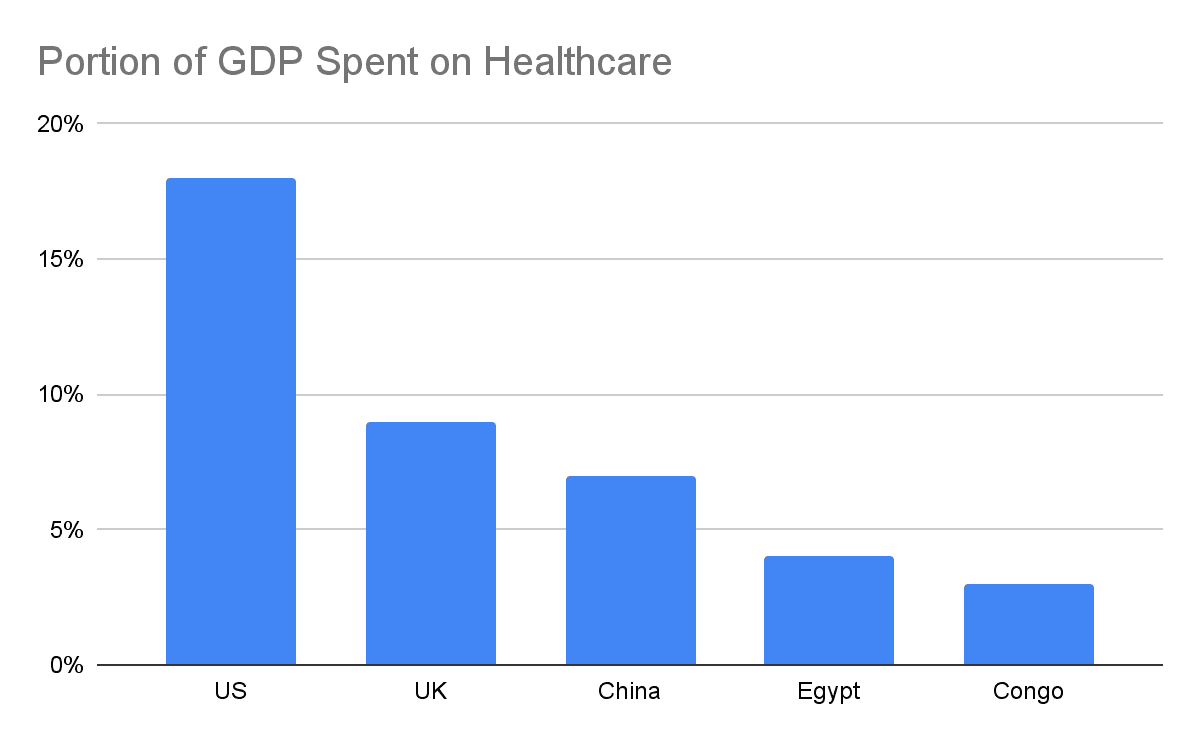

- El mundo envejece y se enriquece, y el gasto sanitario como porcentaje del PIB aumenta. El adinerado Estados Unidos, granero de la innovación biotecnológica, gasta el 17% de su PIB en sanidad. Otros países van (muy) a la zaga, pero una mejor asistencia sanitaria es como los retretes con cisterna y el agua corriente: una vez que un país la obtiene, no renuncia a ella. China, por ejemplo, gastaba el 3% de su PIB en sanidad en los años 80 -más o menos donde está hoy el Congo-, luego el 4% en los 90, y ahora gasta el 7%.

- Es probable que los tipos de interés bajen en 2024. No podemos saber por cuánto ni cuándo, pero la propia Reserva Federal de EE.UU. prevé actualmente realizar al menos tres recortes de tipos de un cuarto de punto en 2024. (NB: Si eres nuevo en la observación de la Fed, sabrás que no debes tomar esto como una predicación).

Biotecnología: Un caso alcista más complicado

Podemos añadir algunos detalles más si queremos ponernos técnicos:

- La fabricación de nuevos medicamentos es cada vez más barata. Aunque parezca mentira, todavía se necesitan entre 1.000 y algo más de 2.000 millones de dólares para sacar un medicamento típico al mercado, dependiendo de la estimación que se utilice. La industria ha dado un giro de eficiencia en la última década, y la IA y la medicina de precisión deberían abaratar aún más el desarrollo y mejorar la probabilidad de éxito.

- Las grandes Phamras tienen cientos de miles de millones en efectivo. Según Scope Research, las 10 mayores empresas farmacéuticas tienen en conjunto 120.000 millones de dólares en polvo seco. Stifel dice que toda la industria tiene 500.000 millones de dólares. Las grandes farmacéuticas (que tradicionalmente compran biotecnológicas como fuente de innovación) están a punto de ser la inyección de moral que necesitan los inversores de al menos algunas empresas afortunadas. Un fallo: las fusiones y adquisiciones en biotecnología disminuyeron en 2023 con respecto a 2022 (irónicamente, el 87% de los encuestados por JP Morgan esperaban que el volumen de fusiones y adquisiciones de 2023 superara al de 2022).

¿Qué biotecnológicas lo harán bien cuando pase el «invierno biotecnológico»?

La primera pregunta es cuánto durará el desastre. Las industrias necesitan una buena limpieza de vez en cuando; no intentaré predecir el momento. Pero sí diré que el desgaste de las biotecnológicas no aptas (empresas que no habrían despegado en tiempos normales, pero que sólo lo hicieron debido a los bajos tipos de interés y a la exuberancia del mercado) y la vuelta a la prosperidad (mejora del precio de las acciones) de las biotecnológicas más sanas pueden ocurrir teóricamente al mismo tiempo.

No sé cuándo empezarán a recuperarse los ETF de biotecnología. Tampoco sé qué biotecnologías individuales son las mejores para comprar, pero creo que esto último es una predicción más fácil que lo primero.

Incluso con la bajada de los tipos de interés, es probable que los inversores bursátiles hayan terminado (por ahora) de invertir en biotecnológicas interesantes. Ése es ahora el trabajo de las grandes farmacéuticas. Y las grandes farmacéuticas lo hacen mucho menos «a ciegas» que el mercado.

| Fecha anunciada | Objetivo | Adquirente | Tamaño | Premium |

| 10/2022 | Akouous | Eli Lilly | 487 millones de dólares | 78% |

| 10/2022 | Myovant | Sumitovant Biopharma | 1.700 millones de dólares | 10% |

| 10/2022 | Aveo Oncology | LG Chem | 566 millones de dólares | 43% |

| 11/2022 | Oyster Point Pharmaceuticals | Viatris | 424 millones de dólares | 32% |

| 12/2022 | Horizon Therapeutics | Amgen | 27.800 millones de dólares | 44% |

| 3/2023 | Seagen | Pfizer | 43.000 millones de dólares | 33% |

| 4/2023 | Prometheus Biosciences | Merck | 11.000 millones de dólares | 75% |

Apostar por una compra siempre ha existido en biotecnología, pero es probable que ahora sea aún mayor.

Como ejemplo (no como recomendación) BioMarin (Nasdaq: BMRN), que fabrica tratamientos para enfermedades poco comunes como la hemofilia y el enanismo, ha sido considerada como una de las candidatas más probables a la adquisición por múltiples analistas en los últimos años, a pesar de no estar en la lista 2023 de FierceBiotech de objetivos de adquisición de biotecnológicas (este año, el nº 1 es Ascendis Pharma (Nasdaq: ASND) y el nº 2 es Ahira Pharma (Nasdaq: ATHA), si tiene curiosidad, pero FiercePharma es sólo una fuente de estas predicciones).

Además de obtener por fin beneficios, la empresa sólo obtiene el 10% de sus ingresos de Medicare, lo que la aísla en gran medida de posibles negociaciones futuras sobre los precios de los medicamentos de Medicare. Tradicionalmente ha tenido uno de los presupuestos de investigación y desarrollo más elevados del sector en relación con las ventas, pero necesita más distribución y, si puede reducir algunos de los elevadísimos costes de los tratamientos (su cura única de la hemofilia cuesta 3 millones de dólares), es probable que consiga un volumen mucho mayor. La distribución y la reducción de costes son problemas en los que las grandes farmacéuticas pueden ayudar.

No apueste por ello (y BioMarin es sólo un ejemplo; de hecho, sus acciones han bajado un 6% en lo que va de año). No apueste por ningún acontecimiento en particular, o al menos ése es un buen consejo para la mayoría de los inversores. Pero es posible que el invierno biotecnológico termine con una bonanza de compras.

Cláusula de exención de responsabilidad: El presente artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.