Ser bajista suele sonar más inteligente que ser alcista.

Pero, ¿es más probable que los alcistas acierten?

Sí y no.

No, si hablamos de una sola acción o de un corto periodo de tiempo.

Sí, si hablamos de un grupo de acciones del tamaño del mercado a largo plazo.

¿Es este su primer deposito en BBAE? ¡Obtenga hasta 400 dólares de bono!

Ampliando el alcance de la red

Cuanto más leo, más me entero de que el rendimiento de las acciones está más concentrado de lo que esperaba.

Hace poco compartí datos sobre cómo las ganancias, y las pérdidas, del mercado están increíblemente concentradas en el tiempo, algo parecido a cómo las jugadas de gol son una pequeña fracción del tiempo de juego en el fútbol.

En concreto, si se perdiera los 10 mejores días bursátiles de los últimos 20 años, un casi insignificante 0,19% de los días bursátiles, su rentabilidad sería un 55% inferior a la de un inversor que invirtiera totalmente. Si se hubiera perdido los 60 mejores, aproximadamente el 1,9% de los días de negociación, su rentabilidad sería un 93% inferior.

Los grandes días bajistas se concentraron de forma similar.

Usted no tiene percepción extrasensorial, ni yo tampoco, así que elegir los días buenos y evitar los malos no es posible.

Es difícil ser bolsista (por la concentración de los rendimientos)

Si renunciamos a la selección de periodos, ¿qué pasa con la selección de acciones?

Hay muchos ejemplos de inversores de éxito que han hecho esto, pero probablemente muchos más fracasos.

Hank Bessembinder, profesor de finanzas de la Universidad Estatal de Arizona, se anotó su mejor hit en 2018 con su artículo Superan las acciones a las letras de Hacienda?

Bueno, ¿lo hacen?

En conjunto, sí. Pero Hank descubrió que, casi vergonzosamente, sólo el 4% de las acciones estadounidenses hacen todo el trabajo. El 96% inferior de las acciones igualó a los bonos de Hacienda.

No busque la aguja en el pajar. Simplemente compre el pajar.

John Bogle

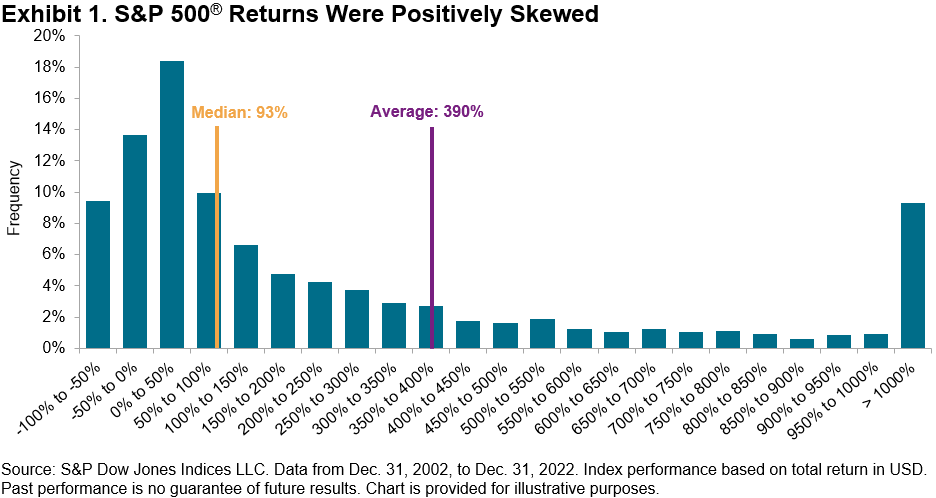

Hank estudió todas las acciones, incluso las más pequeñas. Este fenómeno era mejor cuando se analizaba sólo el S&P 500, pero seguía estando claramente presente: El blog Indexology de S&P descubrió que, en un periodo de 20 años, sólo el 24% de los valores del S&P batieron a la media.

¿Y las acciones mundiales?

Volvamos a Hank.

Un año más tarde, se sumergió dos veces en este tema desde un ángulo global, descubriendo que sólo el 1,3% de las acciones globales crearon todo el valor de mercado añadido desde 1990 hasta 2018.

Combinados, los estudios de Hank significan que, estadísticamente hablando, a lo largo de su vida inversora, varios valores, y unas pocas docenas de días de negociación, determinarán la totalidad de sus rendimientos de inversión.

Seamos realistas.

¿Cuáles son sus probabilidades de estar selectivamente en el mercado durante el mejor 1,9% o, lo que es más difícil, el mejor 0,19% de los días de negociación? ¿Cuáles son sus probabilidades de comprar sólo el mejor 1,3% de las acciones mundiales (o subconjunto de ellas)?

Ambos lo sabemos.

Sus probabilidades de comprar parte del 4% de los valores globales que impulsan los rendimientos del mercado son mejoresy probablemente aún mejor si limita sus opciones a las empresas del S&P 500 (recuerde que la estadística del «24%» de Indexology se refiere a superar al S&P de mediaque es un poco diferente de lo que estudió Hans).

No estoy en contra de intentar comprar el 4% ganador o lo que sea de acciones con una parte de su cartera del tamaño adecuado. Pero es muy difícil elegir sólo los mejores valores, y aún más difícil estar en el mercado sólo durante los mejores periodos de tiempo. La gente ha perdido mucho dinero intentándolo.

Por eso tienen sentido las redes amplias, como inversiones básicas o de anclaje para casi todo el mundo, y potencialmente como estrategia de renta variable completa para un inversor más reacio al riesgo, o para alguien que simplemente no está por la labor de invertir (pero entiende que debería hacerlo).

Si se mantiene «sin pensar» durante mucho tiempo, la red tiende a ampliarse.

Usted lanza una amplia red de valores comprando «sin pensar» una amplia cesta de valores.

En BBAE se lo hemos puesto fácil, tanto con nuestra herramienta interactiva Descubra, que facilita la búsqueda de valores que se adapten a usted. Además, BBAE ha unido fuerzas recientemente con MarketGrader, pionero de la beta inteligente, para crear tres carteras de beta inteligente listas para usar que aplican exactamente los principios expuestos en este artículo: cientos de valores (utilizando acciones fraccionarias) se unen a su cartera con sólo pulsar un botón. Haga clic aquí para obtener más información.

Cláusula de exención de responsabilidad: El presente artículo tiene carácter meramente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Invertir conlleva riesgos inherentes. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.