Esta Bolsa tiene más impulso que nunca (literalmente)

Se ha hablado mucho de que las acciones han estado subiendo. Como inversores, nos alegramos de ello.

Bueno, sobre todo. Para ser precisos, nos alegramos si ya hemos comprado acciones; si aún no hemos comprado, deberíamos celebrarlo cuando bajan, parafraseando a Warren Buffett, porque nos resultan más baratas de comprar.

La mayoría de los inversores tienen ambas motivaciones: una cartera existente, a la que sirven mejor las subidas de precios, así como la intención de comprar más acciones a medida que pasa el tiempo, a la que sirven mejor las bajadas de precios. El peso relativo de esas motivaciones cambia con la edad (o la madurez de los propios ahorros): los inversores más jóvenes, cuyas principales compras de acciones están por delante de ellos, deberían entusiasmarse más con las bajadas de precios, mientras que los inversores jubilados, que no están añadiendo dinero nuevo, deberían celebrar las subidas de precios.

Por supuesto, no funciona así en la vida real. Todo el mundo aplaude las subidas de precios. Pero ésta es la teoría.

El mercado estadounidense actual es el más «impulsado» de la historia

El impulso bursátil se define como la trayectoria ascendente de los precios, a lo largo de horas, días, semanas, meses o incluso un año o más. Hay toda una ciencia al respecto que sólo he encontrado de forma oblicua, y probablemente también algo de pseudociencia, pero las medidas relacionadas con el impulso a 10 días, 50 días, 100 días y a veces 200 días son probablemente las más comunes, y el impulso a 6 y 12 meses aparece más en la literatura académica que en la práctica.

(Hablando de ciencia, el «ímpetu» bursátil es, en algunos aspectos, más parecido a la inercia en física; el ímpetu físico es masa por velocidad, lo que podría aproximarse más a algo llamado precio medio ponderado por volumen, o VWAP, en la inversión bursátil).

El impulso es un factor, y si llevas un tiempo leyendo el Blog de BBAE, sabes que me gusta hablar de factores: el término académico para las razones por las que las acciones suben y bajan.

El rendimiento de los factores se imputa. Si sólo tuvieras una acción en el mundo, sería difícil saber qué factores son responsables del rendimiento, salvo en circunstancias obvias. Pero como tenemos muchas acciones, podemos fijarnos en las pautas -qué tipos de acciones suben y cuáles bajan- e imputar los factores que más o menos gustan al mercado en cada momento.

Y ahora mismo estamos en un mercado impulsado por el impulso, tan «impulsado» como nunca lo ha estado, de hecho. Véase este gráfico compartido por John Authers de Bloomberg:

Una interpretación es que un mercado de impulso es un poco el mercado del «Gran Tonto»: los inversores compran porque otros inversores compran, y dan menos importancia relativa a los fundamentos de las empresas.

(Nota al margen: fíjate bien en el gráfico de la izquierda: empieza en 1972 y, desde entonces, el Índice de Momento del S&P 500 (que básicamente encuentra el 20% de los valores del S&P 500 mejor valorados por LTM y luego los pondera por capitalización) se ha convertido en un supervisor cada vez mayor del S&P 500 ponderado por capitalización de mercado normal. Observa también que su rendimiento relativo -el «vol del vol», como solíamos decir en el mundo de los fondos de cobertura para describir el derivado de la volatilidad- parece aumentar ampliamente a medida que pasa el tiempo).

Con toda la atención puesta en el impulso, ¿quién ha estado perdiendo?

El segundo gráfico de John muestra que es un valor:

De acuerdo. Pero, ¿cuánto hay de temporal y cuánto de permanente?

Por un lado, tuvimos una crisis financiera mundial, y tuvimos 13 años de tipos de interés extrañamente bajos. Es justo decir que los últimos 16 años han sido atípicos para las acciones.

Por otra parte, si tomaras una instantánea del progreso humano, mostrando la civilización ahora, hace 5 años, hace 50 años, hace 500 años y hace 50.000 años, verías que no sólo los humanos han progresado, sino que, en general, el ritmo al que hemos ido progresando ha ido aumentando (otro concepto de segunda derivada, para los empollones de las matemáticas). Como mencioné en un post anterior, esta vez las acciones son diferentes hasta cierto punto.

No tengo la respuesta. Sólo me queda la pregunta, que es ¿Cuál va a ser la nueva línea de base cuando las cosas por fin «se calmen»?

La inversión de impulso parece funcionar de verdad

No soy un inversor de impulso. La idea de comprar algo simplemente porque todo el mundo lo compra siempre me ha parecido un poco seguir al rebaño sin pensar. Pero los estudios académicos ven con buenos ojos el momentum (y la inversión en valor, que parece casi lo contrario del momentum, pero no tanto la inversión en crecimiento y el análisis técnico).

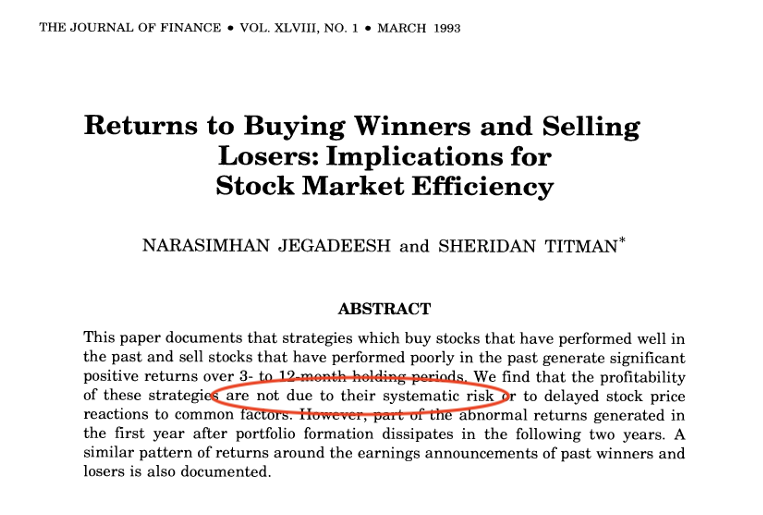

Un artículo de 1993 de Narasimhan Jegadeesh y Sheridan Titman titulado «Rentabilidad de comprar ganadores y vender perdedores: Implications for Stock Market Efficiency» es un trabajo seminal en la inversión de impulso. Mostró una estrategia que podría haber obtenido un 12% de exceso de rendimiento compuesto al año. (Por encima de lo que deberían haber sido los rendimientos por el riesgo asumido, según la teoría financiera entonces vigente).

Era el apogeo de la Hipótesis del Mercado Eficiente (HME), y la idea de que existiera alguna anomalía rentable sin que se negociara con ella perturbaba profundamente a los académicos financieros, por lo que el artículo combate en parte la sabiduría predominante de la HME, al tiempo que promulga el impulso. Un punto clave del documento de Jegadeesh era explicar que los resultados del impulso no se debían a un riesgo adicional inherente a la estrategia del impulso:

Ese artículo se ha citado más de 16.000 veces -el nivel del Salón de la Fama de la literatura académica financiera- y sus resultados se han reproducido, analizado y criticado.

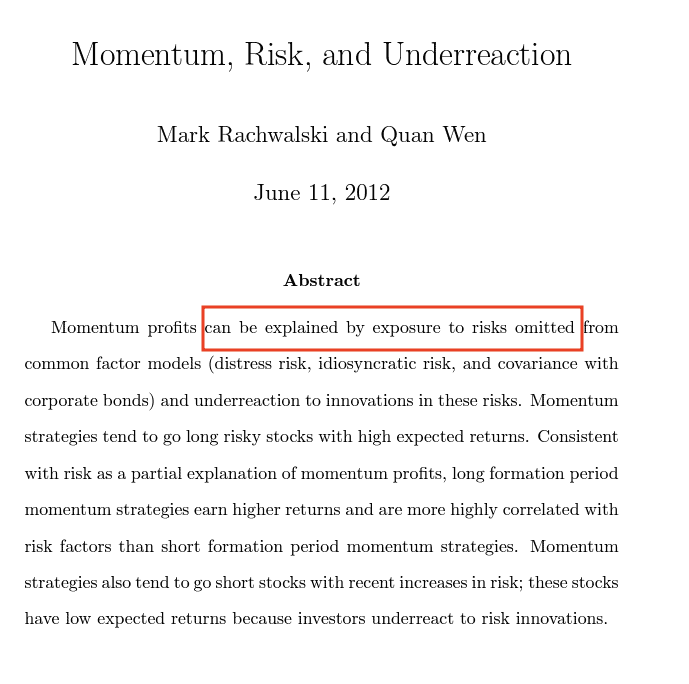

La principal crítica -resumida en el siguiente artículo (que parece haber recibido sólo una cita, según SSRN.com)- es que el impulso funciona bien porque incorpora un riesgo adicional, y que el riesgo es más difícil y extraño de medir.

¿Debes seguir estrategias de inversión de impulso o no?

No estoy aquí para decirte lo que tienes que hacer. No discuto la inclinación positiva de la investigación; si puedes ganar dinero con la inversión de impulso, hazlo.

Pero, y esto es una conjetura, dado que otros estudios revelan una tendencia a comprar en los momentos álgidos, supongo que existe un riesgo considerable de que el ciudadano medio compre tarde en una tendencia, tras un periodo realmente largo de impulso positivo demostrable. Los rezagados del impulso corren el riesgo de comprar en la cima, pero, por supuesto, si una tendencia durará 6 meses o 6 años sólo puede saberse a posteriori.

Por otra parte, si eres cívico, considera este experimento mental:

Si todos los inversores invirtieran basándose en el análisis fundamental, tendríamos mucha menos volatilidad (lo que aumentaría el valor de las acciones), y los mercados de valores harían un mejor trabajo de mejora de las economías al asignar capital a las empresas que lo merecen, manteniéndolo alejado de las que lo merecen menos. Un mercado lleno de Warren Buffetts hace que el mundo sea mejor.

Por el contrario, si todos los inversores invirtieran basándose en el impulso, tendríamos ciclos extremos de auge y caída, y las valoraciones oscilarían lejos de la realidad económica. El mercado de valores se convierte en un casino. Los inversores sólo ponen dinero «para jugar», guardando el dinero de su jubilación en otra parte. Las empresas ya no se sienten justamente recompensadas por los mercados y buscan cotizar en algún lugar más racional, o simplemente no cotizan.

¿A qué futuro quieres contribuir?

La inversión de impulso es un poco como el gorroneo: Unos pocos pueden hacerlo, pero si todo el mundo lo hace, las cosas se deterioran… para todos.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.