Estas acciones preparadas para ganar si gana Trump

Tengo sentimientos encontrados respecto a la plétora de artículos del tipo «Acciones que comprar para una victoria de Trump».

Por un lado, son razonables, en el sentido de que atienden al interés público. Biden bombardeó el debate y, aunque ha dicho que mantendrá el rumbo, persisten los rumores de que está considerando seriamente abandonar. Esto afecta (y ya afectaba) a los mercados.

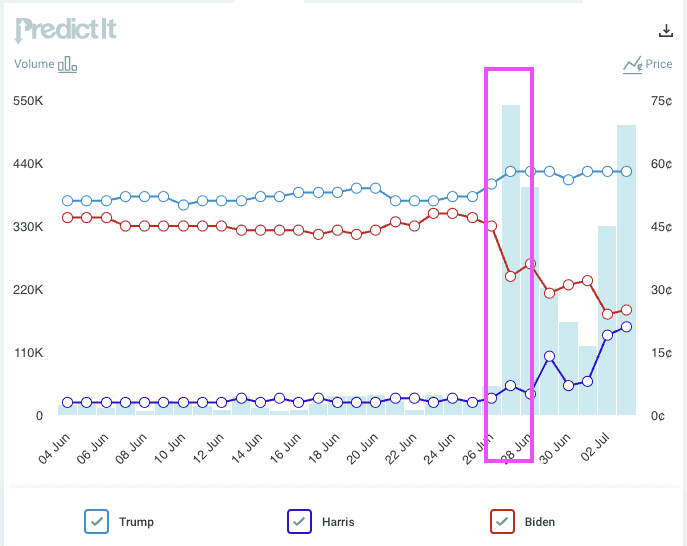

Por otra parte, y según el gráfico de Predictit anterior, Trump ha sido sistemáticamente el favorito últimamente, al menos a los ojos de quienes están dispuestos a apostar dinero en la carrera. Probablemente Trump iba a ganar antes, y probablemente va a ganar ahora.

Pero me gusta esta historia porque capta un matiz que mucha gente pasa por alto en la inversión: La noción de certeza relativa de que se produzca un acontecimiento.

Casi nunca en la inversión tienes una idea que nadie más tenga. Casi siempre, estás más seguro o más escéptico de que ocurran los acontecimientos esperados.

Fíjate bien en el gráfico de arriba y verás que la diferencia de Trump sobre Biden aumentó mucho después del debate. De hecho, según algunas encuestas, Kamala Harris tiene ahora más posibilidades de ser la próxima Presidenta que Biden.

El S&P 500 también subió, porque los mercados de capitales estadounidenses consideran que Trump es mejor para ellos. (Eso no significa que los gestores de cartera que aumentan sus compras vayan a votar a Trump, ni siquiera que les guste, dicho sea de paso).

Invertir para una segunda presidencia de Trump

Haré resúmenes de algunas de las principales «operaciones Trump» comentadas en los medios de inversión. Ten en cuenta que se trata simplemente de ideas de negociación que se están debatiendo, y no se presentan como recomendaciones en modo alguno.

En este momento, una victoria de Trump está probablemente descontada en los mercados, pero no del todo. Recuerda que en 2016, los principales encuestadores y estadísticos políticos daban a Hilary Clinton entre un 98% y un 99% de posibilidades de ganar, así que las sorpresas pueden ocurrir y ocurren.

Trump Trade nº 1: El dólar estadounidense más fuerte(?)

Esta primera es un poco tramposa, porque hay opiniones a ambos lados.

Sobre el papel, Trump y su equipo persiguen un dólar más débil, que supuestamente impulsará las exportaciones estadounidenses (al hacerlas más asequibles para los compradores extranjeros que tienen que convertir sus monedas en dólares para comprar).

Así que los que le toman la palabra podrían decir que hay que ir en corto con el dólar, porque Trump pretende debilitarlo.

Pero esto es invertir, y suele haber otra multitud en la inversión.

Esta otra multitud señala que Donald Trump ha sido el presidente estadounidense más proteccionista en mucho tiempo, y ha lanzado la idea de un arancel general del 10% sobre las importaciones, así como un arancel del 200% sobre los automóviles chinos, y un arancel general del 60% sobre las importaciones chinas también. Los aranceles tienden a provocar contraaranceles. Y mantener el dinero en el país puede disparar la inflación.

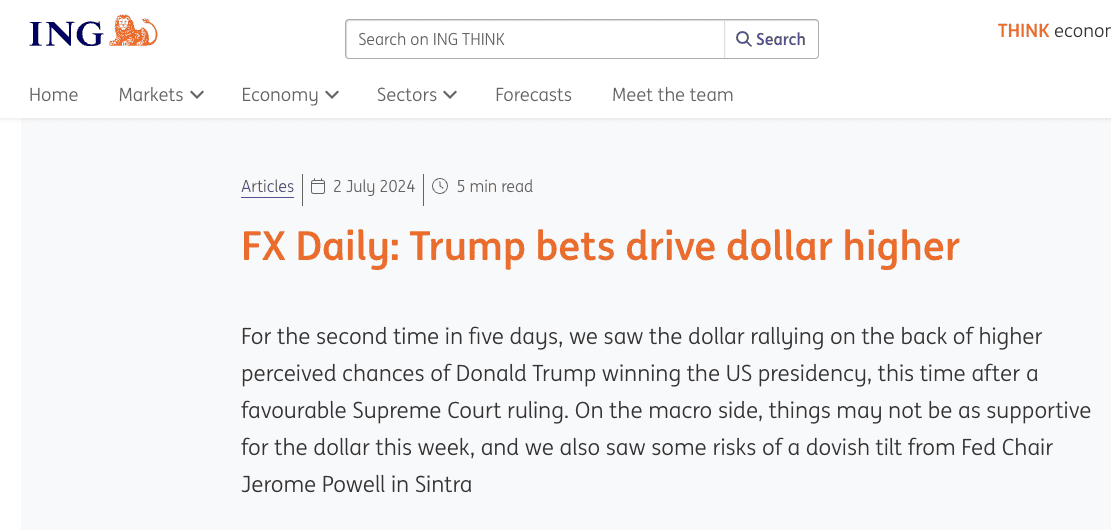

Es esta segunda multitud -que Trump significa un dólar más fuerte- la que prevalece en los mercados:

Comercio de Trump nº 1a: Empresas siderúrgicas estadounidenses: Los aranceles de Trump probablemente ayudarían a los fabricantes de automóviles estadounidenses, y especialmente a las empresas siderúrgicas. Cleveland-Cliffs ($CLF) y Nucor ($NUE), ambas empresas siderúrgicas, subieron tras el debate.

Operación Trump nº 2: Acciones de pequeña capitalización

Por lo general, los artículos «Acciones de Trump para comprar», que se limitan a regurgitar qué inversiones funcionaron bien durante su primer mandato, me parecen intelectualmente débiles, pero las empresas de pequeña capitalización funcionaron bien al principio del primer mandato de Trump, y pueden beneficiarse de un mayor gasto interno, ya que las empresas de pequeña capitalización tienden a centrarse más en el ámbito nacional. Dicho esto, también suelen tener mucha más deuda (y mucha más deuda a tipo variable) que los grandes valores, y los tipos altos juegan en su contra.

Operación Trump nº 3: Corta bonos, o al menos evítalos

Siempre que apuestas en política, estás apostando por decisiones tomadas por unas pocas personas, y a veces por una sola persona. (Ésta es una de las razones por las que personalmente no invierto basándome en la política y, de hecho, prefiero los valores que son relativamente insensibles al riesgo político). Trump no es conocido por ser previsible, pero tampoco por ser parco. Un gasto sostenido probablemente mantendrá alta la inflación, y una inflación más alta incitará a la Reserva Federal a mantener altos los tipos de interés. Así que -y de nuevo, estamos hablando de una cadena de probabilidades- si hubieras comprado bonos esperando que los tipos bajaran, haciendo que tus antiguos bonos de alto rendimiento fueran proporcionalmente más valiosos (lo que ocurre cuando los bonos de nueva emisión no pagan tanto), puede que no obtengas el día de paga que esperabas.

Comercio de Trump nº 4: Cárceles privadas

A éste se le está dando mucho bombo. Si Trump empieza a detener y deportar a más personas, algunas podrían pasar tiempo en prisiones gestionadas por GEO Group ($GEO) o CoreCivic ($CXW), que subieron rápidamente tras la actuación de Biden en el debate.

Operación Trump nº 5: Acciones del sector sanitario

La sanidad es un sector muy discutido por Trump, pero tengo menos confianza en su previsibilidad bajo Trump de la que parece tener la mayoría. Humana ($HUM) y United HealthGroup ($UHN) y CVS ($CVS) subieron tras el debate (pero desde entonces han cedido gran parte de sus ganancias); los valores del sector sanitario han tenido tradicionalmente un rendimiento inferior al del mercado general en años electorales, presumiblemente debido a la incertidumbre, pero este año, básicamente están manteniendo el ritmo. En general, Trump puede ejercer menos presión para reducir los precios de los medicamentos que un candidato demócrata, pero la Ley de Reducción de la Inflación -que permite la negociación gubernamental de los precios de los medicamentos, a partir de 2026 (al menos es cuando los nuevos precios negociados se repercutirán a los usuarios finales)- parece relativamente difícil de seguir con una nueva legislación importante posterior. La biotecnología aún no ha recuperado sus pérdidas, pero esto es mucho más una historia de tipos de interés que de regulación. Conclusión: Otros analistas ven una victoria de Trump como una victoria para las acciones sanitarias; puede que lo sea, pero yo estoy menos convencido, o al menos menos menos convencido de que será un gran impulsor de las agujas.

Trump Trade #6: La energía «sucia» sube, la energía limpia baja

Los valores de energías limpias, antaño los favoritos especulativos de la burbuja COVID, han emprendido una marcha constante a la baja desde 2021:

No necesitan más malas noticias, pero las tendrán: Mientras que las intenciones de Trump sobre la sanidad pueden ser más ambiguas, lo que piensa sobre la energía limpia está claro.(Este artículo del New York Times da más detalles).

«Energía limpia» es casi una palabra demasiado amplia ahora, pero gran parte de la industria sigue dependiendo de algún tipo de ayuda gubernamental (para ser circunspectos, la industria de los combustibles fósiles, que ha obtenido beneficios récord en los últimos años, también recibe una parte decente de ayuda gubernamental). Si les quitas el apoyo, estos valores ya deprimidos pueden derrumbarse.

Mientras tanto, como detalla este artículo de Capital & Main (tengo la sensación de que el autor no está entusiasmado con los planes de Trump, pero presento el artículo apolíticamente porque cubre razonablemente las posibles medidas de Trump en materia de energía) se espera que abra nuevas perforaciones de petróleo y gas, se deshaga de los Acuerdos de París, ralentice la concesión de permisos para proyectos de energía verde -que en teoría compiten con los proyectos de combustibles fósiles en la generación de electricidad-, así como que reduzca la EPA.

Una vez más, las intenciones de Trump en materia de política energética parecen más claramente telegrafiadas que las demás.

El dinero «seguro» se mantendría alejado de la energía limpia siguiendo esta lógica, pero para hacer una observación didáctica, recuerda que los mercados bursátiles funcionan como las carreras de caballos: Si, por la razón que sea, Trump resulta elegido y la energía limpia no recibe la paliza que espera el mercado, las acciones podrían salir muy bien paradas. Por ahora, no parece que ése sea el resultado probable, pero por eso mismo, si se produjera, saldría muy rentable.

Trump Trade #7: Empresas financieras

Esto tiene varias vertientes. Una de ellas es que Trump, al ser generalmente favorable a las empresas, suavizaría, en todo caso, la regulación de las empresas financieras, que se han vuelto muy reguladas en las últimas décadas, especialmente tras la Crisis Financiera Mundial de 2008-2009. Y una administración Trump es generalmente más blanda con las fusiones y adquisiciones de cualquier tipo, los grandes bancos como JP Morgan ($JPM) y Goldman Sachs ($GS) se beneficiarían, ya que las fusiones suelen ser un negocio lucrativo para ellos. Y es posible que la curva de rendimientos acabe normalizándose (es decir, que los tipos a más corto plazo sean más bajos que los tipos a largo plazo) si la Fed empieza a recortar mientras los rendimientos de los bonos a más largo plazo se mantienen altos -y ya están subiendo a medida que los inversores venden deuda a largo plazo en previsión de una presidencia de Trump-.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.