Resumen de noticias: La salud de la Bolsa de EE.UU., el crimen del gráfico del bicho de oro, la burbuja del Mag7 frente a las punto.com, el índice bobo del DJIA

El punto de partida importa

Y pensabas que las acciones estadounidenses estaban en racha.

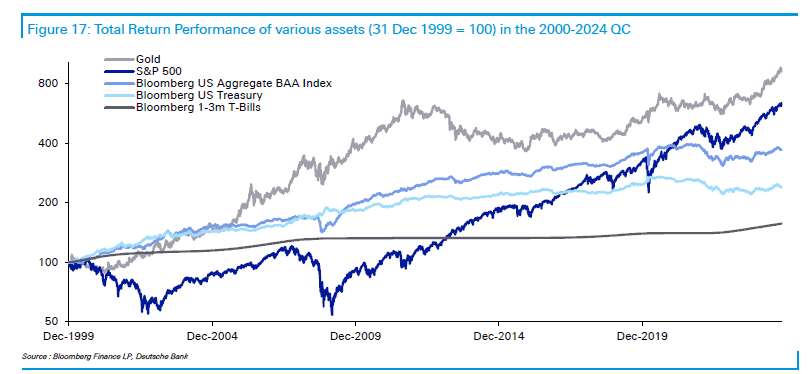

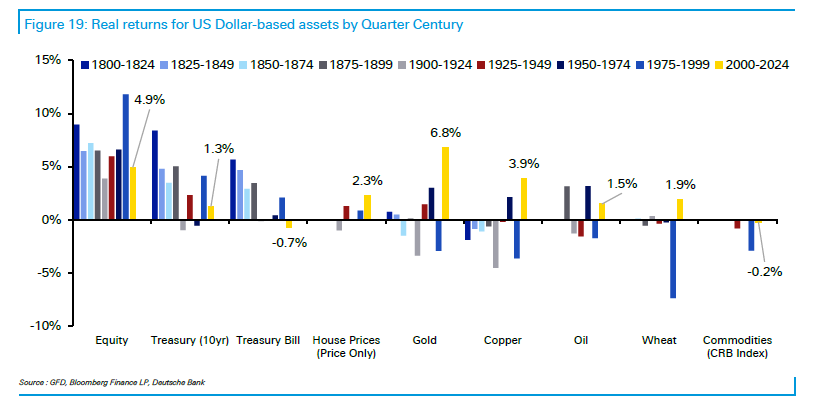

Según Bloomberg y el Deutsche Bank: En realidad, la renta variable estadounidense va camino de obtener su segundo peor rendimiento de los últimos 25 años, si se ajustan los rendimientos a la inflación. Véase la línea gris de abajo, que es el oro -y que, a pesar de las advertencias de expertos contrarios al oro como el profesor de Wharton Jeremy Siegel- ha batido al S&P 500 en los últimos 25 años.

Y si eres de los que prefieren los gráficos de barras, aquí tienes los rendimientos reales – «reales» significa ajustados a la inflación- de varias categorías de tipos, con 2000-2024 en amarillo. Puedes ver que la renta variable estadounidense ofreció un 4,9% anual después de la inflación, frente al 6,8% del oro.

Me parece justo.

¿Significa esto que el oro es bueno y que los contrarios al oro están equivocados? No necesariamente. Como señaló Bloomberg, si ajustamos la cronología para que empiece en 1995, los rendimientos de la renta variable estadounidense se convierten en los terceros mejores de la muestra.

El punto de partida importa.

No estoy en contra del oro, pero es fácil cometer un delito gráfico con él, como diría el amigo de BBAE Brian Feroldi.

Los 7 magníficos, más sanos que la burbuja puntocom

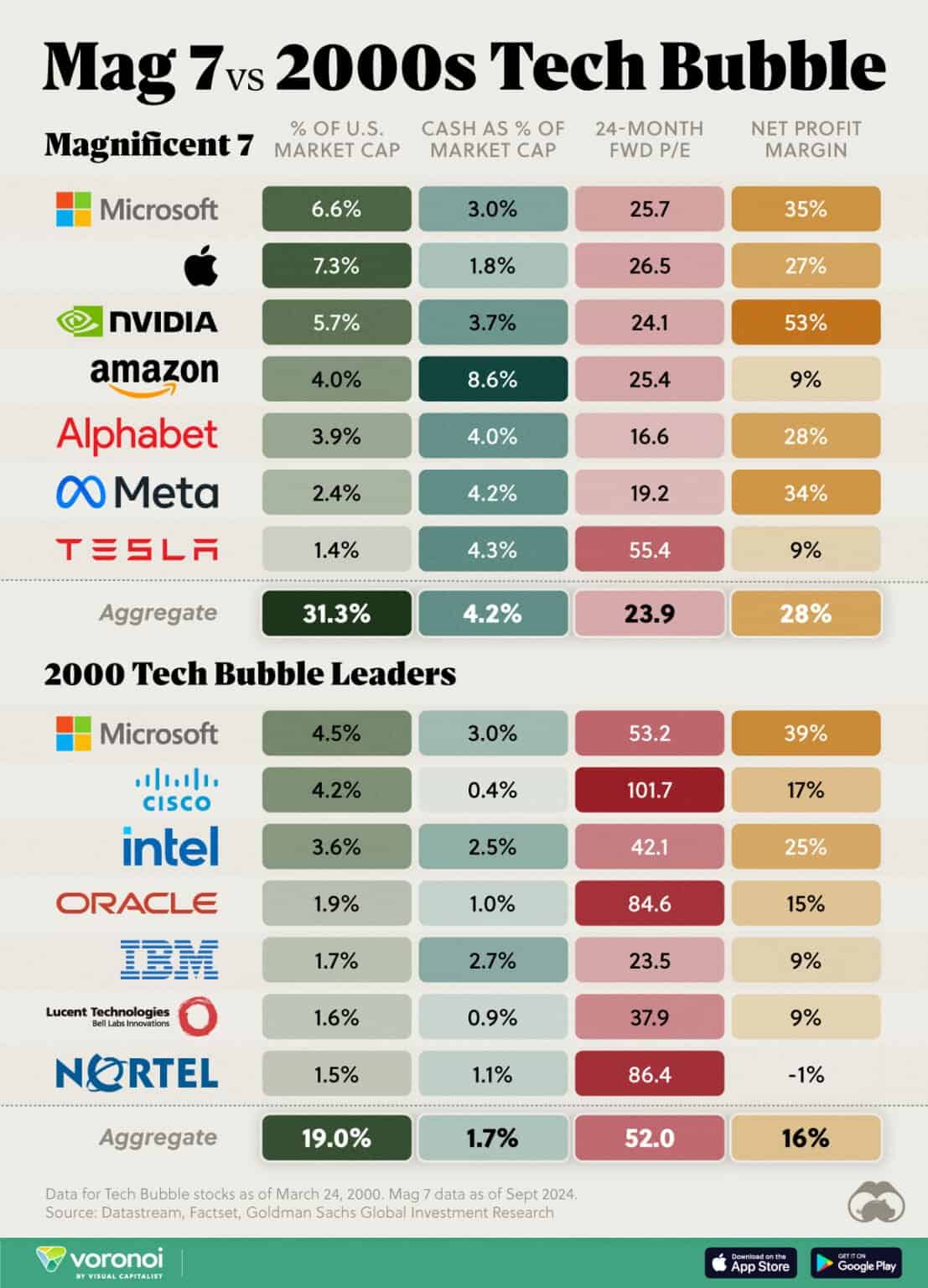

Un comentario rápido sobre un gráfico rápido de Visual Capitalist. Los 7 Magníficos representan ahora el 31,3% de la capitalización bursátil de EEUU y tienen un PER a plazo de 23,9. Su margen de beneficios es de un robusto 28%, y su tesorería representa el 4,2% de su capitalización bursátil.

Hace un cuarto de siglo, los siete valores tecnológicos más importantes – Visual Capitalist decidió fijarse sólo en las empresas tecnológicas; las siete empresas literalmente más importantes de 2000 por capitalización bursátil habrían incluido a General Electric, Walmart, Exxon Mobil y NTT Docomo – tenían sólo el 19% de la capitalización bursátil de EEUU. Podría decirse que esta comparación es un poco engañosa, porque los siete valores más importantes de 2000 (que fue un año de burbuja) representaban sin duda más del 19% de la capitalización bursátil estadounidense.

Pero es interesante observar que los 7 mejores valores tecnológicos del año 2000 tenían un PER futuro de 50, un margen neto de sólo el 16% y el 1,7% de su capital de mercado en efectivo.

Puede que el mercado actual esté más sobrevalorado, pero al menos las empresas tienen valoraciones más baratas y están más saneadas financieramente. Más les vale que así sea, porque la burbuja tecnológica del 2000 se desplomó y muchos grandes valores tardaron una década en recuperar sus valoraciones.

Los ricos pagan impuestos, pero ¿quién es rico?

Soy un gran admirador de Scott Galloway. El izquierdista Scott sangra autenticidad. Es uno de los mejores comunicadores que existen. Hace donaciones masivas a organizaciones benéficas.

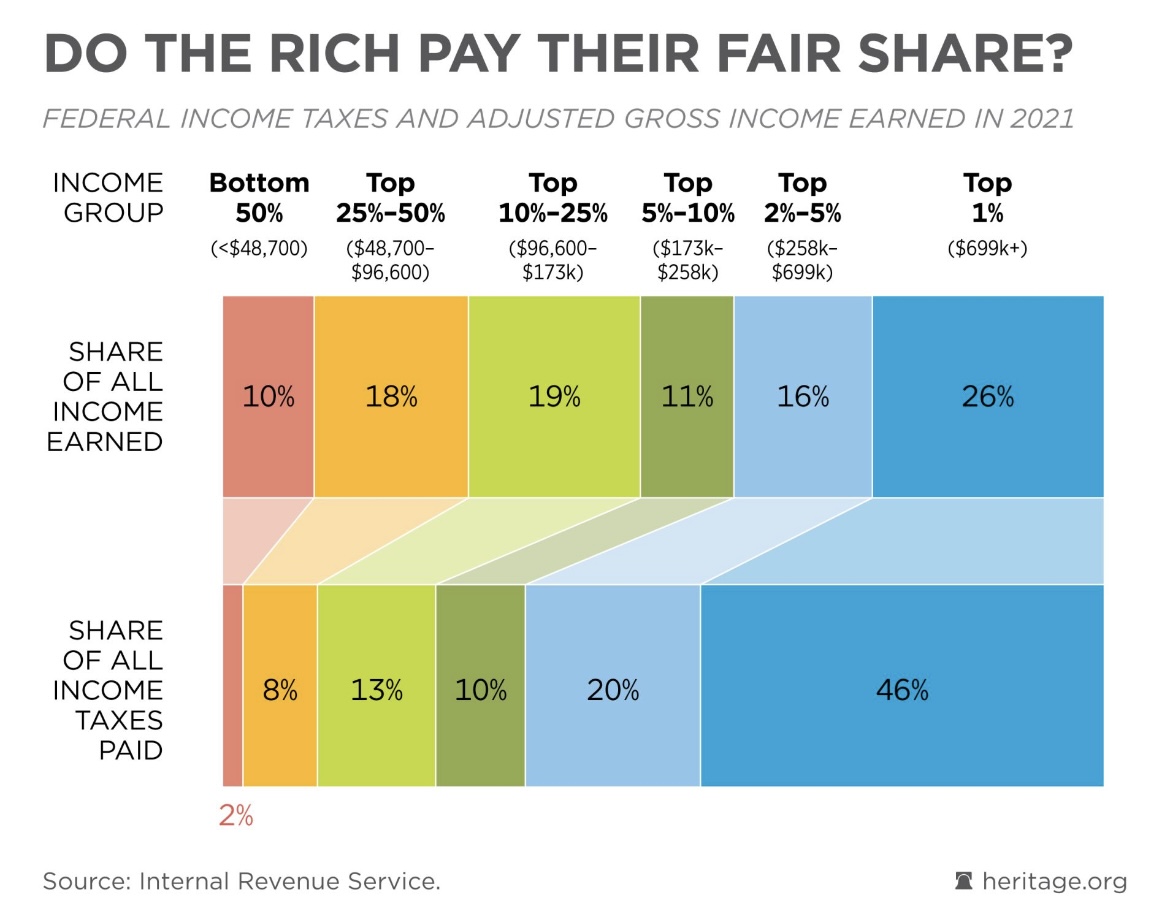

Uno de sus temas es lo mucho que evaden impuestos los ricos.

«El código fiscal ha pasado de 400 páginas a 4.000, y esas 3.600 páginas adicionales son para convertir a los ricos en superricos… La elusión fiscal es una habilidad clave para crear riqueza». dijo Scott al podcast The Diary of a CEO, citado por Yahoo! Finance.

No voy a tomar partido en esto hasta que investigue más, pero señalaré que la Fundación Heritage (que publica investigaciones generalmente respetadas, aunque probablemente no estén financiadas por gente pobre) tiene una infografía que muestra que los estadounidenses que ganan 700.000 $ anuales o más pagan impuestos muy por encima de su peso:

En realidad, no creo que Scott esté totalmente en desacuerdo. Sus «ricos» son más bien los superricos, no los que ganan mucho en el extremo de la clase media alta, que a menudo viven en códigos postales muy caros.

El perfil de rentabilidad de la renta variable estadounidense parece saludable

Hay dos formas de ganar dinero con las acciones:

- Expansión múltiple: Los inversores deciden pagar más por los mismos beneficios

- Expansión de los beneficios: La empresa gana más mientras los inversores mantienen el PER más o menos igual

Algunos añaden un tercio, pero es impuro:

- Dividendos y recompras

Digo «impuras» porque son una fuente de beneficios, en un sentido más o menos amplio, pero consumen efectivo de la empresa, un componente del valor de la empresa. Así que, a nivel de transacción inmediata, son neutrales desde el punto de vista de la valoración. Una empresa que tiene, digamos, 20 millones de dólares en efectivo y decide repartir 4 millones de dólares en dividendos se valora, o debería valorarse, como una empresa con 16 millones de dólares en el banco. (Las bolsas también ajustan el precio de las acciones en función del importe del dividendo).

Las recompras son buenas para los accionistas si, en retrospectiva, se hacen a precios de acciones «baratos», porque los accionistas obtienen un buen trato. Son malas cuando se hacen a precios de acciones caros. Del mismo modo, los dividendos representan una mayor utilidad para los inversores: Los inversores pueden gastar o reinvertir sus dividendos, lo que representa una elección, aunque los dividendos están sujetos a impuestos.

Pero en un sentido más sencillo, si una empresa gana 10 $ y te paga 4 $ de esa cantidad, matemáticamente contarías los 4 $ como parte de tu rendimiento.

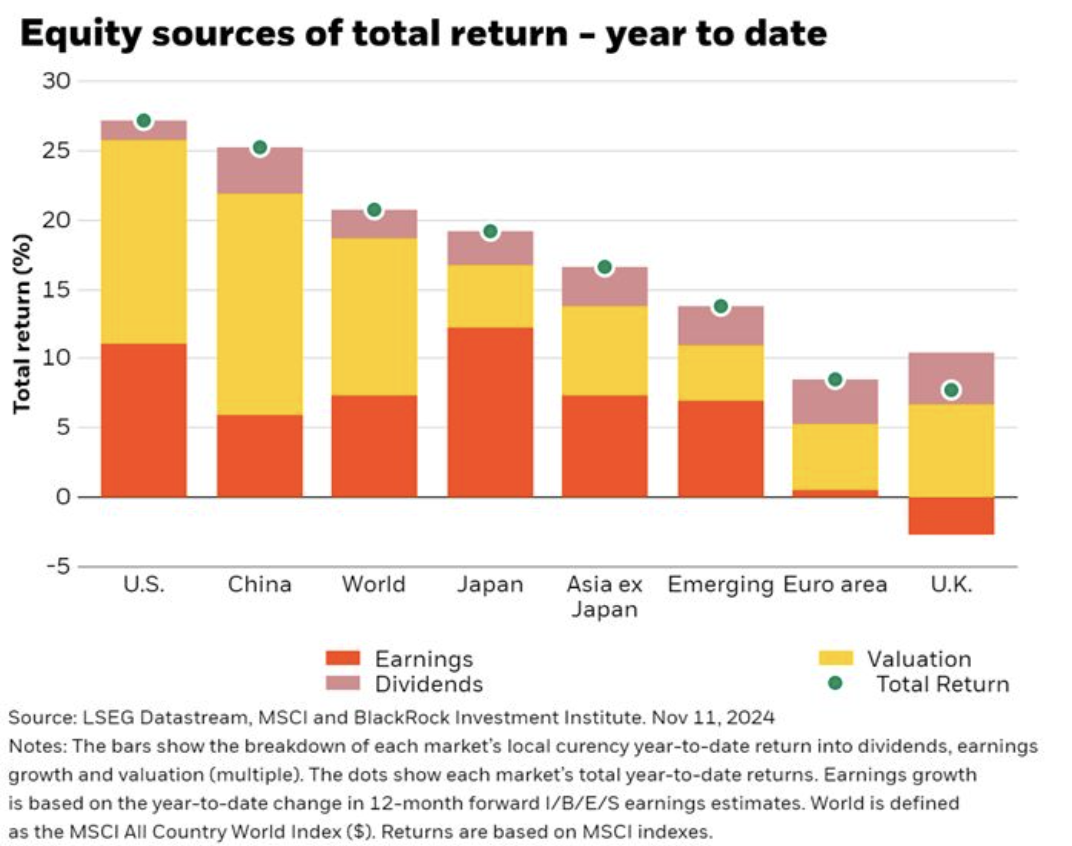

BlackRock ha desglosado los componentes de la rentabilidad total -utilizando la lógica de la última frase anterior para los dividendos- y, aunque los dividendos no son una gran fuerza en nuestro mercado impulsado por los 7 Magníficos, los beneficios y la expansión de los múltiplos están casi igualados, lo que indica un mercado optimista en el que el optimismo también se corresponde con la realidad económica de unos beneficios crecientes.

Asia ex-Japón está ligeramente más equilibrada, pero dado que el rendimiento total de EE.UU. en lo que va de año es casi el doble que el de Asia ex-Japón, yo diría que no podemos quejarnos.

Por qué el Dow (Promedio Industrial Jones) es tonto

Así es como siempre hemos hecho las cosas.

Con la comodidad de la abstracción, cualquiera puede reconocer que se trata de palabras peligrosas.

Dicho de otro modo, la titularidad tiene poder. A veces demasiado.

Como ya he dicho antes, hay distintas formas de hacer un índice.

Podrías ponderar las acciones por capitalización bursátil, como hace el S&P 500. Podrías tomar un grupo de valores y ponderarlos todos por igual, como hace el S&P 500 de igual ponderación.

O simplemente podrías ponderarlos por el precio de las acciones: el precio de una acción de 1.000 $ tiene 10 veces más peso que el precio de una acción de 100 $. Esto es lo que hacía el periodista financiero Charles Dow en el Customer’s Afternoon Letter, precursor del Wall Street Journal, que publicaba con el estadístico Edward Jones.

No culpo a un periodista financiero por hacer un cálculo sobre la marcha de lo que en aquel momento era un folleto de dos páginas.

Pero demuestra lo mucho que puede durar una idea que no sobreviviría ni un momento si se introdujera hoy, simplemente porque es como siempre hemos hecho las cosas.

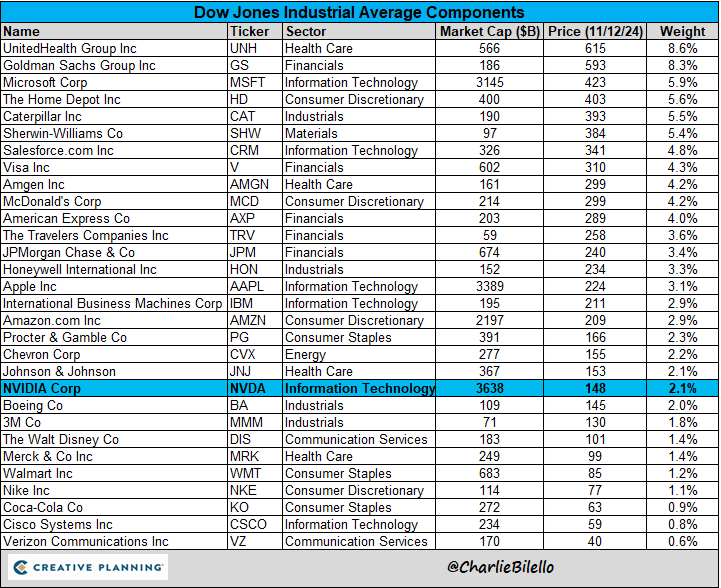

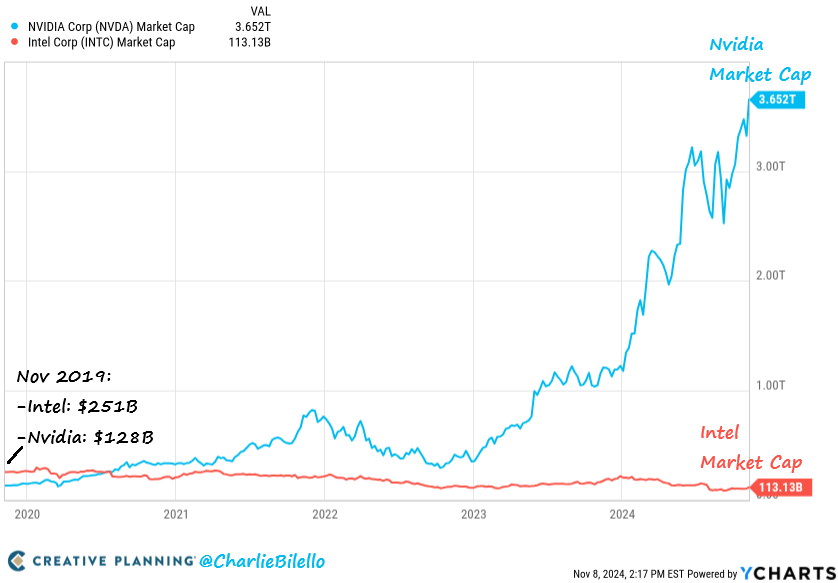

El gráfico de Charlie Bilello muestra cómo Nvidia (Nasdaq: $NVDA), ahora la mayor empresa del mundo por capitalización bursátil, representa un rink-dink 2% del Promedio Industrial Dow Jones, donde recientemente sustituyó a Intel (Nasdaq: INTC), y es simplemente porque el precio de las acciones es más bajo.

Un 8,6% del DJIA está determinado por la aseguradora UnitedHealth, que tiene más de cuatro veces el poder de determinar el nivel del índice DJIA que Nvidia. Pero si la capitalización bursátil de Nvidia fuera un barco, podría contener 6,6 UnitedHealths y aún le sobraría espacio.

Supongo que hay dos formas de ver esto:

Negativo: Esta es una de esas cosas que no tienen sentido, y que todos los que la observan están de acuerdo en que no tiene sentido. Pero seguimos utilizándolo de todos modos, lo que demuestra la naturaleza lemming de la humanidad; nuestra voluntad de hacer algo irracional esencialmente a perpetuidad, o al menos salvo alguna perturbación sísmica, simplemente porque siempre se ha hecho así y todos los demás parecen estar de acuerdo con ello también.

Positivo: El hecho de que las irracionalidades puedan existir y persistir durante tanto tiempo a la vista de todos es una noticia maravillosa para los inversores. ¿Preferirías competir en un mercado contra inversores racionales que corrigen rápidamente los errores, o contra personas que tienen widgets configurados para seguir el DJIA por horas?

Para que te diviertas, aquí tienes otro gráfico de Charlie que muestra hasta qué punto el precio de las acciones de Nvidia ha superado al de Intel en los últimos cinco años.

Este artículo sólo tiene fines informativos y no es ni un consejo de inversión ni una solicitud de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y el rendimiento pasado no es garantía de resultados futuros. Investiga siempre a fondo o consulta con un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen una posición en ninguna de las inversiones mencionadas.