Resumen de noticias: Las acciones en años electorales, el efectivo al margen, el ROIC de la CME

Calma bursátil en años electorales

El misterioso «Ryan» que escribe StreetSmarts de MarketLab hace un gran trabajo con los gráficos.

Puede que este hecho no impresione a los más jóvenes, pero como Gen Xer que una vez se pasó varios días trabajando píxel a píxel para crear un DNI falso en los primeros tiempos de Microsoft Paint (un DNI que acabó utilizándose exactamente cero veces), estoy impresionado.

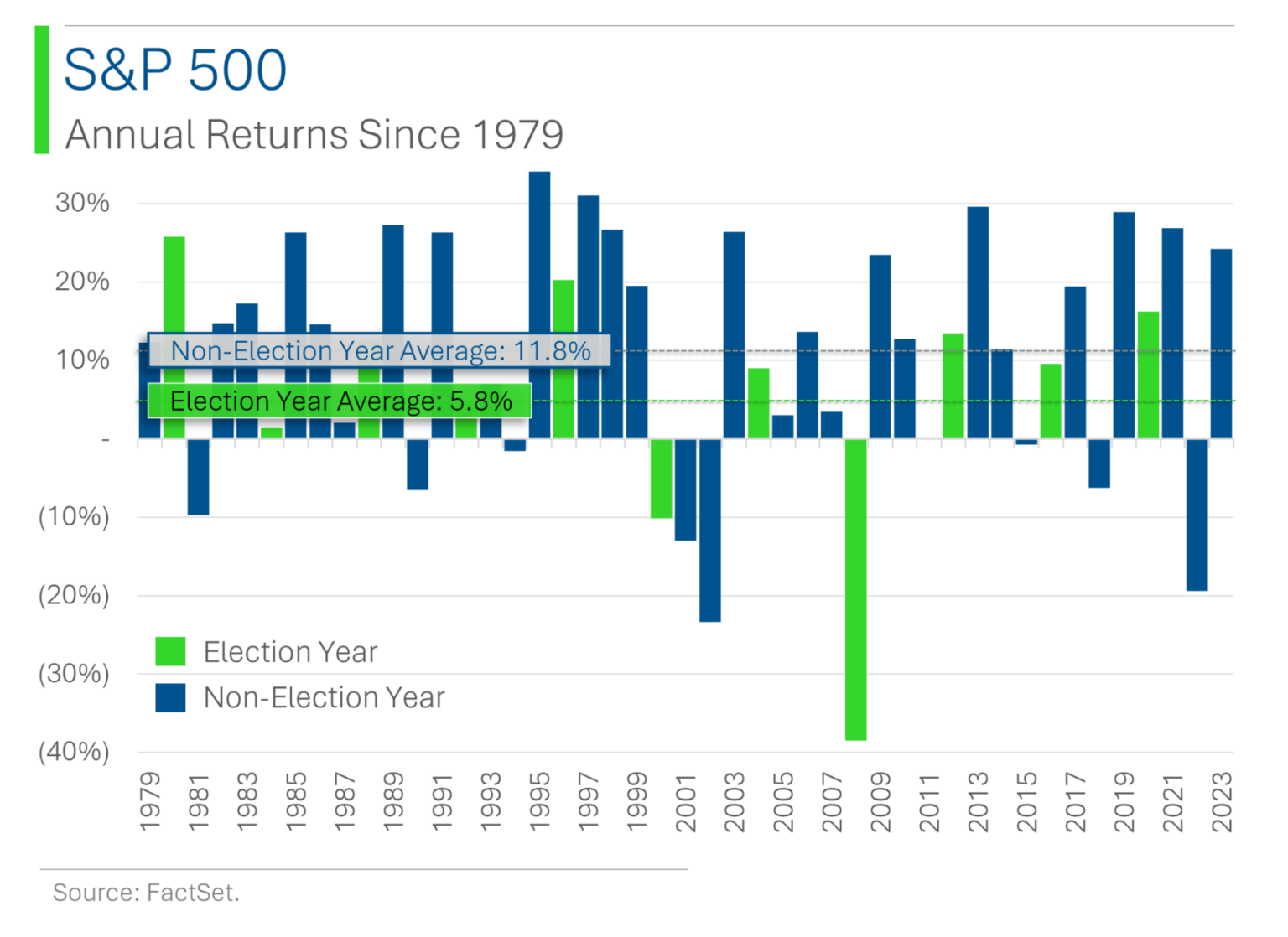

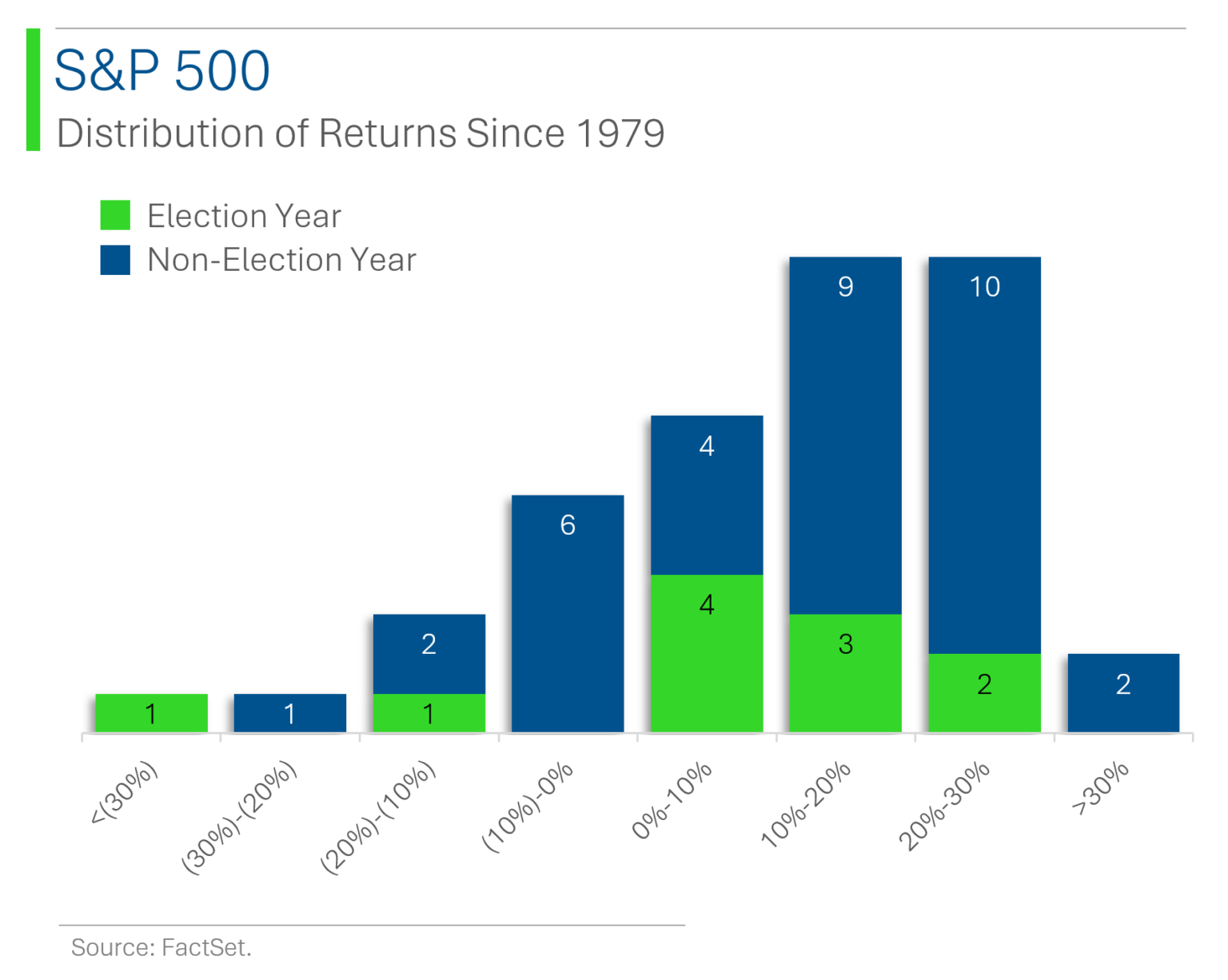

Y como éste es un año electoral, Ryan ha recopilado dos gráficos que muestran lo que en retrospectiva parece intuitivo, pero que es agradable ver en las cifras: El mercado bursátil ha tendido a suavizarse en los años electorales, con un rendimiento en año electoral del 5,8% y un rendimiento en año no electoral del 11,8%.

Además, los resultados de los años electorales aparecen más agrupados en torno a su media. El barco se balancea un poco menos si hay elecciones, y los años de reventón han sido menos probables.

Una advertencia es que estas interpretaciones se basan en tendencias históricas, y lo que ocurrió en el pasado no tiene por qué ocurrir en el futuro.

Muchos factores afectan a las acciones.

Tiene sentido que un presidente en funciones que aspira a la reelección, sabiendo que los titulares han tenido ventaja (aunque aparentemente la «ventaja del titular» es ahora discutible), quiera mantener las cosas estables o ligeramente positivas a medida que se acercan las elecciones. Eso puede significar que se propongan menos propuestas grandes y políticamente arriesgadas, por ejemplo. Además, es probable que la energía mental del titular esté centrada en ganar las próximas elecciones.

Sin embargo, soy escéptico respecto a ir demasiado lejos con esto. EEUU no es una dictadura. Y el sesgo cognitivo humano nos tienta a leer demasiado en patrones históricos que en realidad no son tan predictivos como esperaríamos.

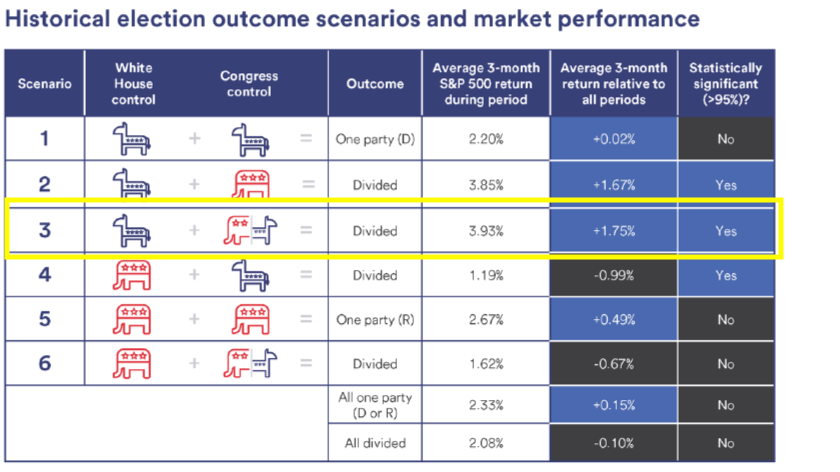

Dicho esto, a todo el mundo le gusta ver estos patrones, yo incluido. El US Bank realizó un estudio exhaustivo sobre los años electorales y los mercados bursátiles y elaboró el siguiente gráfico que, si te soy sincero, supera ligeramente al del mister Ryan en el departamento de estética.

Las descripciones de los gráficos del US Bank son algo escuetas, pero básicamente lo que hacen sus analistas es observar la rentabilidad de los tres meses posteriores a las elecciones en relación con la rentabilidad general/media de cualquier periodo de tres meses, y ver la diferencia.

El inversor a largo plazo que hay en mí se encoge cuando ve «tres meses» -simplemente no me importan mucho los resultados a corto plazo en bolsa-, pero supongo que los analistas dirían que medir el periodo de tiempo justo después de las elecciones da la medida «más pura» del impacto electoral, mientras que si se mirara el año siguiente a las elecciones, se colarían más variables que mueven el mercado. Es sólo una suposición.

Gobierno dividido = mejor para las acciones

De todos modos, el punto clave es que los gobiernos divididos de EEUU han sido mensurablemente mejores para el mercado de valores que los gobiernos en los que un partido controlaba tanto la Casa Blanca como el Congreso. De hecho, los mejores resultados se obtuvieron con un demócrata como presidente y un Congreso dividido.

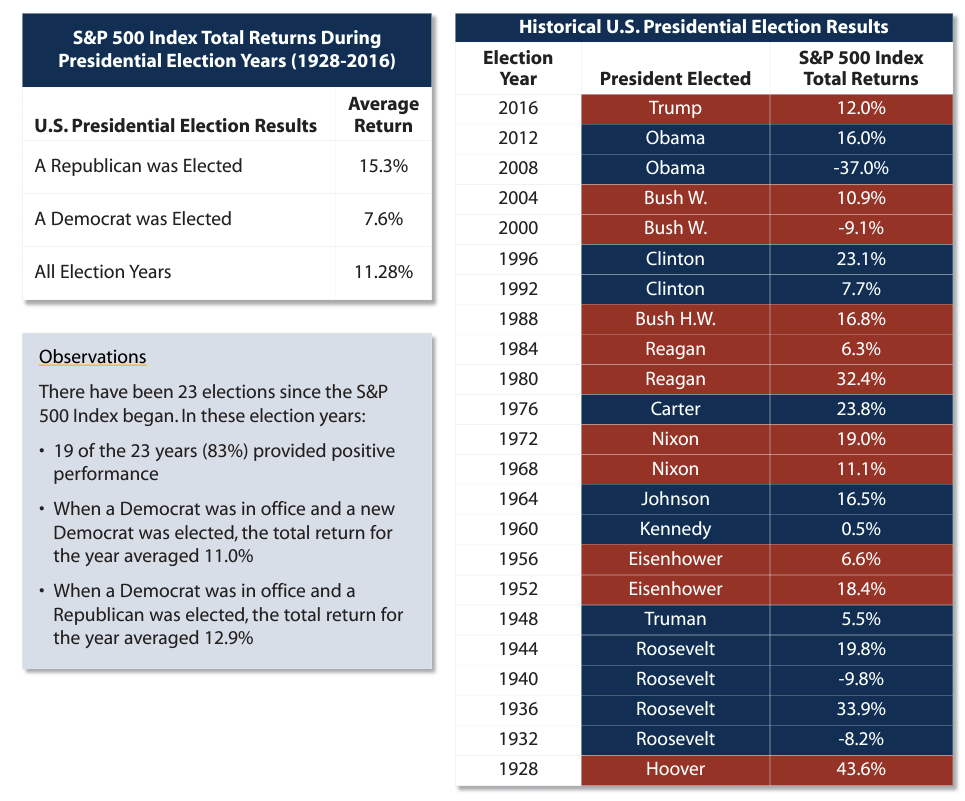

First Trust también ha elaborado una bonita infografía sobre las elecciones por partidos. Ten en cuenta que sus resultados sólo tienen en cuenta los años electorales, y no el rendimiento durante legislaturas completas. Así pues, estos datos no pueden utilizarse para decir que un partido ha sido mejor o peor en general para el mercado de valores(otros datos sí pueden, y para tu información, el mercado ha subido un 14,3% al año con presidentes demócratas, frente al 9,3% con republicanos).

De todos modos, he aquí un vistazo a lo que First Trust encontró durante los años electorales:

Pero volvamos a mi punto anterior: Esto de las elecciones es sólo una variable.

Citando el propio informe electoral del US Bank: «Los datos históricos sugieren que las tendencias económicas y de inflación, más que los resultados electorales, tienden a tener una relación más fuerte y consistente con los rendimientos del mercado».

Sí, sí y sí.

Y, si leíste mi último artículo del Blog BBAE sobre el impulso del mercado bursátil (pista: más alto que nunca), sabrás que el mercado ha estado que arde por lo que presumiblemente no son motivos electorales.

Así que no estamos teniendo el año electoral medio, tranquilo y apagado, como menciona Frances Yue en MarketWatch.

«Efectivo al margen:» Ya no al margen

Uno de los casi-memes de los últimos cinco años -o de los últimos 10 años, o de los últimos 15 años, según lo larga que sea tu memoria- es que el efectivo se ha ido acumulando en los «márgenes» de los mercados de capitales (es decir, en fondos del mercado monetario, CD, cuentas bancarias, etc.), listo, como un resorte enrollado, para desplegarse en los mercados tarde o temprano, impulsando así los precios de las acciones (o de los bonos/opciones/productos básicos/futuros).

Esta infografía de Visual Capitalist lo ejemplifica:

Esta teoría suena prometedora y optimista. Pero está encallando por dos razones.

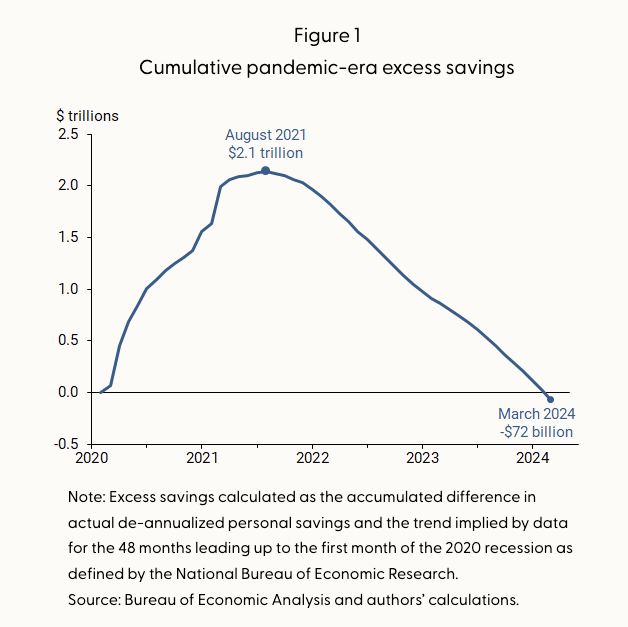

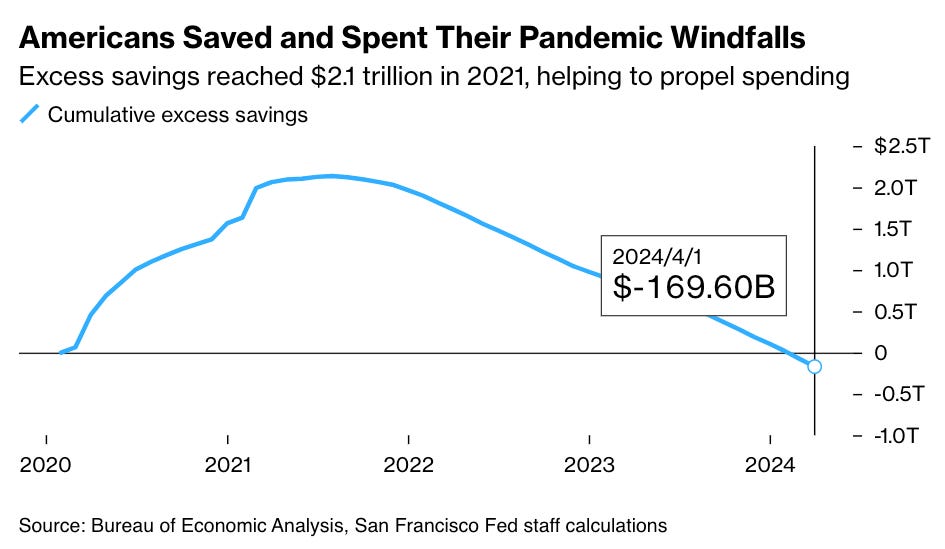

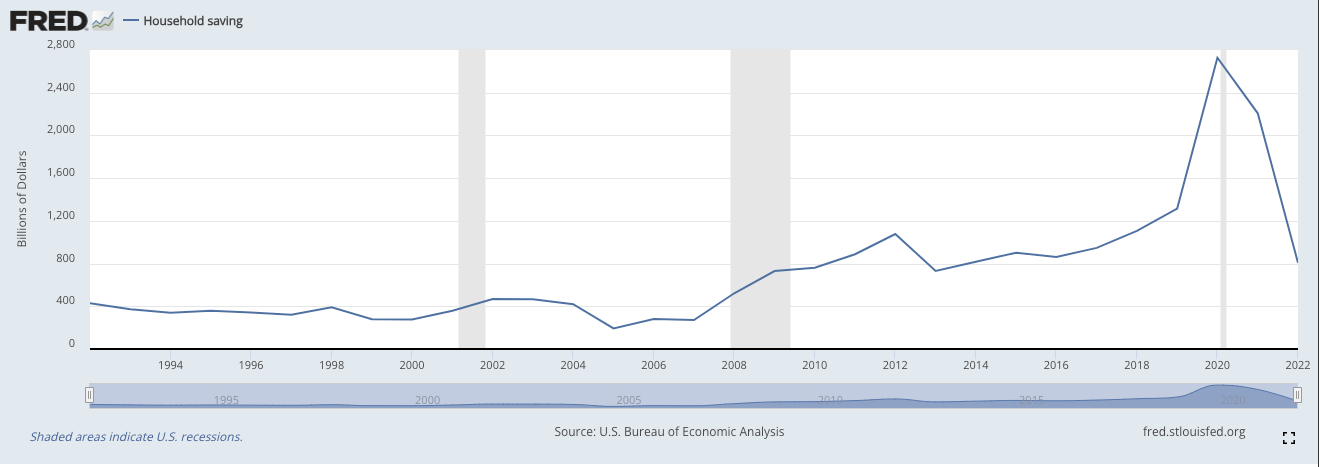

La primera es que el «exceso» de ahorro -que la Reserva Federal de San Francisco define como la cantidad de ahorro superior a los niveles anteriores a la pandemia- ya no existe.

Sam Ro de Tker.co compartió recientemente un gráfico similar de Bloomberg con dos meses más de datos. La tendencia continúa. El dinero de COVID ha llegado y se ha ido.

Ahora bien, el exceso de ahorro no es lo mismo que el dinero en efectivo al margen. Esta última es una medida más amplia.

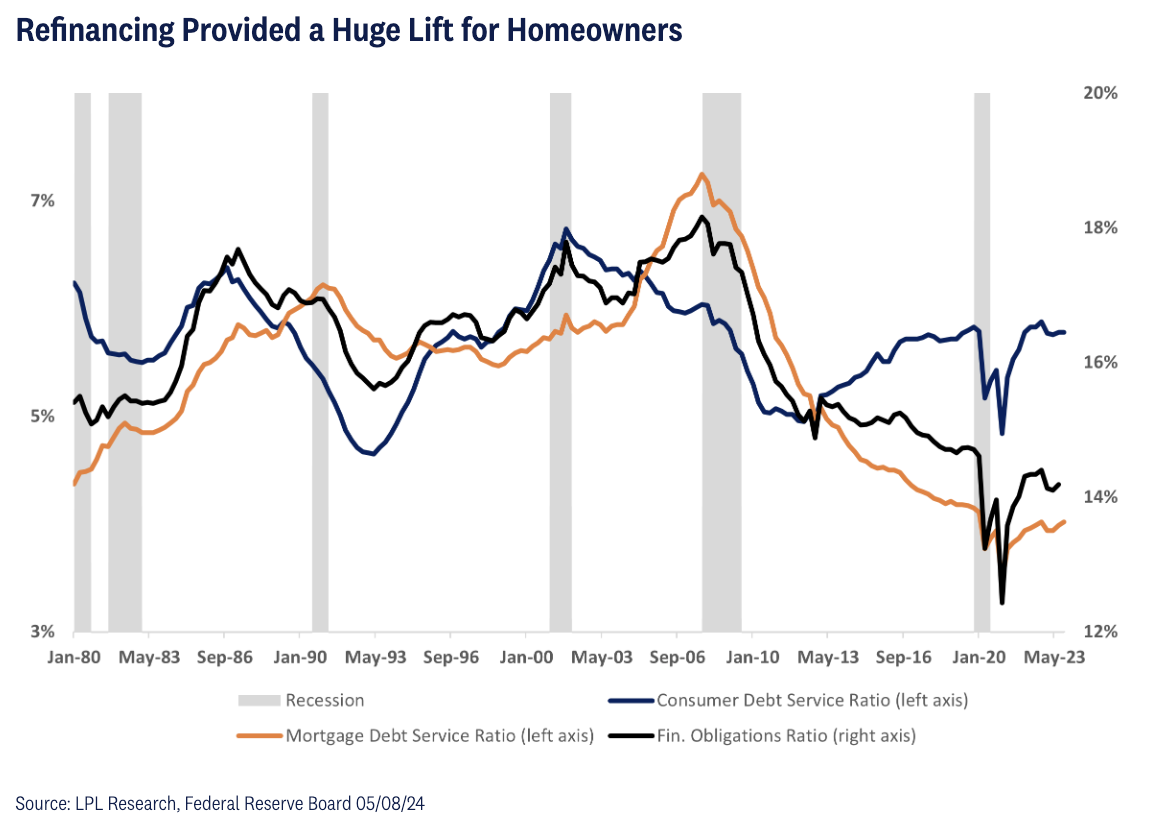

Es notable que el gasto aumente y el ahorro disminuya. En un artículo sobre esto, LPL Financial dice que no es una preocupación terrible porque la refinanciación a los bajos tipos de la era COVID disminuyó la carga financiera de los propietarios, haciéndoles más sanos.

Sin embargo, si no eres propietario de una vivienda, no tienes esta ventaja.

Sam se hace eco de una observación realizada por un analista de Goldman Sachs, según la cual el «exceso de ahorro» es un punto focal sobredimensionado, ya que suele ser una parte modesta del patrimonio neto de los hogares.

Y un artículo de Fisher Investments afirma de forma convincente que gran parte del aumento de dinero que estamos midiendo en instrumentos de gestión de efectivo nunca se destinó ni se destinará a acciones: lo depositaron en fondos del mercado monetario depositantes temerosos que trasladaban efectivo de bancos más pequeños tras las quiebras de SVB y Signature Bank, o son empresas que obtienen un mayor rendimiento de la gestión de efectivo, o ahorros de emergencia.

Casi siempre compro esto. (Nota al margen: creo que lo que se dice en el resto del artículo es en gran medida incorrecto (sostengo que más compras sí hacen subir los precios) y que el Consejo Editorial de Fisher entiende mal la dilución: Una oferta secundaria puede atraer a más accionistas y diluir así el porcentaje de participación de los accionistas existentes en la empresa, pero en principio no diluye el valor de sus participaciones, porque esas nuevas acciones se venden a su valor justo en efectivo, y ésa es la única dilución económica).

Para llevar: No habrá grandes ganancias inesperadas para «salvar» los mercados (que no necesitan ser salvados).

Las comillas se deben a que es obvio que los mercados en máximos históricos o cerca de ellos no necesitan ser salvados. En todo caso, veo el impulso récord del mercado como un riesgo, en el sentido de que estos máximos son «casas» basadas en fundamentos caprichosos. Preferiría que el impulso se enfriara y que los fundamentos desempeñaran un papel más importante en las decisiones de los inversores, porque eso daría lugar a un mercado más saludable de forma sostenible.

Está bien si el dinero al margen se queda al margen. Para mí serán más importantes los signos de deterioro de la salud financiera de los estadounidenses individuales o de los hogares estadounidenses. Un gráfico que muestre el ahorro de los hogares todavía no es preocupante en términos absolutos, pero si la tendencia continúa, podría empezar a serlo.

Análisis del ROIC de la CME por John Rotini

En lugar de hablar de una gran empresa o acción, voy a hablar de un gran análisis sobre una acción que vi.

Volvamos atrás: Si lees a menudo el Blog de BBAE, sabrás que hablo mucho de cosas de gran calado, como la economía. Me gusta escribir sobre temas que afectan a mucha gente. De hecho -alerta de flexión- tuve una columna como invitado durante dos años en la revista Hong Kong Economic Journal (en aquel momento la publicación de economía de masas más respetada de Asia) para hablar de macroeconomía.

Pero puede que te sorprenda que la mayor parte de mi carrera inversora se haya centrado en un profundo análisis fundamental de las empresas. Cuando era Director de Investigación y Análisis de The Motley Fool, tuve el privilegio de enseñar valoración de acciones a los analistas entrantes, básicamente durante más de una década. Uno de los más prometedores era John Rotini.

No he vuelto a hablar con John desde Fool, pero me ha encantado ver que ha publicado un artículo como invitado sobre el Grupo CME (propietario de la Bolsa Mercantil de Chicago y algunas otras) en el sitio web de Nuevos Constructos.

John habló del rendimiento del capital invertido (ROIC). El ROIC es mi métrica favorita, pero rara vez se habla de ella porque es demasiado complicada para la mayoría de los inversores ocasionales.

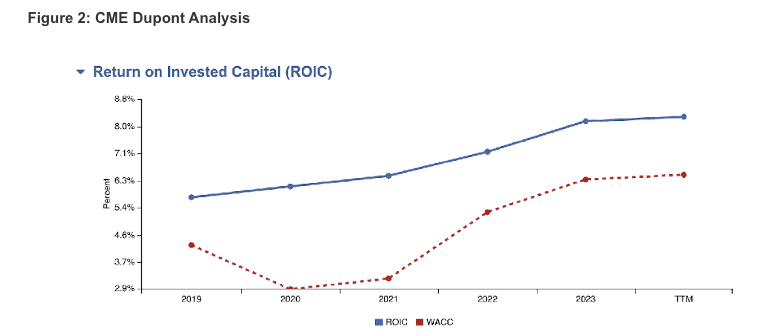

La idea central de John era que, aunque el ROIC de CME a primera vista parece poco impresionante, es mejor de lo que parece por dos razones.

La primera es que tiende al alza:

En segundo lugar, esta medida «por defecto» del ROIC incorpora activos intangibles (presumiblemente fondo de comercio) de algunas adquisiciones de hace tiempo. Sin embargo, es discutible si deben o no considerarse legítimamente «capital invertido» sobre el que se supone que se obtiene un rendimiento.

Es decir, sí, lo son, en un sentido global. CME hizo las adquisiciones. Es un niño grande y es responsable de ellos y de sus resultados contables.

Pero la contabilidad de los intangibles siempre ha sido extraña: ni el FASB ni el IASB (el FASB establece las normas contables GAAP de EE.UU. y el IASB las normas IFRS, más internacionales) han descifrado la nuez de forma óptima. De hecho, desbordan liquidez, con un margen de flujo de caja libre a 5 años del 58%.

Eso es rentabilidad a nivel de nariz. Como dice John, es uno de los mejores negocios del mundo según esa métrica.

Y John descubrió que si se eliminan los intangibles -si el ROIC se transforma en ROTIC, o rendimiento del capital invertido tangible- de repente CME parece mucho mejor según lo que posiblemente sea la métrica empresarial más importante para los inversores.

John no recomienda las acciones de CME, y yo tampoco. Y para ser justos, un pequeño subgrupo de inversores profesionales duros (los que se dedican al análisis profundo de los estados financieros) puede realizar este tipo de estudio, pero rara vez se habla de ello en la comunidad inversora pública.

Enhorabuena a John por hacer un análisis fresco y real.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.