Resumen semanal: Buenas noticias sobre la inflación, al WSJ le gustan ahora las pequeñas capitalizaciones, actualización sobre la recesión

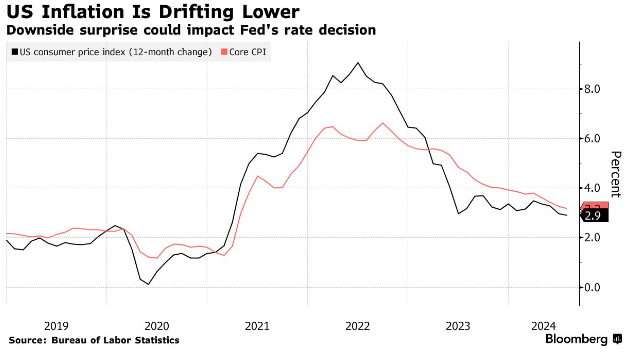

La mejor noticia de la semana fue que el IPC (una medida de la inflación) aumentó en la cantidad más baja desde principios de 2021 -sólo un 2,5%, anualizado- en los 12 meses que finalizaron a finales de agosto. Si eso no suena tan deslumbrante, no lo es. Pero es algo positivo para la economía.

Los lectores con ojos jóvenes o buenas gafas pueden ver que la línea roja del IPC subyacente -que elimina los alimentos y la energía (por un lado, siguen siendo costes reales; por otro, son especialmente volátiles, por lo que los analistas se preguntan a menudo cómo es la inflación sin ellos)- es un poco más alta que el IPC total.

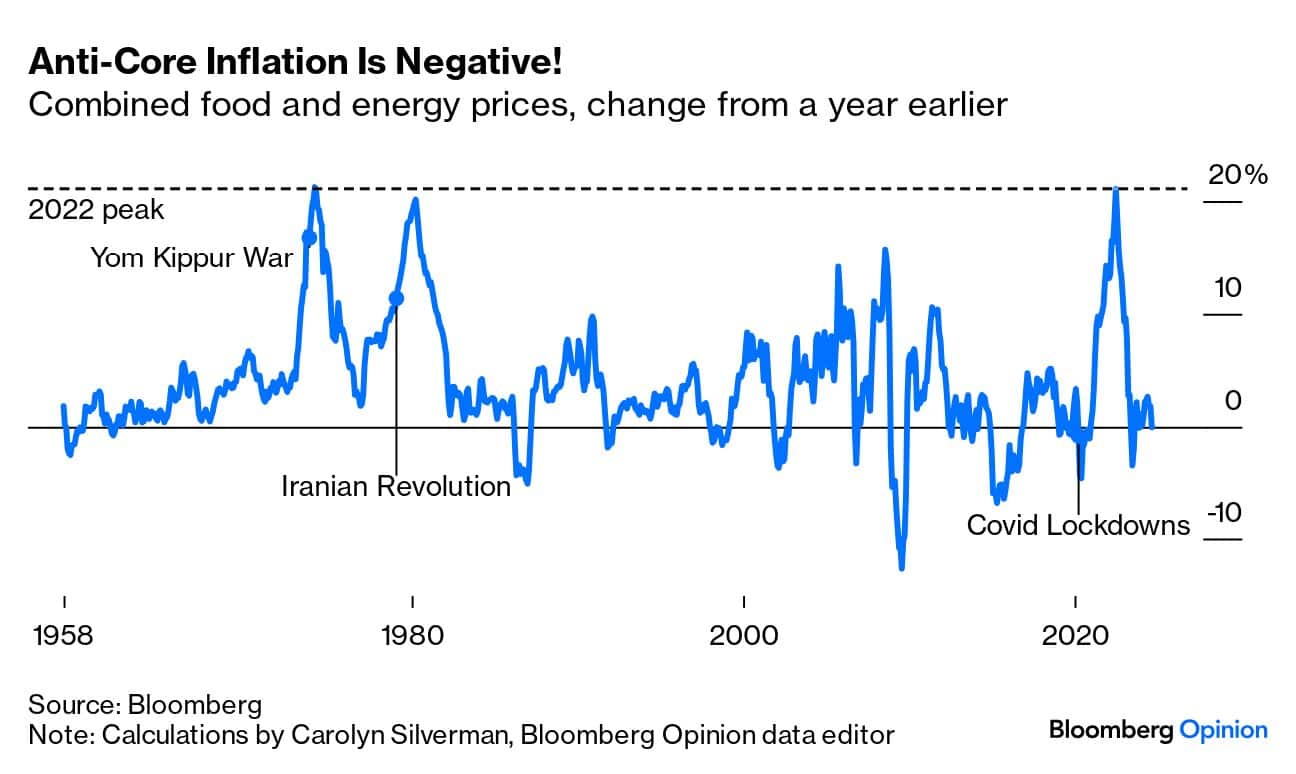

Esto se debe a que la volatilidad de los alimentos y la energía se está moviendo en la dirección correcta, gracias a la caída de los precios del petróleo (y por tanto de la gasolina):

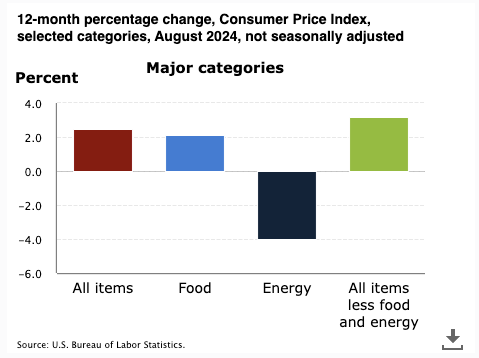

De hecho, todo procede de la energía: los alimentos siguen inflándose, aunque menos que el IPC general. Como señala John Authers, de Bloomberg, el petróleo se ha desinflado tanto que, incluso combinado con los alimentos, la alimentación y la energía como grupo tienen inflación negativa, lo que ocurre de vez en cuando, pero no con mucha frecuencia:

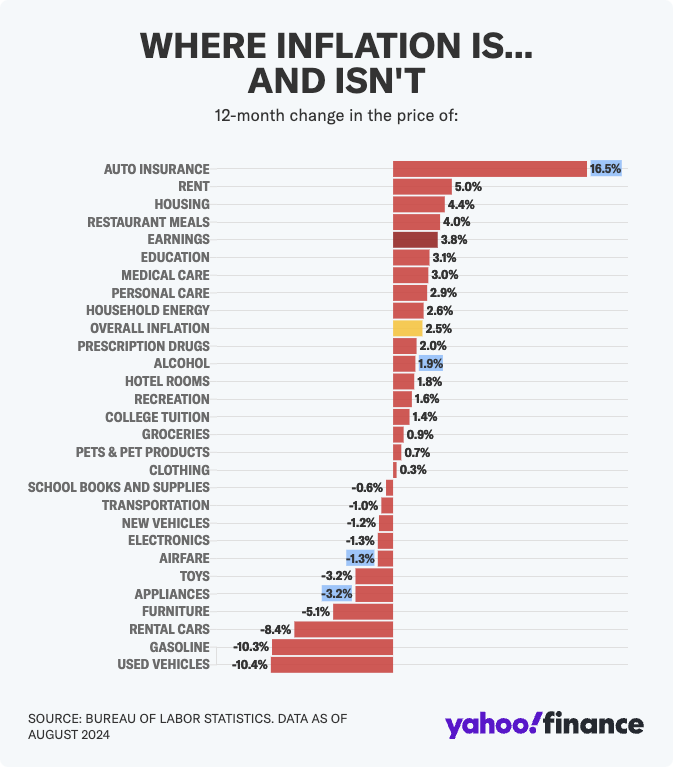

El BLS tiene un desglose línea por línea de la línea de inflación (o deflación), pero aquí tienes un rápido gráfico de Yahoo! Finanzas que muestra lo más destacado:

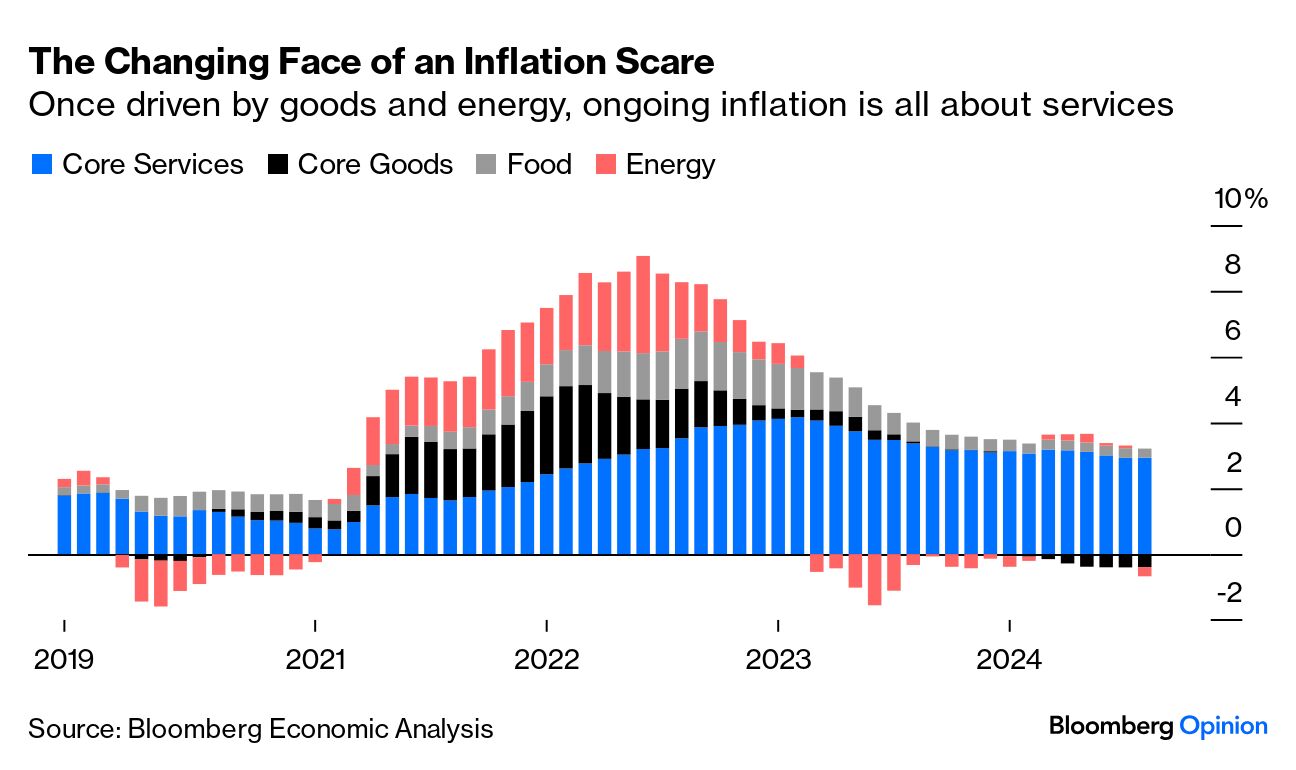

Bloomberg ha hecho últimamente un trabajo tan bueno con los gráficos que voy a compartir dos más. El primero muestra lo importante que ha sido la categoría de servicios, en azul, para la inflación general. Si oyes a alguien hablar de inflación «obstinada», puedes decirle, si no parece que ya lo sabe, que en realidad lo obstinado es la inflación de los servicios. Pero obstinada es:

La economía rara vez se trata de algo aislado. Que la inflación baje a buen ritmo es algo positivo. El objetivo de la Reserva Federal es una inflación del 2%, pero el 2,5% se está acercando.

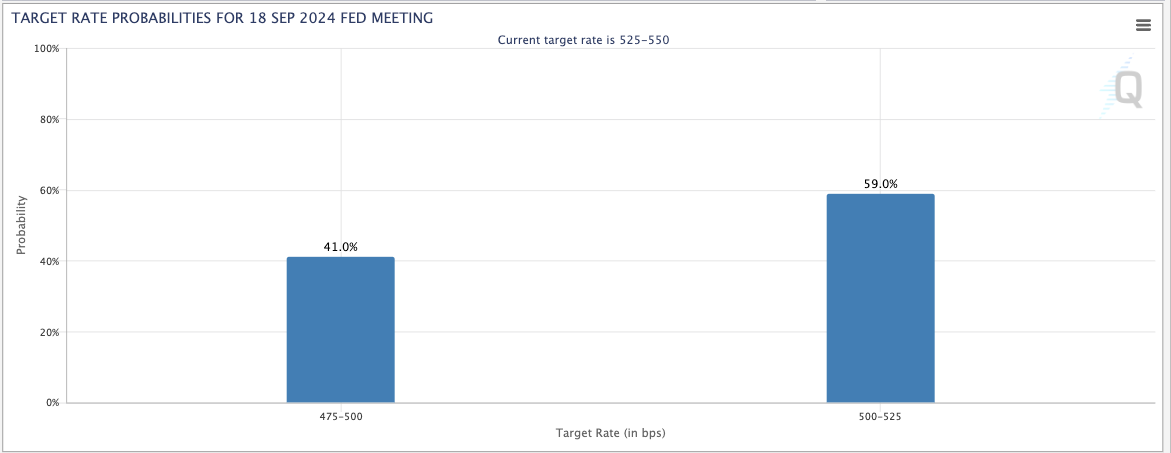

Los mercados han sido positivos. El S&P 500 ha subido aproximadamente un 1,6% en los últimos cinco días, mientras tecleo esto. Pero la razón de que no sean aún más positivos es la expectativa de que la Reserva Federal irá más a la ligera cuando recorte los tipos dentro de unas semanas: los inversores apuestan por que es más probable un recorte de 25 puntos básicos que uno de 50, según la herramienta FedWatch de la CME:

(Si tienes curiosidad por saber cómo funciona la «herramienta», dice, aunque en letra pequeña, que el objetivo actual del tipo de los Fondos Federales es de 525 a 550 puntos básicos, o de 5,25% a 5,5% en lenguaje normal. La barra de la derecha muestra un 59% de probabilidades de que el tipo de los Fondos Federales termine en el intervalo de 500 a 525 puntos básicos (lo que indica un recorte de 25 puntos básicos), y un 41% de probabilidades de que termine entre 475 y 500 puntos básicos, lo que requeriría un recorte de 50 puntos básicos. Podría ser más intuitivo mostrar simplemente las probabilidades de cada tamaño de recorte, pero así es como lo hacen).

De todos modos, unos tipos más bajos significan valoraciones más altas de las acciones, así que, por aburridos que puedan parecer algunos de estos matices si eres nuevo en esto de la inversión, entran en la categoría de «gran cosa» para la mayoría de los observadores serios del mercado: cientos de miles de millones o incluso billones de dólares de riqueza pueden ir y venir en un instante, en función de las decisiones de la Reserva Federal.

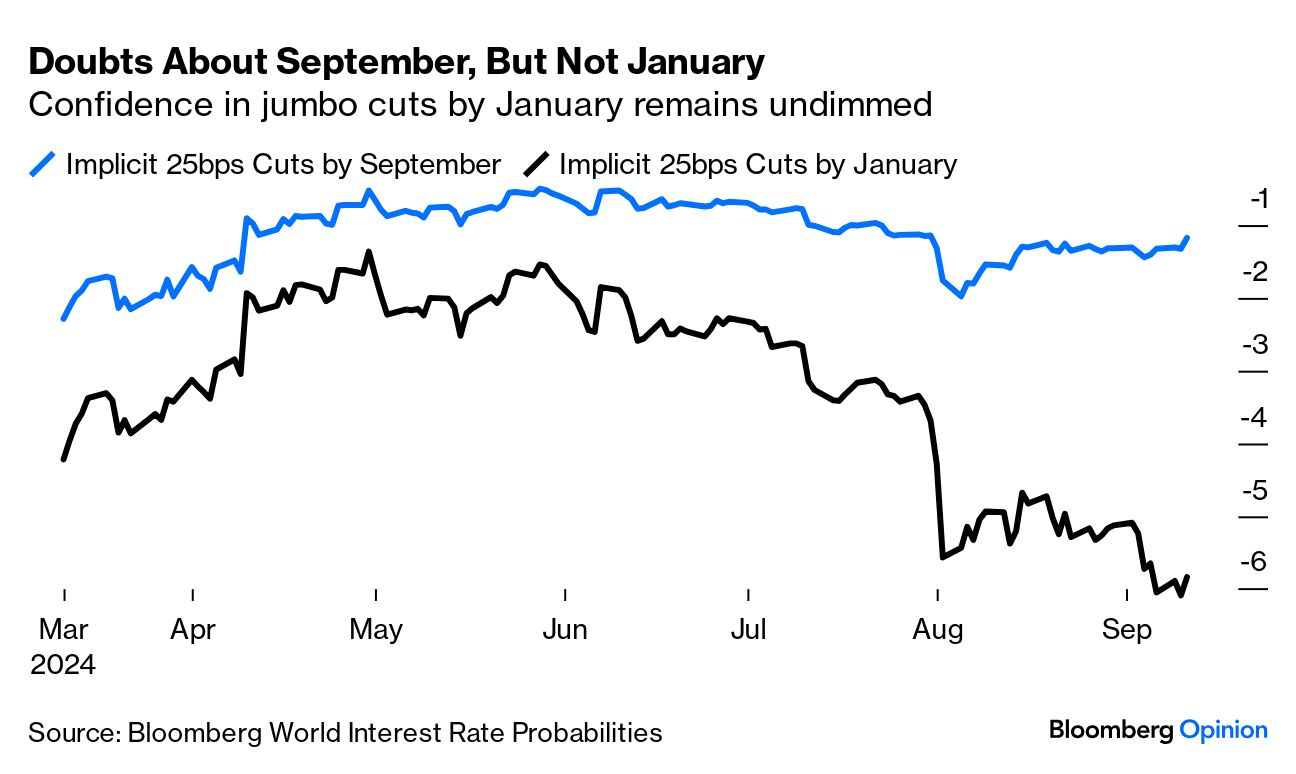

Bueno, más o menos. Una perspectiva más positiva es que, aunque las expectativas del recorte de septiembre pueden haberse suavizado ligeramente, el mercado sigue esperando bastantes recortes para enero: aproximadamente seis recortes de 25 puntos básicos, o 1,5 puntos porcentuales.

En otras palabras, lo conseguiremos.

Artículo del Wall Street Journal a favor de las pequeñas capitalizaciones

Haré de esto un golpe rápido porque ya he hablado un poco de las valoraciones baratas de las pequeñas capitalizaciones, pero es bueno ver que la prensa generalista se fija más en ello.

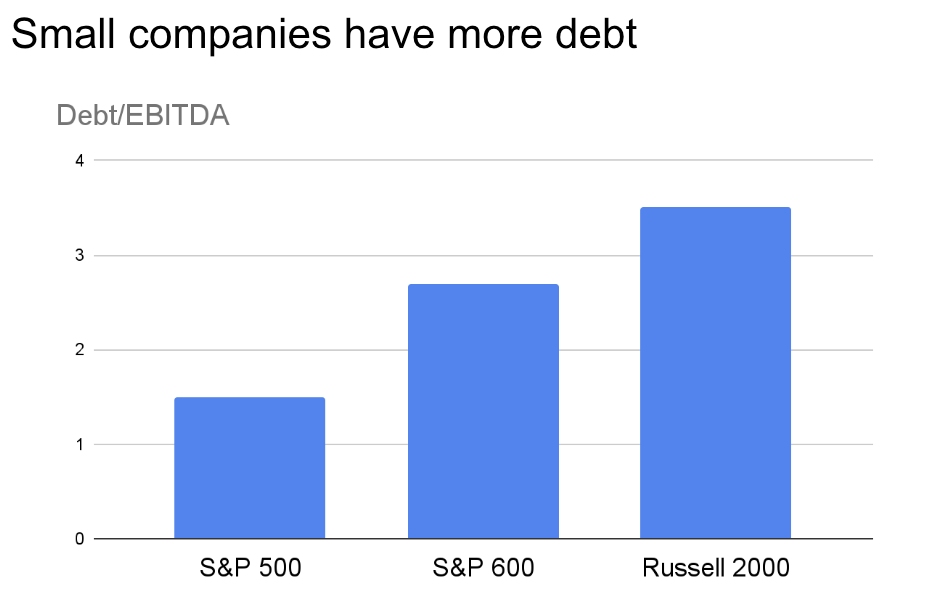

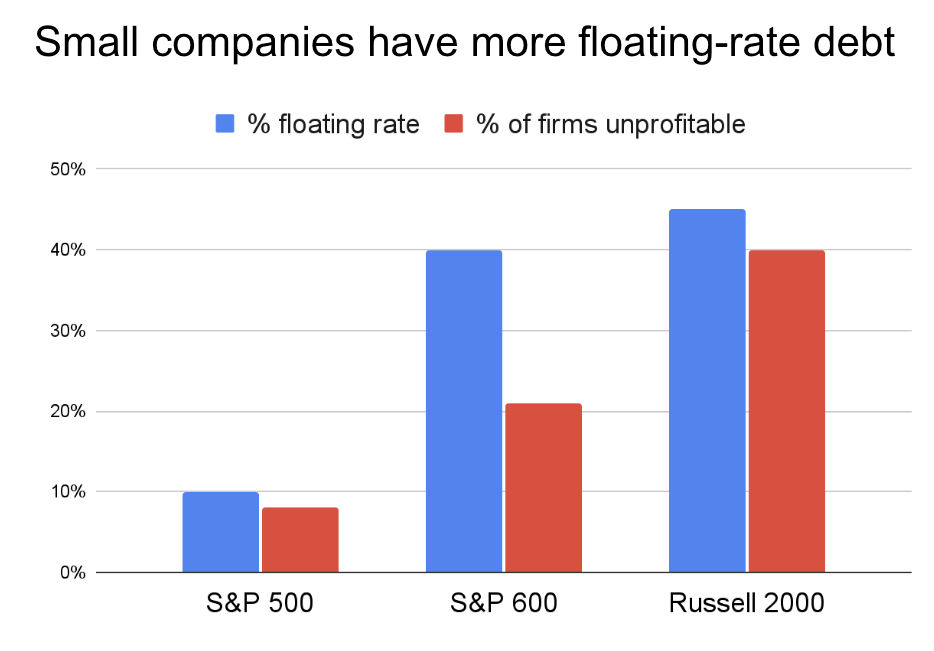

El argumento es/era que, como las empresas de pequeña capitalización suelen tener más deuda, y más deuda a tipo variable, que las grandes empresas públicas, se vieron desproporcionadamente afectadas por los tipos altos. A continuación puedes ver dos diapositivas de una presentación que hice el invierno pasado:

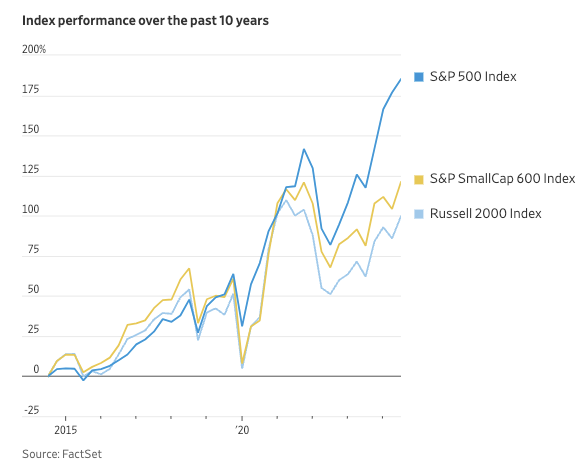

Por ello, y como muestra un gráfico del artículo del Journal, las pequeñas capitalizaciones empezaron a quedarse rezagadas en los últimos años:

Pero con los tipos de interés estadounidenses a punto de bajar, la gente ve luces al final del túnel. Por citar una cita del artículo del Journal

«Pero los analistas y los inversores son cada vez más optimistas sobre el potencial de las pequeñas capitalizaciones para superar a las grandes en los próximos meses, impulsados por la probabilidad de que EE.UU. no caiga en una recesión y de que los tipos de interés bajen hasta 1,5 puntos porcentuales a finales de 2025, dice Sam Stovall, estratega jefe de inversiones de CFRA Research. «Según las estimaciones de beneficios de los analistas de Wall Street, se espera que los valores del S&P SmallCap 600 registren un aumento de beneficios del 22,1% en 2025, frente al 14,8% del S&P 500″, afirma.»

¿Desinversión de la curva de rendimientos = recesión?

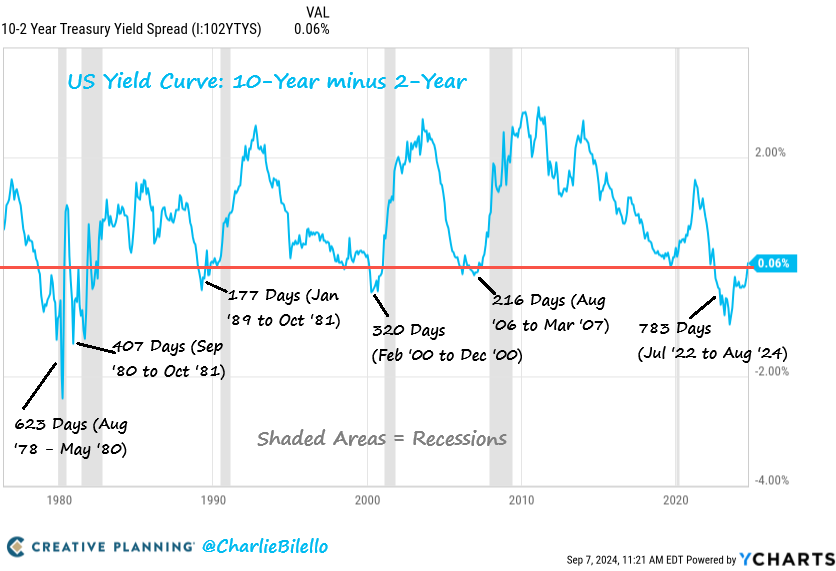

Otro seguimiento rápido: hace poco mencioné que la curva de rendimientos se estaba desinvirtiendo, y me preguntaba si esto significaba aún menos posibilidades de recesión, teniendo en cuenta que la lógica habitual de «curva de rendimientos invertida = recesión», que había sido acertada para todas las recesiones estadounidenses desde la década de 1950, no se había aplicado a pesar de una inversión especialmente larga (si no la más larga de la historia).

Quería añadir que, desde mi artículo anterior, he visto que algunos analistas opinan que, desde el punto de vista técnico, las recesiones tienden a comenzar una vez que la curva de rendimiento invertida se desinvierte, lo que ha tardado mucho más en ocurrir en esta ocasión.

Con esa lógica, es posible que veamos una recesión (que sería mala, por cierto, para las empresas de pequeña capitalización, que venden mucho más a nivel nacional). Pero tiendo a estar de acuerdo con la economista Claudia Sahm, con la que hablé esta semana, que dice que simplemente es demasiado pronto para saberlo.

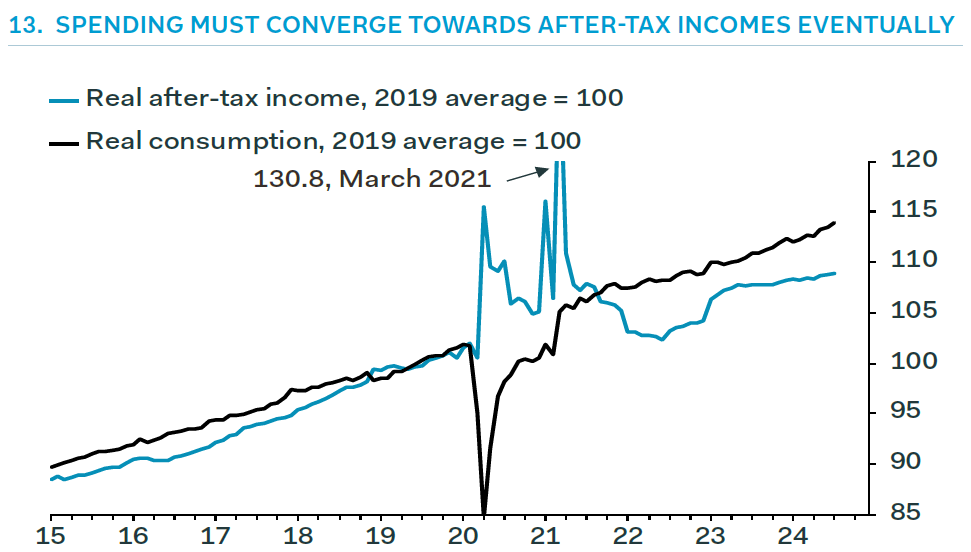

Sin sobreindexar los maravillosos visuales de John Authers de esta semana, merece la pena señalar que, aunque los ingresos de los estadounidenses aún no han recuperado los niveles anteriores a la crisis, el gasto estadounidense está firme como una roca. No estoy seguro de que eso sea siempre bueno.

Año(s) de salida a bolsa lenta(s)

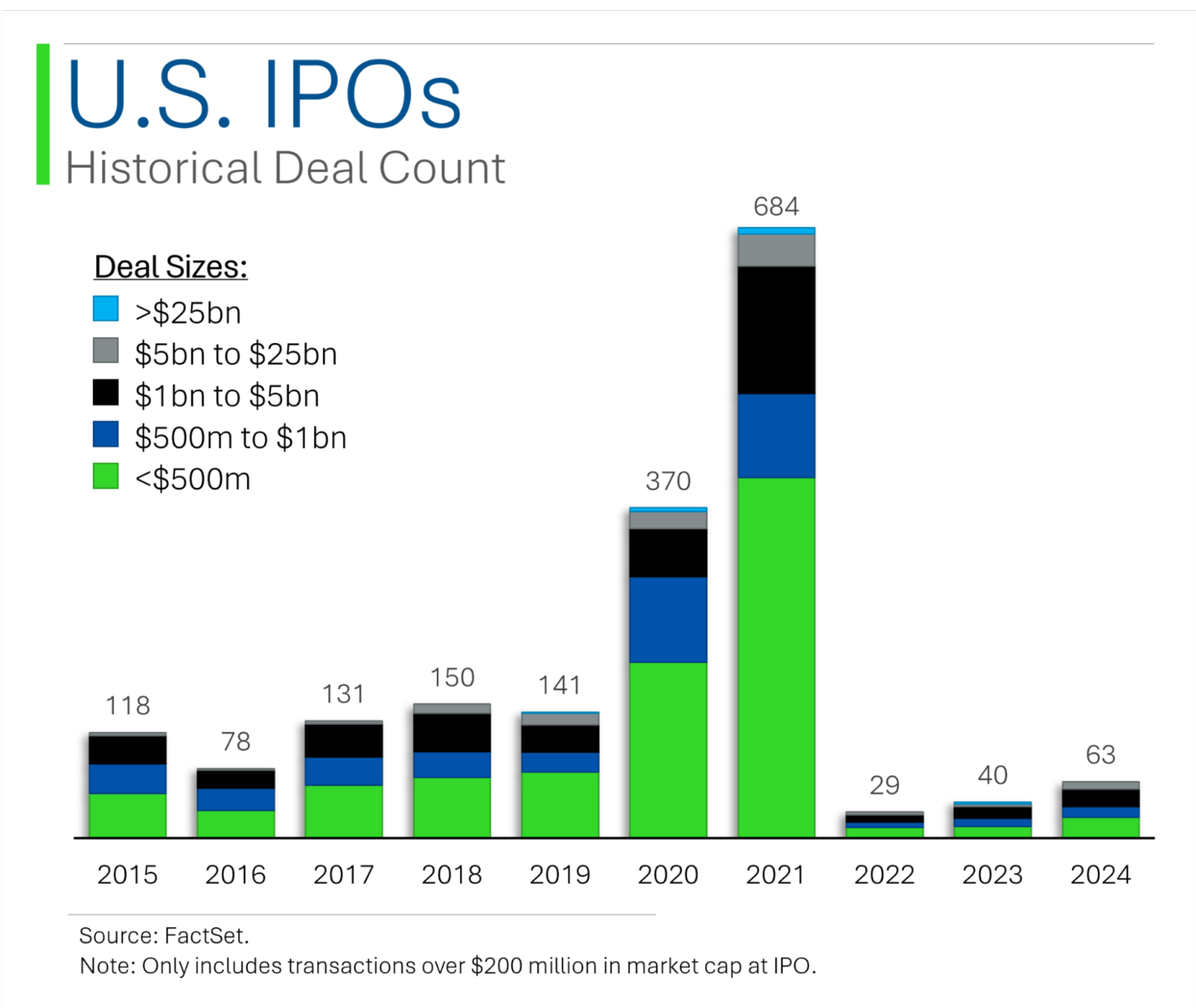

¿Te has preguntado dónde están las OPI?

Yo no lo he hecho. Se ha demostrado que las OPI son inversiones bastante malas, estadísticamente. Pero me sorprendió ver la magnitud del precipicio de OPI después de que el mercado se hundiera tras 2021. Lo extraño es que, aunque cabría esperar que 2022 fuera un año lento para las OPI porque el mercado estaba a la baja -nadie quiere estrenar su empresa cuando las valoraciones están deprimidas-, con el mercado un ~30% más alto de lo que estaba en 2021 (las cifras exactas dependen de los tiempos exactos; he calculado los niveles de mediados de 2021 del S&P 500), cabría pensar que las valoraciones son lo suficientemente buenas como para que salgan de la nada más potenciales nuevas cotizaciones. Supongo que 2021 fue un año de tal auge que adelantó varios años la oferta.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.