Resumen semanal: IPC benévolo, volatilidad benévola, Uber

La volatilidad: ¿Es buena para el rendimiento futuro de las acciones?

Hace poco más de una semana, el mercado de valores estadounidense realizó un movimiento que normalmente sólo se vería en la lucha libre profesional: Recibió un mazazo y volvió a subir rápidamente.

Si eres nuevo en la inversión, puede que te sorprenda saber que «dentro» del precio -o, técnicamente, como un derivado del precio- se encuentra esencialmente una clase de activos en miniatura, que muchos inversores observan, y que algunos negocian exclusivamente: la volatilidad.

De hecho, recuerdo de mis días en los fondos de cobertura que algunos inversores operan con la volatilidad de la volatilidad -la «vol de la vol»- e incluso ahora hay un índice que la sigue.

La volatilidad suele reducir el valor.

Por ejemplo, imagina que una casa vale ahora 1.000.000 $. En el Escenario A, valdrá 1.000.000 $ dentro de un año. En la Hipótesis B, valdrá 2.000.000 $ o 0 $.

Aunque ambos escenarios tienen el mismo valor esperado – 1.000.000 $ – y el Escenario B tiene potencialmente una gran ganancia, el riesgo de un descalabro llevaría a la mayoría de la gente a elegir el A, al menos con su dinero del pan de cada día.

Es un ejemplo extremo, pero incluso los pagos de 1,5 millones de $/500.000 $ o de 1,2 millones de $/800.000 $ incorporan la misma dinámica: Añadir incertidumbre es negativo, y la mayoría de los inversores querrían un valor esperado más alto para compensarlo.

(Una excepción es la valoración de las opciones sobre acciones, para la que la volatilidad es buena porque aumenta la probabilidad de que una opción acabe en dinero. Otra podría ser el pequeño subconjunto de inversores que realmente buscan el riesgo, no personas que simplemente están dispuestas a asumir más riesgo a cambio de una recompensa potencialmente mayor, sino personas que ven el riesgo como una ventaja, que no son muchas).

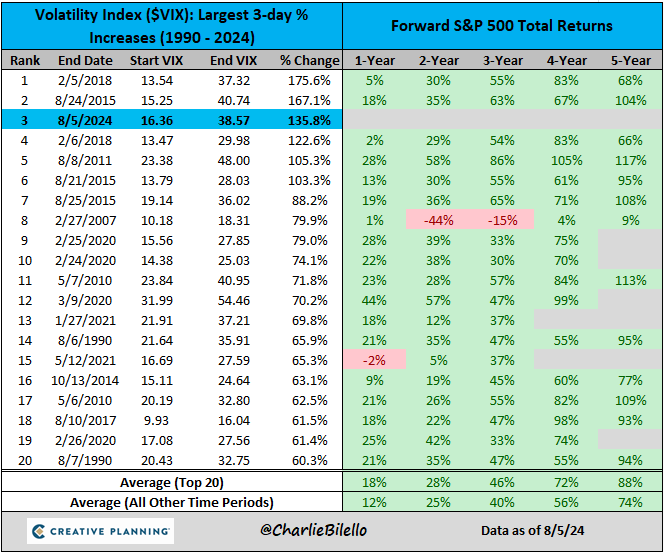

Volviendo a la volatilidad, Charlie Bilello, de Creative Planning, descubrió que, aunque la volatilidad puede seguir siendo «mala», tiende a conducir a mayores rendimientos bursátiles posteriores.

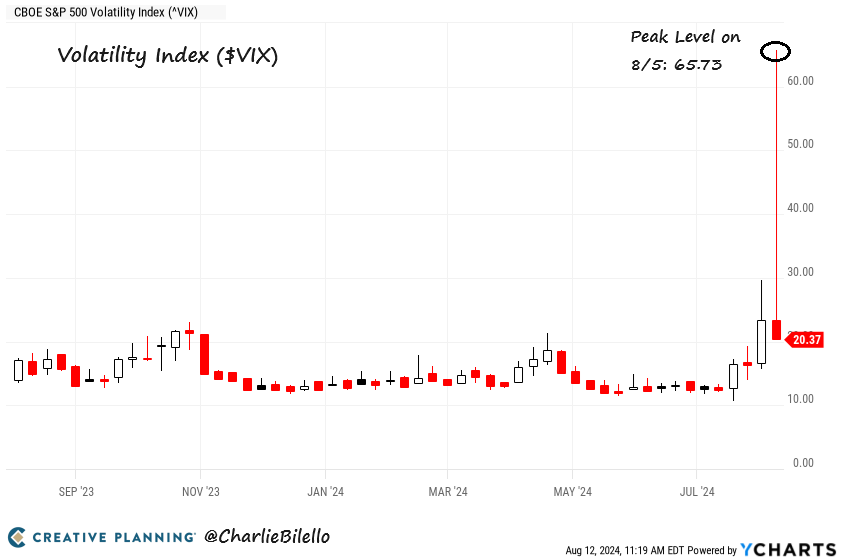

El batacazo bursátil de hace 10 días fue el tercer mayor repunte de tres días (lo que parece un periodo de tiempo curioso, pero es lo que Charlie eligió) registrado. La imagen de Charlie pone este pico en perspectiva:

Pero como puedes ver en el gráfico siguiente, de media, en el año siguiente a grandes picos de volatilidad de tres días, el mercado ha subido un 18%, lo que está muy por encima de la media.

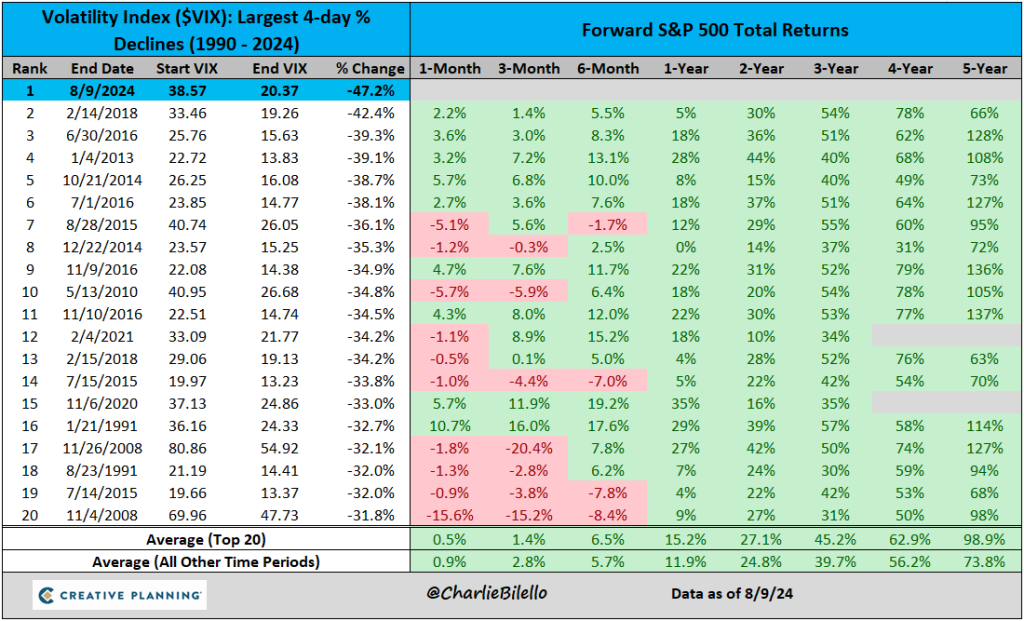

Recuerda la parte de la lucha libre profesional: El mercado fue golpeado, pero luego volvió a subir en los días siguientes.

El mercado registró su mayor caída de volatilidad en cuatro días (sí, me pregunto si mezclar «tres días» y «cuatro días» es un poco de minería de datos) cuando las cosas se calmaron.

Y, curiosamente, los rendimientos de los años siguientes a las caídas de la volatilidad también están materialmente por encima de la media, aunque ligeramente menos que los que siguen a los picos de volatilidad: 15.2%.

En otras palabras, aunque la volatilidad es mala, los rendimientos de las acciones tras periodos en los que -y estoy extrapolando ligeramente- la «vol» o la vol de la vol es alta han tendido a ser buenos.

El quisquilloso que hay en mí seguiría preguntándose:

- ¿Por qué tres días y cuatro días, concretamente? ¿En qué se diferencian los rendimientos pari passu de un día, dos días y tres días el año que viene? Sólo por curiosidad.

- ¿Un periodo de tiempo más corto entre el aumento de la volatilidad y su rápido descenso está correlacionado con mayores rendimientos? En otras palabras, ¿es más auspicioso subir y luego bajar rápidamente que subir y bajar lentamente? (Lógicamente, podría serlo, porque un descenso gradual parecería indicar preocupaciones persistentes, frente a un repunte puntual).

Dejando a un lado los remilgos, la posible extracción de datos de Charlie parece una buena noticia, en igualdad de condiciones. Pero recuerda que, en la inversión, nada es igual y pueden surgir, y de hecho surgen, factores dominantes.

La inflación ya está por debajo del 3%

La Reserva Federal tiene dos mandatos:

- Estabilidad de precios, que no significa literalmente precios estables, sino precios que aumentan alrededor de un 2% al año y, tras declaraciones semirecientes, ni siquiera un 2% constante, sino un 2% en un sentido aproximado, como media a largo plazo, y

- El pleno empleo, que no significa literalmente que todos los trabajadores estén empleados, sino que significa que nadie se queda sin trabajo debido a una desaceleración económica que reduce la demanda de trabajadores. Al menos ésa es una de sus definiciones. Hay otras.

El empleo ha rondado máximos de 50 años en los últimos años, a pesar de que el desempleo se disparó en julio, por lo que, hasta hace muy poco, la mayoría de la gente ha estado observando la inflación para calibrar lo bien que lo ha estado haciendo la Reserva Federal.

La inflación se ha resistido un poco a llegar al 2%, pero la cifra del IPC de julio que acaba de publicarse (técnicamente, para el año finalizado el 31 de julio) fue del 2,9% -la más baja desde 2021-, por lo que la Reserva Federal se está acercando.

Y tras dudar de la Fed durante algún tiempo, el mercado cree ahora que la inflación no es una preocupación:

Por si fuera poco, la inflación estadounidense ya está por debajo del 2% si eliminamos los costes de la vivienda, que es lo que la ha mantenido alta.

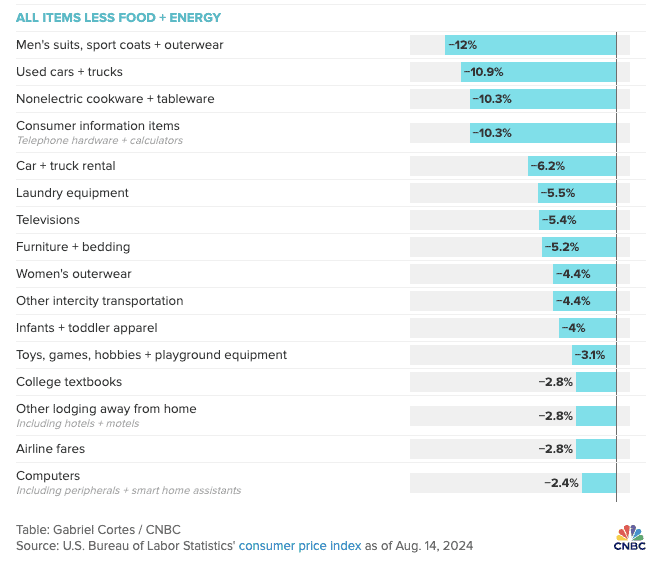

La CNBC ha elaborado un gráfico que muestra que los precios de muchas cosas en realidad se están desinflando, en lugar de simplemente ralentizar su ritmo de aumento. El gráfico siguiente sólo muestra algunos artículos no alimentarios y energéticos que se están desinflando (los alimentos y la energía suelen eliminarse de las cifras de inflación para su análisis, ya que son especialmente volátiles):

Me sorprende un poco que «trajes de hombre» siga en la lista.

De todos modos, esta inflación moderada puede parecer una tontería, y esa es la cuestión: los inversores quieren un progreso constante y moderado en este tipo de cosas, evitando los extremos.

Si la inflación no bajara lo suficiente, la Fed trataría de mantener los tipos de interés más altos durante más tiempo, lo que mantendría a la baja el valor de las acciones. Al mercado ya le ha preocupado que la Fed se esté retrasando ligeramente con respecto a muchos de sus bancos centrales homólogos en el recorte de los tipos. Si la inflación bajara demasiado deprisa, eso podría parecer bueno a primera vista, pero al menos a algún contingente de inversores le preocuparía que unos tipos demasiado altos hubieran metido a la economía estadounidense en alguna espiral descendente. La Fed podría bajar los tipos para compensar, lo que parecería provocar el pánico, y tendrías a mucha gente preocupada por lo mal que están o van a estar las cosas.

Con los tipos de interés y con el encuentro con nuevos animales, piensa: nada de movimientos bruscos.

Uber hace lo que debe hacer una empresa

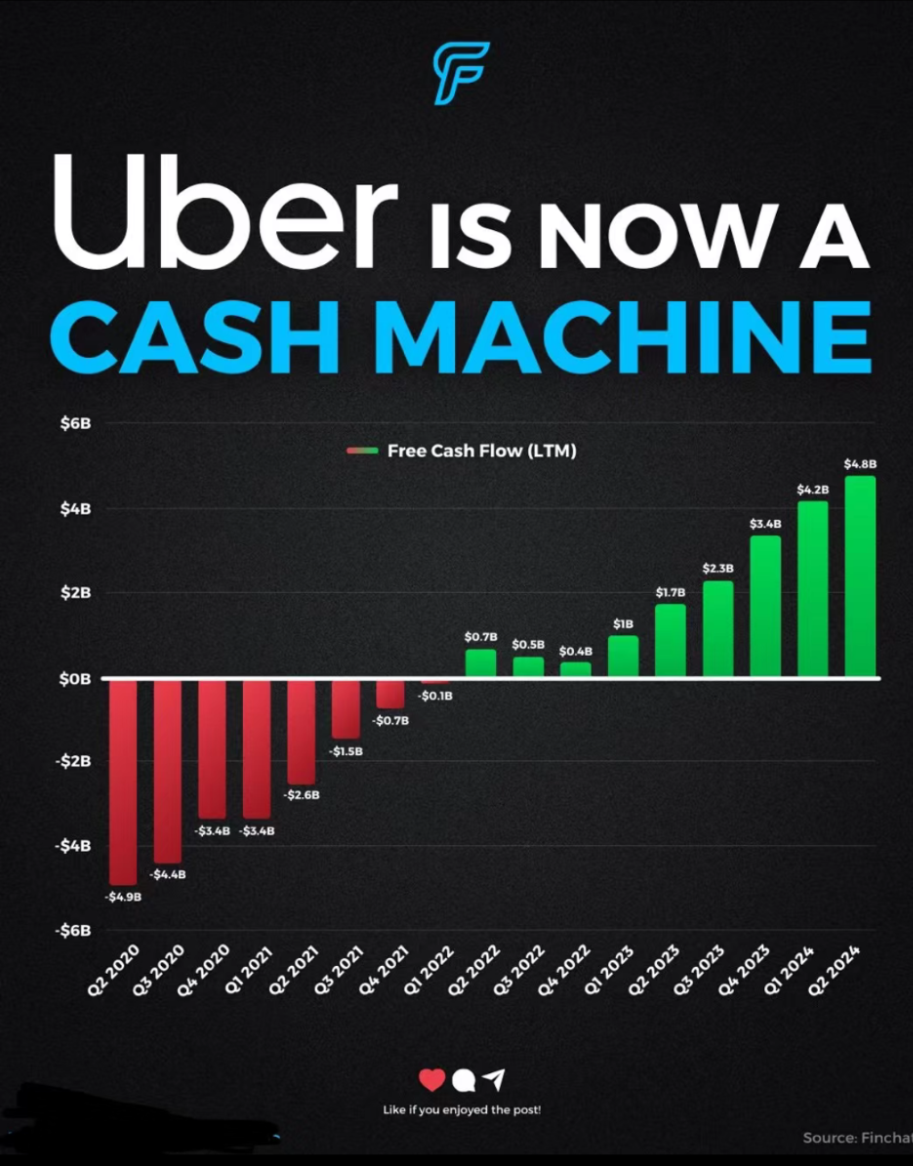

En realidad no se trata tanto de Uber (Nasdaq: $UBER) como de las acciones en general, pero cuando vi este gráfico de Finchat (compartido por el boletín GRIT) me sorprendió el hecho de que a veces -no siempre, y no estoy muy seguro de con qué frecuencia- los planes realmente se cumplen.

Recuerdo haber escrito como invitado sobre Uber hace cinco o seis años para el boletín de mi amigo Caleb mientras él estaba de vacaciones; en aquel momento, Uber era un gran experimento. Su modelo de negocio no estaba probado en absoluto y la empresa perdía dinero a manos llenas.

No estoy seguro de si el segundo trimestre de 2020 se eligió deliberadamente para mostrar una simetría casi perfecta en el gráfico siguiente -probablemente lo fue-, pero de todos modos demuestra que, a veces, las empresas realmente pasan a tener un flujo de caja libre positivo y recompensan a sus propietarios según lo previsto:

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.