Resumen semanal: Recorte de tipos, Berkshire 1 billón de dólares, héroes pandémicos ahora (casi) ceros

Jerome Powell confirma prácticamente el recorte de los tipos de interés en septiembre

Si eres como yo y te encantan las montañas, tienes que dar crédito a la Reserva Federal por tener el buen gusto de celebrar su reunión anual en Jackson Hole, Wyoming.

Puede que Jackson, donde se bromea con que los multimillonarios están expulsando a los millonarios, no tenga un mercado laboral debilitado, pero gran parte de EEUU sí, y por eso «J-Pow» ha decidido que es hora de telegrafiar una bajada de tipos en septiembre. Como dijo en Wyoming

«Ha llegado el momento de ajustar la política. La dirección a seguir está clara, y el calendario y el ritmo de los recortes de tipos dependerán de los datos que vayan llegando, de la evolución de las perspectivas y del equilibrio de riesgos.

…no buscamos ni acogemos con satisfacción un mayor enfriamiento de las condiciones del mercado laboral»

Número de personas sorprendidas: 0.

(Aunque vale la pena señalar que la franqueza de la Fed moderna es muy diferente de la época de Alan Greenspan y anteriores, cuando la Fed se esforzaba por ser críptica).

Para los nuevos inversores: ¿Qué significa un recorte? (Aparte de una cuenta del mercado monetario de menor rendimiento).

En el sentido de los libros de texto -que a menudo son inexactos en la economía de la vida real, porque cualquier cosa obviamente «conocida» se valora, dejando que sean las sorpresas las que impulsen realmente los cambios reales de los precios- , una bajada de tipos debería significar una subida de las cotizaciones bursátiles, ya que la introducción de tipos más bajos en los modelos de valoración aumenta el valor actual de los flujos de caja futuros.

Aquí tienes un vídeo explicativo para principiantes sobre los recortes de tipos y las cotizaciones bursátiles de The Plain Bagel.

También debería significar un dólar estadounidense más débil (es decir, más barato), con la lógica de que si los bonos estadounidenses no pagan tantos intereses -no es un efecto inmediato de que la Reserva Federal sugiera un tipo de los Fondos Federales más bajo, pero es de suponer que sí lo será a la larga-, los inversores extranjeros comprarán menos, lo que significa menos dinero extranjero intentando «comprar» dólares estadounidenses (es decir, demanda).

(De nuevo, esto es economía, y no física; de hecho, un dólar estadounidense más fuerte siguió a los recortes de tipos de 2009, presumiblemente porque el mundo estaba en crisis y Estados Unidos, con recortes de tipos o sin ellos, seguía siendo el refugio más seguro para el dinero asustado).

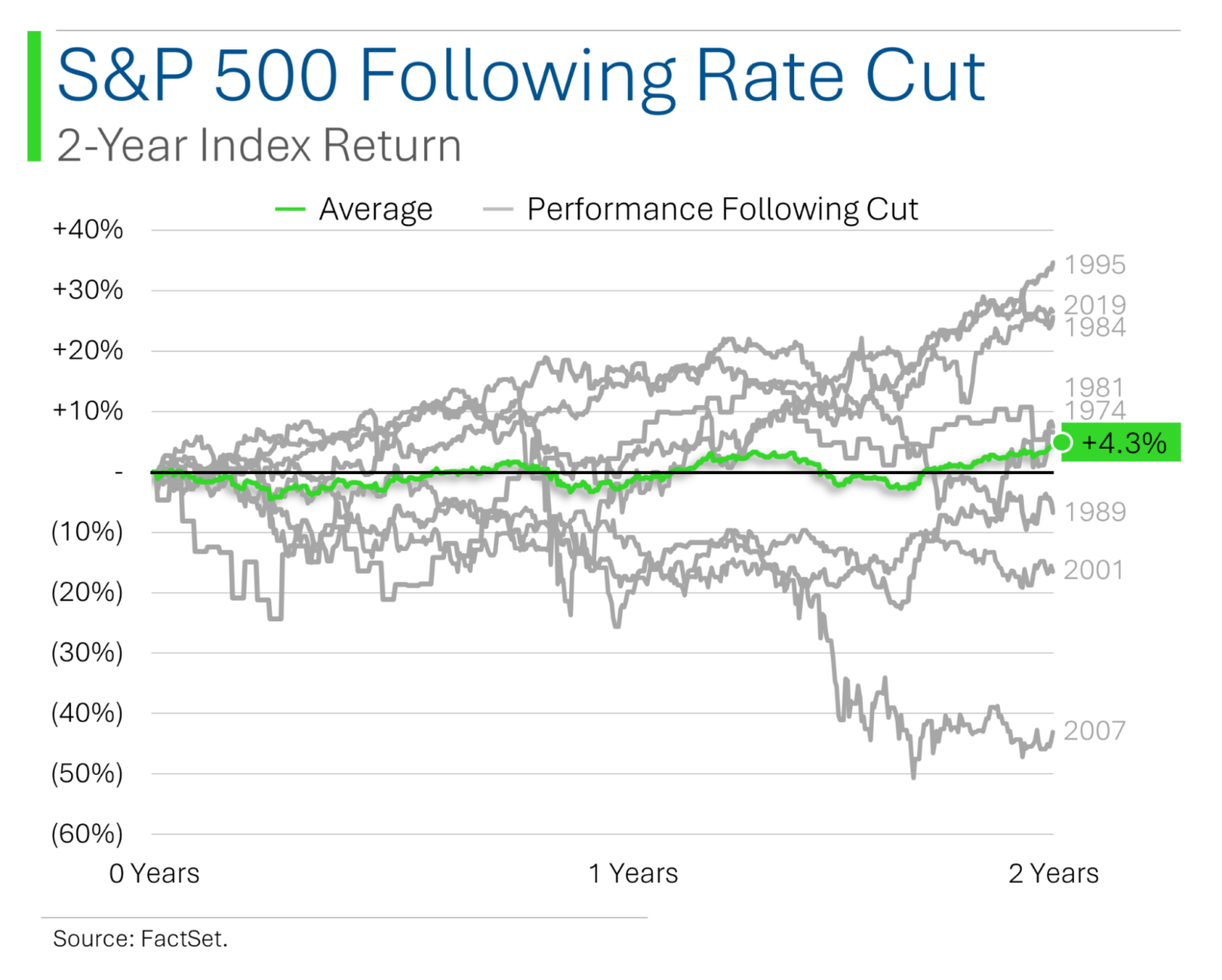

Ryan, de MarketLab, tiene un buen gráfico que muestra que, en general, los dos años siguientes a las bajadas de tipos han tenido un rendimiento medio decepcionante, aunque el rendimiento posterior realmente malo de 2007 pesa mucho en esa media:

Un dólar estadounidense más débil puede ser un fastidio para tus próximas vacaciones en Europa, pero en realidad es bueno para los exportadores estadounidenses (sus productos parecen «más baratos» para los compradores extranjeros) y realmente malo para los mercados emergentes, que suelen tener mucha deuda denominada en dólares estadounidenses, porque poca gente confía en la deuda denominada en monedas poco fiables.

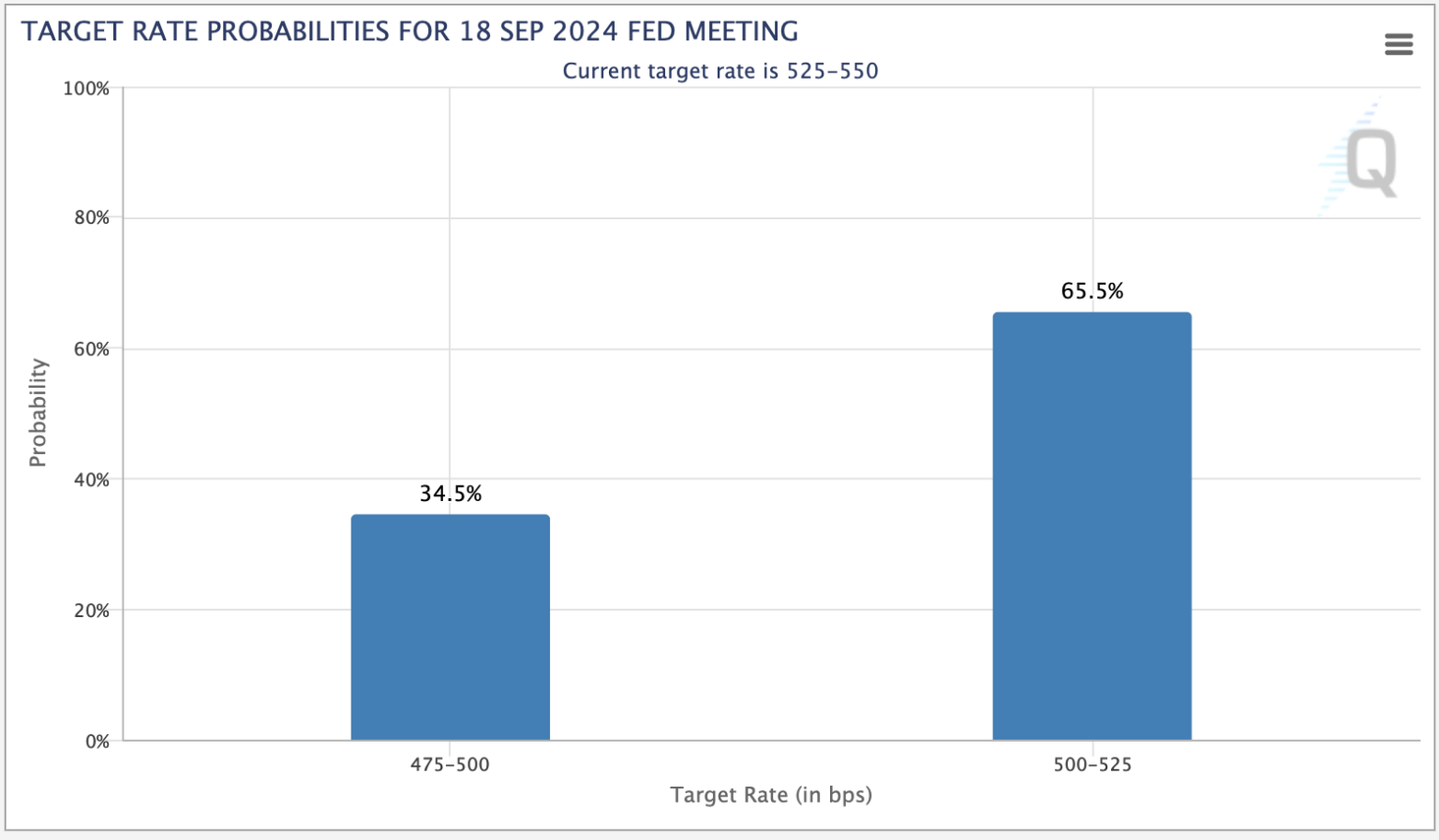

La cuestión real -la que encierra suficiente sorpresa para mover el mercado- es si en septiembre se producirá un recorte de 25 ó 50 puntos básicos.

El mercado prevé actualmente, a grandes rasgos, una ⅔ probabilidad de recorte de 25 puntos básicos y una ⅓ probabilidad de recorte de 50 puntos básicos:

Así que, teóricamente, si la Fed recorta 50 puntos básicos, el mercado puede subir ligeramente, y si sólo recorta 25, las acciones pueden permanecer planas o bajar un poquitín.

Pero si eres un inversor particular y una parte significativa de tu cartera depende de este tipo de detalles, voy a decirte que probablemente estés invirtiendo de forma equivocada, amigo, y que ahora es un buen momento para leer sobre las ventajas de la inversión a largo plazo.

Acciones Pandémicas: ¿Dónde están ahora? Más una lección de finanzas corporativas

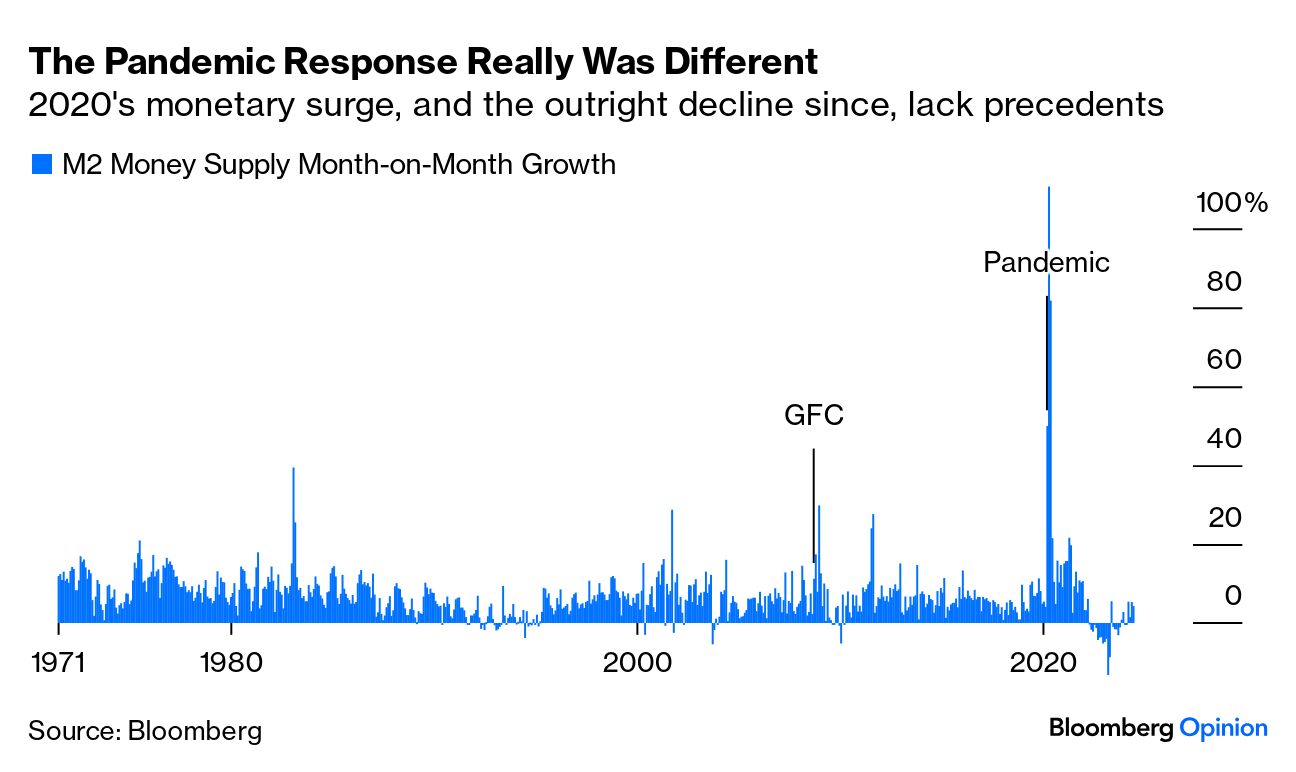

Bloomberg tiene un gran gráfico sobre el aumento de la oferta monetaria durante la pandemia:

Como he señalado antes, este dinero no fue a parar a la economía real durante un tiempo. Primero fue a parar a las inversiones, creando un nivel de vértigo que alimentó una burbuja bursátil pandémica. Y eso impulsó mucho dinero «secundario» hacia los mercados de renta variable en particular: Las entradas de capital en los mercados de renta variable estadounidenses en el pico de la burbuja de 2021 superaron las entradas de los 19 años anteriores combinadas.

Que levante la mano quien piense que la economía es una ciencia racional.

A todo el mundo le gusta un equipo deportivo ganador, y a todo el mundo le gusta comprar acciones cuando las acciones suben. Los nuevos inversores inundaron los mercados de renta variable, haciendo subir por igual los valores meme y los valores «pandémicos», es decir, valores que ofrecían una tesis real, a diferencia de los valores meme, pero estrechamente ligada a la pandemia.

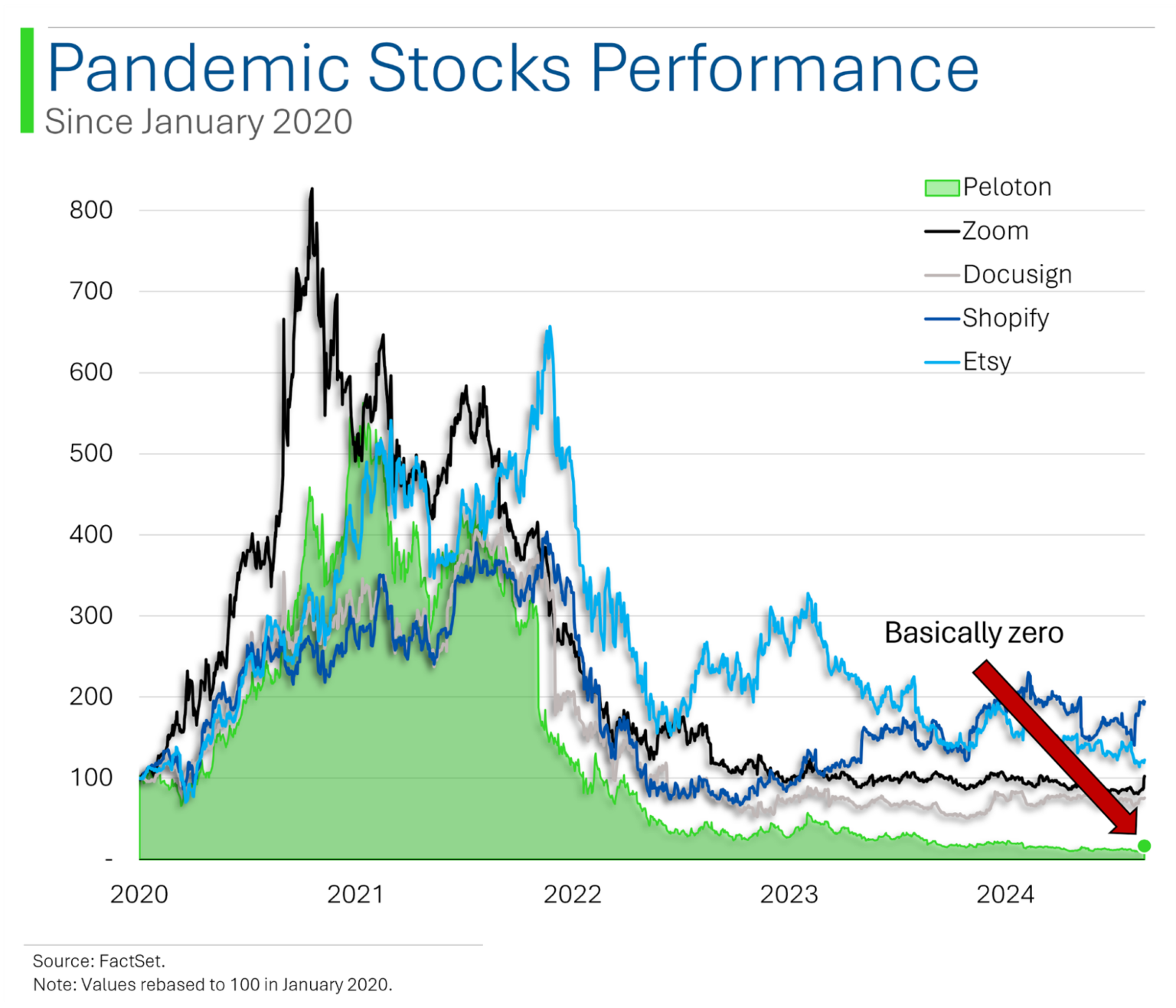

Fácil viene, fácil se va, como muestra un gráfico de Ryan de Street Smarts/MarketLab:

Una lección obvia es que las inversiones que suben sin una buena razón esencialmente siempre bajan.

Cuidado con este astuto truco de las finanzas empresariales

Una segunda relacionada con las finanzas empresariales: Irónicamente, cuanto más «tonto» sea para los inversores comprar tus acciones durante una burbuja, más inteligente será para ti (si eres una empresa) emitir acciones durante una burbuja. Vimos a Hertz, GameStop, AMC y varias otras hacer esto. Si esto es depredador o no, es tu decisión.

Invierte esta lógica para la recompra de acciones, es decir, cuando las empresas recompran sus propias acciones. Cuando una empresa cree que sus acciones están infravaloradas es el mejor momento para recomprarlas, y viceversa.

A pesar de ello, las empresas en general no tienen un buen historial de recompra de acciones a bajas valoraciones. Esto se debe a que tienen motivaciones contradictorias (y a veces simplemente mal juicio): Las empresas que emiten opciones sobre acciones y acciones restringidas necesitan «crear» nuevas acciones cuando esas ventajas se ejercen o se consolidan. En igualdad de condiciones, las nuevas acciones dividen la pizza en más porciones sin aumentar el tamaño de la pizza (como ocurre cuando las empresas venden nuevas acciones por su valor razonable en efectivo en el mercado abierto, un movimiento que es neutral desde el punto de vista de la valoración).

Las empresas saben que la mayoría de los inversores sólo miran el número de porciones de pizza y no el tamaño de la pizza -incluso algunos analistas de Wall Street piensan erróneamente que «más acciones» significa automáticamente «dilución»-, por lo que desembolsan efectivo (lo que reduce el tamaño de la pizza al agotar los activos de la empresa) para recomprar acciones no cuando éstas son más baratas, sino cuando tienen más efectivo. Eso suele ocurrir justo después de unos buenos resultados, cuando las valoraciones son más altas: el peor momento para recomprar acciones.

Cuando los directivos de una empresa tienen un buen historial -en realidad, un historial maravilloso- es cuando invierten como individuos. Las pruebas académicas han demostrado que las personas con información privilegiada pueden superar al mercado hasta en 11 puntos porcentuales al año. (Si te interesa controlar las operaciones con información privilegiada, consulta InsiderEdge de BBAE).

Berkshire Hathaway alcanza el billón de dólares

Acabo de hacer una entrevista sobre Berkshire Hathaway (NYSE: $BRKB) cruzando el umbral del billón de dólares de capitalización bursátil. Mientras escribo, se encuentra justo por debajo, pero en cualquier caso, ya es una empresa cercana al billón.

Lo que señalé fue que, en cierto modo, Berkshire alcanzó el billón de dólares a pesar de ser Berkshire, y no por ello. Lo que quiero decir es que el múltiplo PER de Berkshire es 14, y el del S&P 500 es aproximadamente 28.

Si Berkshire cotizara con la valoración de la media de las acciones estadounidenses (al menos de la media de las acciones estadounidenses de tamaño medio-grande), sería una acción de 2 billones de dólares en lugar de 1 billón.

Y la verdad es que, en términos de calidad de la empresa, Berkshire Hathaway está muy por encima de la media de las acciones estadounidenses.

Donde puede quedarse atrás, al menos a los ojos del mercado, es en el crecimiento futuro, aunque no estoy seguro de hasta qué punto se sostiene este argumento porque Berkshire ha hecho un trabajo bastante bueno superando al S&P 500. Puede que yo sea un accionista sesgado de Berkshire, pero creo que Berkshire merece un múltiplo más alto.

Por supuesto, la otra cara de la moneda es que Apple es la mayor participación de Berkshire, y Apple, al igual que otros gigantescos valores tecnológicos, lo ha hecho bien. Sin embargo, el PER de Apple es ligeramente inferior a 30, por lo que está bastante cerca de la media del mercado (al menos de la «media» en un sentido ponderado por capitalización). Pero en general, que Berkshire se convierta en la octava empresa estadounidense por capitalización bursátil, sin mucha tecnología aparte de Apple, es como que alguien llegue sexto en el Tour de Francia en bicicleta de montaña.

¿Qué piensa Warren Buffett, cuyo cumpleaños es esta semana? No creo que le importe la capitalización bursátil de Berkshire. Y en cierto modo, el hecho de que Buffett se mantenga disciplinado y no le importe el estado de ánimo del mercado o lo que piensen los demás es en gran medida la razón por la que Berkshire tiene ahora una capitalización bursátil de un billón de dólares.

Curiosamente, Buffett se ha abstenido de recomprar Berkshire.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y los resultados pasados no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. En el momento de la publicación, James poseía acciones de Berkshire Hathaway. BBAE no tenía ninguna posición en ninguna de las inversiones mencionadas.