La premisa básica de la inversión en mercados emergentes es que son arriesgados pero ofrecen un enorme potencial de crecimiento.

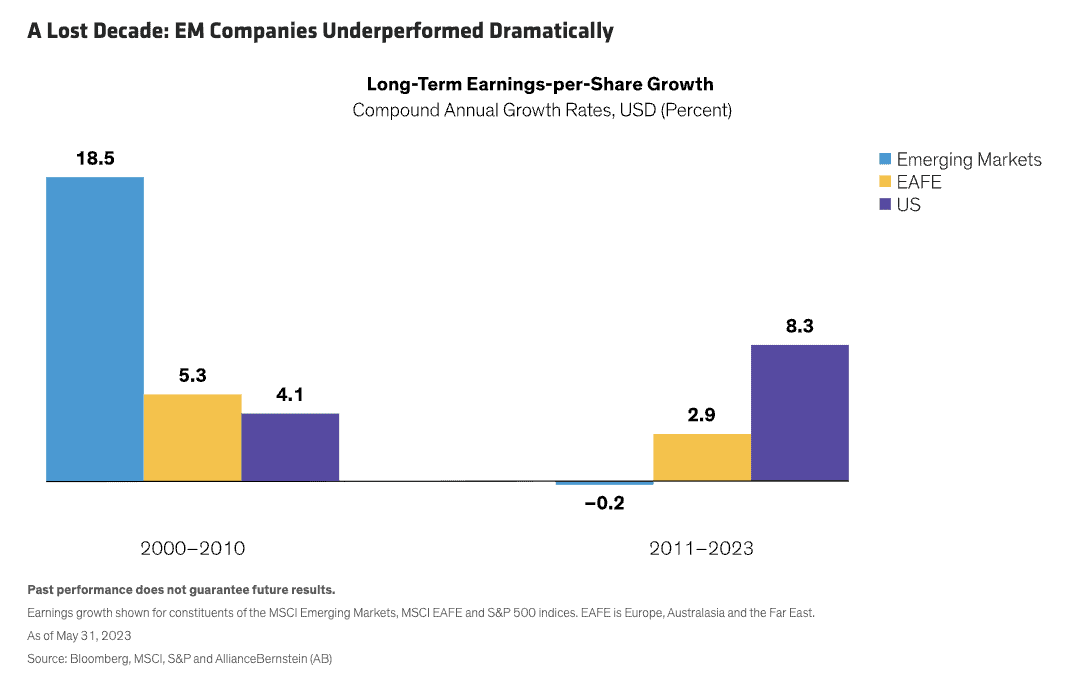

Hay pruebas que lo corroboran: como señala AllianceBernstein, 2001-2010 fue la década de los mercados emergentes: registraron una tasa compuesta de crecimiento anual (TCAC) del 18,5% anual.

Esto bastó para que los mercados emergentes se convirtieran en una realidad. Una clase de activos.

El profesor de Wharton Jeremy Siegel llegó a sugerir en 2015 una asignación del 25% de la cartera a los mercados emergentes.

Ese consejo (he conocido a Jeremy y creo que, en general, da excelentes consejos) no le habría servido: como también señala AllianceBernstein, los mercados emergentes han retornado, en base CAGR, un -0,2% anual desde 2011.

Yikes.

Pero los viejos recuerdos son difíciles de olvidar.

Si dedica un poco de tiempo a leer los titulares, observará un coro de voces cada año -ya sea 2016 o 2022 o 2023 o probablemente cualquier otro año- que afirman que las cosas están a punto de cambiar para los ME. La recuperación de los mercados emergentes está a la vuelta de la esquina.

Excepto que no ha sucedido.

No soy de los que tiran piedras: Hace años destiné una buena parte de mi cartera a los mercados emergentes y tengo algunas cicatrices.

Dos razones de la caída de los mercados emergentes

¿Por qué han sufrido tanto los mercados emergentes?

- Una de las razones es la ralentización de China. Tras ingresar en la Organización Mundial del Comercio en 2001, el crecimiento del PIB chino se disparó: del 8,3% en 2001 al 14,2% anual en 2007. No fue hasta 2016 cuando el crecimiento cayó por debajo del 7%, al menos oficialmente.

En varios de esos años, China aportó más de la mitad del crecimiento del mundial del PIB.

La ralentización de China no lo explica todo, pero sí algo: el mercado de valores chino ha sido dinero muerto durante la última década (por cierto, China se introdujo gradualmente en los ETF de mercados emergentes: primero llegaron las acciones de Hong Kong en 1996, y luego las verdaderas acciones «A» nacionales en 2018, con pesos anuales crecientes).

- Una razón de mayor peso es el dólar estadounidense. Según el Banco de Pagos Internacionales, el dólar interviene en el 90% de las transacciones de divisas. Y según el Consejo de Estabilidad Financiera, más del 80% de la deuda de los mercados emergentes está denominada en dólares estadounidenses.

Si eres un país con un mercado emergente que vende sus exportaciones en dólares estadounidenses, un dólar más valioso frena la demanda al encarecer tus productos. Esto es especialmente lamentable cuando hay que pagar la deuda en dólares estadounidenses, ya que resulta mucho más difícil hacerlo cuando la moneda local pierde fuerza frente al dólar.

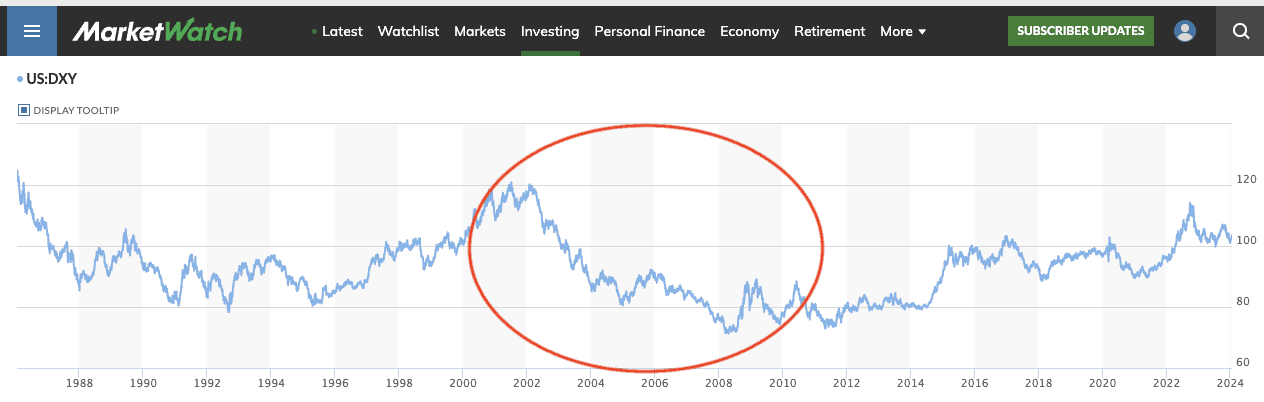

Como puede verse en el gráfico siguiente, el dólar estadounidense bajó significativamente de 2001 a 2010, lo que dio a los mercados emergentes un enorme viento de cola.

Razones por las que los mercados emergentes pueden volver a subir

- El dólar estadounidense puede abaratarse. Tengo que tener cuidado al decir esto porque, hablando de «coro», hay absolutamente un coro de voces que claman por la inminente desaparición del dólar, prácticamente todo el tiempo.

Algunos miembros (no todos, pero sí muchos de los más ruidosos) de este coro proceden de la extrema derecha y creen que el gasto deficitario de Estados Unidos y la impresión de dinero harán caer el dólar. Estas voces se hicieron oír especialmente durante la respuesta de Estados Unidos a la Gran Crisis Financiera de 2008. Pero también se equivocaron de pleno: el dólar se fortaleció masivamente cuando el resto del mundo decidió que, en tiempos de crisis, Estados Unidos era el lugar más seguro, con flexibilización cuantitativa y todo.

Fuente: The Independent

Es posible que este estribillo de la «desaparición del dólar» esté totalmente equivocado. Ciertamente lo han sido hasta ahora.

Pero no los descarto. La otra posibilidad, como ya he dicho antes, es que tengan «razón» en cuanto a que todo este gasto deficitario conduce a problemas, pero es el tipo de cosas que sólo se pueden decir con una precisión de +/- 70 años o 100 años, o algún largo período de tiempo. Esto podría asemejarse a advertir a un joven fumador de que se arriesga a padecer cáncer.

- Los mercados emergentes son emergentes y sus mercados bursátiles (actualmente por debajo de su peso) subirán para estar más en consonancia con el PIB de estos países. La credibilidad ha sido el factor limitante. Con todos sus defectos, Estados Unidos tiene el sistema financiero más creíble, fiable y probado del mundo, y el mercado de capitales más sólido. (Tan buena, de hecho, que las mejores empresas y a menudo emprendedores gravitan hacia Estados Unidos, o al menos hacia sus bolsas). Para hacer una analogía ridículamente arrogante (que, como estadounidense, se espera de mí), los mercados estadounidenses son el equivalente en béisbol de las Grandes Ligas del mundo financiero. Los jugadores juegan en las ligas menores porque no pueden jugar en las ligas mayores; si son lo bastante buenos para ascender, lo hacen. Los mercados mundiales no son exactamente así (de hecho, definitivamente no lo son), pero hay al menos un poco de esa dinámica entre los mercados emergentes y Estados Unidos.

Pero este argumento pro-EM, en su forma más pura, es el que esgrime Malcom Dorson, analista de Global X: los mercados emergentes representan el 80% del crecimiento del PIB mundial, pero sólo el 11,7% de la capitalización bursátil mundial.

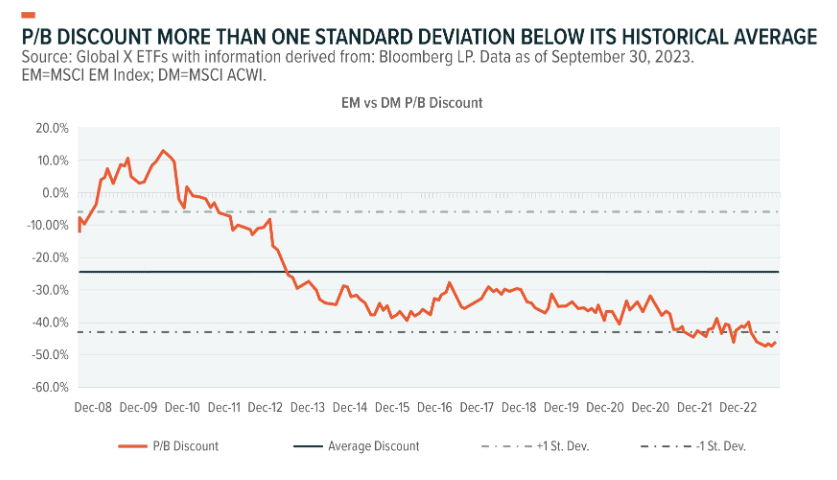

- Los mercados emergentes están muy baratos. Lo barato siempre puede ser aún más barato: la reversión a la media nunca está garantizada. Pero, de nuevo desde Global X, sobre una base precio/valor contable, las acciones de los mercados emergentes cotizan especialmente baratas en relación con las de los mercados desarrollados. Esto cuenta para algo.

El bloguero Nick Maggiulli, de Ritholtz Asset Management, plantea una pregunta justa (aunque inadvertidamente petulante): dado que las acciones estadounidenses han ido tan bien, ¿necesita un inversor (de cualquier parte del mundo) comprar algo que no sean acciones estadounidenses?

Conclusión de Nick: se pueden encontrar periodos de tiempo que demuestren que invertir en EE.UU. es mejor, y se pueden encontrar periodos de tiempo que demuestren que invertir fuera de EE.UU. es mejor. No hay respuesta definitiva.

Al fin y al cabo, la inversión es una ciencia social relativamente nueva, y los temas de estudio evolucionan constantemente, especialmente en el caso de los mercados emergentes, a los que creo que se aplica bien la conclusión de Nick.

Se podría argumentar a favor de los mercados emergentes. Se podría argumentar en su contra (o incluso que agruparlos en un solo cubo pierde demasiados matices como para justificar su conveniencia).

¿Y yo? No puedo predecir si resurgirán de sus cenizas ni cuándo, pero no voy a vender mis inversiones en mercados emergentes.

Este artículo tiene carácter exclusivamente informativo y no constituye asesoramiento en materia de inversión ni una oferta de compra o venta de valores. Toda inversión conlleva riesgos inherentes, incluida la pérdida total del capital, y las rentabilidades pasadas no son garantía de resultados futuros. Realice siempre una investigación exhaustiva o consulte a un experto financiero antes de tomar cualquier decisión de inversión. Ni el autor ni BBAE tienen posiciones en ninguna de las inversiones mencionadas.