投资新兴市场的基本前提是,它们风险高,但有巨大的增长潜力。

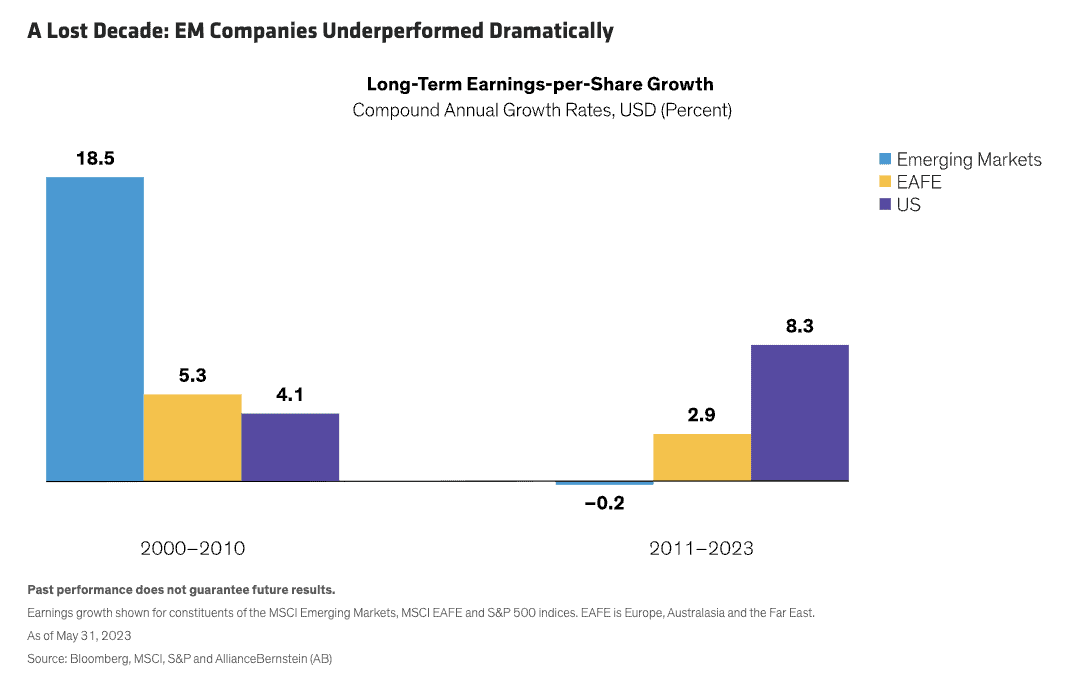

事实证明了这一点:正如 AllianceBernstein 所指出的,2001-2010 年是新兴市场的十年——年复合增长率 (CAGR) 达到 18.5%。

这足以让新兴市场成为一种值得认真对待的东西。 一种资产类别。

沃顿商学院教授杰里米-西格尔(Jeremy Siegel)在2015年甚至建议将投资组合的25%分配给新兴市场。

这种建议(我见过杰里米,感觉他给出的建议一般都很好)对你并无益处:正如 AllianceBernstein 也指出的,自 2011 年以来,新兴市场的年均回报率为-0.2% 。

呀

但旧事难忘。

如果你花一点时间阅读头条新闻,你就会发现每年都有一种声音——无论是2016年、2022年还是2023年,也可能是其他任何一年——声称新兴市场的情况即将发生变化 。 新兴市场的转机指日可待。

只是这一切都没有发生。

我不是一个投石问路的人:多年前,我曾将自己投资组合中的相当一部分配置到新兴市场,因此留下了一些伤疤。

新兴市场下跌的两个原因

新兴市场为何遭受重创?

- 原因之一是中国经济放缓。 2001 年加入世界贸易组织后,中国的GDP年增长率从 2001 年的 8.3% 猛增至 2007 年的 14.2%。 直到 2016 年,增长率才跌破 7%,至少官方数据如此显示。

在其中的几年里,中国贡献了全球一半以上的 GDP 增长。

中国经济放缓并不能解释一切,但可以解释一些问题:过去十年,中国股市一直死气沉沉(顺便说一句,中国被分阶段纳入新兴市场ETF–1996年先是港股,2018年才是真正的国内 “A “股,权重逐年增加)。

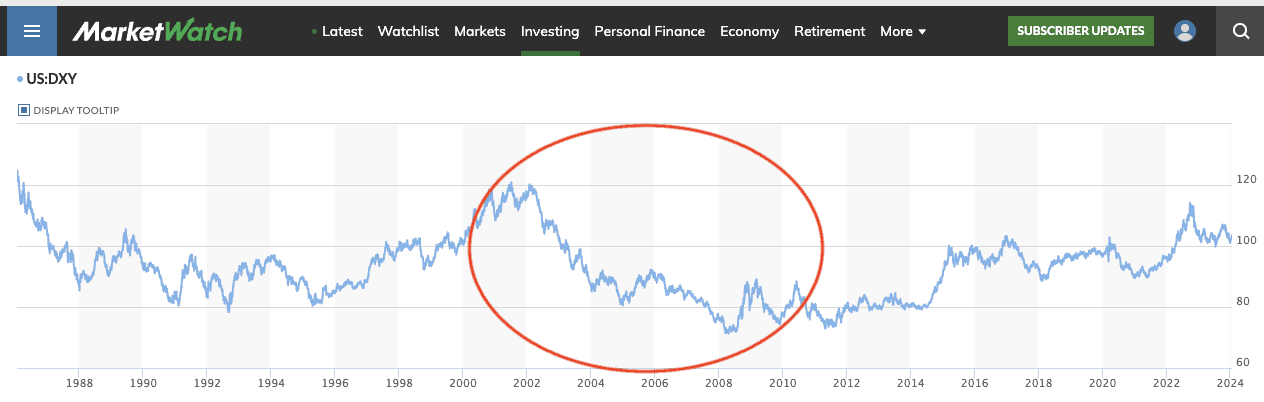

如果你是一个新兴市场国家,以美元销售出口产品,那么美元升值会使你的产品更加昂贵,从而减缓需求。 当你需要用美元偿还债务时,这也是一个特别令人沮丧的问题,因为当你的当地货币相对于美元失去效力时,你就更难偿还债务了。

从下图可以看出,2001 年至 2010 年,美元大幅贬值,给新兴市场带来了巨大的顺风。

新兴市场可能回升的原因

- 美元可能会贬值。 我这么说必须小心,因为说到“大合唱”,绝对有一群人齐声呼吁美元即将灭亡——几乎一直如此。

这个大合唱的一些成员——不是全部,但有许多最有发言权的成员——来自极右翼,他们认为美国的赤字支出和印钞将使美元贬值。 在美国应对 2008 年大金融危机期间,这些声音尤其响亮。 但他们也大错特错了——美元大幅走强,因为世界其他国家认为,在危机时期,美国是最安全的地方,无论是对于量化宽松政策还是其他什么来说,都是如此。

Source: The Independent

这种 “美元消亡 “的大合唱有可能是完全错误的。 到目前为止,他们确实是错的。

但我不会把他们一笔勾销。 另一种可能是,正如我之前所说,他们 “说对了”,所有这些赤字支出都会导致麻烦,但这种事情的准确性只能达到 +/- 70 年或 100 年,或者更长的时间段。 这就好比警告年轻的吸烟者,他有患癌症的风险。

- 新兴市场正在新起,这些国家的股票市场(目前低于其权重)将会上涨,与这些国家的国内生产总值更趋一致。 在这方面,信誉一直是限制因素。 美国虽然有很多缺点,但它拥有世界上最可信、最可靠、最久经考验的金融体系,以及最强大的资本市场。 (事实上,最好的公司和企业家都倾向于美国,至少是美国的交易所)。 打个可笑而傲慢的比方——作为一个美国人,我应该这么做——美国市场就相当于美国职业棒球大联盟的金融世界。 球员之所以在小联盟打球,是因为他们无法在大联盟打球;如果他们的表现足够好,就可以升级。 全球市场并不完全是这样的——事实上,它们绝对不是这样的——但新兴市场和美国之间至少有一点这种相似性。

不过,Global X 分析师马尔科姆-多尔森(Malcom Dorson)提出的这一支持新兴市场的论点最为纯粹:新兴市场占全球 GDP 增长的 80%,但只占全球市值的 11.7%。

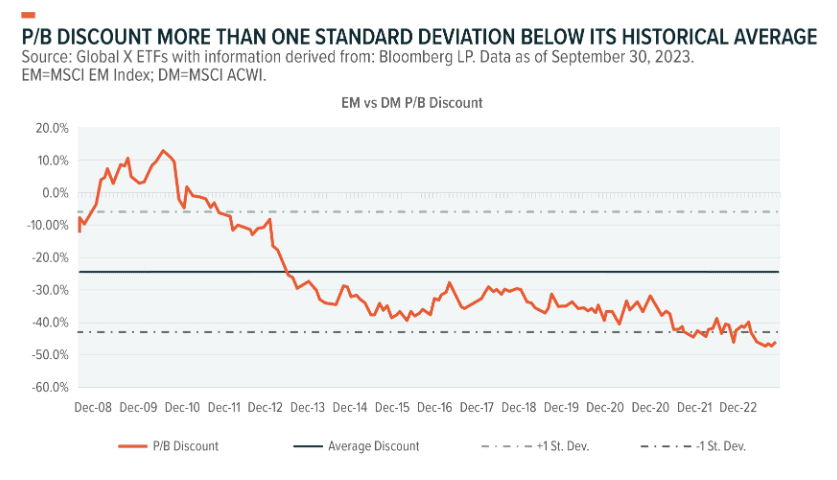

- 新兴市场真的很便宜。 便宜的东西总能变得更便宜——均值回归永远无法保证。 但是,同样来自 Global X的数据显示,按市盈率计算,新兴市场股票的交易价格相对于发达市场股票尤其便宜。 这也是有意义的。

里索兹资产管理公司(Ritholtz Asset Management)的博主尼克-马焦利(Nick Maggiulli)提出了一个中肯的问题(虽然无意中听起来有些自鸣得意):既然美股表现如此之好,那么(来自世界任何地方的)投资者还需要购买美股以外的股票吗?

尼克的结论是:你可以找到表明“在美国投资更好”的时间段,也可以找到表明“在美国以外投资更好”的时间段。 没有确切答案。

投资毕竟是一门相对较新的社会科学,研究对象也在不断变化,尤其是新兴市场,我认为尼克的结论非常适合新兴市场。

你可以为认同新兴市场提出很好的理由。 你也可以提出一个很好的理由来反对它们(或者甚至把它们放在一起讨论以至于忽略了太多的细微差别、无法证明)。

至于我? 我无法预测它们是否或何时会浴火重生,但我不会出售我在新兴市场的投资。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 作者和 BBAE 在所提及的任何投资中均未持有头寸。