新闻综述:美股火力全开、表现最佳和最差的股票、高市盈率股票、中国反常的刺激政策

美股震荡

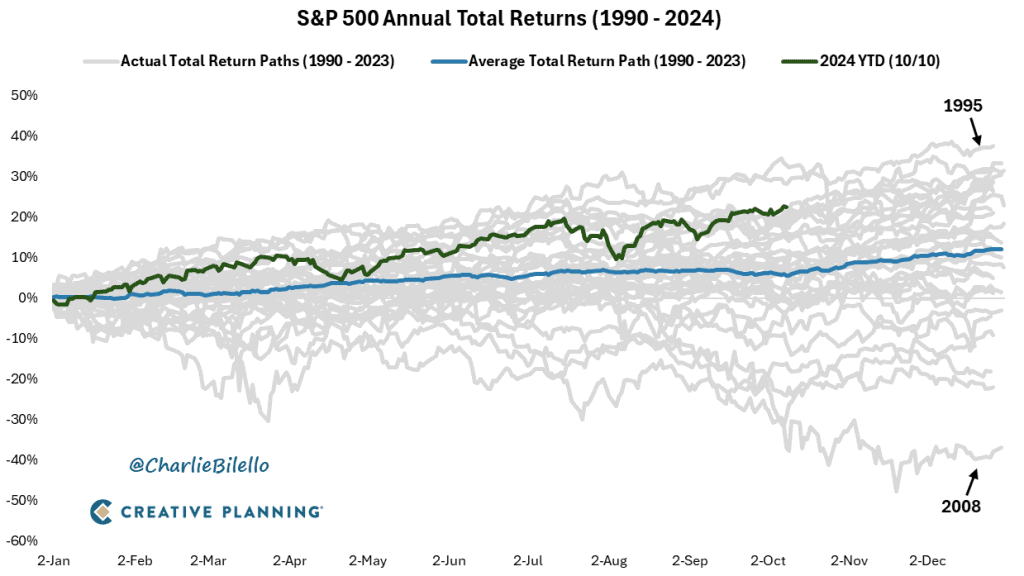

Creative Planning 公司的查理-比列洛(Charlie Bilello)通过一些出色的统计数据和图表,对标准普尔 500 指数在 2024 年的表现进行了分析。例如,查理说

- “标准普尔 500 指数今年迄今为止的涨幅为 21.9%,是自 1997 年以来[quotes mine -JE] 的最佳 “开局”,在历史上排名第 13 位”。

- “2024年,我们已经看到了45个历史收盘新高。现在还有两个半月的时间”。

这真的太神奇了——我不是在抱怨。查理还展示了下图——注意部分完成的深绿色(在我眼里是深绿色;也许在别人眼里是棕色)线代表 2024 年,下面是蓝色的平均线:

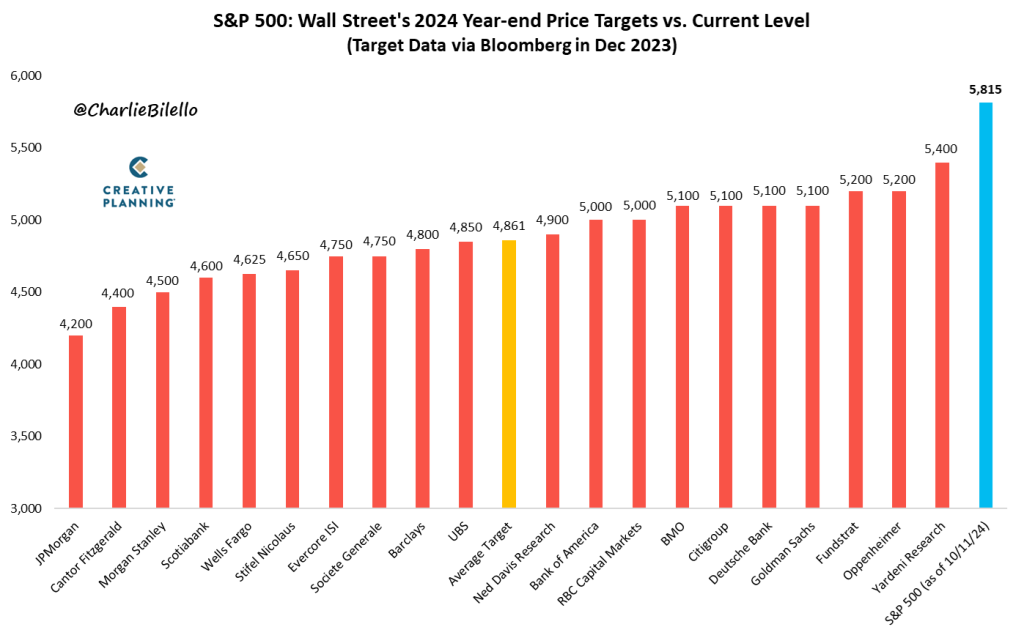

我记得在去年 12 月的一次演讲中,我曾指出华尔街对标普 500 指数 2024 年表现的预测差距有多大。如果我没记错的话,我指出华尔街对 2023 年标普 500 指数表现的预测是多么的错误。

合理的提问:股市预测只是心理上的挠痒痒吗?

历史通常是押韵的,而不是重复的,但在华尔街分析师预测错误的情况下,历史却近乎重复。

在市场中摸爬滚打了几十年,我不得不说:要证明宏观经济预测的价值真的很难。我不是说永远做不到。我也不是说没有巨大的需求——事实上,有巨大的需求,这也是问题的一部分。

人的大脑厌恶模糊性,而经济学等社会科学充满了模糊性,这促使我们的大脑把预测当作挠痒痒的东西,无论准确与否,都会赋予它过高的心理价值。

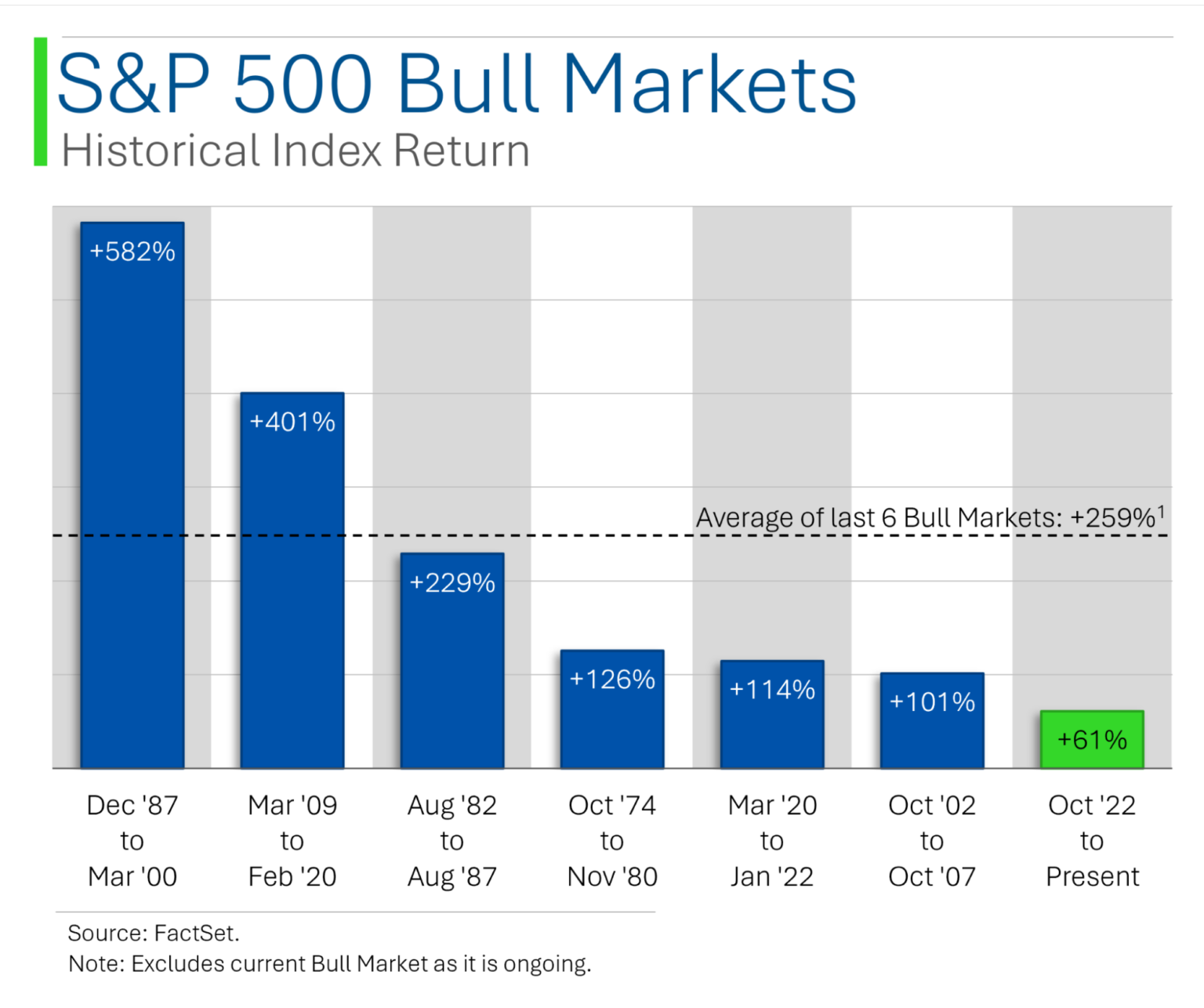

MarketLab公司可靠的Ryan 制作了一张图表,从技术上看,我们最近的小牛市并不长——至少从技术上看是这样:

我说 “技术上“,是因为可以说,自 2009 年以来,除了短暂的 COVID 下跌和 2022 年的崎岖外,市场总体上一直看涨。我们还可以更进一步说,自 1982 年以来,除了几次经济衰退之外,市场总体看涨——美国已经很久没有出现长期的平淡市场了。

反驳者认为,将 “短暂 “的经济衰退特殊化(这是个词吗)是没有抓住重点,因为二战后的经济衰退平均只持续了 10 个月,相当短暂。换句话说,经济衰退通常比我们想象的要短。

过去两年最佳和最差股票的经验教训?

Bespoke 投资集团决定开始主动给我寄东西,这样做的一个好处是,公平地说,这些都是好东西。

我还从过去两年标准普尔 500 指数表现最好和最差的公司名单中获得了一个令人惊讶的反常教训。

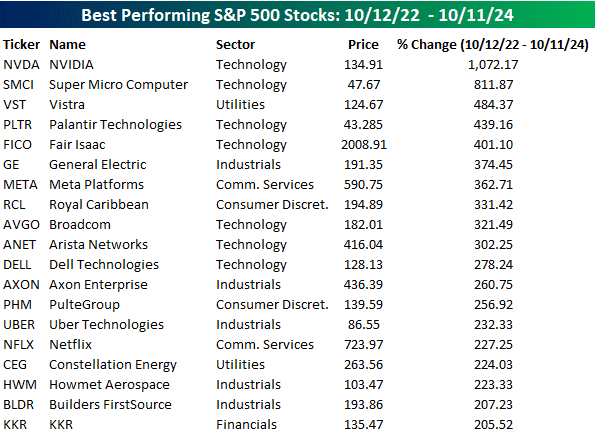

先看看每只股票,然后我们再谈更多。以下是表现最佳的股票,英伟达(NVIDIA)领跑(尽管独立电力生产商Vistra (NYSE: $VST)实际上才是 2024 年标准普尔 500 指数最佳股票),没有人会对此感到惊讶:

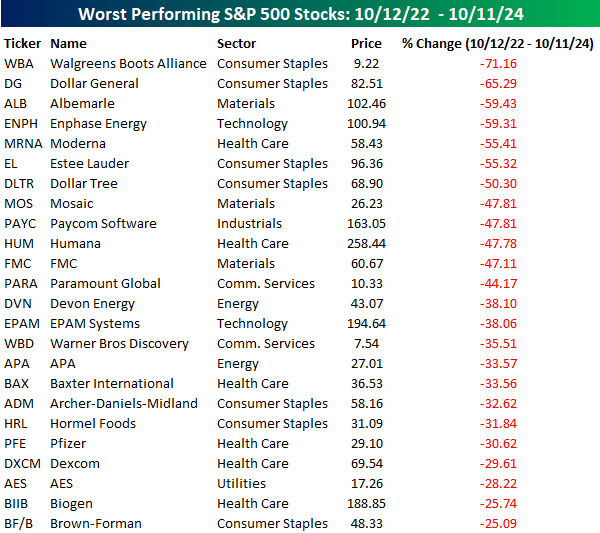

以下是表现最差的国家:

什么是反常教训?是结果的多样性。但两组股票都不是完全地多样化的:赢家集中了人工智能驱动的科技股,输家集中了枯燥乏味、吞噬通胀的主食消费股以及医疗保健股。

(请注意,有些行业似乎有些偏离;我会把金融科技薪资公司Paycom(NYSE: $PAYC)–MyWallSt 的 Emmet Savage 最近在 BBAE 采访中推荐了这家公司–称为 “科技”,而不是 “工业”;住宅建筑商往往是他们自己的行业(相对于 “消费者自由裁量权”);例如,我不能百分百确定一家名为Uber Technologies (NYSE: $UBER)的公司是否属于工业)。

但总体而言,赢家和输家比我想象的更加特立独行。因此,从长期投资的角度来看,我一直更喜欢寻找伟大的公司,而不是伟大的行业。

首先,我认为它更持久(伟大的行业起起伏伏);其次,许多 “伟大 “的行业实际上在个体层面上并不伟大:它们是由一家或几家伟大的公司拉动起来的,这些公司创造了足够的回报,掩盖了大量业绩不佳的公司。2500 多家美国汽车公司来来去去,而我们现在只有寥寥几家公开上市的汽车公司。汽车行业是一个伟大的行业吗?对大多数投资者来说不是。但对投资者来说,也有几家伟大的汽车公司。

高市盈率股票:它们现在在哪里?

1994 年,Josef Lakonishok、Andrei Schleifer 和 Robert Vishny 三位学者(我称他们为 “LSV”,因为其他人都这么叫他们)发表了一篇被引用次数最多的投资文献: 逆向投资、外推法和风险.

LSV 利用 1963 年至 1990 年的数据,按照两个标准将股票分成十等份,即每 10 个股票为一组,最终向价值投资致敬:

- 市盈率(严格来说是 E/P,学术界更常用 E/P,但 “P/E “绝对表达了这一概念)

- 历史销售增长

他们的发现是什么?

- 市盈率最低的十分位数股票每年 比最高的十分位数的涨幅高出 4 个百分点

- 跟踪销售额增长率最低的十分位数每年比增长率最高的十分位数高出 7.3 个百分点

- 市盈率最低、销售额增长最慢的 “价值型 “股票组合每年比市盈率高、销售额增长快的 “魅力型 “股票组合高出 11 个百分点(!)。

在一个有时以小数点来衡量业绩优劣的世界里,每年(平均)整整 11 个百分点的业绩简直令人惊叹。

但是,近乎零的利率带来了多么大的变化!

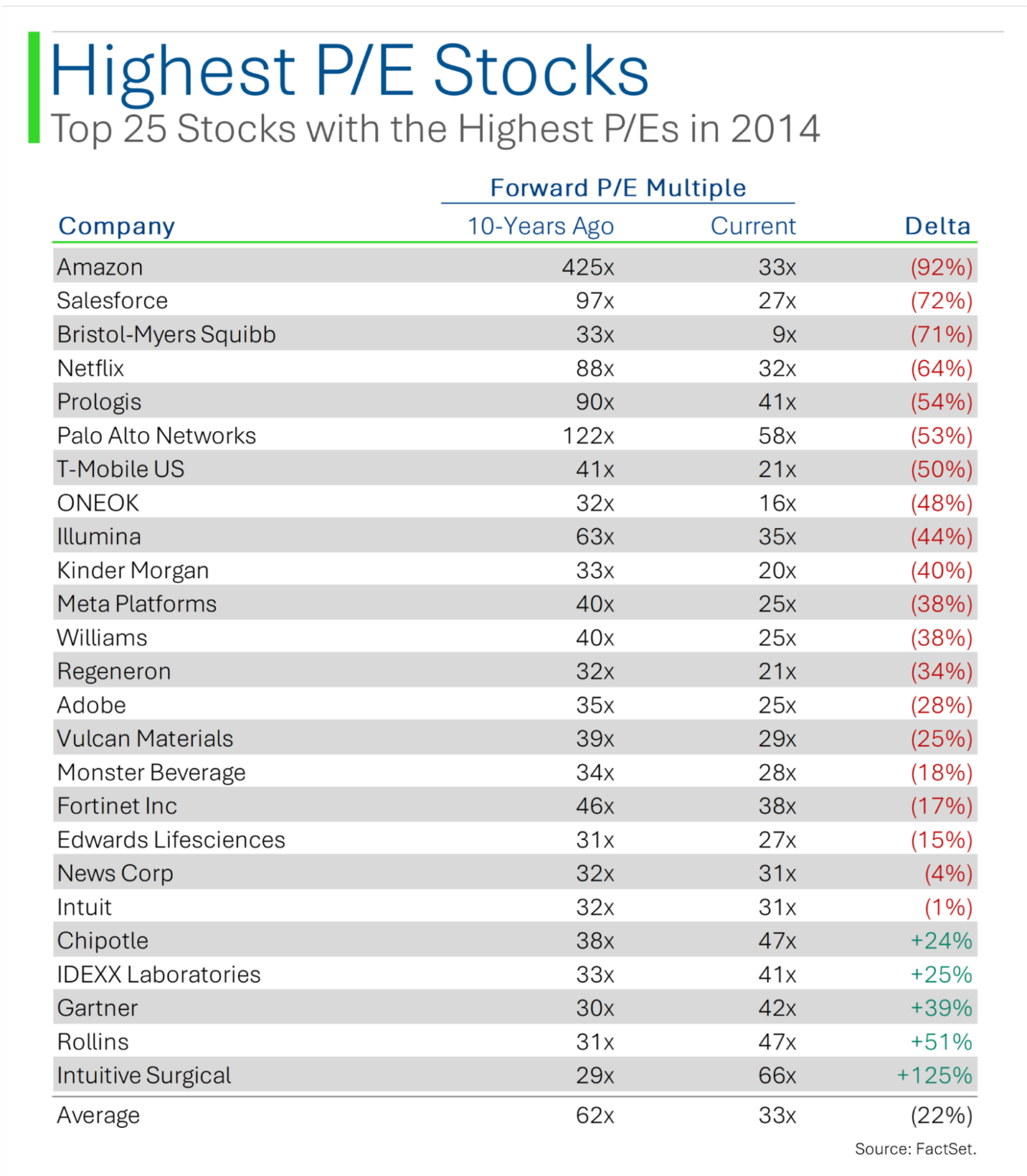

市场实验室(MarketLab)值得信赖的Ryan (他至少在发布信息丰富的图表方面值得信赖)使用远期市盈率而不是更常见的历史市盈率,对 2014 年市盈率最高的股票进行了比较随意的研究。他首先发现,大多数股票的倍数(市盈率)都有所压缩:

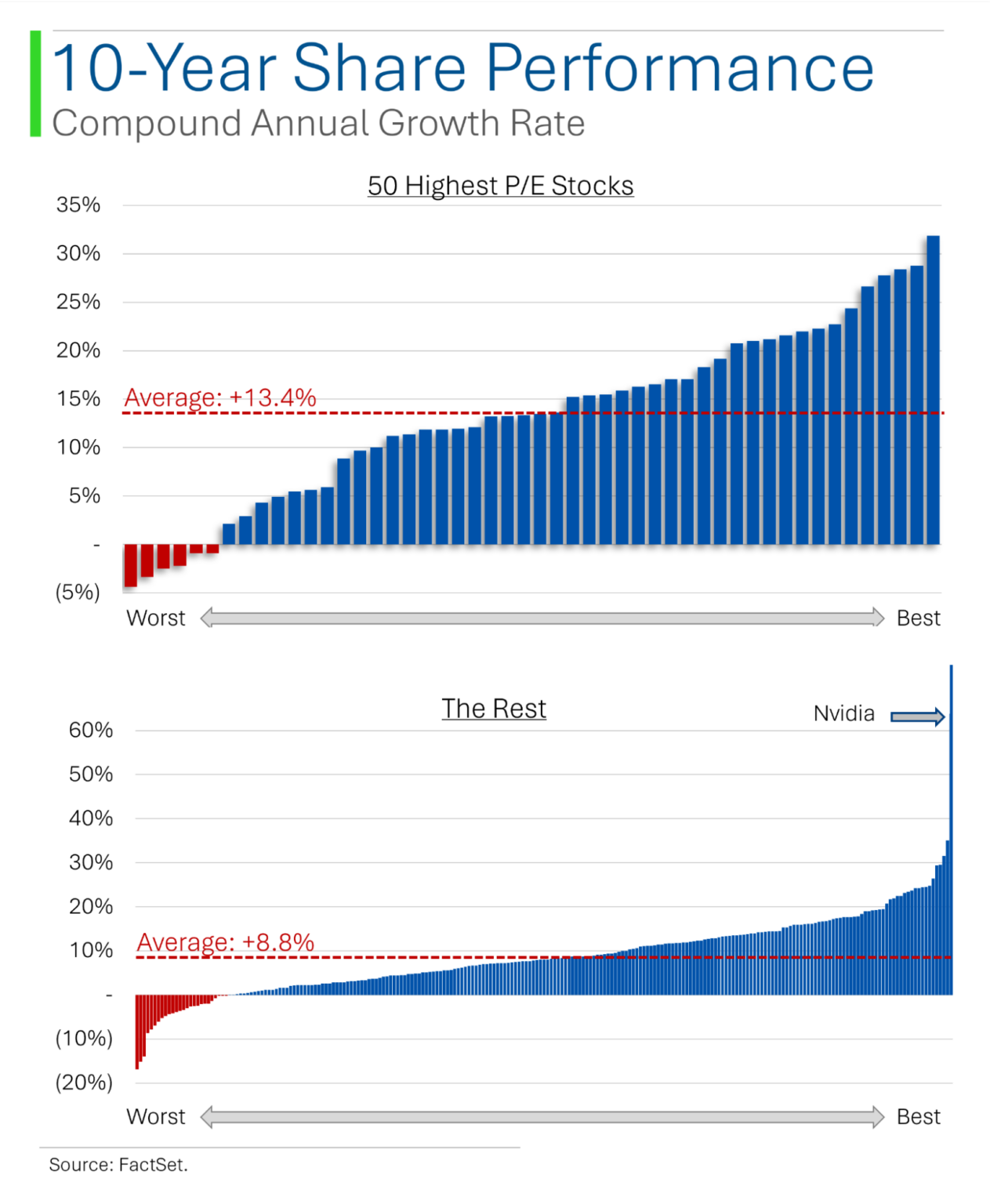

这是有道理的,因为树木不会长到天上去。但有趣的是,Ryan发现,在过去 10 年里,高市盈率股票的平均回报率实际上要好于平均市盈率股票的回报率:年收益率为 13.4% 对 8.8%。

因此,LSV 的研究结果并不总是正确的。

中国的刺激政策令市场失望——但是否还会有更多政策?

经济学最难的地方在于它是一门社会科学。

无论从哪个角度看,中国经济和股市近来的表现都不尽如人意。9 月 24 日宣布的货币刺激政策短暂提振了中国股市。中国往往是一个由政府政策驱动的市场,因此这种模式很典型:投资者利用最新利好消息的势头进行交易,但价格在飙升之后又会回落。

但价格并没有一路回落,因为投资者期待着更多的刺激措施——特别是财政刺激措施,以补充货币刺激措施(财政刺激措施通常涉及税收和支出,一般由国家财政部负责,而货币刺激措施更多涉及利率和贷款,一般由国家中央银行负责)。

在上周末的公告发布之前,投资者希望能有一个介于人民币 2 万亿元至人民币 10 万亿元(约合 1.7 万亿美元)之间的财政刺激计划。

市场认为这一宣布本身反常且缺乏具体内容,中国股市自此开始下跌,但有传言称,10 万亿元人民币的一揽子计划正在酝酿之中。

这行得通吗?联邦政府最容易帮助省级和地方政府。可能还有国有企业。这些方面涉及的社会科学较少。但是,迫使银行向民众提供有吸引力的贷款和消费激励型计划(如美国的 “旧车换现金 “计划)是一回事,民众是否真正决定使用这些贷款和计划又是另一回事。在一个消费者信心不足、传统储蓄率为 40%-50% 的国家,使用这些贷款和计划并非必然。

积极的观点认为,政府正在改变调子,终于大张旗鼓地支持本国市场和经济。从社会科学的角度来看,这种信号有很多好处。我们的朋友、MarketGrader 公司的卡洛斯-迪埃兹(点击此处查看 BBAE 的 MarketGrader 投资组合) 在他的文章中大致阐述了这一观点,他说,至少政府的新意图是明确的,而且正在为未来的支持搭建 “脚手架”。

消极的观点(如果你想了解特别消极的观点,请观看这段视频)是,即使在中国,政府以前曾试图抑制房地产市场,现在又试图让它回升,但政府要迫使消费者更有信心——从长远来看,中国经济的成功取决于更多的消费支出——或迫使潜在的借款人借款,仍然不是一件容易的事。你可以把马牵到水边,但不能让它喝水。

我们将拭目以待哪种观点占上风。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。