每周综述:标准普尔 500 指数估值、T + 1

标准普尔 500 指数到底便宜不便宜?

投资者喜欢猜测股市是贵还是便宜。

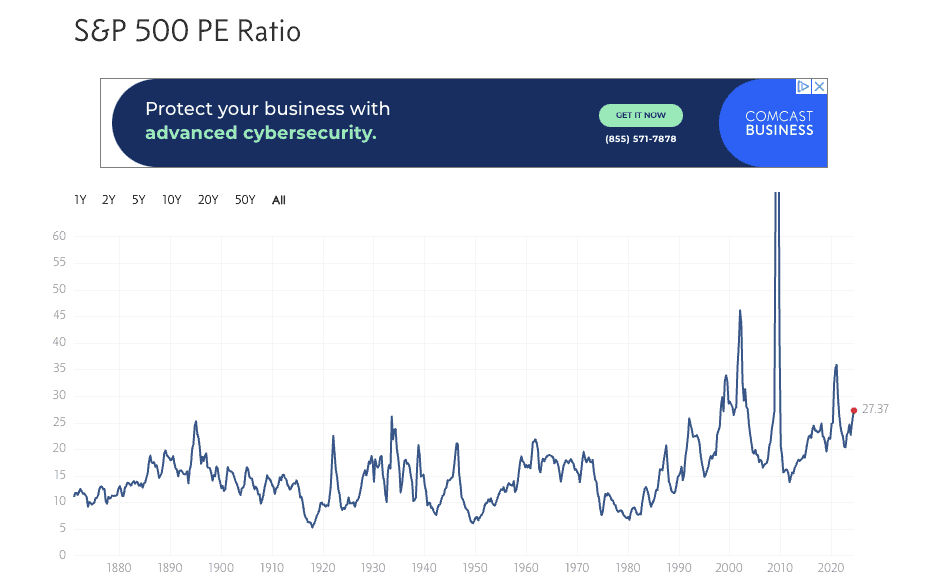

为市场 “定价”的一种方法是综合市盈率(PE)。 PE 并不完美:它通常是后视的,而原则上,投资者购买的是公司的未来收益。 从这个角度看,PE 是不合逻辑的。 市盈率往往依赖于一年的收益,而周期性、会计问题、一次性事件以及其他因素都可能导致收益偏离。

但 PE 真的非常非常容易使用。 因此,这是迄今为止最常用的估值指标。

根据 Multipl.com(我在下文中使用了其图表),标准普尔 500 指数的市盈率中位数为 15,平均值为 16。 一些消息来源称这一数字更高,约为 17,但无论如何,目前 27 的市盈率远高于平均水平,因此令一些人感到恐慌:

如果你看到 2009 年股票价格在屏幕上大幅飙升,并想知道为什么股票价格如此之高,其实事实会有所出入:2009 年全球金融危机期间,股票价格下跌,但实际上市场是有先见之明的。 事实上,盈利下降的幅度比股价下降的幅度还要大,但市场明智地认为盈利下降只是暂时的,并没有对股价进行过多的惩罚,因为市场(正确地)认为盈利将会回升。 换句话说,2009 年的高市盈率只是一个分母问题,而不是头号问题。

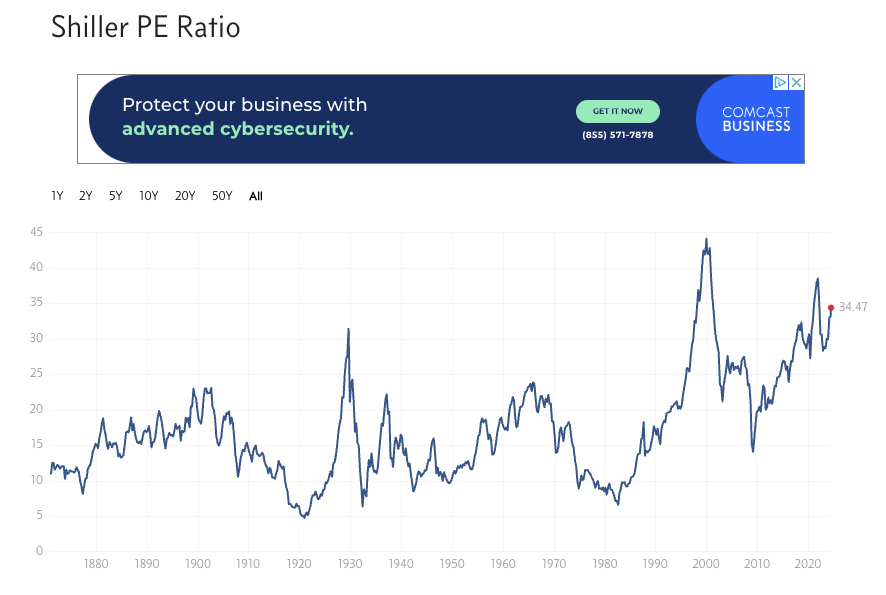

不妨看看耶鲁大学经济学家罗伯特-席勒(Robert Shiller)的市盈率,它是对过去 10 年的收益进行平均和通胀调整后得出的。 席勒市盈率也被称为周期性调整市盈率,它被誉为比其更简单的兄弟更能预测股票价格。

当然,目前的席勒市盈率也很高,为 34。另外,根据 Multipl.com 的数据,其中位数为 15.98,平均值为 17.12。

一个叫stocknoob4111 的人认为席勒市盈率 “似乎基本无用“,这可能也无济于事(这位发帖人的名字并不令人有信心,但他发起了一个信息丰富的主题,尤其是如果你是市盈率分析的新手的话)。

股市可能没有想象中那么昂贵的原因

很难说美国股市很便宜,但有一些观点支持其并没有那么昂贵:

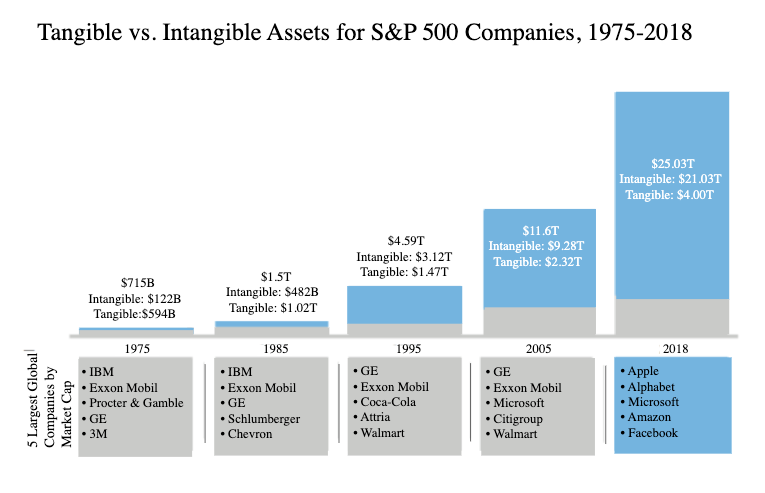

- 美国公司的无形资产比过去更多。 工厂和硬资产不再是支柱。 加州大学洛杉矶分校《Anderson Review》的一张图表清楚地表明了这一点:

- 美国经济的劳动密集程度已大不如前。事实上,这种趋势转变得如此之快,以至于美国出现了劳动力短缺。 这一点与前一点相辅相成;我们已经从 “物品”经济过渡到了 “观念 “经济。

- 人工智能将进一步加剧这一趋势。 随着人工智能处理大量的白领粗活,企业的 “增值 “将越来越多地来自于做出正确的决策,而不是小部件的盖章数量或在办公室工作的时间。

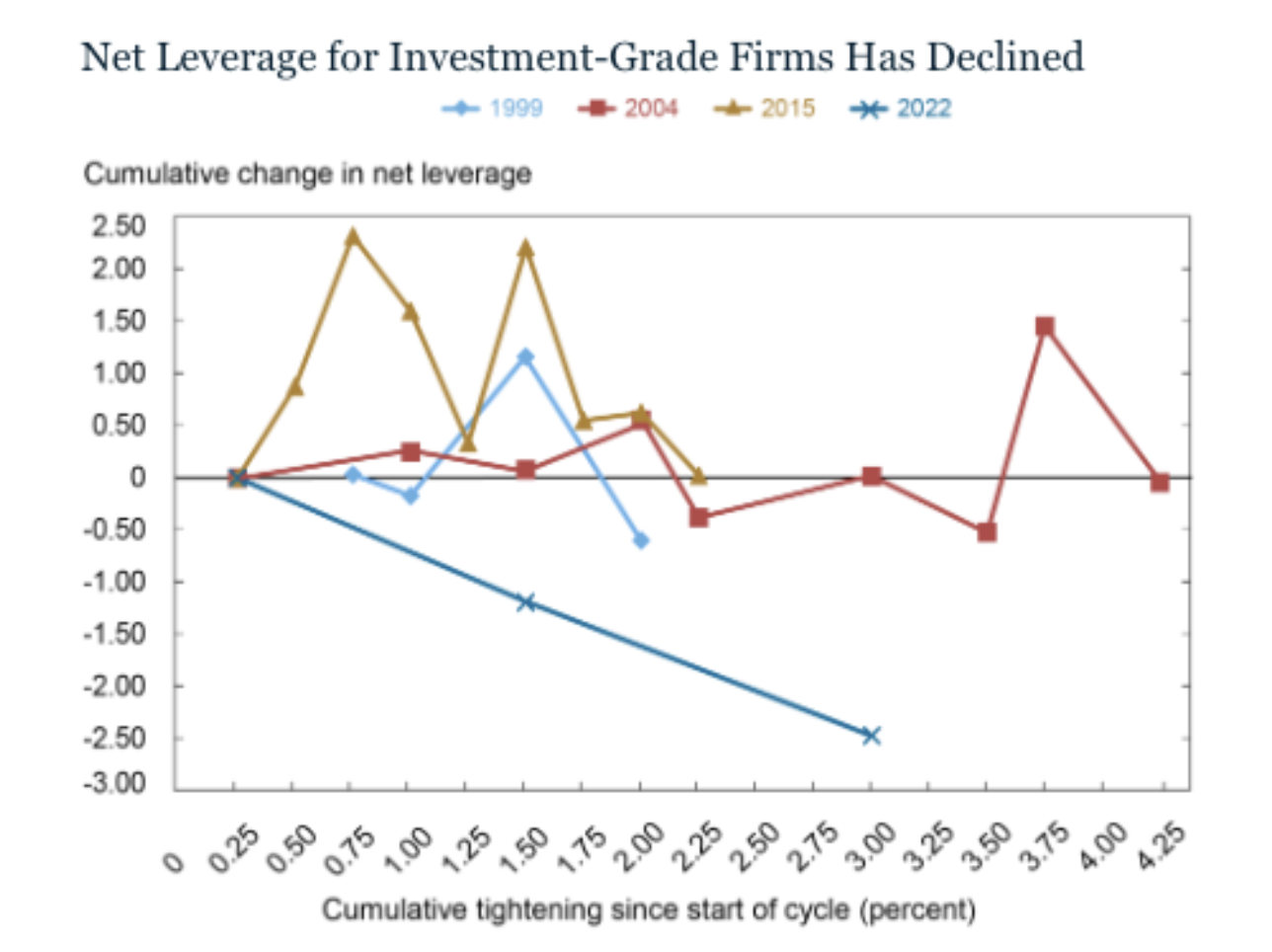

- 美国公司现在的杠杆率较低,债务成本也较低。下图来自纽约联储的博客,基本显示了当前美联储紧缩周期与以往周期相比,杠杆率下降的速度和线性程度。 与美国家庭一样,美国公司的财务状况也相对健康。

我再说一遍,我并不是说市场很便宜。 我想说的是,有一种观点认为,随着时间的推移,经济的发展会给人类带来更多的价值——只要看看我们现在的价值与 100 年或 200 年前相比就知道了——因此,看到这些额外的价值反映在股票价格上也就不足为奇了,这意味着可以合理地预期平均市盈率会随着时间的推移而略有上升。

好吧。 但我们是否已经超越了 “略微”? 没人知道,但有可能。

T + 1 结算、GameStop 和非美元投资者

我有一个热狗,要 5 美元。

你有 5 美元,想吃热狗。

我们的交易很简单。

现在假装是 20 世纪 20 年代,假装我有一张市价约为 100 美元的纸质股票。

你有 100 美元,想要我的股票。

我们的交易仍然非常简单。

美国刚刚恢复了 “交易日期 + 1″(简称 “T + 1″)的结算方式,这种方式在 20 世纪 20 年代曾使用过,当时马匹信使需要一天的时间来运送股票。

T + 1 是怎么回事?

从 20 世纪 20 年代到 20 世纪 70 年代初——大约是美国股市重回 1929 年高峰的时间——纸质股票被四处流通。 1973 年,美国存管信托公司(Depository Trust Company)应运而生,它的理念就是让纸质证书不动起来:纸质股票不再被随身携带,而是在 DTCC 存档,并由账簿记录处理所有权变更。

但是——这也是大多数人感到棘手的地方——与热狗和现金不同,股票交易的对手方在商定交易价格时往往没有现金或股票。 他们可能会有。 但是 彭博社的马特-莱文指出 (可能需要注册,也可能不需要,这取决于你最近读了多少彭博社的文章),买方可能需要获得保证金贷款或兑换货币以准备现金,卖方可能需要收回借给做空者的股票。

这些行动需要时间,尽管随着技术的进步,时间越来越少;1973 年,在达成交易协议五天后就进行了结算。 到 1993 年,美国证券交易委员会改为 T + 3,2017 年又改为 T + 2。

但重要的是,这不仅仅是一个技术问题——如果我们能在南极洲设立自动取款机,那么如果一切都在 “那里”,我们就能快速处理交易–只是把一切都送到那里需要时间。 如果时间不够,就会出现 “结算失败“(链接主要针对欧洲市场,但类似原则也适用于美国)。

T + 2 看起来很好,直到meme股票狂潮出现。 其中一项要求是,经纪商必须在 DTCC 存放抵押品,以防在交易清算前以及在 meme 股票交易激增期间任何一方发生意外、 Robinhood在 DTCC 没有足够的抵押品,这大家都知道。这导致他们限制 meme 股票交易,这激怒了 meme 股票交易者, 甚至促使他们在国会露面。.

Gary Gensler和美国证券交易委员会 回避了 Robinhood 是否有错或有多大错的问题,他们认为缩短结算时间是一种胜利,因为更短的时间窗口意味着出错的时间更少。 业界对此提出了反驳,他们普遍认为,更短的时间窗口意味着更少的时间来解决 出现的问题。

无论如何,T + 1 就在这里。 如果您是一名普通投资者,那么它不太可能改变您的生活。 如果抛售,您会更快地获得现金。 这对非美国交易者来说是最困难的,除非他们手头已经有美元,否则往往需要到外汇市场将当地货币兑换成美元才能进行交易。

问题出在哪里?外汇现货交易通常需要两天时间结算。

解决办法是什么? 迁往美国,或迁往 T+1 各地

同样来自彭博社:

“根据美国存管信托与结算公司发起的一项调查,半数以上员工人数少于 10,000 人的欧洲公司正计划将员工调往北美,或在欧洲或亚洲雇用过夜员工。…

Baillie Gifford 在给美国证券交易委员会的信中表示,美国外汇交易柜台通常在周五晚上提前关闭,这可能意味着需要在亚洲时间内进行 T+0 交易。它建议美国监管机构鼓励银行将交易活动延长至每周五天的下午 6 点。”

除外国交易公司外,拥有美国存托凭证(银行有时购买外国股票,并创建等同于美国交易股票的股票块,称为美国存托凭证(ADR);美国存托凭证的单个股票称为美国存托股票)的 ADR 和 ETF 如果拥有结算时间长于 T + 1 的相关外国股票,似乎也会有问题。

加拿大和墨西哥也与美国同步转为 T + 1,美国股市——世界上最大的股票市场——转为 T + 1 后,世界其他地方迟早也会跟进。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。