每周综述:英伟达、苹果和微软领跑,地区银行、投资获得回报

美国市场大盘半导体情绪高涨

我不是在抱怨,但市场一直在违背一些传统的物理定律。 至少这是一种观点。

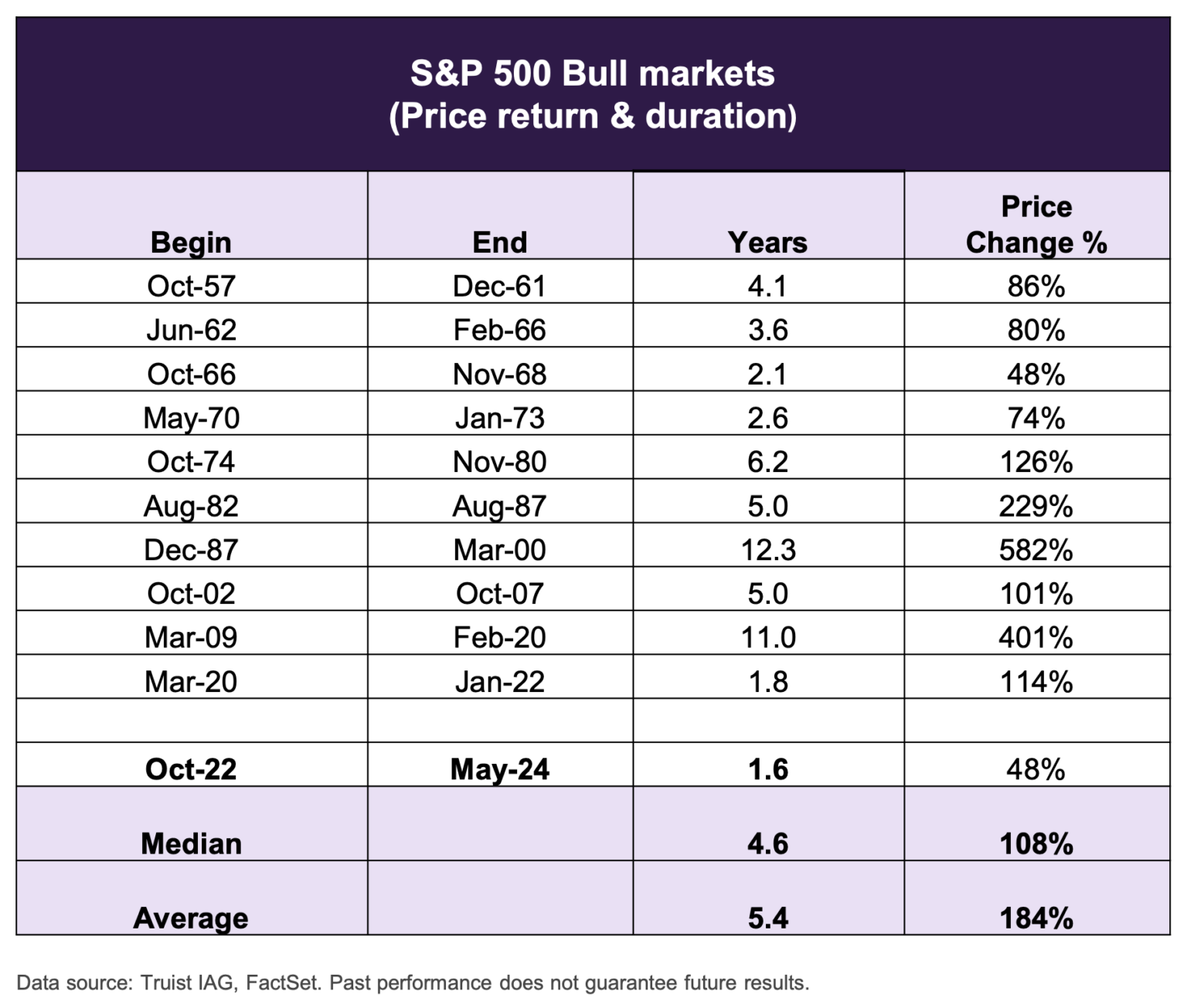

但首先,Tker.co 的山姆-罗(Sam Ro)带来了一个好消息,他引用了 Truist 的一张图表,该图表显示,实际上,从时间长度和价格变化来看,当前的牛市仍低于平均水平。

我倾向于认为,与时间和价格变化相比,估值是衡量牛市 “牛不牛 “的一个更相关的因素,但时间和价格变化也是一个因素,而且从这些角度来看,牛市并没有脱离现实,这一点很有意思。

Creative Planning公司的查理-比列洛(Charlie Bilello)。 我将展示查理本周出色的文章中的几张图表,因为我觉得它们很好地表达了自己的观点。

大家可能还记得我在上周的评论中绘制的市盈率和席勒市盈率图表,这些图表显示股票的市盈率越来越高。

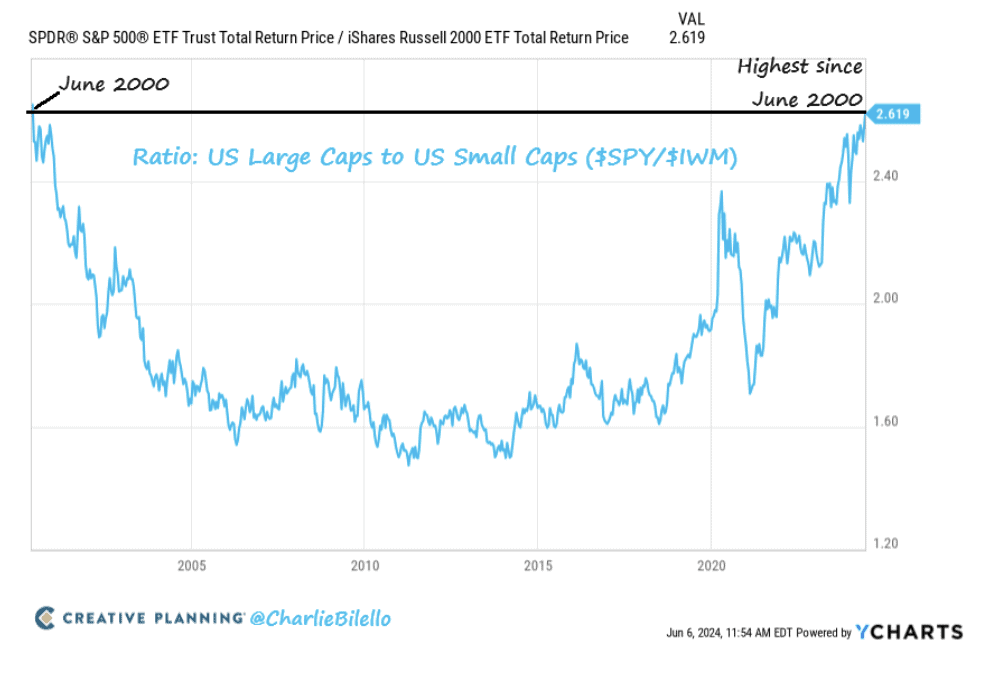

正如你可能猜到的那样,这些估值收益以大盘股为主。 近四分之一个世纪以来,它们从未像现在这样以大盘股为主。

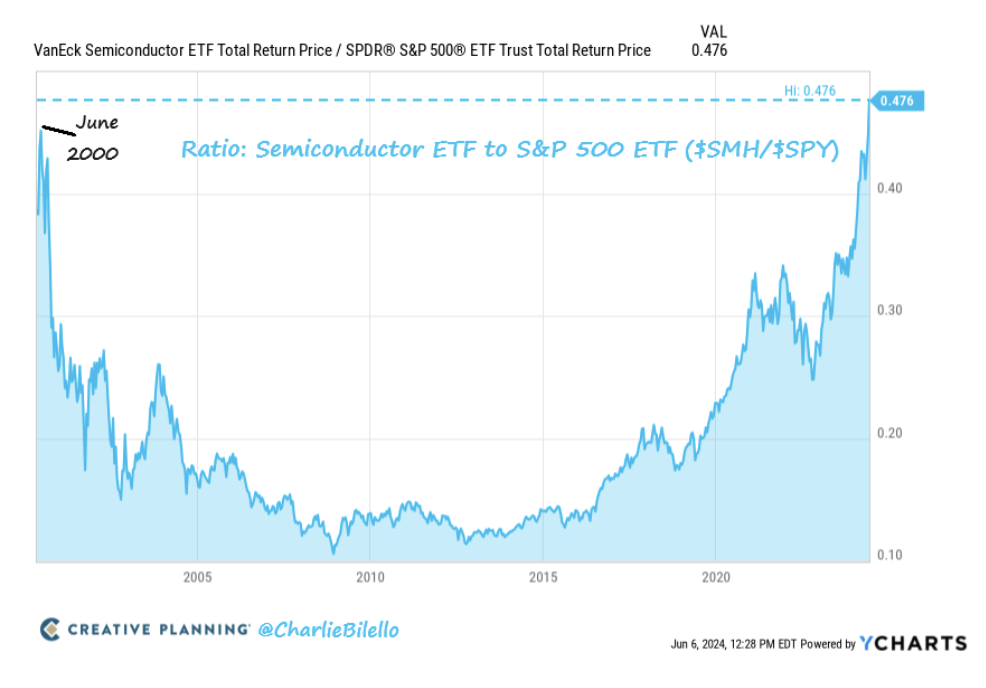

如果你关注新闻,你就会知道,主导市场的并不是普通的大市值公司。 是科技类大盘股,尤其是半导体类大盘股。

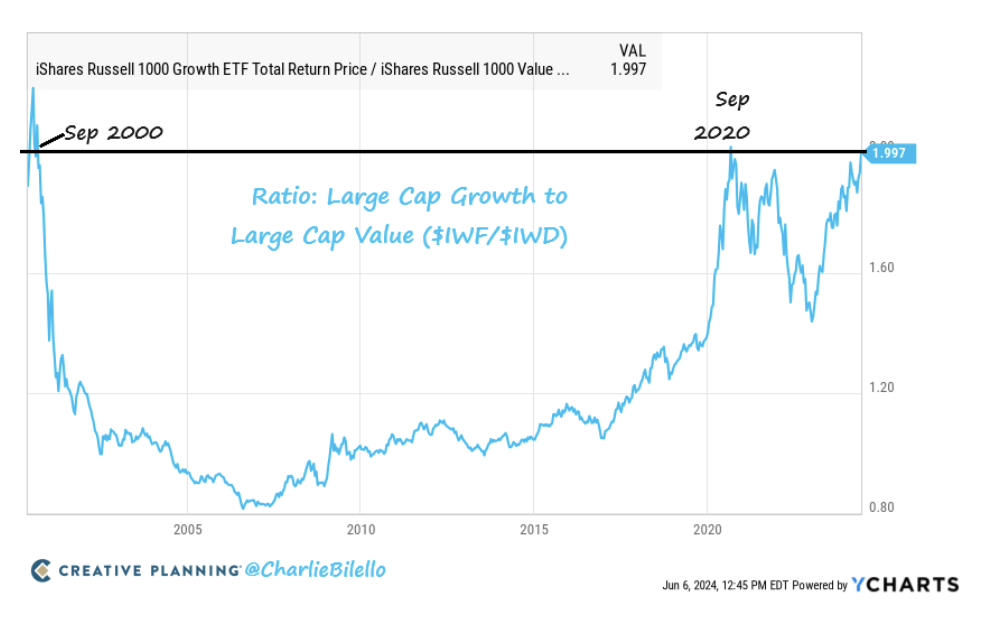

毫不奇怪,这是一个注重增长的大盘股市场,而不是一个注重价值的市场。 (顺便提一句,这也是我们选择 MarketGrader 为 BBAE 的 smart beta 投资组合提供支持的原因——MarketGrader 的算法并不特别偏爱价值型或成长型,这使它类似于市场的全地形车)。

MarketGrader 创始人卡洛斯-迪埃兹(Carlos Diez)和我都不喜欢 “成长股与价值股 “的二分法,因为它过于简单化——任何时候你买入一只股票,都意味着你宣布它的价值被低估了——但一般来说,成长股的销售增长更高、估值更高、前景更令人兴奋,而价值股则是市场上那些无聊、不受人喜爱的无名小卒,它们得益于投资者的低预期。

因此,英伟达(Nvidia,Nasdaq: $NVDA)短暂加入 3 万亿美元俱乐部,英伟达、微软和苹果的市值占标准普尔 500 指数的 20%,在某种意义上并不令人意外。

我无法预测未来,但我可以告诉你,一般来说,投资者最大的收益是赌惊喜,而不是赌预期。

会是什么惊喜呢? 人工智能的规模可能比市场预期的要大,也可能比市场预期的要小。 我只是希望我能告诉你究竟是哪一种情况。 根据以往的情况,我的猜测是,近期的规模可能较小,最终可能较大——新兴产业的良好回报往往伴随着大量的附带损害。 尽管如此,我还是不敢和 Nvidia 对赌。

地区性银行股的巨大价值?

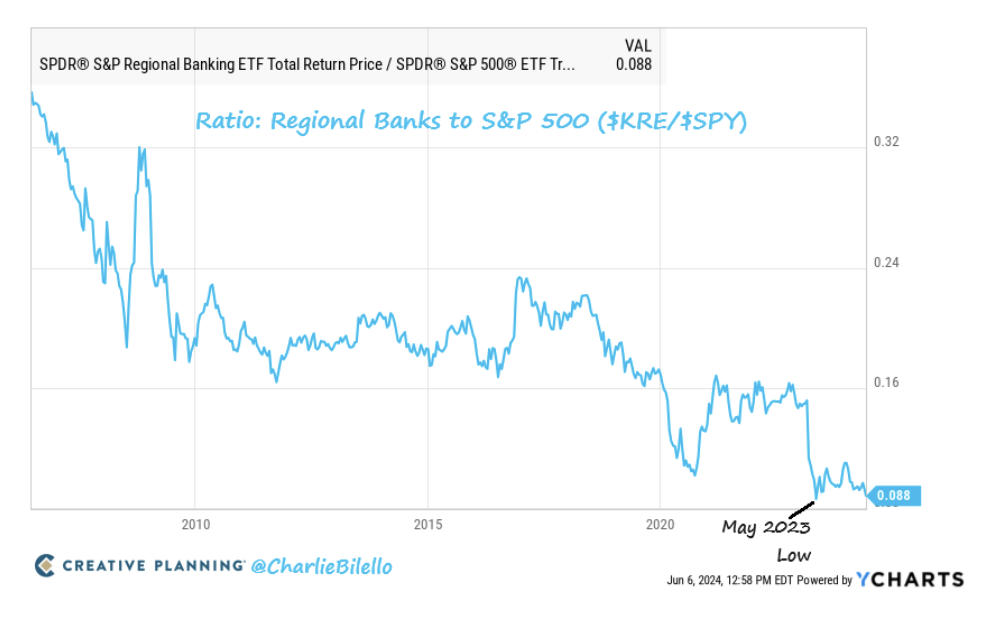

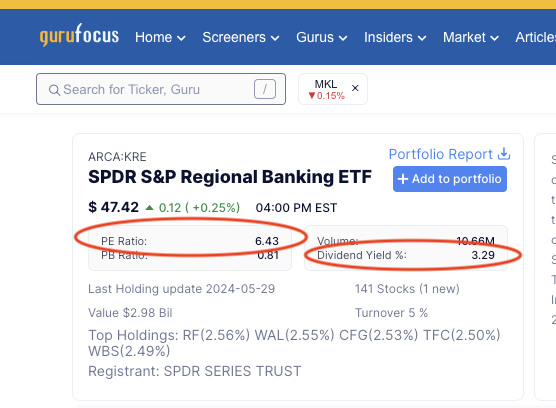

说到价值,说到查理-比列洛(Charlie Bilello),他展示了一家地区性银行 ETF 相对于标准普尔 500 指数(严格来说,是相对于标准普尔 500 指数 ETF)的跌幅。

根据 Multpl.com,标准普尔 500 指数的PE 值接近 28,而 SPDR 标准普尔地区银行 ETF(NYSE:$KRE)的 PE 值为……6.43。股息率也高达 3.29%。

与人工智能的上升趋势一样,我认为投资者很容易在这里进行错误的讨论。

一方面,不管是什么坏消息导致股价下跌,除非地区性银行的股价归零,否则,不管是什么坏消息,地区性银行股绝对是一个绝佳的买点。 (反过来说人工智能:尽管它可能会改变世界,但有一个估值点,在这个估值点上,股票所包含的利好消息开始远远超过可能发生的实际情况)。

另一方面,地区性银行的坏消息似乎与人工智能股票的好消息一样糟糕:COVID 事件后,商业房地产受到重创,而房地产往往是地方性游戏,因此房地产贷款往往由地方性和区域性银行发放。

尽管在疫情期间和之后,公司采用了混合租赁甚至全虚拟租赁的方式,但办公室租赁往往是出人意料的长期租赁(办公室租赁可能从 5 年到 15 年不等,5-10 年可能是最常见的),承租人——公司——财务状况一直很好,因此有能力支付租赁费用,无论他们实际使用了多少办公空间。

不过,正如纽约社区银行今年早些时候向我们展示的那样,续租市场的残酷现实终于冲击了市场,终于完工的在建办公楼正在努力寻找租户。

几个月前,纽约一栋办公楼以 1 美元的价格售出。 华盛顿特区的一栋办公楼曾被估价 7200 万美元,如今以 1600 万美元的价格售出。 旧金山一栋曾标价 6200 万美元的空置办公楼以 650 万美元的价格售出(需要注册,但您仍可看到标题,这基本上就是整个故事)。

我相信,在全美各地,这个故事还有很多版本,尤其是规模较小、新闻价值较低的版本。 谁来承担这些价格下跌的损失呢? 最初是大楼业主。 但在许多情况下,也许是大多数情况下,楼宇业主拥有楼宇的所有权要归功于地区银行的贷款。

然后就有了估值调整的问题。

即使你不打算出售你那濒临空置的办公楼、出租楼或其他任何楼宇,但你周围的许多楼宇都在以火热的价格出售,这意味着你必须对你的楼宇价值进行 “减价”。 你将支付较低的房产税,但大幅降价可能会触发贷款合同中的抵押契约,要求你拿出可能没有的现金或资产。

也许你会决定,最好就做下一个以低价卖掉你那濒临空置的大楼的人。

我希望我能告诉你人工智能热潮的确切临界点——投资者的开关从 “奔向 “模式转向 “逃离 “模式的那一刻。 同样,我也希望我能告诉你,由商业地产驱动的地区性银行业绝望何时结束,这些股票何时成为绝佳的买点。 考虑到合同的长期性,我猜房地产的重新定价还有相当长的路要走。

我不能告诉你是什么时候。 但我可以告诉你看待这些事情的方式。 这样说太肤浅了:”人工智能将大行其道!我要买人工智能股票!” 这样说也太肤浅了”地区性银行的股价大跌,所以我要买入!”

当然,你(泛指 “你”,而不是你本人)可能会走运。 而那些运气好的人,往往从不把任何事情归功于运气。 (一个曾经把运气完全归结为技巧的人是这样说的)但现实是,好的投资决策从来都不是一成不变的。 其中总会有权衡,或者说应该有权衡。

美国人的投资正在得到回报

主要是好消息:美国人的股息和利息收入比以往任何时候都多,第一季度经季节性调整后达到 3.7 万亿美元。 根据《 华尔街日报》的这篇文章(可能需要订阅或注册),这一数字比四年前增加了 7,700 亿美元。

利率上调和AI热潮下的股市亢奋可能是这一好消息的背后原因,但正如经济学和市场中经常出现的情况——至少在预测美联储的举措时——好消息也可能是坏消息,反之亦然。 所有这些投资收入大概会导致更高的支出,这大概会使通胀率不会像美联储希望的那样下降,这大概会推迟美联储降低利率以刺激经济(或者至少减少对经济的限制,如果你喜欢这种观点的话)。

为什么要刺激已经受到刺激的经济? 这正是美联储的要求。

美国市场投资者在高利率(和高股票市场)环境下取得的成功让人联想到两点:

- 让开有产者和无产者:世界上永远都会有富人和穷人,但一个更具可操作性的观点是,只要资本市场保持强劲,发达国家的财富积累鸿沟将是参与复利的人和不参与复利的人之间的鸿沟。 换句话说,是复利者,和非复利者的区别。 如果你正在阅读这篇文章,我敢肯定你是一名投资者,因此也是一名复利型投资者。 这对你有好处。

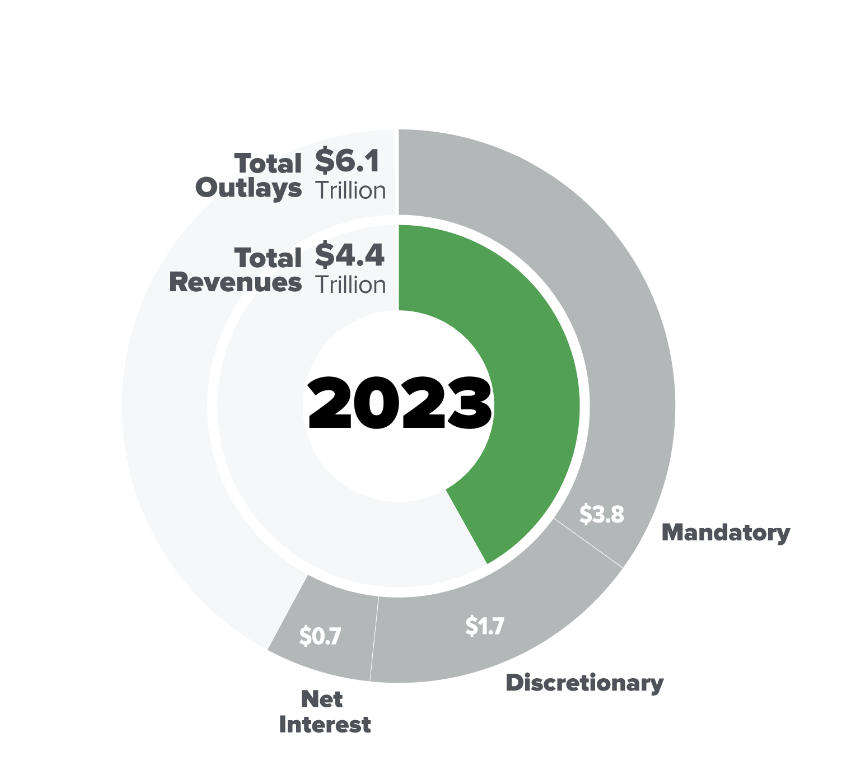

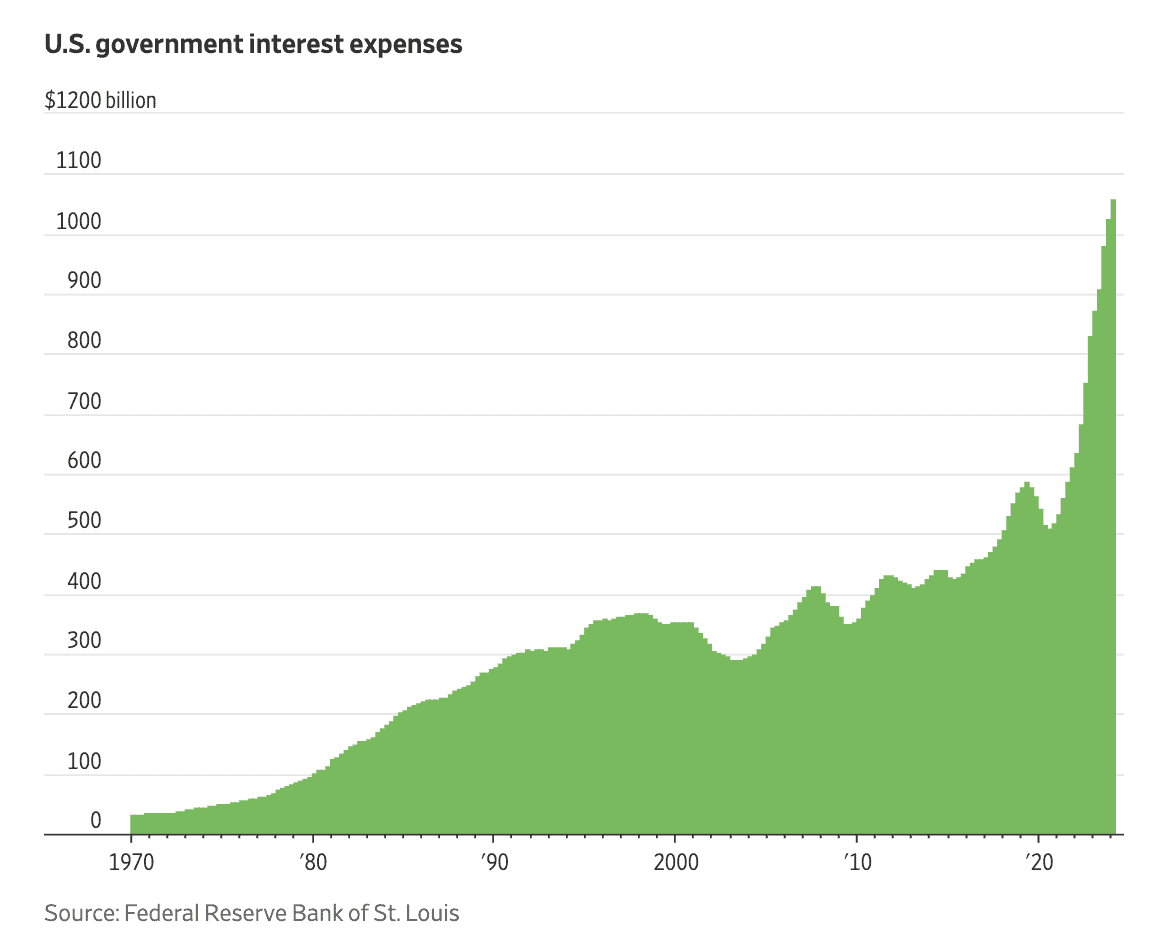

- 较高的利率可能对美国投资者有利,但对美国政府不利。 众所周知(或半众所周知),几年前当利率非常低时,美国政府并没有大规模地重新融资债务——再加上当你税收收入为4.4万亿美元而支出为6.1万亿美元时,那1.5万亿美元的缺口需要从……某个地方来填补。

这里的 “某个地方”就是债务。 根据《华尔街日报》 下面的图表,不仅美国的债务在增长,债务的利息支出也在增长,这在逻辑上是合理的。

派对如何结束? 用摩根-豪泽尔(Morgan Housel)的话说,在过去,比如在美国为资助第二次世界大战而积累债务期间和之后,美国的债务根本无法偿还。 事实上,这种情况基本上一直存在。 但正如人工智能的炒作和地区银行的绝望一样,经济学中的所有事物至少都有理论上的局限性。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 James拥有苹果公司的股票。 BBAE 在上述任何投资中均没有持仓。