沃伦-巴菲特/伯克希尔-哈撒韦公司 – 投资组合更新 – 2024 年第三季度

沃伦-巴菲特被称为世界上最伟大的投资者,至少是世界上最伟大的价值投资者,自伯克希尔-哈撒韦公司(纽约证券交易所股票代码:$BRK.B)成立以来,他为投资者带来了大约 3,800,000% 的回报率,而具有讽刺意味的是,巴菲特最好的回报率出现在伯克希尔公司成立之前,即 20 世纪 50 年代,当时他还在经营巴菲特合伙公司。

管理金额超过 1 亿美元的机构投资实体必须在每季度结束后 45 天内向美国证券交易委员会提交 13F 表,详细说明其公开持股情况(至少截至该季度末)。对于快速交易的量化经理来说,这些持股可能会在 45 天内发生重大变化,这意味着 13F 表格几乎不包含最新信息。但对于像伯克希尔-哈撒韦(Berkshire Hathway)这样买入并持有、行动缓慢的实体来说,这可能是一个准确的信息。

巴菲特认为没有(或至少很少)便宜货

“巴菲特”可能是一个误称:副手托德-康姆斯和特德-韦施勒(Ted Weschler)本身都是出色的投资者,他们主要管理伯克希尔的公共股票,不过巴菲特也有一些参与。

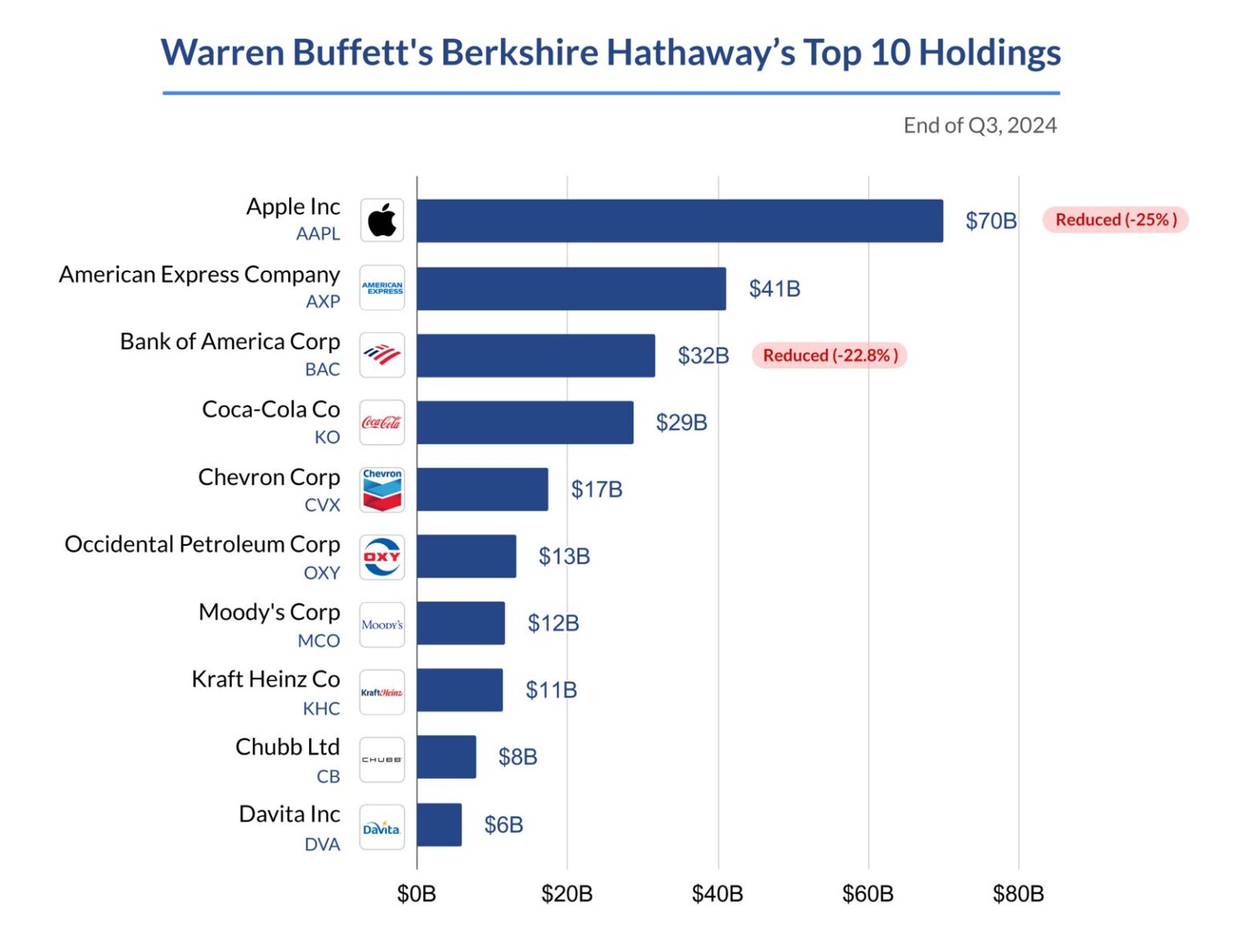

本季度伯克希尔最大的举措是现金:伯克希尔哈撒韦公司的现金增加了 87%,达到 3,050 亿美元。具有讽刺意味的是,伯克希尔持有的公共股票仅为 2,970 亿美元,因此伯克希尔的现金多于(公共)股票。(如果你是伯克希尔的新手,它的持股分为苹果公司(Nasdaq: $AAPL)和可口可乐公司 (NYSE: $KO)等 “被动”上市股票,以及Justin 靴子和 Squishmallows 制造商 Jazwares 等大部分全资拥有的私营企业。

这些新现金大部分来自出售伯克希尔持有的 25% 的苹果股票,这仍是伯克希尔最大的持仓,也是伯克希尔整体盈利最多的投资。苹果公司在伯克希尔公司的上市股票投资组合中仅占 26% 多一点。

Why is Berkshire selling part of its Apple stake? 苹果公司的市值为 3.4 万亿美元,这似乎意味着增长空间很小,而伯克希尔公司在10 到 20 倍市盈率(大部分)之间积累了苹果公司的头寸,苹果公司现在的市盈率为 37,因此可以推测,苹果公司看起来真的很贵。 (请注意,尽管头条新闻是 “巴菲特出售苹果”,但完整的情况是,伯克希尔选择保留大部分苹果股票)。

伯克希尔将其持有的美国银行 (NYSE: $BAC)股票也减少了近 23%。我猜伯克希尔抛售的主要原因是经济因素,但这次抛售使伯克希尔的持股低于美国银行总市值的 10%,从而解除了伯克希尔在交易后两天内报告交易的强化要求。(伯克希尔的持股在之前的出售后曾跌破 10%,但美国银行的回购又将其推回到 10%以上)。

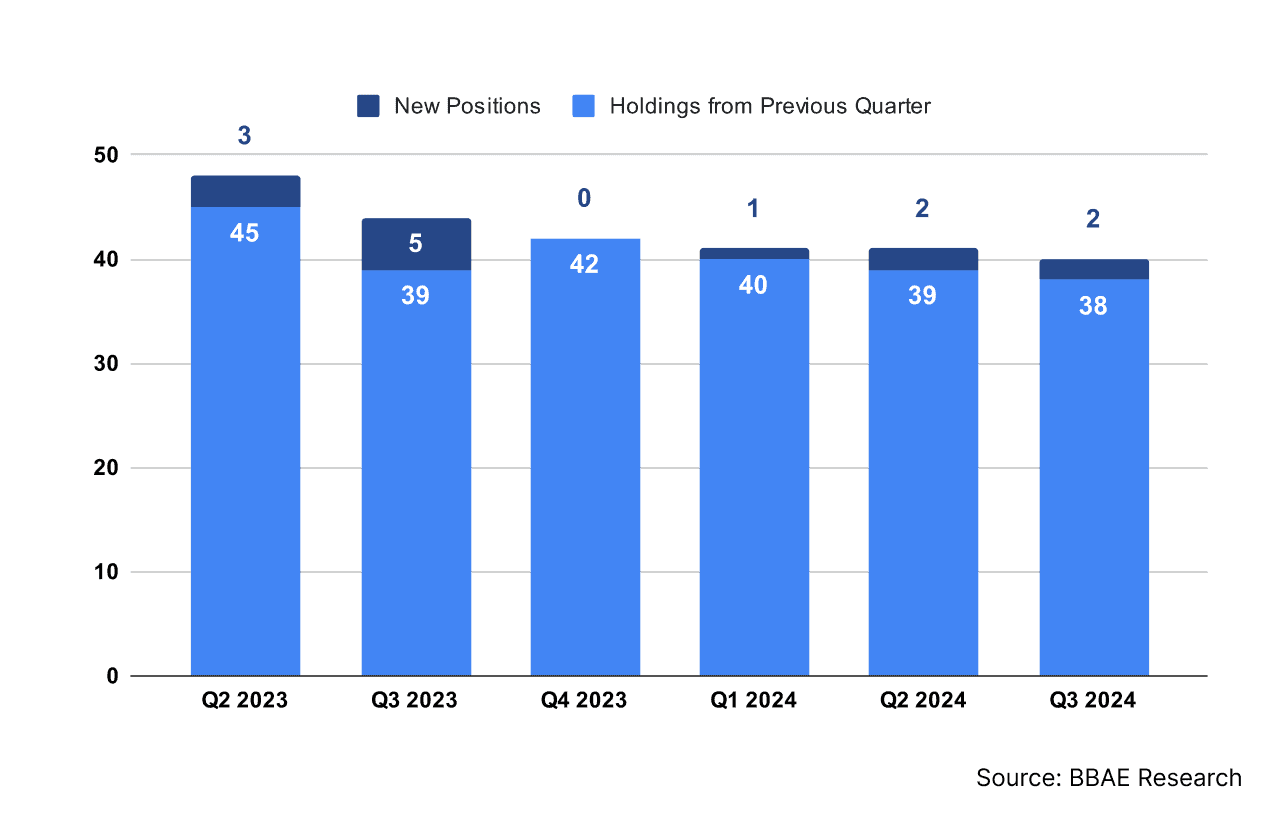

从数量上看,伯克希尔增加的头寸并不多(下图没有进行估值加权,只是显示了新头寸与现有头寸的原始数量)。

但伯克希尔(很可能是托德和特德)确实增加了Domino比萨(Domino’s Pizza,纽约证券交易所代码:$DPZ)和泳池 设备批发公司Pool Corp (纳斯达克代码:POOL)的头寸。

伯克希尔还几乎清空了Ulta Beauty (纳斯达克股票代码:ULTA)96.5% 的仓位,这可能会让 Ulta 的追随者们感到惊讶。

总之,这是一个相当不活跃的季度,其主要事件是现金储备的增加——现金储备的增加很可能不是因为有了目标,而是因为估值似乎太高。

这就是典型的巴菲特:如果没有必要行动,就不要行动。正如Eagle Point资本的马特-弗兰茨所说:

“巴菲特只在极端情况下采取行动,然后果断行动”。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 詹姆斯持有伯克希尔-哈撒韦公司、苹果公司和美国银行的股票。 BBAE 在上述任何投资中均没有持仓。