每周综述:股票真的会迎来艰难的十年吗?美国股票估值、势头以及能源股表现不佳

美国股市真的会迎来艰难的十年吗?

上周,我为 BBAE 博客写了一篇关于这个问题的文章。当然,很多读者可能会因为太长而没有阅读。

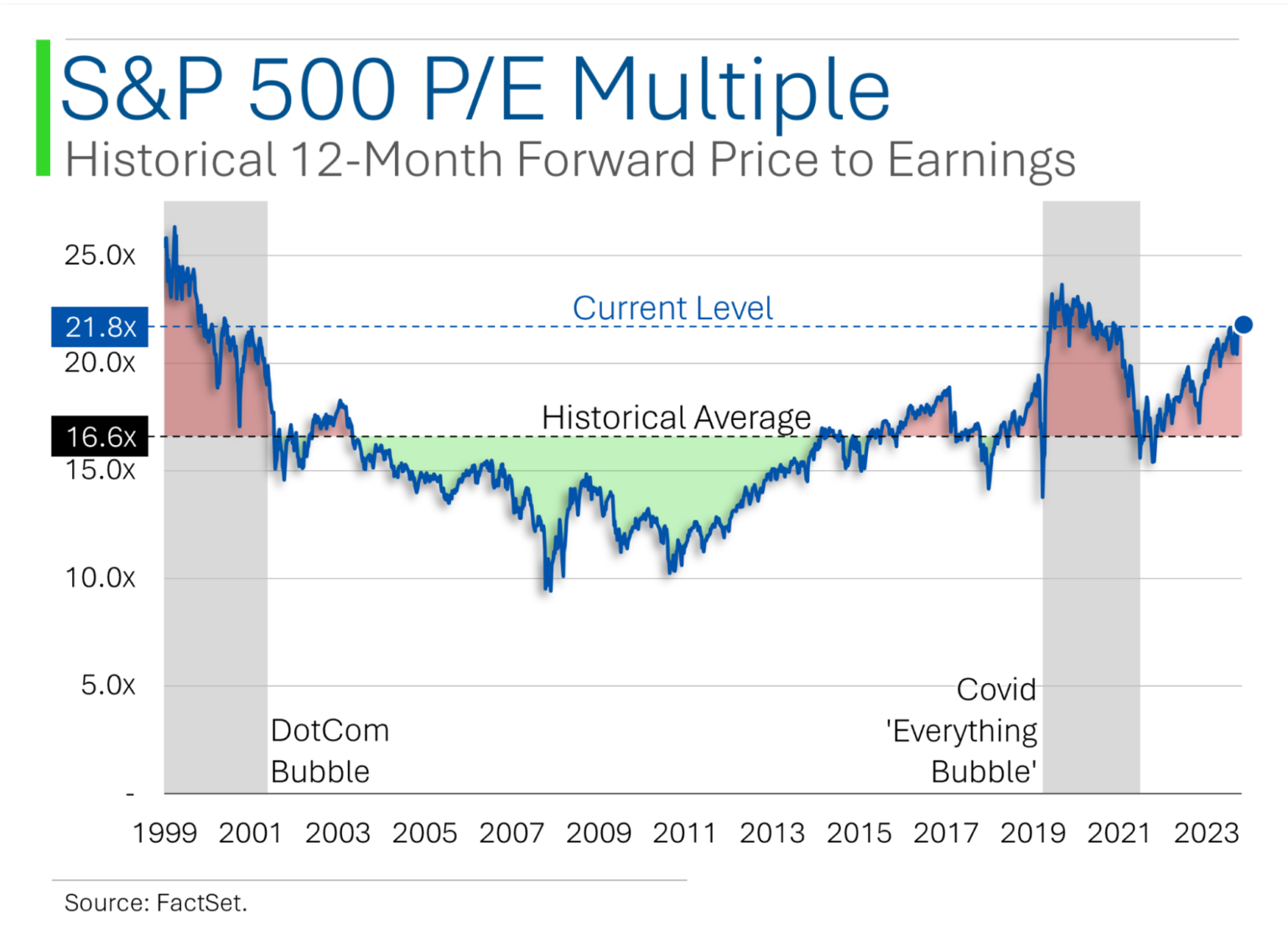

高盛(Goldman Sachs)曾建议,美国股市在未来十年的年化增长率可能为 3%,但高盛也承认这只是一种猜测。原因之一是美股目前的交易倍数很高,MarketLab 的 Ryan 提供的这张图就是证明。

总之,一方面,预测是无稽之谈,但另一方面,我们所做的每一项投资都可以说包含了某种预测–比如,我持有伯克希尔-哈撒韦公司 (Berkshire Hathaway )(纽约证券交易所股票代码:$BRK-B),因为我 “预测”(可以这么说)伯克希尔 将继续像近几年那样艰难前行,在标准普尔 500 指数上略微跑赢该指数:例如,我持有伯克希尔-哈撒韦公司(纽约证券交易所股票代码:$BRK-B),因为我 “预测”(可以这么说)伯克希尔公司将继续像近几年那样艰难前行,在风险调整基础上略微跑赢标准普尔 500 指数,这是因为伯克希尔公司吸引道德高尚的优秀经理人(私人方面)的方式,以及其崇拜者式的永远持有的股东基础,使股票免于过度波动,从而产生了持续和略微的复合效应。

总之,高盛的预测引起了不小的轰动,各路评论家纷纷发表评论。

以下是赞成和不赞成的几点意见。

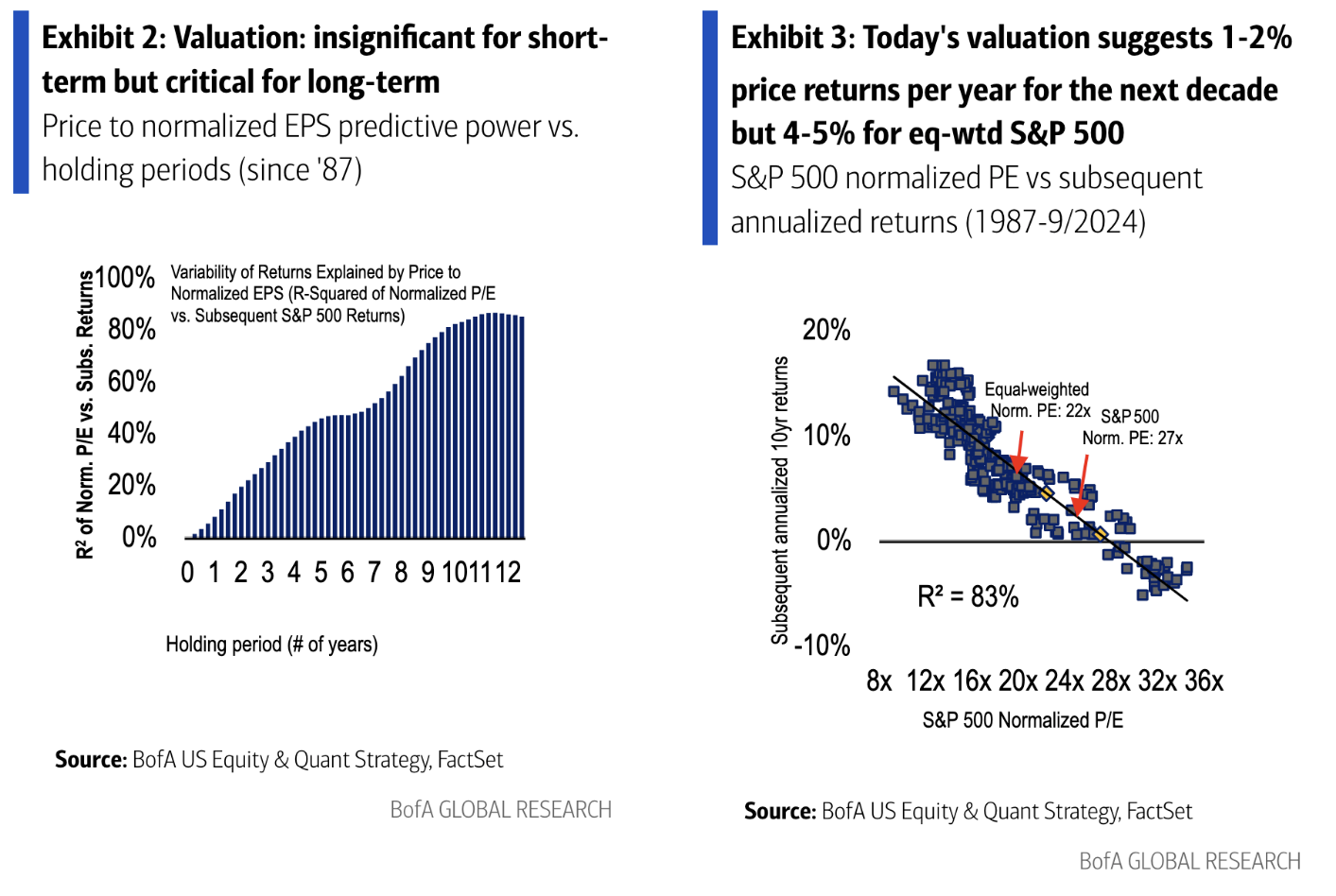

Tker.co 的山姆-罗(Sam Ro)指出,美国银行认为,按市盈率计算,今天的市场确实很昂贵,可能只带来 1%-2% (甚至略低于高盛的预测)的回报–但等权重标准普尔 500 指数的回报则是其两倍多一点。顺便说一句,等权重标准普尔 500 指数的表现历来优于普通指数。

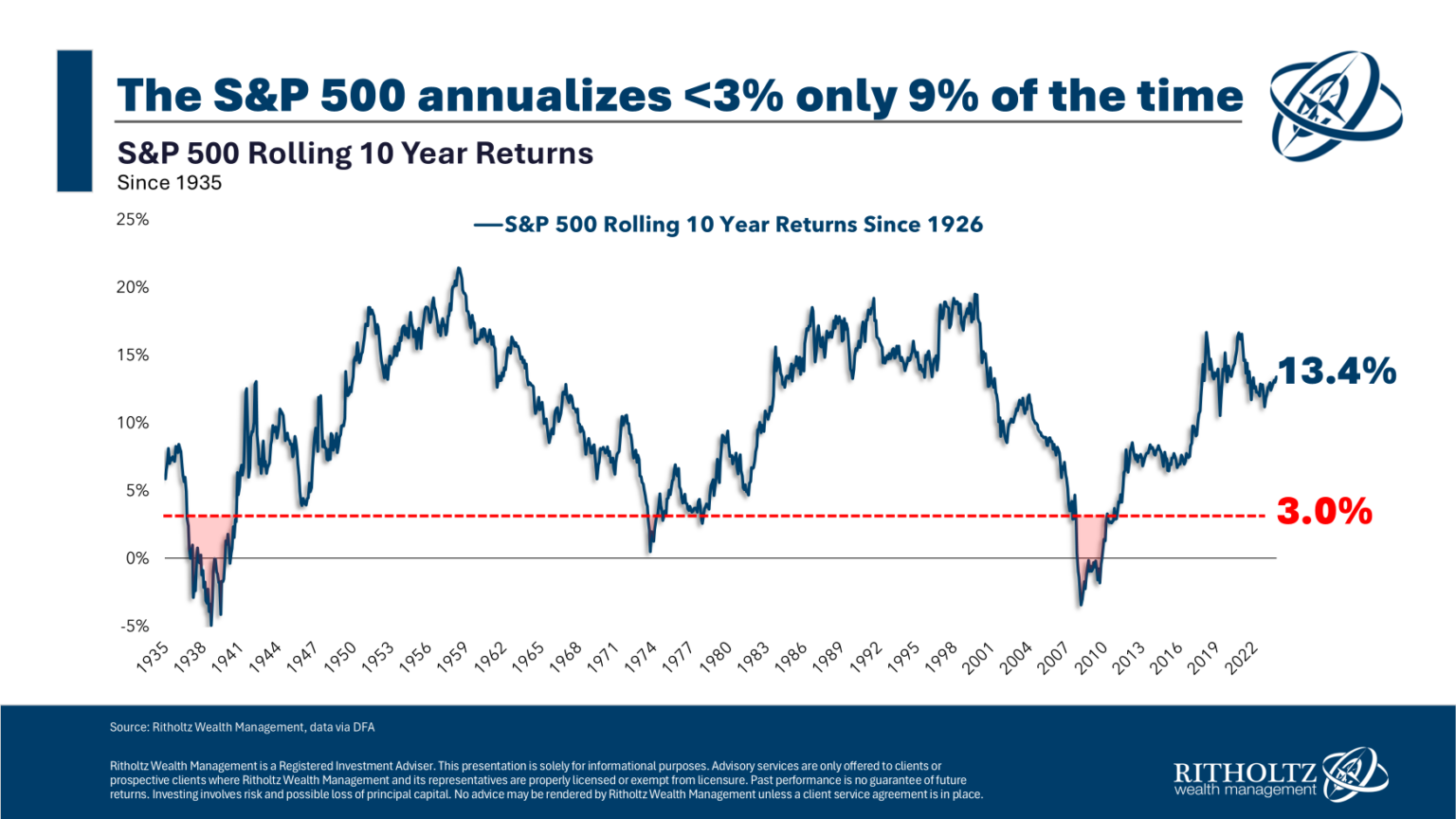

在 “反对 “阵营中的是巴里-里索兹的里索兹财富管理公司的本-卡尔森。

当然,他的方法很简单–自 1926 年以来,标准普尔 500 指数在 10 年滚动基础上实现 3% 年回报率的时间不到 9%–但公平地说,据我所知,高盛和美国银行的方法都不是特别复杂。

谁是对的? 同样,这也是在预测不可预知的事情。不过,接下来还有一个数据点。

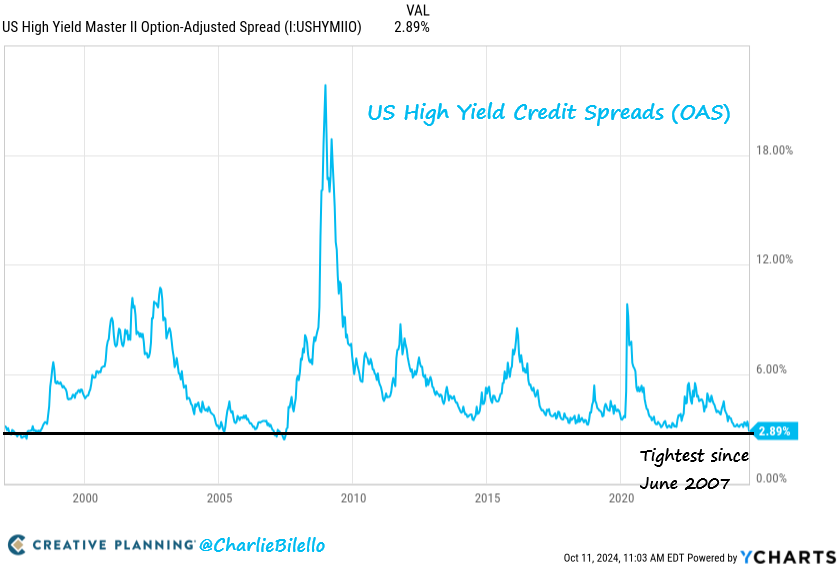

高收益利差确实很低

乍一看,债券似乎不会影响股票持有人。但如果公司难以偿还债务,就会对其财务状况造成不利影响–无论是现在还是将来的借贷能力–这对股东也是不利的。

查理-比列洛(Charlie Bilello)指出,垃圾债券(现称为 “高收益债券”)相对于无风险国债的额外收益率是 2007 年以来最低的。这意味着,相对而言,投资者为垃圾债券付出了高昂的代价–因为债券支付的是固定报酬,从数学上讲,更高的价格意味着更低的收益率。

查理指出,问题在于,在这些时期之后,股票和信贷市场的回报率都低于平均水平:在随后的五年中(1996 年 12 月至今),当信贷息差处于最窄的五分位数时,年回报率仅为 2.9%,而当息差处于最宽的五分位数时,年回报率则为 11.7%。

因此,这一信用利差是支持高盛悲观情绪的数据点。

可能是所有投资中最奇怪的两张图表:

在我们继续之前,还有一个 “贵还是便宜?”的小问题。

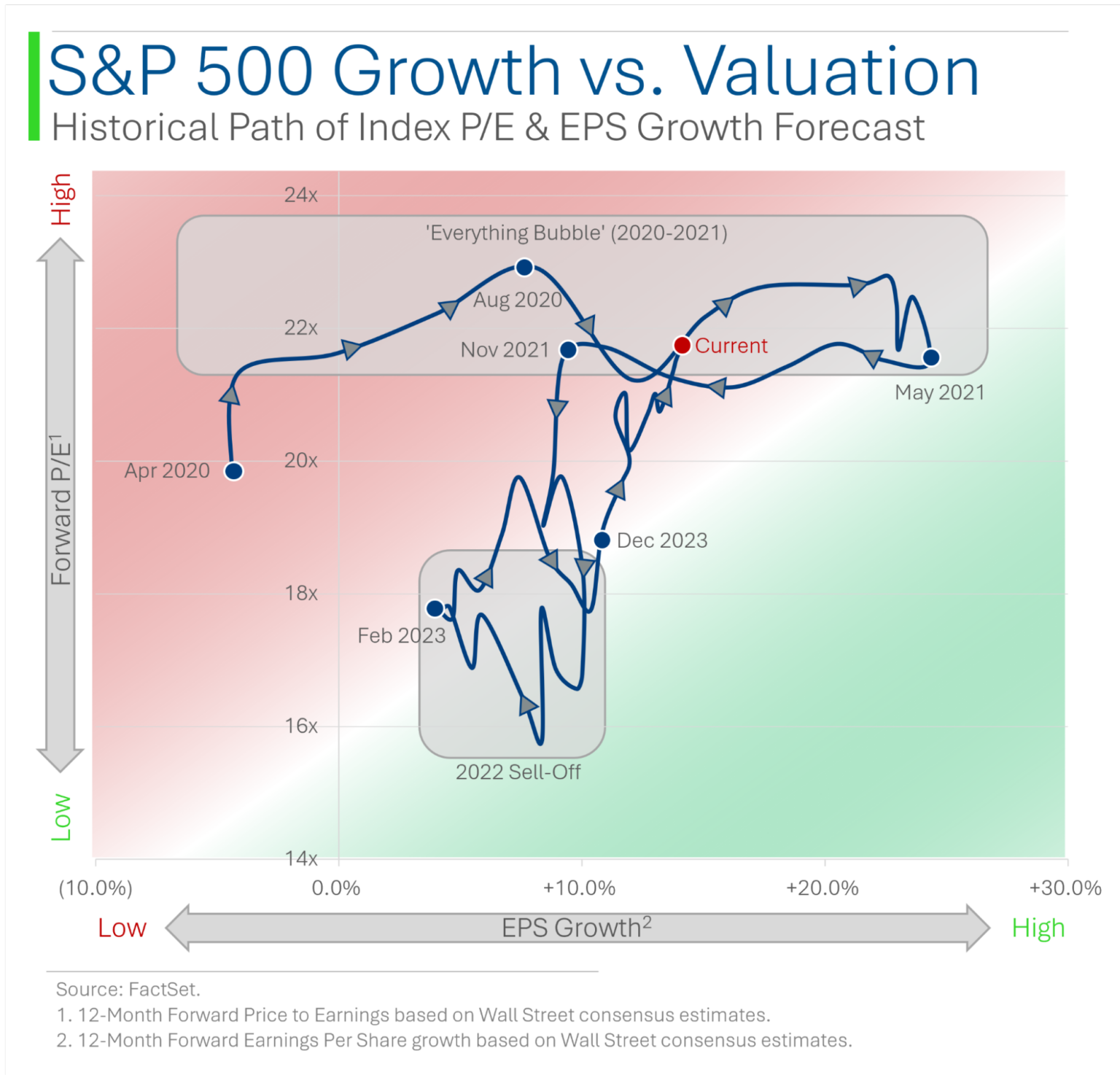

MarketLab 的 Ryan(奇怪的是,我给他发的好心邮件他都不回,也许是发到他的垃圾邮件箱里了)做的图形很不错,但这两幅太奇怪了,我想和大家分享一下。

要理解第一种情况,先别管你习惯的从左到右的 “正常”时间序列。图表上的 “上下 ”代表远期市盈率,从左到右代表未来预期盈利增长(华尔街分析师的预期)。线条本身代表时间。

基本上,图表右下角的绿色部分越多越好。盈利增长越高,远期市盈率越低。左上角的情况更糟,正好相反。

Ryan 的第一张图表显示,从美国的 Covid 刚刚开始(2020 年 4 月)到现在,除了 2022 年(大多数投资者可能想忘记这一年)之外,从科学的角度来看,估值一直 “有点糟糕”。

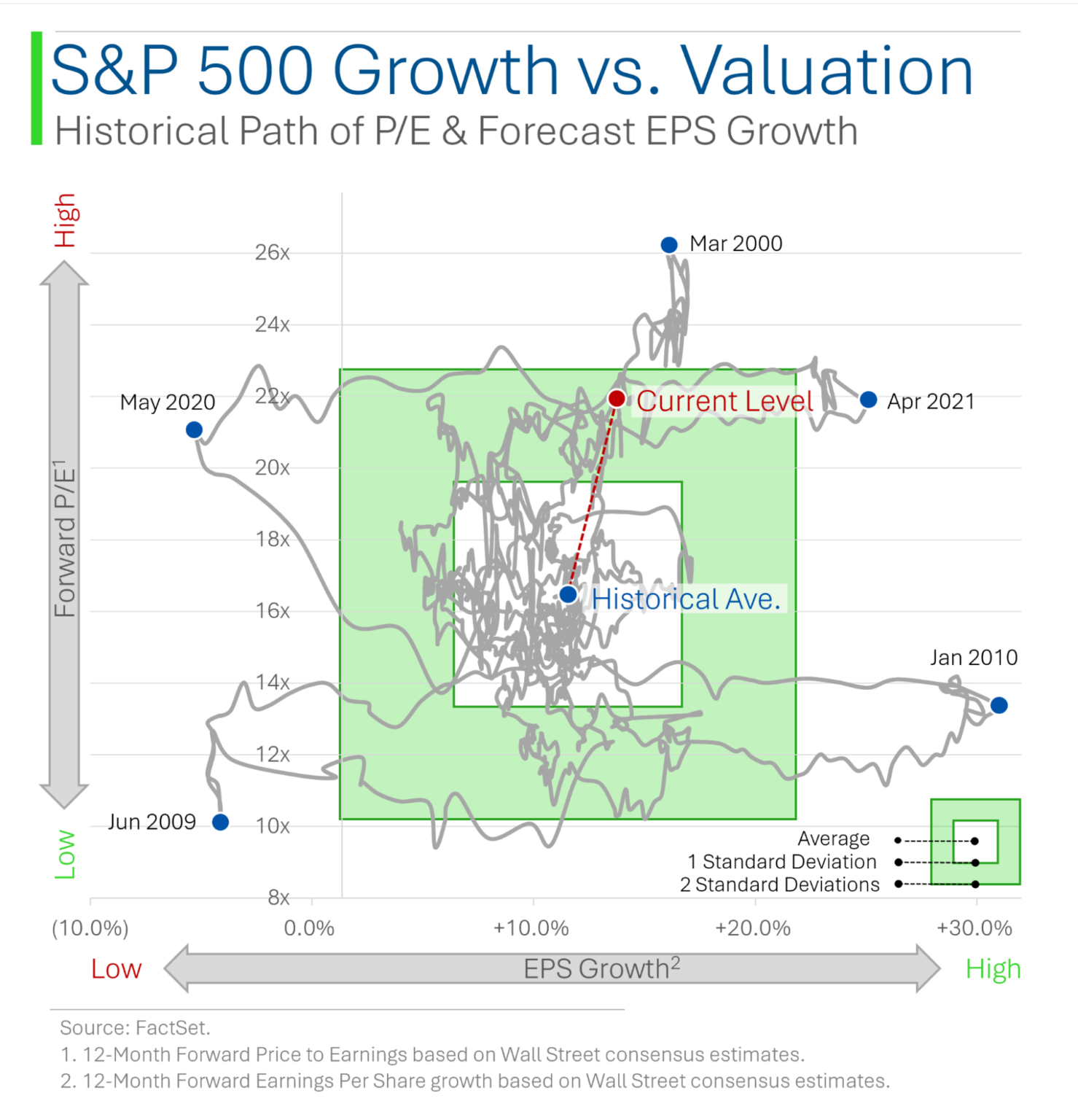

现在是时候让你更困惑了。

Ryan 的第二张图表有更多的斜线,因为它的时间跨度更长:从 2000 年 3 月开始。它摒弃了圣诞节的配色方案,采用了 “打击区”:大多数时候,股票在远期市盈率和远期每股收益增长之间保持平衡。目前我们的股票价格偏高:与平均水平相差一个标准差以上,但没有达到两个标准差。

Ryan,只有疯子才会想到用这样的图表来描述这些数据。我这是在恭维你。

市场动量是真实的

因子是投资上涨或下跌的原因。

从最纯粹的意义上讲,从首席执行官减薪到市盈率,再到地缘政治的不确定性,什么都有可能。(如果你习惯性地以 CEO 裁员为由进行投资,请联系我,因为我想在 BBAE Podcast 上对你进行采访)。

正如你可能猜到的那样,市盈率、销售增长、投资回报率和利润率等 “硬 “因素在学术研究和投资者中更受青睐,因为它们更容易量化。这并不自动意味着它们更好。但是,如果一组因素在投资者的共同心理中被确立为推动股票上涨的首选因素,那么这些因素确实会推动股票上涨,这可能是事实。语言、文化习俗和货币也有类似的集体买入方式。

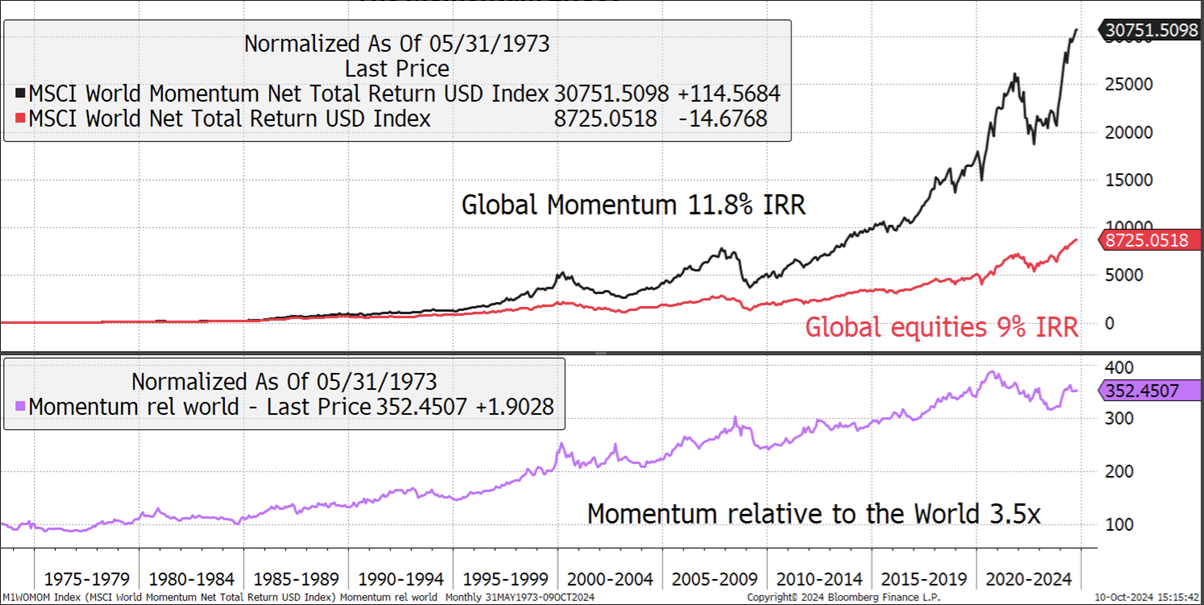

总之,动量最初是一个害群之马的因素。纯粹主义者–我指的是沃伦-巴菲特(Warren Buffett)等基本面分析类型的人–会说,股票应该根据公司的经济状况和前景涨跌。股票图表,尤其是被解释成神秘模式的图表,包含了与基本面分析者无关的信息。

不过,动量是阅读图表最简单的方法。由于克利夫-阿斯内斯(Cliff Asness,后来成为 AQR 资本管理公司的创始人)的论文工作,动量法近年来受到越来越多的尊重。

与采用因子、服装款式和货币一样,其他投资者正在做的事情也可能具有经济实质意义。ByteTree 公司的查理-莫里斯(他也是 BBAE 的朋友,曾参加过我们的播客节目)分享了彭博社的这些图表,显示了过去大约 50 年间 MSCI 动量指数与普通股票指数的价差。

从这些数据来看,很难说我们忽视了动量。

有上涨,必有下跌

我不喜欢投资中的这句话,因为从长期来看,美股一般总是上涨的。这是因为它们与人类的经济进步密切相关,而人类的经济进步一般来说总是向上的。

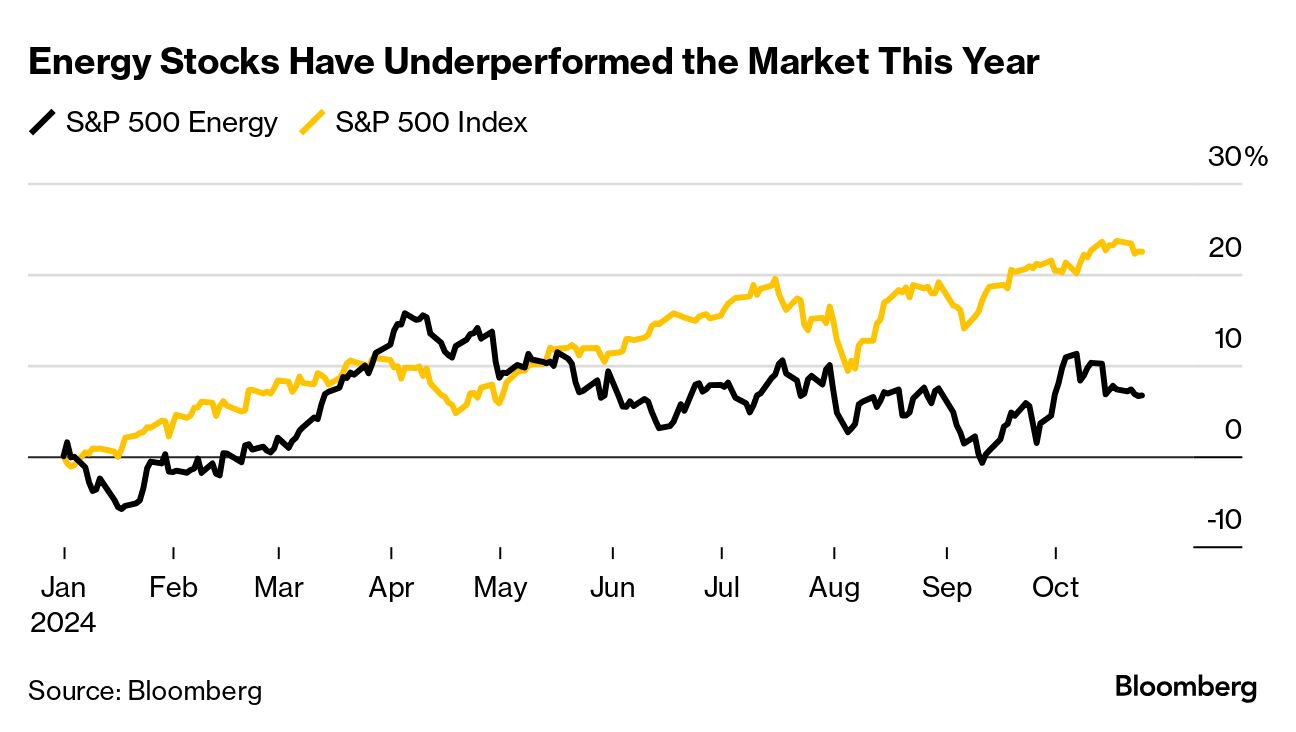

但是,不久前还是宠儿的能源类股票,以及大量反 ESG 投资资金的受益者,现在已经开始落后了:

在我看来,除了或板块型轮换战略非常困难这一事实之外,这里并没有更广泛的教训。

在华尔街,东西流行得快,过时得也快。在此基础上,再加上预期和反身性——投资者在热门之前就预期到什么会热门,这就很难根据实际的经济热门程度来把握投资时机,而且投资者往往因为其他投资者在投资而扎堆投资(即出于经济热潮以外的原因,即使预期的经济热潮是一切的开端)——这就变得更加扑朔迷离。

我是有偏见的,其他投资者也用其他策略取得了成功,但我个人认为,对大多数投资者来说,买入整个市场(如 Vanguard ETF)或买入并长期持有经营良好的企业股票更容易。

至少在我看来,跳进跳出一个板块是一种艰难的赚钱方式。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 詹姆斯拥有伯克希尔哈撒韦公司的股票。 BBAE 在上述任何投资中均没有持仓。