美股:高盛的严峻预测

高盛集团的大卫-科斯汀(David Kostin)本周把所有人都吓坏了。

美国市场过去 10 年的年均涨幅为 13%,而高盛首席美国股票策略师预计,未来 10 年美国市场的 年均涨幅 仅为 3% 。

如果我们假设通胀率放缓至美联储设定的每年 2% 的目标,那么按 “实际”(即通胀调整后)计算,这一数字仅为 1%。

大卫是对的吗?

一方面,对于几乎所有的 经济预测,尤其是跨越 10 年的预测,你的第一反应应该是笑,至少是轻微地笑。我曾经在 BBAE 博客上谈到过预测是多么糟糕。

预测不一定会错。预测者往往很聪明,可以获得大量数据和先进的统计方法。但仅仅因为经济学是一门社会科学,而经济预测的记录却令人啼笑皆非。

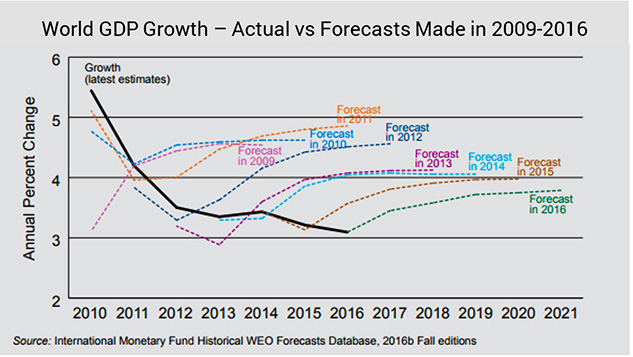

例如从 2010 年到 2016 年,全球实际 GDP 增长稳步下降。但分析师们不断预测 “上涨,并从现在开始略有回升”。

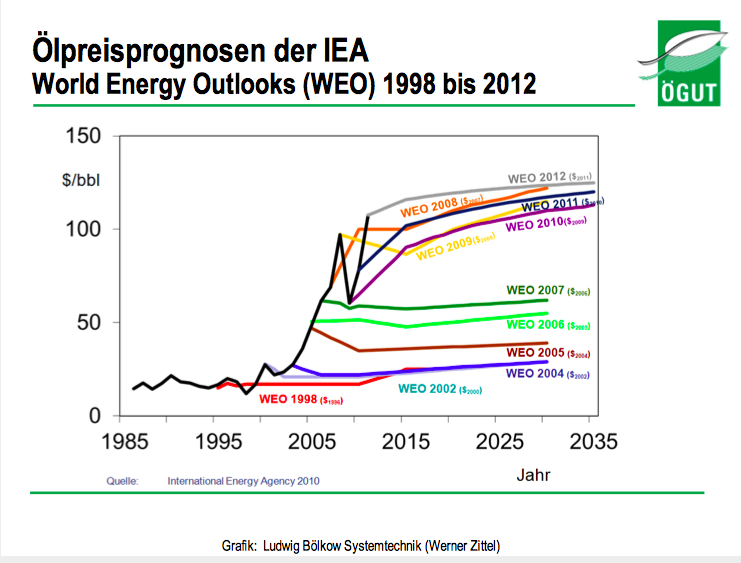

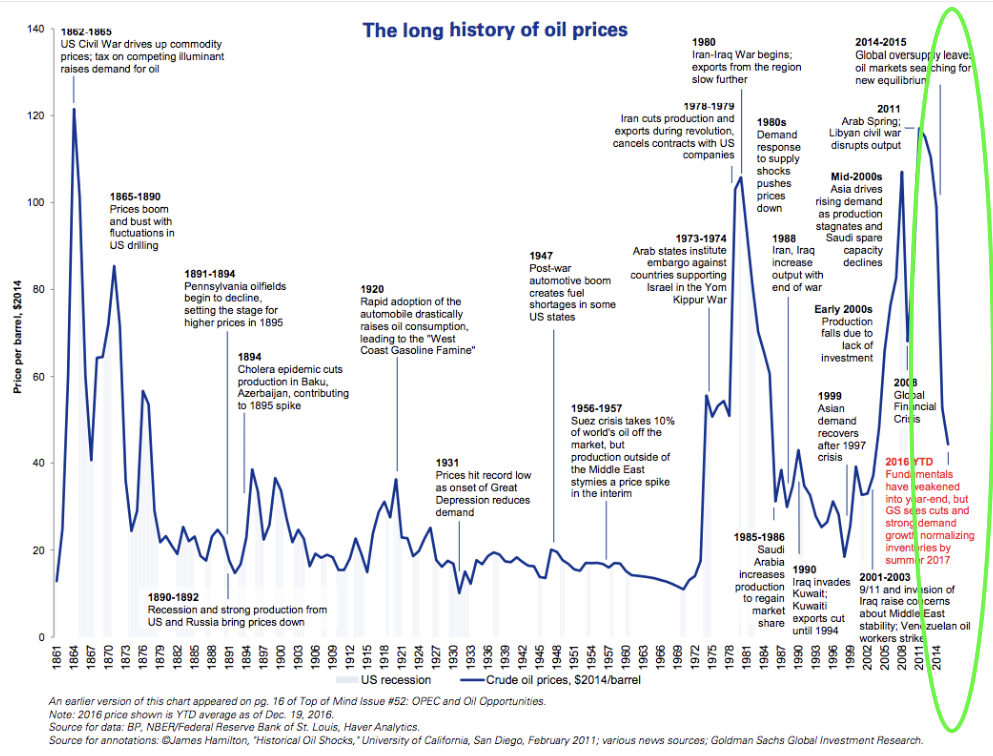

油价上涨的情况几乎与此如出一辙–平心而论,油价似乎比正常水平高得多,以至于分析家们说:”好了,够了:”好了,够了:油价将从此持平”。

而从他们预测的演变来看,似乎在多年来不断上涨的油价被证明是错误的之后,他们的说法只是稍稍发生了变化:”油价显然已经涨了很多,可能还会再涨一点,然后就会持平。是的,我们已经掌握了你的数字,你再也骗不了我们了,油价”。

但他们确实做到了。

事实上,在分析师们最终屈服,认为 “更高更长期 “确实是油价的新现实之后,油价又做了什么呢?

它坠落了。

下图显示了太多年份期间的情况,但我用青绿色圈出的最右边部分显示了供过于求导致的暴跌。

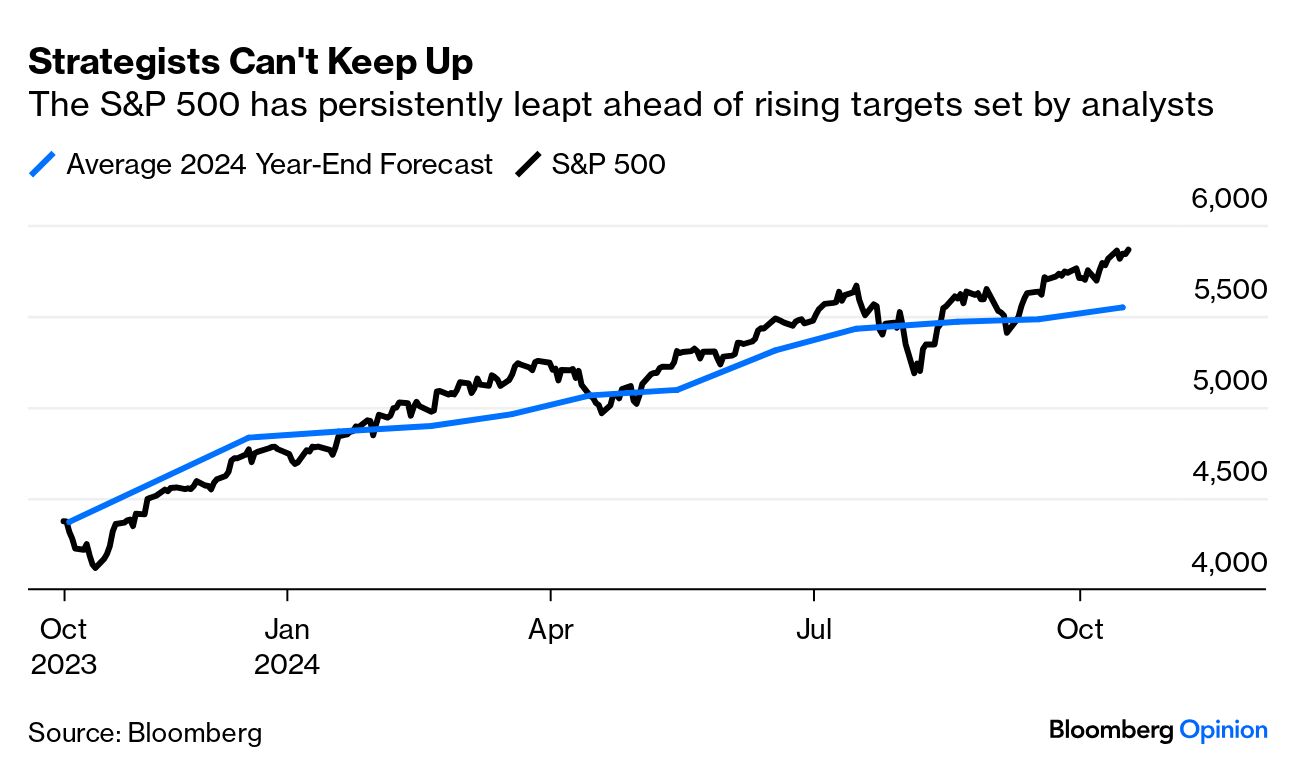

回到股市,彭博社的图表显示,即使在短期内,分析师对标准普尔 500 指数的判断也相当错误。

另一方面,让我们谦虚地看看一些数据。

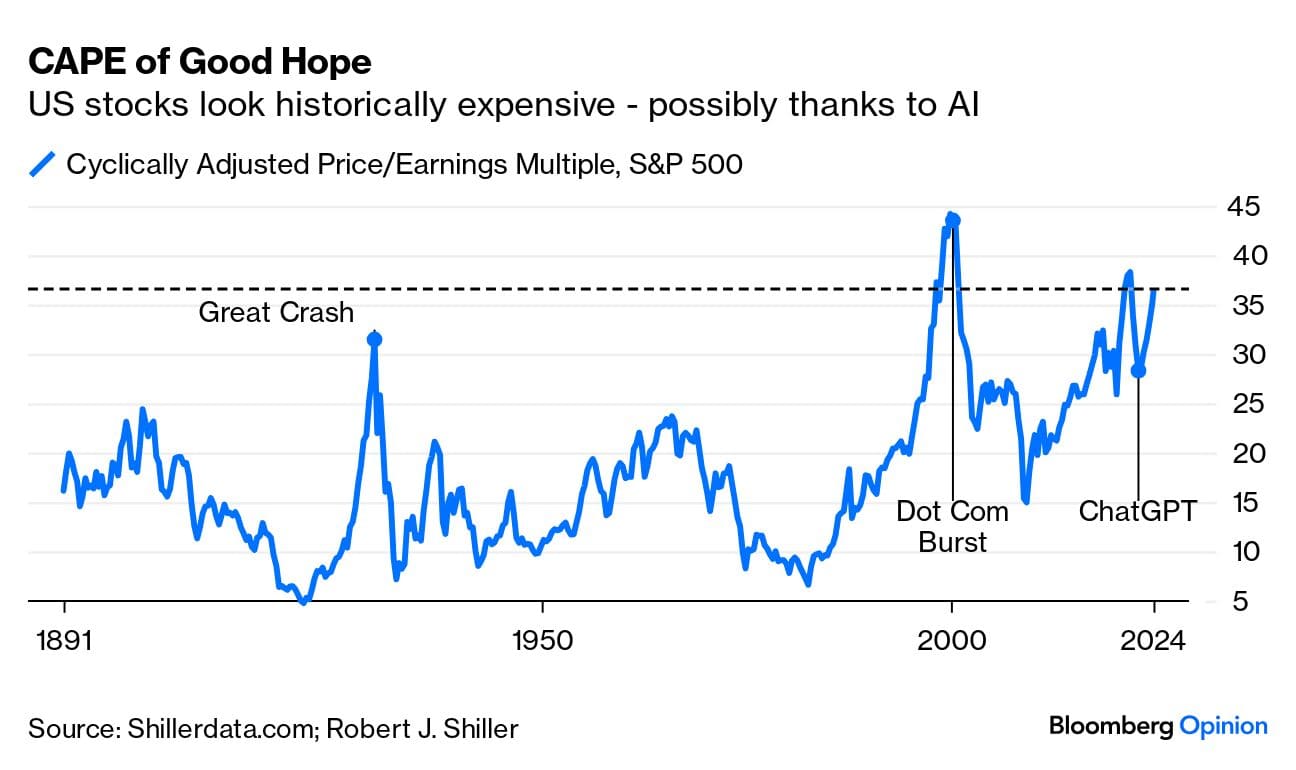

彭博社还有一些关于标准普尔 500 指数席勒市盈率或周期性调整市盈率(CAPE)的直观资料。正如我们之前提到的,CAPE 采用的是过去 10 年收益的平均值,并根据通货膨胀进行了调整。这消除了波动,一些文献表明,与常规市盈率相比,它与股价走势的相关性更好。

而且现在相对较高:

这究竟意味着什么?

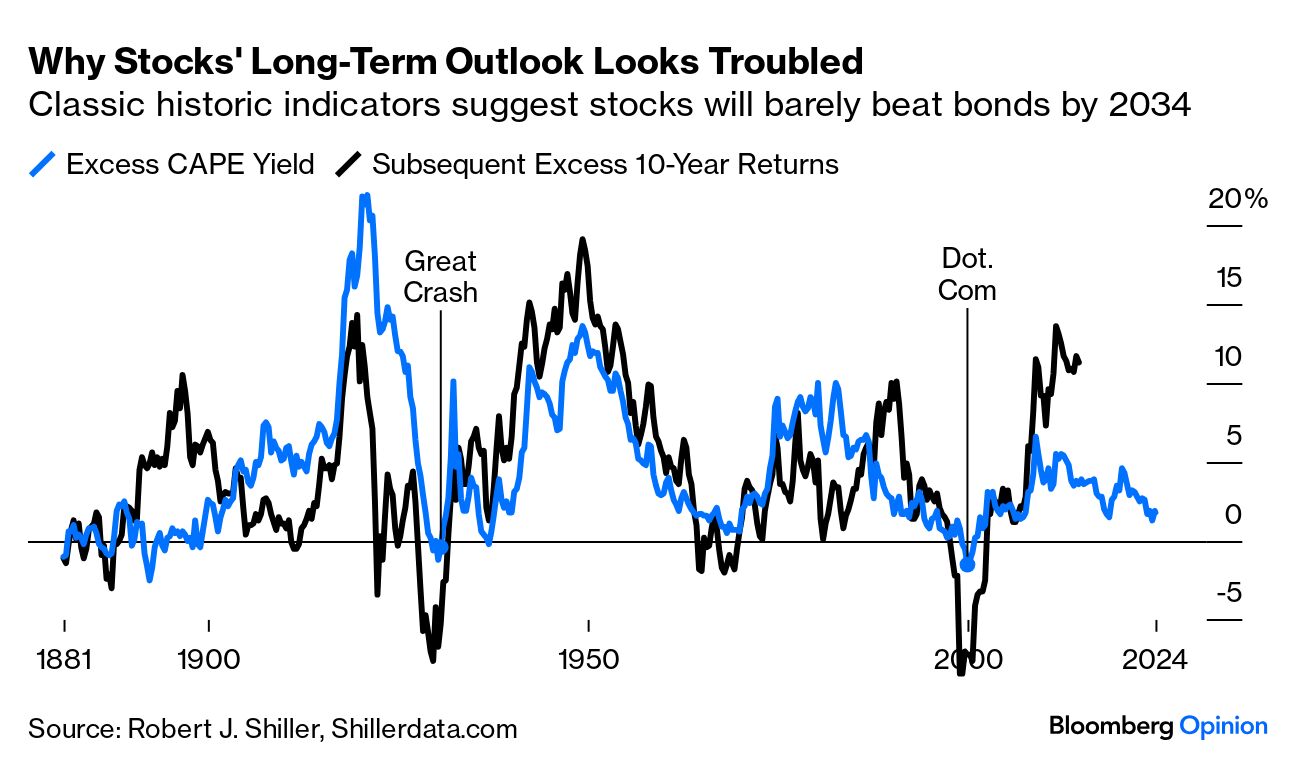

彭博社接下来研究了一种叫做超额 CAPE 收益率的东西,并将其与 10 年期美国国债收益率进行了比较。股票的常规收益率是市盈率的倒数:每股收益 10 美元的 100 美元股票的市盈率为 10 P/E(100/10),收益率为 10%(10/100)。

CAPE 收益率就是 CAPE 版本:将去年的收益换成 10 年的平均收益,然后进行通胀调整。然后,将股票市场 “收益率 “与无风险政府债券收益率进行比较(10 年可能是人们应该持有股票多长时间的一个宽松替代值,而且它也是一个比短期国债更稳定的利率),从而得出一个粗略的估值替代值。

因此,如果 10 年期美国政府债券的收益率为 3%,而 CAPE 收益率为 7%,那么 “超额 “CAPE 收益率就是 4 个百分点。

直觉告诉我们,一个便宜的市场会有较高的 CAPE 收益率;投资者以相对较低的价格获得大量收益;反之亦然:一个昂贵的市场会有较低的 CAPE 收益率,因为投资者为微薄的收益付出了高昂的代价。

下面的蓝线就是超额 CAPE 收益率。黑线上的每个 “点 “代表未来十年的 “超额 “回报,我猜彭博社将其定义为股票表现超过国债表现,或者累计股票收益率超过国债收益率(或者,不太可能是股票经风险调整后的超额表现)。

换句话说,1950 年的股票很便宜,在接下来的 10 年中表现良好,而 2000 年的股票很贵,在接下来的 10 年中表现很差。

我们现在在哪里?

超额 CAPE 收益率并不是有史以来最低的,但已经处于该范围的下限,这可能意味着股票估值已经超过了它们的极限,需要十年低于平均水平的回报才能 “赚进 “当前的估值。

一年的变化真大

一种观点可能是,如果您使用的是 [insert any variable here]与随后 10 年的回报率进行比较,就会发现两者是相匹配的。

它是匹配的。从数字上看很美观。但我不确定这是否符合逻辑。

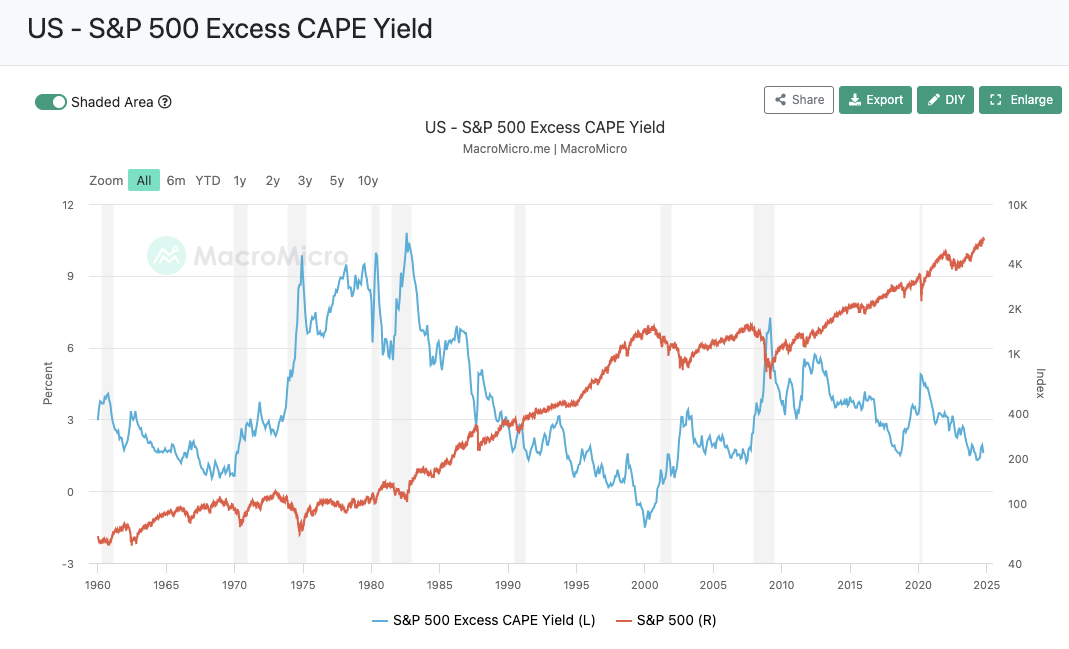

如果我们像 MacroMicro.me 在下图中所做的那样,不考虑整个 “10 年之后 “的说法,只看超额 CAPE 收益率和当前的市场表现,至少从 1960 年到现在,情况看起来并没有那么糟糕。

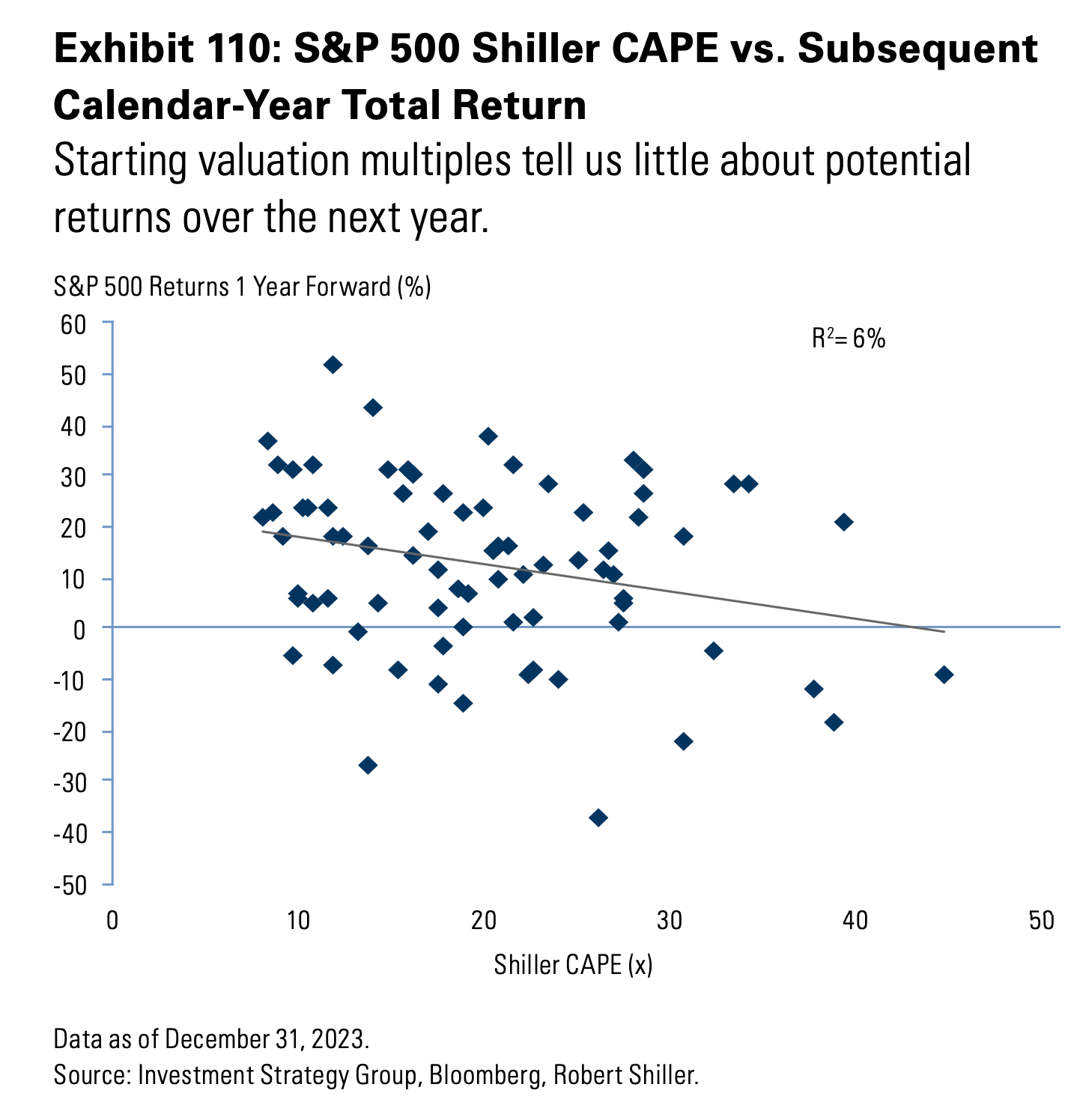

下图是 Tker.co 的 Sam Ro 绘制的标准普尔 500 指数(纵轴)与 CAPE(横轴)的提前一年收益率对比图,进一步直观地证明了这一点。

如果你对统计学感兴趣,你就会知道,R2为 6% 意味着一个变量对另一个变量的解释非常少,换句话说,甚至不接近预测关系。如果你不懂统计学(此处有解释),你只需瞟一眼图表,就会发现数据点基本上到处都是,CAPE 和一年前回报率之间没有明显的模式。

那么,哪个时间段的观点是正确的呢?

如果市场在未来10年的表现一般,但在接下来的一年里,如果发生任何变化,那么两种时间段的观点可能都是正确的。

请记住:这一切都是基于预测。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。