根据 BSD Investing 的数据,2022 年 46% 的 ETF 流入了smart beta ETF,几乎占新增 ETF 资金的一半。

Smart beta 有粉丝。 它也有诋毁者。 就像诺贝尔奖得主比尔-夏普(Bill Sharpe)一样,他在 1964 年创造了 “Beta “这个投资术语,但他并不乐于接受别人说他最初的贝塔可能是愚蠢的贝塔。 (关于 “smart beta “这个名字,比尔说:”它让我恶心。)

与比尔形成鲜明对比的是罗伯-阿诺特(Rob Arnott)–他对比尔一向敬重有加,自己也是 130 多篇学术论文的作者–他的 Research Affiliates 公司是 smart beta 的支持者,有 1300 亿美元采用其策略。

谁说得对? 什么是smart beta?

让我们先从索引开始。

如何用错误的方法编制指数?价格加权

股票市场是全人类最伟大的发明之一,这一点很有说服力。 这并不是说它有多聪明,而是因为它产生了巨大的影响。

然而,如何对它进行总体衡量呢?

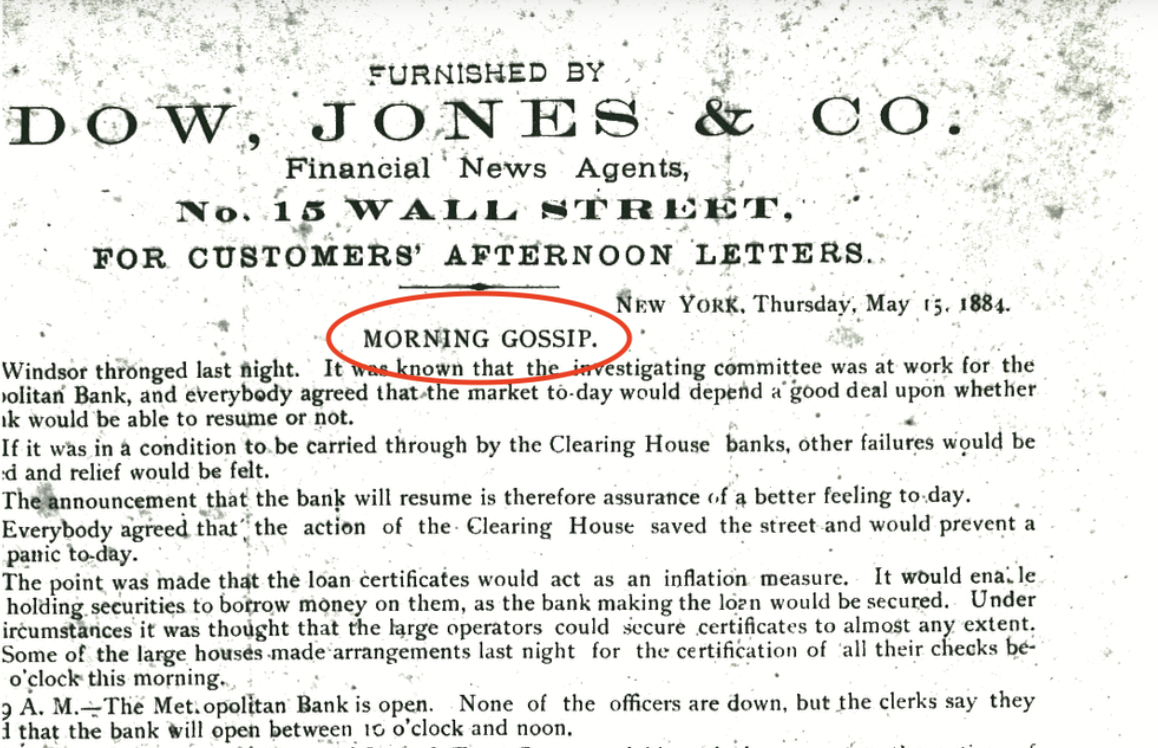

1883 年,商业记者Charles Dow和Edward Jones开始出版《致顾客的午后来信》。 这就是后来的《华尔街日报》,但一开始,它只是两个年轻人在财经新闻和八卦新闻之间游走。

一年后,道琼斯公司又增加了一个小版块,追踪 11 家大公司的总体平均价格:九家铁路公司、一家轮船公司和西联电报公司。 他们只是把价格平均化了,把股票价格加起来再除以 11。

顺便提一下,12 年后,Dow选择了 12 只股票作为新指数——道琼斯工业平均指数——的指数,他也是用同样的方法计算出来的。 道指将最初的铁路重仓股指数提高到 20 只,用铁路股取代了两只非铁路股,并将其命名为道琼斯铁路平均指数。

对于市场早期的华尔街八卦专栏来说,一个简单的价格加权指数就足够了,道琼斯工业平均指数的优势在于它的选择偏差:所包括的公司过去和现在都是历史悠久的大公司。

但是,为了说明价格加权问题,请想象一个只有两家公司的股票市场:

- 大公司,市值 1 万亿美元,流通股 1 万亿股,因此每股价值 1 美元,以及

- 小公司,市值 100 000 美元,只有两股股票,每股价值 50 000 美元。

如果编制价格加权指数,小公司将因其高股价而完全占据主导地位,尽管其业务微不足道。

市值加权指数:标准

要解决这个问题,可以不以股价本身为锚,因为这有点武断,而是以市值为锚。 标准普尔 500 指数就是这样。

通过 “市值加权 “指数,您可以了解一个经济体中主要上市公司的经营状况,以及这些公司的规模比例。 购买一个追踪宽基市值加权指数的基金,就是对整个社会的上市公司进行类似的规模加权押注。

巴菲特已指示其妻子的遗产托管人,在他去世后将其妻子遗产的 90% 存入低费率的市值加权股票指数基金(10% 存入短期债券基金)。

Smart Beta:市场的选举团

但有一种观点认为,价格加权指数过于依赖价格,而市值加权指数则过于依赖市值。

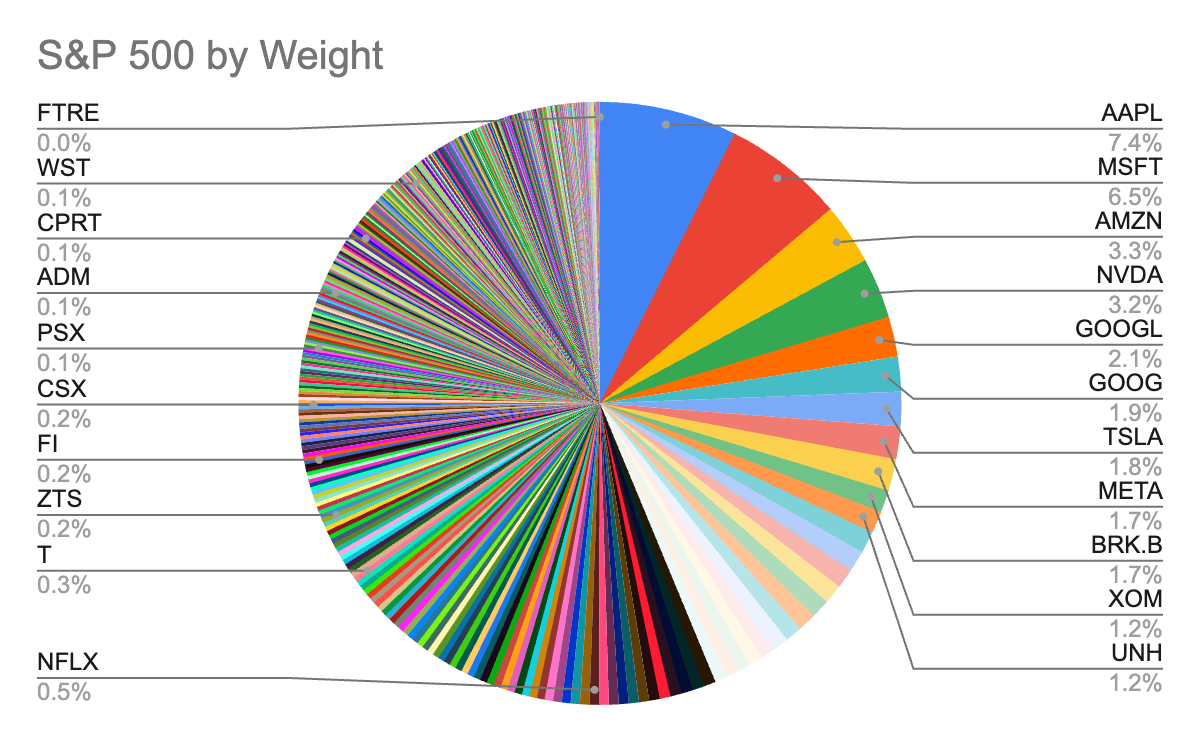

从投资的角度来看,这可能是头重脚轻。 例如,标准普尔 500 指数 95% 的公司都是小市值公司,这意味着——这一点已变得越来越真实——少数真正的大公司主导着指数的走势。

如果您熟悉选举团制度,就会知道它的目的是让各州在选择总统时拥有一定的 “发言权”,无论人口多少,每个州都有两张基准票。

Smart beta 实际上是一个没有准确定义的营销术语,指的是使用市值以外的标准创建指数。 它与选举团并不完全相同,但其目的相似:不要让人数占优势的选举团过度主导。

如果他们这样做呢? 市值加权的头重脚轻倾向有可能导致投资组合的多样化程度低于由 500 只股票组成的投资组合。 从图表中可以看出,标准普尔 500 指数是多样化的,但也许与你想象中的样子有所不同。

此外,按市值加权也未必能带来最佳回报。 在大赢家不断壮大的时代,也会如此。 但是,它冒着追逐业绩的风险,完全参与泡沫,最终,最大的公司也会遇到收益递减的规律。

围绕市值以外的因子编制指数的概念已经存在了几十年,但smart beta一词是由咨询公司 Willis Towers Watson 于 2006 年创造的。 这是比尔-夏普(Bill Sharpe)用beta来表示投资组合中不可分散的 “市场 “风险的一种说法。

理论上讲,你可以选择任何非市值因子作为 smart beta 指数的基础,但常见的因子包括股息偏好、增长偏好、价值偏好(例如低市盈率)、小市值偏好或动量偏好。

例如,假设你喜欢价值 因子,认为价值因子的表现会优于其他因子。 您有三种选择:

- 你可以购买一只或多只价值型股票

- 你可以购买一只持有几十只价值型股票的基金

- 你可以购买一只 smart beta 基金,它可能持有数百只股票——接近 “市场”,或至少是市场的缩影——但会根据这些股票的价值调整其权重。

换句话说,有了方法1和 方法2,你就可以追求价值。 比尔-夏普会说你在追求alpha。

对于方法3,你可能持有与指数基金相同的股票,或者至少持有其中的许多股票,但只是根据它们在你所选因子中的相对吸引力来加权,而不是根据市值或价格来加权。

换句话说,Smart Beta 就像是一种改良的指数基金。 因此,smart beta 的目标往往是在风险调整的基础上适度超越市值加权指数。

“当我听到’聪明的贝塔’时,我感到恶心”

比尔-夏普,诺贝尔奖获得者,”beta” 和 “alpha”的创造者

夏普的批评是双重的。 首先是名称本身:”Smart beta “已成为一个被过度使用的流行语,几乎适用于所有非主流指数化的被动策略。 一些批评者认为,许多 “smart beta “策略只是普通指数化策略的最小差异化变种。

但夏普的主要不满是,这其中存在着一种零和博弈的因素剥削。 简单地说,如果有人从 “智能贝塔 “中赚了钱,那是因为其他人从 “傻瓜贝塔 “中亏了钱。

夏普似乎认为,市值加权指数是隐含的输家。 如果其他一些smart beta基金怀疑论者的观点是正确的,即大量smart beta基金的表现不如市值加权指数,那么夏普的观点也许就有点过时了——成功的smart beta基金回报可能并不是以牺牲 “笨beta “市值指数为代价的;相反,它们可能是以牺牲以下因子为代价的 失败的smart beta投资者。

总之,他持怀疑态度。

Smart Beta 的表现如何?

有些人信誓旦旦地说,Smart Beta 的表现大大优于其他产品。 也有人说没有。 这种差异其实是有道理的:如果投资界连 smart beta是什么都无法达成一致,我们又怎么能就它的表现达成一致呢?

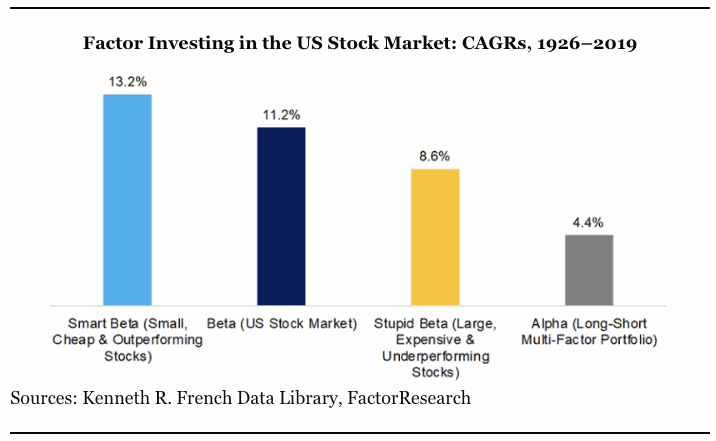

图片来自 Nicolas Rabener,为 blogs.cfainstitute.org 撰稿

如何聪明地进行 Smart Beta

可以肯定地说,smartbeta可以奏效,但并不总是奏效,而且可能被过度宣传或误解。

Research Affiliates 认为,现在是进入 smart beta 的大好时机。 我想,smart beta 的领导者应该会这么说,但这些人以前也公开说过他们觉得 smart beta 定价过高。

总之,以下是我的一些建议:

- 在一段时间内坚持使用smart beta策略。 太阳不会永远照耀任何因子,影子也不会永远停留。 如果你使用的因子背后有大量的学术研究支持,那么它们最终也会享受阳光。 但是,你需要像对待标准普尔 500 指数基金一样对待 smart beta 基金,并在涨跌中持有。

- 偏爱有理有据的 smart beta 因子。 当你拥有大量数据时,就很容易挖掘出市场上缺少的一些奇怪、独特的因素。 这一因子看似具有预测性,但实际上只是历史的产物。 继续研究价值、现金流和股息(等等)这些枯燥乏味的东西,因为它们已经被反复研究过,与未来的股价回报息息相关。

- 将 smart beta 视为枯燥指数基金的一个稍好的替代选择(如果它能按计划运作)。 不要将其视为获得巨额回报的入场券。 不要试图从一种 smart beta 策略跳到另一种策略,以获取时间因子。 如果你想对因子进行择时,那就去做吧,但要抱着 “Alpha “心态——积极主动地追求高回报——而不是保守的 “Beta “心态。

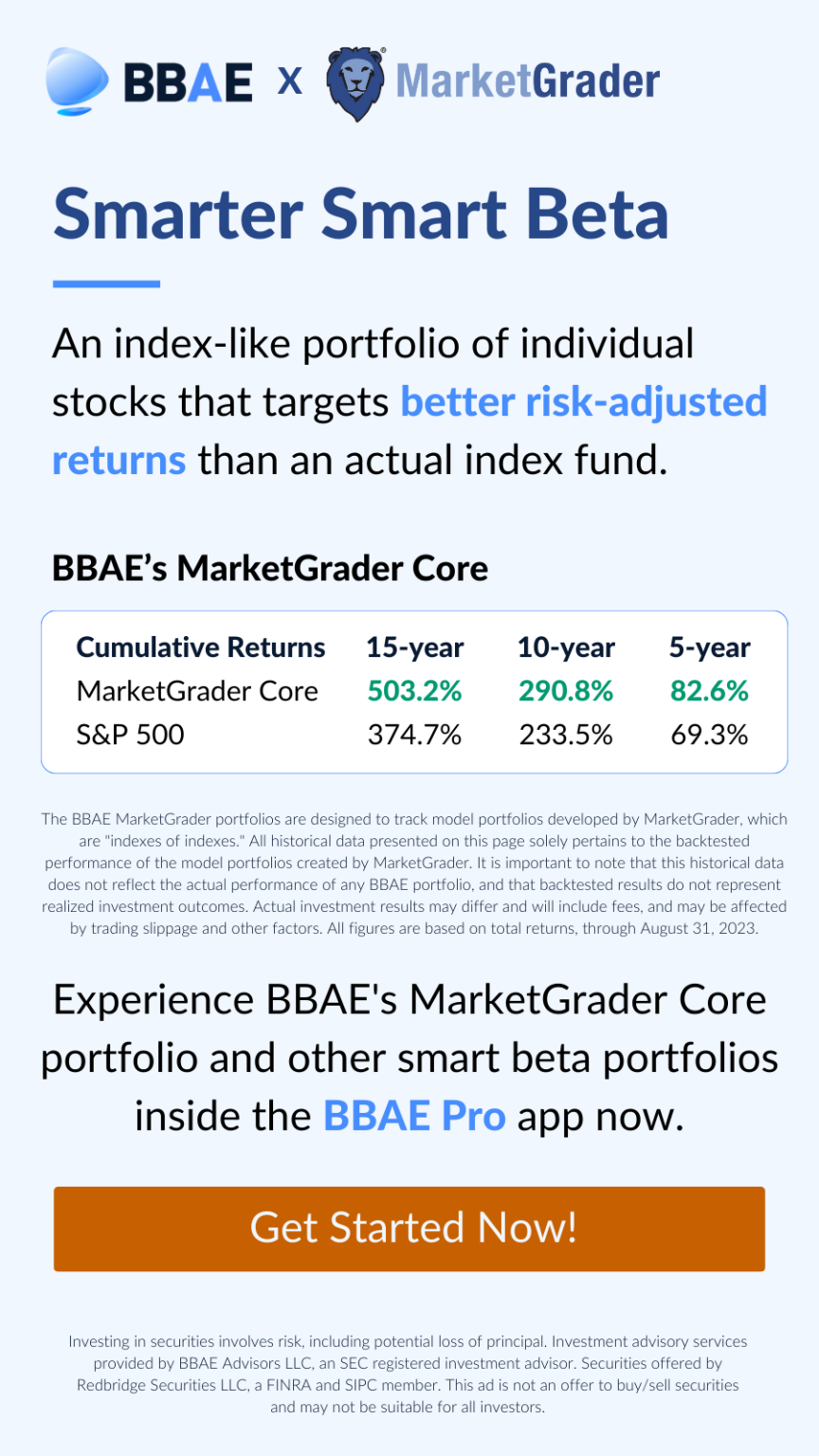

在 BBAE,我们通过独立管理账户提供智能贝塔投资,因为我们可以使用一家名为 MarketGrader 的公司提供的智能贝塔策略–MarketGrader 也是巴伦 400 指数的提供商。

我们喜欢的是,MarketGrader 使用了 24 个成熟的因子,涵盖四个类别:增长、价值、盈利能力和现金流,并为每只股票分配一个数字评级,其指数平均表现优于基准,通常有 10 年或 15 年的超额收益历史。

点击此处,了解更多有关 BBAE smart beta 投资组合的信息。

免责声明 本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 投资具有固有的风险。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。