杠杆 ETF:您是否应该买入并持有?

彭博社的马特–莱文(Matt Levine)引用了凯蒂-格雷菲尔德(Katie Greifeld)在彭博社撰写的一篇文章(可能需要注册),文章讨论了GraniteShares产品的怪异表现,该产品的日收益率是微策略公司(MicroStrategy)的三倍–微策略公司是一家极不稳定的公司,由于执行董事长迈克尔-赛勒(Michael Saylor)的加密货币倾向,该公司已成为事实上的比特币代理银行。

凯蒂表示:

“微策略本身今年的涨幅超过 100%,而 LMI3 则下跌了近 82%”。

表面上看,这似乎很奇怪,一个本应将股票回报率提高三倍的基金–这意味着一只股票上涨 100%,回报率就会超过 300%–却下跌了82%,从而跑输其跟踪的标的 182%。

事实上,这是按照计划进行的。

这并非 MicroStrategy 独有的现象。 摘自《华尔街日报》2008 年的一篇文章:

“……更令人困惑的是,旨在获得两倍于道琼斯美国房地产指数相反回报的 ProShares 基金在 2008 年下跌了 50%,而该指数也下跌了 43%。

杠杆 ETF 是怎么回事? 让我们来解读一下–为什么它们的长期表现并不总是那么糟糕。

杠杆 ETF 如何运作

如果你了解杠杆 ETF(GraniteShares 的 LMI3 严格来说是一种交易所交易产品,但在这个层面的讨论中想法是一样的),你就会知道它们旨在为你提供标的资产–最常见的是指数,但现在有时也包括热门个股–每日表现的一些衍生产品(2 倍、3 倍、-2 倍,等等)。

您可能还知道,由于杠杆 ETF 通常每天重置或调整,2 倍或 3 倍的业绩表现实际上只是一天一个样,长期回报可能与标的物大相径庭,GraniteShares MicroStrategy ETP 就是一个例子,即使知情者对此完全没意见。

杠杆 ETF 的衰减,即这种背离的负面影响,主要有两个原因:

- 波动拖累:有没有听过这样一句投资谚语:50% 的跌幅需要 100% 的涨幅才能达到收支平衡? 这就是波动拖累。 由于复利的作用方式,下行趋势甚至水平趋势的波动性对杠杆ETF(和ETP,但我只说 “ETF”,以方便速记)回报的影响比你想象的要大。 杠杆表现也有路径依赖性:一系列放大的下跌走势可能会挖出一个很难爬出来的坑。 比如说,如果标的下跌 30%,那么它需要上涨 42.8% 才能达到收支平衡。 但如果 3 倍 ETF 下跌 90%,则需要上涨 1,000% 才能实现收支平衡。

- 买高卖低 再平衡机制:杠杆 ETF 通过使用杠杆本身为您提供杠杆,这是有成本的,但更普遍的是,由于它们需要保持一定的股票与杠杆(可能是字面借贷,也可能是期货合约)比例,当标的物价格上涨时,它们需要买入更多,而当标的物价格下跌时,它们需要卖出一些。 在价格上涨时买入更多,在价格下跌时卖出,这与我们在投资中接受的教育恰恰相反。

“衰退 “听起来很可怕,而且很容易引起误解。 因此,美国证券交易委员会曾就杠杆 ETF 写过警告–这是 2023 年的警告–而媒体对它们也并不友好:

那么,杠杆 ETF 和 ETP 是低能儿的专利吗? 不足以。 它们是为日间交易者准备的。 至于日间交易是否是件好事,这要另当别论,但值得称赞的是,这些公司一般都很清楚自己的目标用户,并谨慎地建议投资者不要长期持有这些杠杆产品–即使不是每个投资者都会看标签。

但大多数人是这样做的。

马特的彭博社朋友凯蒂指出,以Direxion Daily TSLA Bull 2X SharesETF 为例,该基金每 3.5 天翻转一次持股(而普通的非杠杆 Vanguard 标准普尔 500 指数 ETF VOO 的翻转时间为 185 天),这意味着投资者正按照预期使用杠杆 ETF(至少是这只 ETF)进行日内交易。

马特对此表示庆祝:

“无论如何,好消息是:(1)这些产品很有趣;(2)人们似乎明白它们不是买入并持有的产品”。

但如果有人想购买并持有杠杆 ETF呢?

简而言之,这很难一概而论,其波动性非常大,以至于您的投资可能会化为乌有,而且其表现在很大程度上取决于您投资的确切时机,但尽管如此,杠杆 ETF 仍能提供相当惊人的买入并持有回报。

博盛资产管理公司(Bosun Asset Management)的克里斯蒂安-克纳普(Christian Knapp)在 LinkedIn 上发表了一篇很好的文章,认为杠杆 ETF 作为长期投资受到了不公平的诋毁。 在我看来,这篇文章有点过于积极,因为我希望看到更多在真正恶劣时期的表现,但克里斯蒂安在这个例子中提出了一个合理的观点:

“以 SSO(每日 2 倍于标准普尔 500 指数)为例。从 2006 年 6 月成立到 2022 年 12 月底,我们看到它的累计回报率高达 404%。这远远高于其非杠杆对应产品 SPY,后者的回报率为 209%。

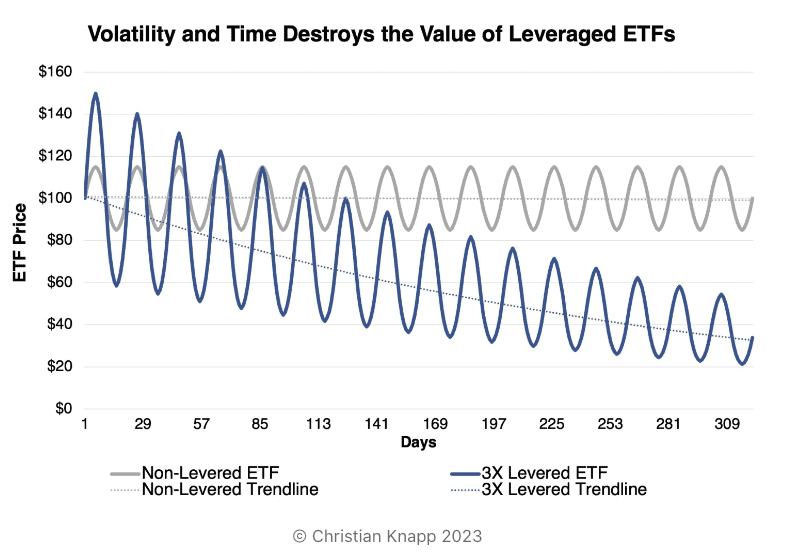

他还展示了一张图表,说明即使在 “均值持平 “的波动期–尽管有涨有跌,但波动净值为零–杠杆 ETF(蓝色斜线)的表现也不如普通 ETF(灰色斜线)。

因此,杠杆 ETF 就像一艘正在下沉的船,如果你买入并持有它们,而相关资产又没有上升轨迹,那么你的财富就会被摧毁。

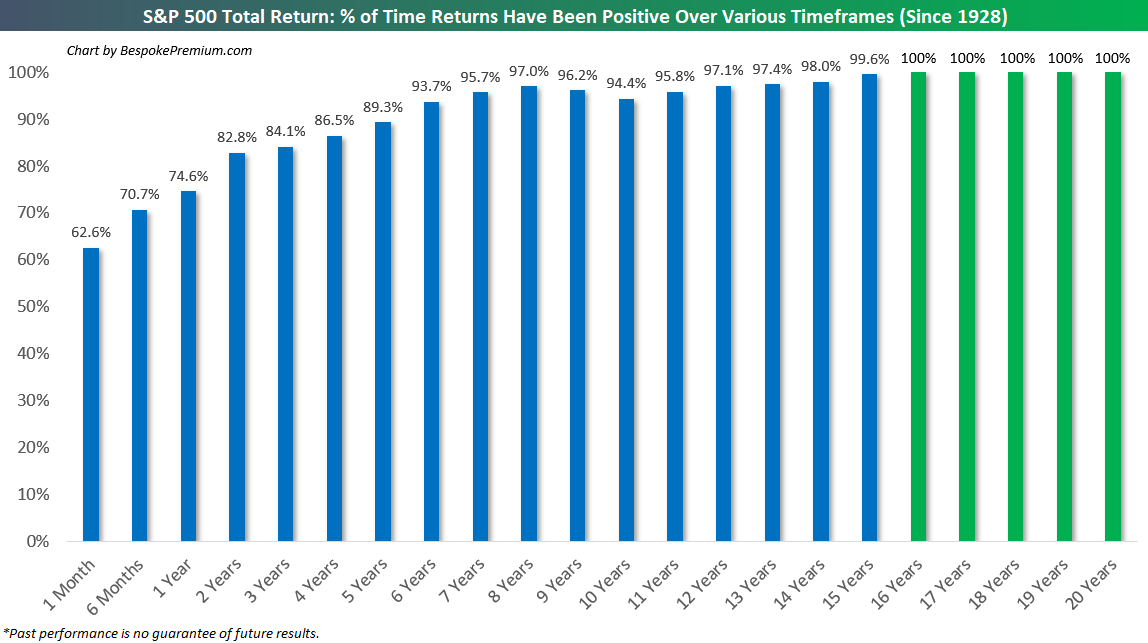

但股市不是通常都会上涨吗? BBAE 博客的忠实读者都知道,随着时间的推移,股市一直在上涨,而且涨势稳定:

来源:Bespoke Investment Group贝斯基投资集团

因此,尽管包装上写着 “仅限当日交易 “的警告,尽管杠杆 ETF 可能会产生反直觉的回报模式,而且费用高于平均水平,但我们不应该讳言,只要相关资产在很长一段时间内上涨,如果你长期持有,是否真的会没事。

答案取决于你对 “OK “的定义,但仅就追踪美国标准普尔 500 指数的 ETF 而言,你本可以赚一大笔钱。

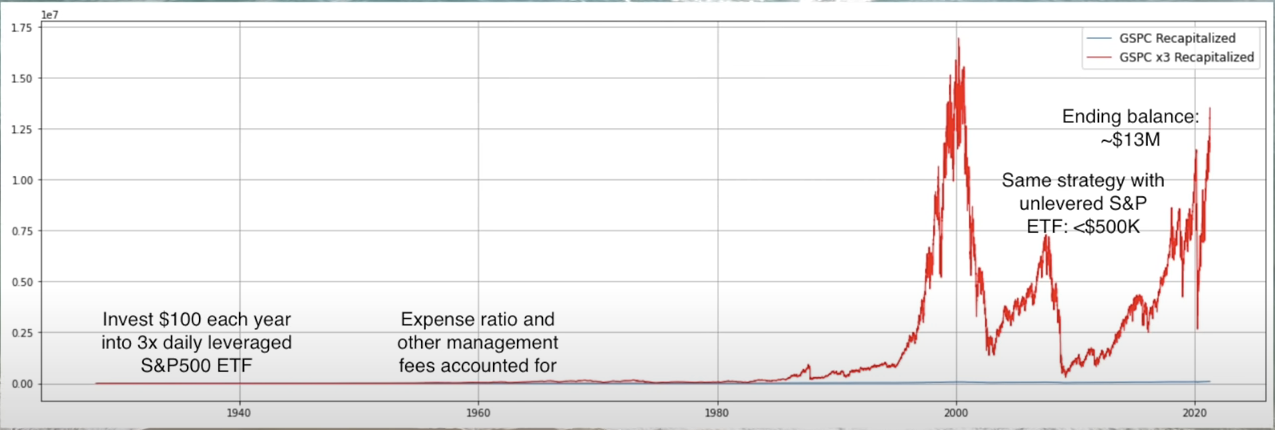

我是根据一位 “华尔街千禧一代 “的计算结果得出的结论,他制作了这段视频,内容是他对假设的 3 倍标准普尔 500 ETF 进行的模拟,时间可以追溯到 1927 年。

在你兴奋之前,请考虑一下他的警告:收益在很大程度上取决于你何时建立头寸。

他还指出,如果你在错误的时间一次性投入一笔资金,在大萧条前后购买 3 倍杠杆的 ETF “会让你破产”。 如果你运气好,在正确的时间买入,你的回报将是惊人的。

但他最真实的结果来自于美元成本平均法的回溯测试,因为这更接近于现实生活中人们的长期投资方式,而且还有 “时间多样化 “的好处,这对于狂热波动的杠杆 ETF 尤为重要。

华尔街千禧年》模拟了自 1927 年以来,每年向 3 倍杠杆的标普 500 ETF 投资 100 美元的情况。 这是一次疯狂的投资,但最终却大大超过了普通市场的表现,相比之下,普通市场的结果显得平淡无奇(蓝线)。

假设的 3 倍 ETF 会给投资者留下 1,300 万美元,而普通标准普尔 500 指数的投资者只有不到 50 万美元。

自 1927 年起,每年将 100 美元投资于同样是理论上 3 倍杠杆的标普 500 ETF 的理论结果。 来自 YouTube 上华尔街千禧年视频的截图

当然,这是在知道市场从 1927 年开始就一路上扬的情况下。 而对于大多数人来说,50 或 60 年可能是投资的最长期限–这还是在年轻时就开始投资的前提下。 这意味着,虽然 100 年的例子很有参考价值,但它低估了现实生活中投资者的风险,因为他们可能需要在其中一个可怕的缩水期动用资金。

对位的对位

你宁可拥有 1300 万美元,也不愿拥有 50 万美元,我也是如此,而且我确实认为,杠杆 ETF 有点受到不公平的诽谤,或者说有点分类不当,从这个意义上说,如果持有足够长的时间,而且如果标的是某种广泛的指数,可以挖掘人类(至少是美国人类)取得的整体经济进步(如标准普尔 500 指数),那么杠杆 ETF 可以提供有吸引力的–如果是疯狂的–回报潜力。

考虑到大多数股票都会亏损,我对将单一股票杠杆 ETF 作为买入并持有的投资要谨慎得多。

我再次明确指出,ETF 公司不把杠杆 ETF 作为长期持有的标的至少是有充分理由的,而且我也不想给人留下 3 倍(或 2 倍,或 1.5 倍)杠杆 ETF 是任何投资者的 “巢蛋 “式投资的印象。

无论如何,投资者真的能忍受多年持有杠杆 ETF 吗?

在研究这篇文章的过程中,我偶然发现了一种杠杆 ETF(LETF,它们被称为杠杆 ETF)爱好者的亚文化。 并不是每个帖子都反映了深刻的理解–那些美国证券交易委员会的警告也有其作用–但在这个 Reddit 线程中,一个叫 BetweenCoffeeNSleep 的用户分享了一些相关的行为金融学智慧:

“…这就是为什么大多数人不应该做多 LETF 的原因。 数学问题可以说讨论得太多了。 而人的心理因素却被严重低估。 人们在恐慌中以 1 倍的亏损抛售。 持有 2 倍或 3 倍,度过这样的一年,会让人觉得永远没有尽头。 如果你没有做好准备,阅读人们对 LETF 的评价会让你的情况更糟。

如果这些头寸在您的总资产配置中占很大比重,上述所有情况都会成倍放大。

“这些东西会剧烈运动,会对毫无准备的持有者造成情感伤害。

CoffeeNSleep 说得没错。

Dalbar Research 发现,在标准普尔 500 指数本身上涨 10%的 20 年间,美国共同基金投资者的平均收益仅为 4%,这要归功于糟糕的时机选择–在高点买入,在低点恐慌性卖出。

如果普通投资者仅凭枯燥乏味的标准普尔 500 指数就能把决策能力降到 “松鼠过马路 “的水平,那么可以想象,如果买入并持有 3 倍杠杆的 ETF,会造成怎样的情绪超载。

因此,是的,您完全可以长期购买并持有杠杆 ETF。

用投资组合中很小的一部分 “娱乐资金 “进行测试可以吗? 也许对某些人来说是这样,但我无法告诉你什么适合你。

您是否应该对您投资组合中的任何重要部分也这样做? 我想没有人会这么建议。 最好把杠杆 ETF 当作时代的产物。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。