每周综述:标准普尔的美好前景、中国经济刺激政策、Chat GPT ETF、廉价房地产投资信托基金

在市场高点降息 = 接下来会有不错的回报?

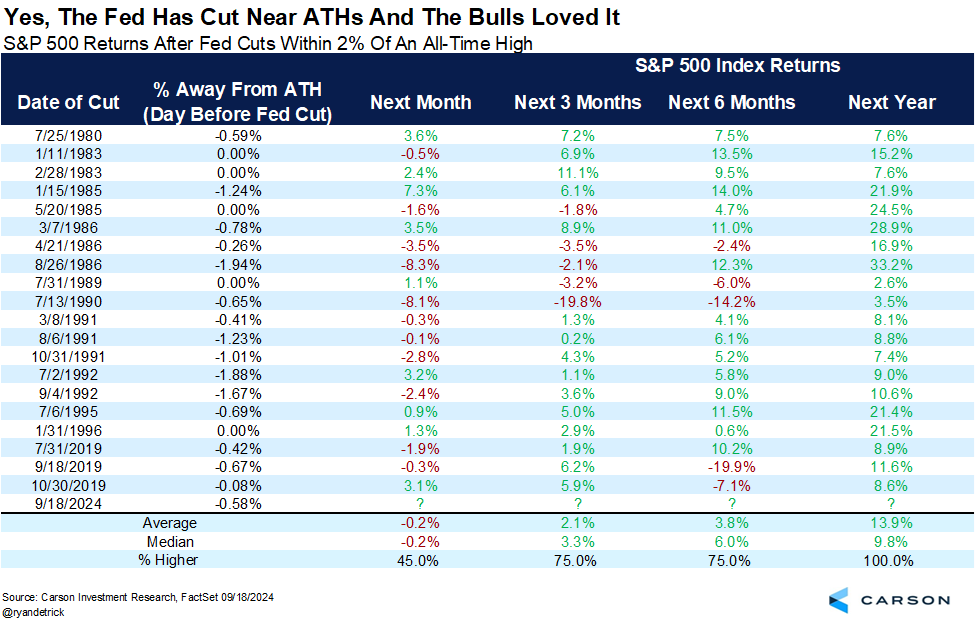

我对数据挖掘的心理标准一年比一年低(数据挖掘是指某人希望某件事情是真的,从而寻找或挑选数据来支持它;由于经济和金融领域的数据泛滥,这往往很容易做到),但本-卡森(Ben Carson )展示了一张图表(萨姆-罗也引用了这张图表),说明自 1980 年以来,当标准普尔 500 指数距离历史高点 2% 以内时,美联储会随之降息,从而带来可观的回报。

明年的平均回报率约为 14%,略高于标准普尔 500 指数的长期平均水平,而中位数回报率约为 10%,非常接近标准普尔 500 指数的长期平均水平。 虽然不是惊天动地,但对大多数投资者来说已经足够好了。

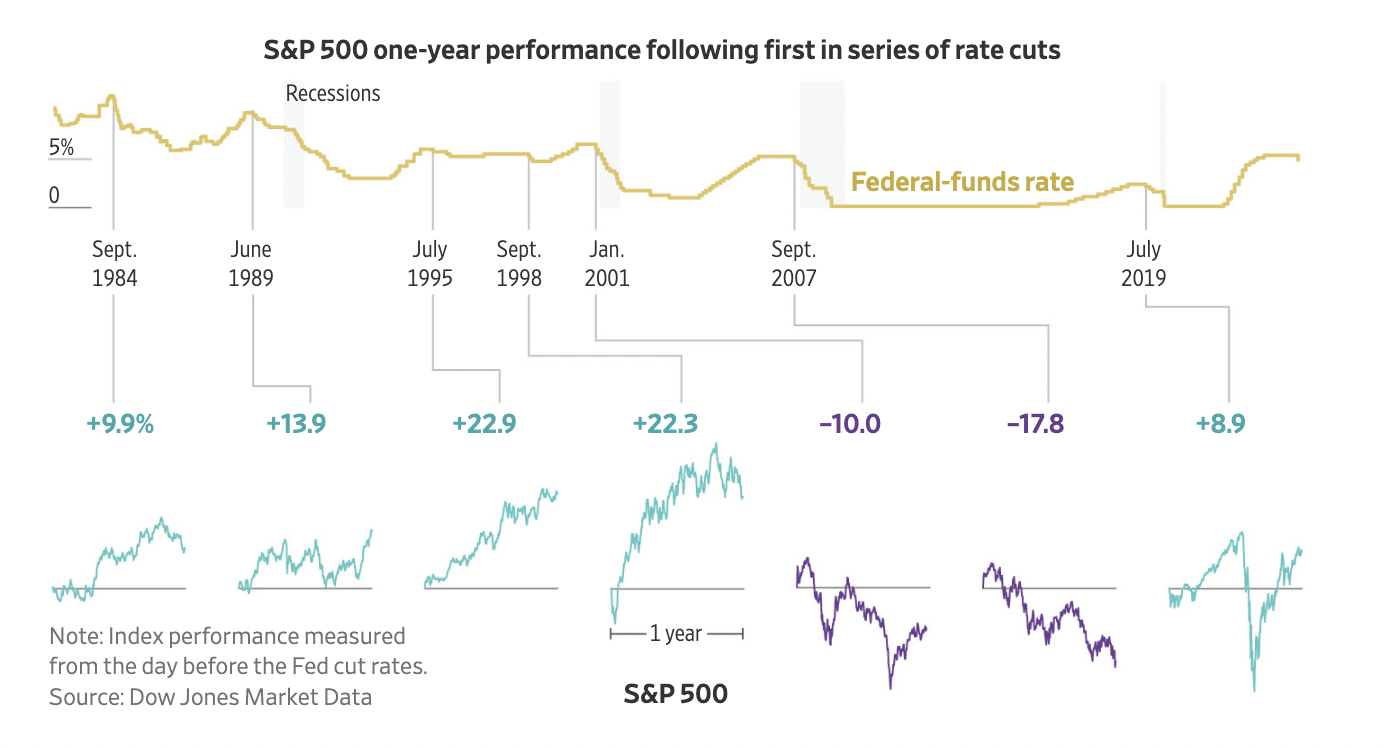

《华尔街日报》 也刊登了一篇类似的文章,文章中的图表虽然看起来不同,但实质上是一样的,表明一般来说,降息后市场都会上涨。 (金线是美联储基金利率,下面的小图是降息后一年的股价走势。从中可以看出,在降息后的七年中,有五年是积极的)。

我相信,《日报》正确地指出,市场的未来确实取决于经济。

我倾向于用 “这是过去发生过的事情” 来解释这个问题。 正如收益率曲线倒挂作为经济衰退指标的失败所表明的那样(有些人可能会指出,经济衰退应该在曲线重新倒挂时到来,而现在就是……),就过去的模式而言,这次可能有所不同。

中国刺激计划

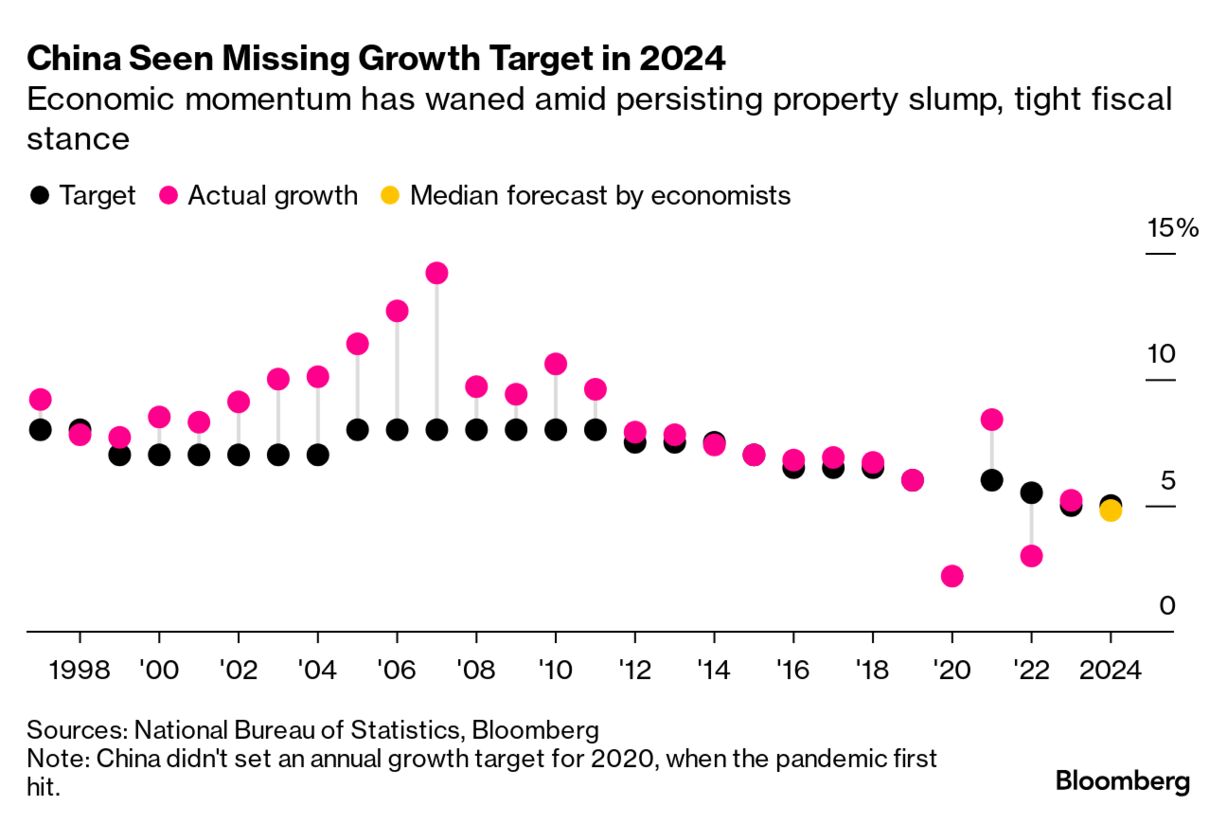

沪深 300 指数上涨了 4.3%,在中国推出大规模、大范围的刺激政策后又上涨了 1.5%(引自我的朋友、雅虎财经的Jared Blikre 撰写的文章)。 我认为这是个好现象:中国人民银行(PBOC)甚至召开了新闻发布会并接受提问–这在平时几乎是不可想象的透明度–这至少表明,中国政府对中国经济问题的重视程度足以升级其应对策略。 在货币方面,他们似乎正在尽其所能。 财政方面还没有任何消息。

不过,中国市场在短期内对刺激性消息做出积极反应——作为一种动量交易——然后在几天或几周后又马上恢复到以前的状态,这种情况是有历史渊源的。 我无法预测这次会发生什么。 正如我对英国广播公司(BBC)所说,许多已宣布的增强流动性的措施在技术上是提供流动性,但并不要求市场使用其流动性。 你可以把马牵到水边,但不能让它喝水。

政府可能会利用中国人民银行的贷款购买未售出的公寓。 保险公司可能会利用国家融资购买股票(这可能是股票上涨的最直接推动力)。 现在抵押贷款利率和二套房首付要求降低了,普通市民会购买更多公寓吗? 可能吗? 更容易的融资在边际上会有所帮助,但在全球范围内,当人们对经济感到担忧时,他们往往不会那么热衷于举债。

不过,世界上不存在 “一刀切 “的模拟方案,因此只要中国市场和中国人民银行都将此视为向前迈出的诸多步骤之一,这就是朝着积极方向迈出的一步。

基于 ChatGPT 的 ETF 试图接近顶级投资者

彭博社的马特-莱文(Matt Levine)最近谈到了一个故事,这个故事太鲜活了,不能不在这里谈一谈。

金融学者喜欢将事物提炼为量化的本质,这样他们可以更容易地进行衡量、管理和操纵。 例如,马特分享了一篇论文,其中 AQR 资本管理公司试图将沃伦-巴菲特简化为两个因素。

一家名为 Intelligent Alpha 的新公司(点击此处查看新闻稿)正在利用 ChatGPT、Gemini 和 Claude(该公司将其统称为 “投资委员会”)挖掘来自这些知名投资者的公开信息,特别是包括定性交流在内的信息,并创建与他们的投资氛围相匹配的 ETF。

摘自招股说明书:

“除了巴菲特、德鲁肯米勒和泰珀之外,ETF 的目标投资人还包括丹-勒布、保罗-辛格和其他人,不过基金的持股不一定反映这些投资者在现实生活中的赌注。

首席执行官道格-克林顿(Doug Clinton),我注意到他的身材蜕变相当惊人,如下图所示–我很想知道他的减脂秘诀是什么–对莱文的报道赞不绝口。

您是否应该购买这些 ETF?

当然,我也说不准。 马特指出,招股说明书显示了大量的人工干预。 对于量化策略来说,这通常是不允许的。 这些 ETF 策略是由计算机生成的,但我不确定如果选股来自大型语言模型,这算不算量化。 还是应该算? 这对我们来说都是新领域。

马特总结道,具有讽刺意味的是,计算机对投资的正常理论吸引力在于它们是无懈可击的–或者至少它们能避开人类的缺陷(人类的缺陷有很多)。 人类代表了执行理想的缺陷,而机器则可以执行理想的理想。

除了 ChatGPT 机器人ETF 外,在这种情况下,机器希望接近一个可能会犯错的有缺陷的人类的复制品。

房地产投资信托基金(REITS)仍有发展空间–但你需要等待

BBAE 的朋友罗杰-康拉德(Roger Conrad)是一位股息大师。 作为曾经的股息大师,我对股息大师们情有独钟。

罗杰最出名的是他的能源专业知识,但如果说他有 “副业”的话,那就是房地产投资信托基金(REITs)。 罗杰说,美联储降息对房地产投资信托基金(REITs)来说是件好事–算是吧。

在资本市场上,高利率对房地产投资信托基金不利,因为其收益率的 “竞争对手”——债务型投资(债券、CD 等)——受益更多。 罗杰指出,高利率对房地产投资信托基金的运营也不利,因为高利率阻碍了收购,使新开发项目的成本增加,事实上,在2022年1月至2023年10月的加息期间,标准普尔房地产行业指数下跌了⅓,这还包括数据中心房地产投资信托基金的一些大涨,而数据中心房地产投资信托基金一直是个例外。

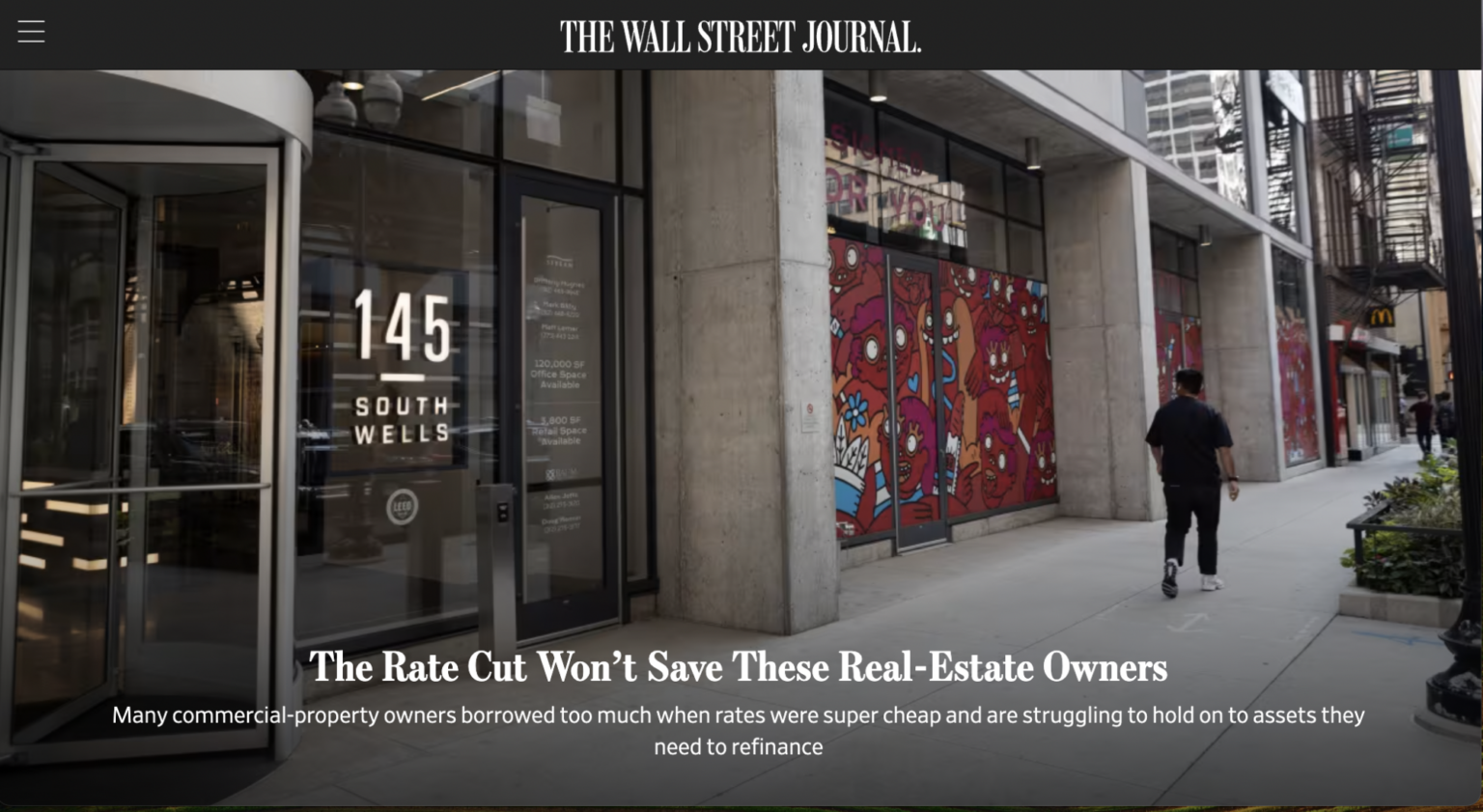

我曾在这些篇幅中谈到过商业地产的困境:与住房相比,商业地产的交易量少之又少,因此经济衰退需要时间才能显现出效果,但现在 “评级”低了,”比价”也就低了,银行抵押品也就低了,一个恶性循环随之而来。

《华尔街日报》 和许多其他媒体都就此问题大书特书。

罗杰指出,标准普尔房地产指数在过去一年里上涨了近 40%,原因是预期利率会降低——但具有讽刺意味的是,房地产投资信托指数在美联储降息 50 个基点后下跌,这大概是因为杰罗姆-鲍威尔似乎对首次降息后的大胆降息之路没有足够的信心。

罗杰最近在 BBAE 的播客中谈到了他非常喜欢的一个公寓房地产投资信托基金。 住房一直建造不足,3% 的抵押贷款将潜在卖家困在他们的房产中,使市场上没有供应,因为除非万不得已,否则没有人愿意以同样的月供卖掉一半的房子,再买一半的房子。 我们可能不会再看到 3% 的抵押贷款,但利率下调在边际上是有帮助的。

罗杰的新观点有细微差别:他看好房地产投资信托基金,但仅限于长期;他认为房地产投资信托基金的价格上涨在短期内缩小了估值差距。 而且,他认为房地产投资信托市场是一个选股市场——有些会茁壮成长,有些会一落千丈。换句话说,房地产投资信托行业 不是 换句话说,如果罗杰是对的,房地产投资信托行业不是你想通过 ETF 投资的行业。

昂贵的医疗保险

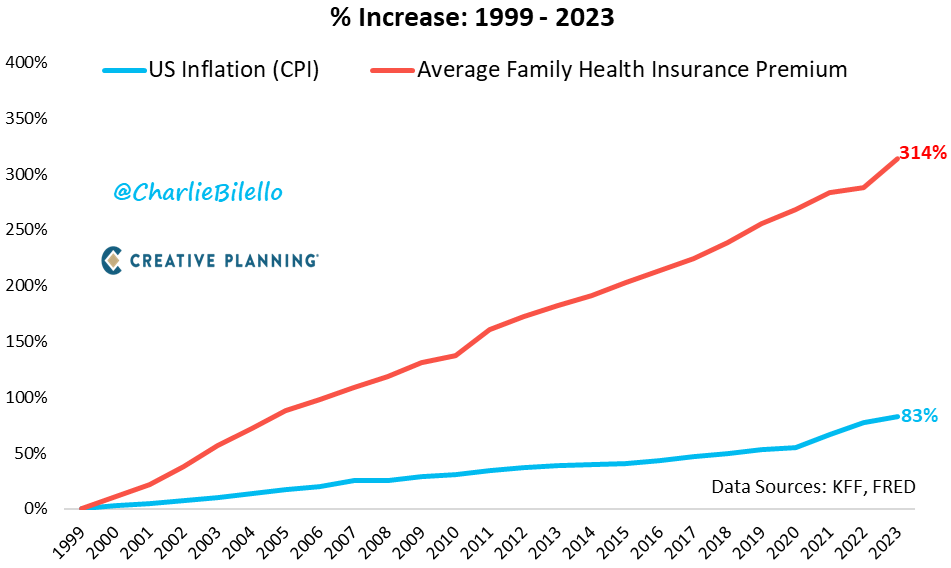

我就长话短说吧。 如果你一直觉得自己的健康保险越来越贵,那你就对了。 Creative Planning 的 Charlie Bielello 提供的图表显示了过去四分之一世纪以来,医疗保险费用相对于整体 CPI 的上涨幅度。

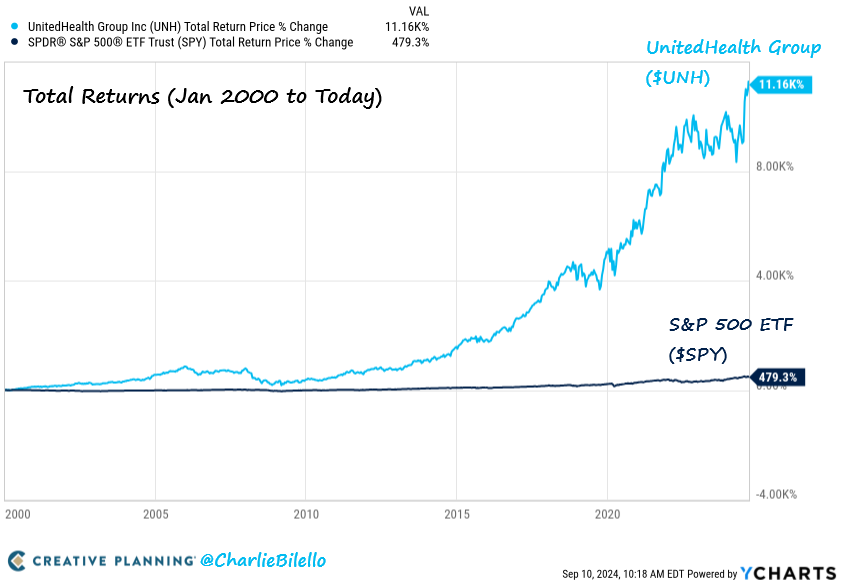

这对你不利,但对别人有利,这个 “别人” 就是医疗保险行业。 Charlie 展示了美国最大的保险公司联合健康集团(NYSE: $UNH)的图表:

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 詹姆斯持有 SPY 和 VOO 股票。 BBAE 在上述任何投资中均没有持仓。