当今投资者面临的五大问题

“如果你每年在经济学上花费 13 分钟,那么你就浪费了 10 分钟”。

彼得-林奇

“我不太关注宏观经济趋势”。

查理-芒格

“如果我们对业务的判断正确,宏观经济因素就无关紧要。如果我们对业务的判断是错误的,宏观经济因素也救不了我们”。

沃伦-巴菲特

这不公平

这并不公平,因为我没有引用乔治-索罗斯等成功宏观经济投资者的话。

但我猜测,采用纯宏观方法取得成功的投资者–从可验证的业绩记录来看–人数远远少于忽视宏观而取得成功的投资者。

部分原因是,”纯宏观 “基金往往规模庞大,往往采用大量杠杆–这些限制因素限制了参与者的数量。 乔治-索罗斯可能在 1992 年操纵了英镑,并在此过程中赚了 10 亿美元,但这不是普通人用 iPhone 就能完成的交易。

有一种观点认为,随着 ETFs 的普及以及以前仅限于机构的交易工具日益零售化,这些限制因素正在减少。 但我认为,以下关于宏观经济投资的观点仍然基本正确:

- 纯粹基于宏观因子进行交易的投资者相对较少(具有讽刺意味的是,即使不是大多数投资者,也有许多投资者在某种程度上使用宏观因子)。

- 宏观投资者的风格各不相同,其中许多人的交易方式对于个人投资者来说可能无法复制

- 宏观投资者的声誉往往是建立在少数几个大赌注(有时只有一个)的基础上,因此很难将运气与技巧区分开来。

我不是在抨击宏观。 我只是认为,这种事情很难形成有力的支持或反对理由。

宏观是一个宽泛的范畴。 我甚至不确定我下面列出的所有概念是否都是完全 “宏观 “的,但它们都是影响投资者的大事件。 (它们绝对不是 “微观”)。

- 窄幅市场(即 “华丽七侠 “驱动的市场):窄幅市场是指由少数股票完成全部或大部分交易的市场。 (“Narrow market ”有时代替 “thin market”来描述交易量低的市场,但这是另一种用法)。 从长远来看,市场是极其狭窄的:我喜欢引用亚利桑那州立大学汉克-贝森宾德(Hank Bessembinder)的研究结果:从 1926 年到(大约)现在,只有 4% 的美股对标准普尔 500 指数的所有涨幅负有责任。 正如《巴伦周刊》(Barron’s)的哈维-夏皮罗(Harvey Shapiro)所指出的那样(可能需要注册或订阅),在引用贝森宾德的研究之前,”七巨头 “已经占据了标普 500 指数今年上半年近 60% 的收益。 此外,在 2023 年,标普 500 指数中只有 24% 的股票跑赢指数,这要么是历史最低点,要么接近历史最低点。 哈维说,正因为如此,很难成为一名主动型基金经理,如果你是一名主动型基金经理,挑选的股票不是 Mag 7,那就确实如此。 从另一个角度看,我们可以从哲学上挑剔哈维关于这不是一个选股者市场的论断–可以说,这是一个终极的选股者市场,而且回报丰厚,但这 只针对那些从标普 500 指数中挑选出少数股票的选股者,这些股票能让他们接触到少数因素(大型科技、动量和人工智能)。 不过,哈维说得没错,如果你是使用传统因子的传统选股者,那么这个市场并不适合你。 选股者的职责是否是知道何时不考虑(比如说)他或她的手艺的 90%,而只扎堆于什么是热点,因为这是一个 “什么是热点 “驱动的市场,这是一个争论的问题,但在多大程度上考虑 “传统 “因素以及对它们有多大的耐心,是投资者如今需要做出的决定。

- 放缓的中国:我收集了一组文章标题,预测中国将在何时超越美国,成为世界上最大的经济体(按美元计算的GDP):2017年、2019年、2022年。我相信还有更多这样的预测,但迄今为止,它们都未能实现。在购买力平价(PPP)基础上,有些人认为这是更好的衡量标准,尽管每种衡量方式都有其局限性。中国在2014年已经在PPP基础上超越了美国,但在绝对值上仍未实现。截至2022年,中国占全球GDP的19%,并向美国供应了16.5%的进口(根据美国劳工统计局的数据)。更重要的是,中国仍然是全球经济增长的最大单一贡献者:预计到2029年,中国将贡献全球新经济活动的21%,而美国仅贡献12%,整个G-7国家的贡献为20%。然而,中国经济长期以来以每年超过5%的速度增长,但2024年第二季度的增长仅为0.7%(注册可能是必要的),这使其年化增长率至少在目前看来为2.8%,尽管最终可能会更高。中国最近宣布了一项重要的货币刺激计划,但由于许多国家正在增加或考虑增加对中国商品的关税,加上高青年失业率、疲软的股市、出生率下降和潜在的地方债务问题——更不用说缺乏透明的经济数据——中国经济的恶化将对全球经济产生影响,尤其是对某些股票的影响将十分明显(4.3%的标准普尔500指数收入来自中国,但这个数字分布非常不均)。

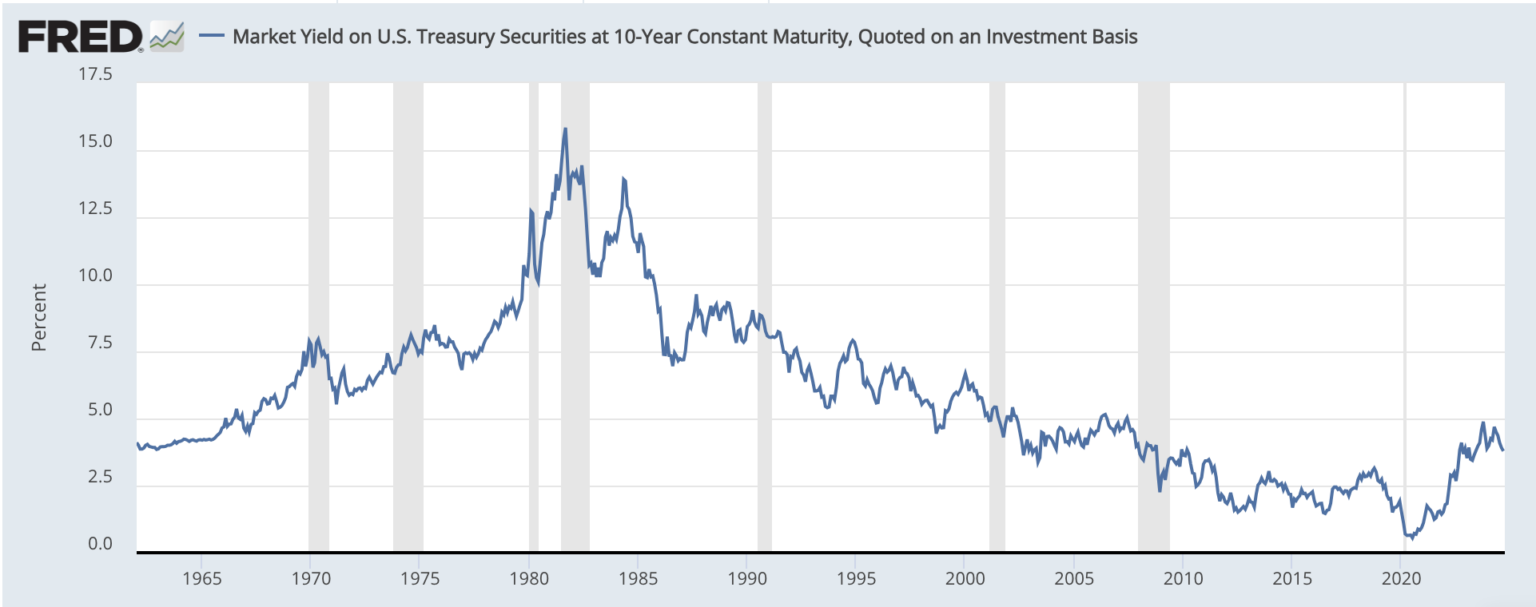

- 未来的利率不会像过去 15 年的利率那样:新闻报道和评论员往往把重点放在对利率和美联储决策的逐一分析上(顺便说一句,美联储并不设定市场利率;纽约大学教授阿斯瓦特-达莫达兰(Aswath Damodaran)对此有一篇很好的文章,虽然略显尖刻)。 但更大的问题是,新一代投资者只知道–尽管过去几年是这样–低利率。 对于股票来说,利率基本上不是逆风就是顺风。 好吧,算是吧–正如我们之前在BBAE上讨论过的,利率是否会对股票产生影响以及影响程度如何,至少在短期内是值得商榷的。 如下图所示,40 年来利率一直在下降,最近几年除外。 在此期间出现股票牛市也就不足为奇了。 美联储可能很擅长管理经济,因此利率可以保持在相对较低的水平,即使不是 COVID 时代的那样低的水平。 但如果美联储的表现并没有那么出色——即使利率保持低而平稳,利率下降是否更可能是推动股票上涨的更大催化剂,而不是持续的低利率(即使是平稳的)?

- 人工智能和技术带来指数级增值的可能性:这可能只是我在胡乱猜测,但一个可能抵消利率低迷的因素是技术带来的生产力提升。正如社会学家所指出的,现代社会中许多经济价值的创造都是在过去几百年间实现的,那时GDP开始以低双位数的速度增长。增长的节奏起初缓慢,但逐渐加快:火的使用、轮子的发明、贸易的兴起、货币的出现、金属的应用、火药的发明、抗生素的发现、冲水厕所的普及、电力的使用、广播和电视的传播、《比佛利山庄90210》的流行、互联网的崛起,以及人工智能的发展。虽然我可能是在开玩笑,但人类的成就确实在加速——就像股票图表一样,尽管并不总是线性增长,但总体趋势向上。随着技术的进步和更好的合作,加速的速度有可能继续增加。在人类历史的大部分时间里,年GDP增长率一直略高于零。几百年前,这一增长率可能上升到2%,而现在则平均在2.5%到3%之间。随着人工智能的进步以及发展中国家在现代化过程中经历快速增长,年GDP增长率是否会达到3.5%甚至4%呢?

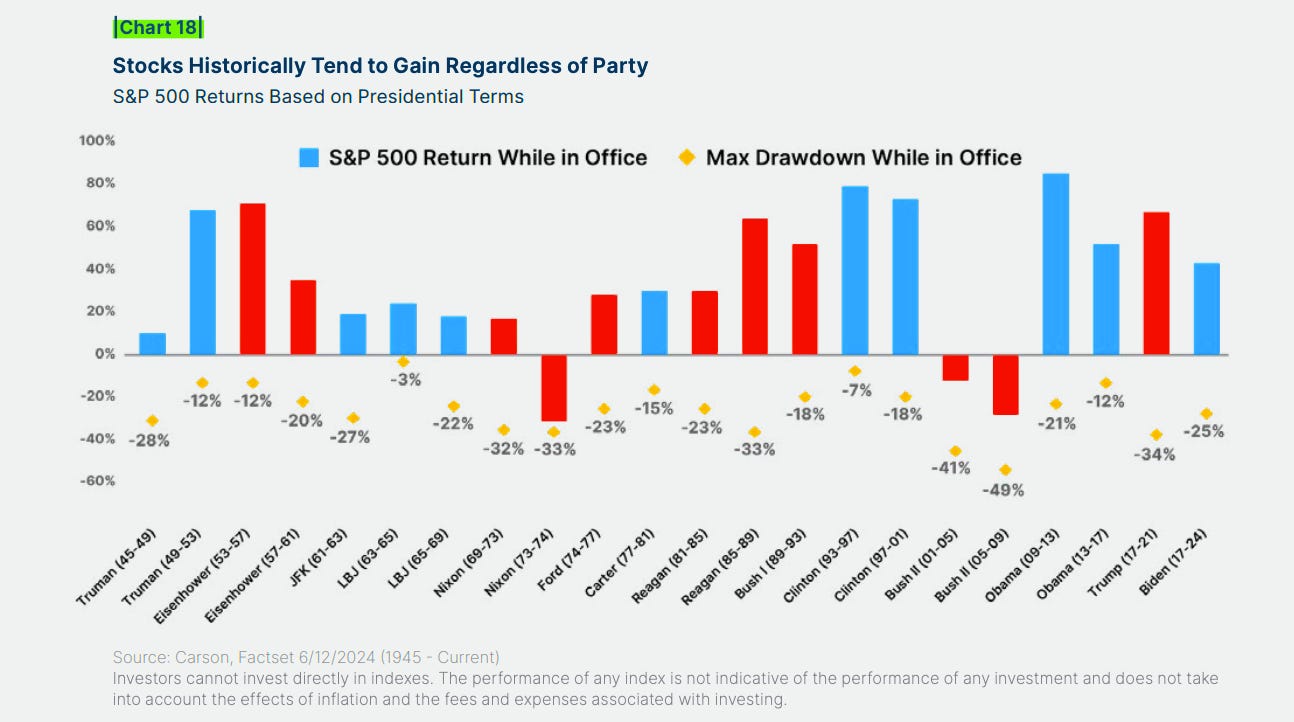

- 不重要的问题:美国大选。 其中一个 “红线 “就是美国总统大选。 (对某些人来说)思考和猜测这个问题很有趣,新闻媒体肯定也喜欢讨论这个问题(我们也讨论过)。 但即使是我们自己的文章也是预测选举困难的一个例子:在我写那篇文章的时候,根据数据显示,特朗普已经胜券在握。 拜登当时还没有退出。 在我打字时,他在民调中略微落后于卡马拉-哈里斯。 到选举时,情况可能又会不同。 问题的关键在于,政治不仅比想象中更难预测,而且美国总统政治对美国股市的影响也没有预期的那么显著–至少如果我们关注的是哪个政党入主白宫的话。 以下是我几周前分享的一张图表,在这里很合适:

对投资者而言,最重要的宏观经济问题是什么?

不会是任何上述论点的其中之一。

相反,它将是一个无人谈论的话题–一个谁也无法预料的话题。

“不同的事情总是会发生。这也是我们在做决定时不考虑经济预测的原因之一”。

沃伦-巴菲特

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。