如果你足够幸运,或者足够有先见之明,早在 1965 年就投资于沃伦-巴菲特的伯克希尔-哈撒韦公司,你将获得近 3,800,000% 的回报率,比标准普尔 500 指数略低于 25,000% 的回报率高出很多。

巴菲特对股东的贡献可能是金钱上的,但他对投资界乃至整个世界的贡献还包括激励一代又一代的投资者寻找好公司,避免坏公司(与量化或宏观经济等其他形式的投资相比,这种看似显而易见的做法有助于经济发展),以及在自 1973 年以来两人共同举办的年会上,与身边的亿万富翁查理-芒格一起分享智慧。

作为一名股东和这些会议的常客,我看到和听到了一些我意料之中的事情,也看到和听到了一些我意料之外的事情。

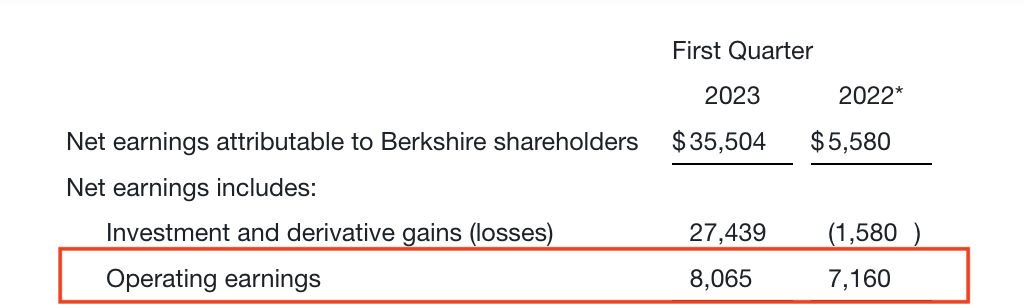

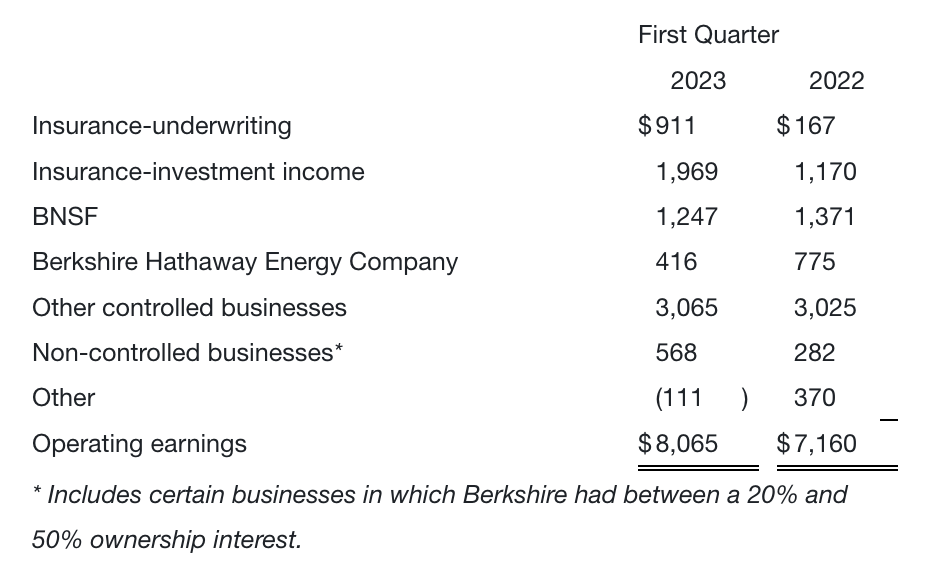

伯克希尔-哈撒韦公司 2023 年会议财务要点:

- 美国会计准则下的收益极不稳定。 伯克希尔是一家投资公司,未实现收益和亏损对公司按照美国通用会计准则(GAAP)计算的官方收益有很大影响,本季度收益比去年同期增长了约 6 倍。 这种改善主要是由投资收益推动的,但投资收益来得快去得也快。 营业利润增长了 12.6%。 这就是伯克希尔的重点。

- 改善 GEICO 的成果 ——前身为政府雇员保险公司 —— 推动了伯克希尔营业收入的增长。 承保收益(承保指保险公司的保单收入和保单赔付支出)和投资收益都贡献了类似数额的利润,尽管 GEICO 在远程信息处理方面落后于 Progressive 等公司。所谓远程信息处理,是指保险公司通过手机数据监控客户的行为后所提供定制价格。 伯克希尔-哈撒韦能源公司的利润大幅下降,BNSF 铁路公司的利润略有下降。

“在我们经营伯克希尔的58年里 我敢说做蠢事的人越来越多了。”

沃伦•巴菲特(Warren Buffett)说,

伯克希尔-哈撒韦公司 2023 年会上的预测:

- 巴菲特和芒格对美国经济和资本主义持乐观态度。 他们总是这样,而且他们一直都是对的——至少从长远来看是这样,“长远”是他们唯一关心的时间段。 “我真想今天就出生在(美国)。” 巴菲特说“这个世界绝大多数人都只关注短期。”

- 巴菲特和芒格对美元持乐观态度。巴菲特说:“我认为任何其他货币都无法成为储备货币,”他指出,关于比特币可以扮演这一角色的说法是 “一个笑话”。

- 巴菲特和芒格对自己的能力自谦谦虚,同时盛赞他们的团队,并对伯克希尔的长期未来表示乐观。 这听起来像是为了在他们离世后增强投资者对公司的信心(巴菲特 92 岁,芒格 99 岁),但他们一直都是这么做的。

伯克希尔-哈撒韦公司 2023 年会议令我惊讶之处

“我给价值投资者的建议是:习惯于少赚钱”。

查理·芒格(Charlie Munger)

- 巴菲特和芒格一直在抛售美国和中国股票,购买美国国债。 如果说行动胜于雄辩,那么巴菲特和芒格在第一季度抛售 139 亿美元股票的决定(伯克希尔的市值为 7180 亿美元)则表明,他们对短期的乐观程度低于对长期的乐观程度。 伯克希尔确实回购了 44 亿美元的自有股票,这意味着巴菲特认为公司价值被低估了。

- 芒格对价值投资的未来持谨慎态度。 甚至在年会之前,查理-芒格就表示 “投资的黄金时代已经结束”,并在会议期间表示,价值投资者应该 “习惯于少赚钱”。

- 巴菲特则更看好价值投资。 巴菲特反驳道:”我们认识以来,查理一直在跟我说同样的话。

- 巴菲特和芒格对中美冲突持批评态度,都大力倡导和平的经济合作。 查理-芒格(Charlie Munger)一直大力倡导在中国投资。

- 伯克希尔一反常态地出售了其持有的大部分台积电股票(价值 50 亿美元),尽管伯克希尔持有该股票的时间还不到一年。 然而,当被问及原因时,巴菲特却一反常态地含糊其辞,说他 “重新考虑过”,并表示他更倾向于在日本或美国的类似的公司。 巴菲特和芒格都非常看好日本,他们最近增持了日本五家企业集团的股票。

- 巴菲特和芒格并不担心人工智能会抢走他们的饭碗。 两人都认为世界上有太多的投资经理(他们说得没错!),虽然他们的回答没有显示出对人工智能的深刻理解——我相信他们都承认自己对人工智能知之甚少——对此我表示同意。

- 芒格对商业地产忧心忡忡。 这可能也是伯克希尔-哈撒韦公司(Berkshire Hathaway)在最近的问题之后没有跃跃欲试收购美国地区性银行的原因,尽管美国监管机构几乎肯定已经询问过伯克希尔是否有兴趣这样做,就像它在 2008 年金融危机之后所做的那样。 整整 80% 的美国商业房地产贷款都由中小银行持有,因此如果巴菲特和芒格避开银行(他们在去年卖出了除美国银行以外的大多数银行),很可能意味着他们担心 COVID 引发的更多房地产损失会到来。

- 巴菲特和芒格担心,既然 COVID 的反弹已经结束,伯克希尔的企业依然会有太多库存。 巴菲特说,他认为在 COVID 时代的所有经济刺激措施之后,”超常支出 “时期已经结束。

沃伦-巴菲特和查理-芒格去世后会发生什么?

我想这是每个人心中最大的疑问。

按照惯例,股东大会以一部有趣的电影开始。 今年的电影以 1994 年开始的逐年视频短片开场,不同的股东恳切地询问沃伦和查理死后,伯克希尔会发生什么。 看到近 30 年前提出的这些担忧,所有人都笑了。

当然,现在他们已经 92 岁和 99 岁了,这个现实一年比一年更真实。

一个令人担忧的问题是,一旦巴菲特去世,他的 A 类股(投票权是更普通的 B 类股的 1 万倍)将被转换成 B 类股,并逐渐捐给慈善机构,从而使公司容易受到企业掠夺者的攻击。

我曾与我的朋友惠特尼-蒂尔逊交谈过,世界上研究沃伦-巴菲特和伯克希尔-哈撒韦公司的最权威专家在奥马哈的 CHI 健康中心(会议召开地)外谈到了巴菲特去世后,企业掠夺者将收购股份并将公司分拆的风险。 惠特尼对此并不担心,他认为几率只会从 0% 上升到 1%。

真正的问题是沃伦和查理走后,伯克希尔-哈撒韦还能剩下多少 “魔力”。 众所周知,伯克希尔只收购最优秀的企业,因此企业家们认为卖给巴菲特是一种荣誉,考虑到伯克希尔交易给他们带来的无形利益,他们往往会接受比原来更低的价格。 同样,正如惠特尼所补充的那样,许多现任管理人员虽然年事已高,但因为这些无形的好处而选择继续工作。

继任者 Greg Abel(首席执行官)、Ajit Jain(保险业负责人)、Todd Combs 和 Ted Weschler(上市公司投资负责人)都很有能力。 但对于伯克希尔-哈撒韦公司及其投资者来说,沃伦和查理的魔力究竟能保留多少才是真正的问题。

沃伦·巴菲特的房子

附注:正如沃伦-巴菲特(Warren Buffett)和查理-芒格(Charlie Munger)几乎肯定会说的那样,开始投资的最佳时机是几年前,其次才是现在。 BBAE 让入门变得像 1-2-3 一样简单。 一旦您开始使用BBAE进行投资,我们将通过提供相关工具、资源和信息帮助您保持活力,关键字是 “相关性”。朋友们,就我个人而言,我认为投资信息 “多 “并不等于 “好”,很多信息都不利于财富的积累——不利于你的退休生活,也不利于你的任何投资目的。 点击这里了解开户有多简单。