“华丽7雄”通过股票薪酬提升现金流?

总部位于卡茨基尔、管理着 30 亿美元资金的投资管理公司Miller/Howard Investments 发布了一份关于自由现金流和股票薪酬的报告,在金融界引起了广泛关注。

一个启示是,从自由现金流的角度看,像英伟达这样的 “华丽 7雄”股票比它们看起来更贵。 而分红股票则比看上去便宜。

但是,说真的——我的意思是恕我直言——我认为这是一项混杂的研究,有些偏颇,但结论我非常赞同。 让我来解释一下。

什么是“股票薪酬”,为什么要大惊小怪?

过去,公司管理人员的薪酬是现金。 随着 20 世纪 90 年代科技的蓬勃发展,公司股票和/或购买股票的期权成为现金薪酬的补充或部分替代。 互联网爆炸式发展,各家公司都急于赶上这股浪潮,在股价暴涨的同时,处于早期阶段的科技公司大多处于亏损状态,因此,为了吸引顶尖人才,他们用股权来 “支付 “薪酬。

这本身并不邪恶——事实上,所有权使管理者与股东保持一致。

但这些股权 “支付”并没有出现在利润表上,因为会计准则还没有跟上当前的商业实践。 公司拼命不让非现金的高管薪酬出现在利润表上,因为他们想报告更大的利润。

2004 年底,美国财务会计准则委员会(FASB)规定股票薪酬必须计入费用。 国际审计与鉴证准则理事会的行动稍早一些。 (一场大辩论一直围绕着估价问题展开,尤其是未归属期权,其在授予时的价值虽然模糊,但并不为零)。

但是——如果你了解会计,你就会知道现金流量表撤销了在损益表和资产负债表变动中 “完成 “的应计项目(非现金流入或流出)——因为股票薪酬是一项非现金支出,所以在调节来自运营的现金流量时,它会被加回到现金流量表的运营部分。

| 权责发生制会计小知识: 如果上面的段落对你来说毫无意义,请知道,为了比现金基础会计(如其名字所示,简单地记录现金的进出)更好地代表经济现实,会计标准制定者创造了权责发生制会计。这是一种试图在财务报表上更好地表示某些收入和支出的经济学的方法。 例如,一家公司支付10万美元购买一辆预计使用寿命为10年的卡车,可能会在“权责发生制”下“假装”每年支付1万美元的费用,持续10年。或者,一家杂志公司一次性收取三年的订阅费用,也必须“假装”在三年的时间内记录收入,以匹配订阅的期限,即使它已经收到了现金。 权责发生制听起来很合理,但学术研究发现公司经常滥用它,因此许多分析师会将这些调整回转,创建自由现金流——一种“现金”版本的收益。事实上,现金流量表的一个目的就是显示现金的进出;它按照官方标准逆转了许多权责发生制的记录。 令人困惑的是,有时公司会提供他们自己的自由现金流版本来“帮助”投资者和分析师,但不出所料,这种试图纠正易被滥用的权责发生制的行为也被指控存在滥用。 基本上,这一切都关乎动机。 |

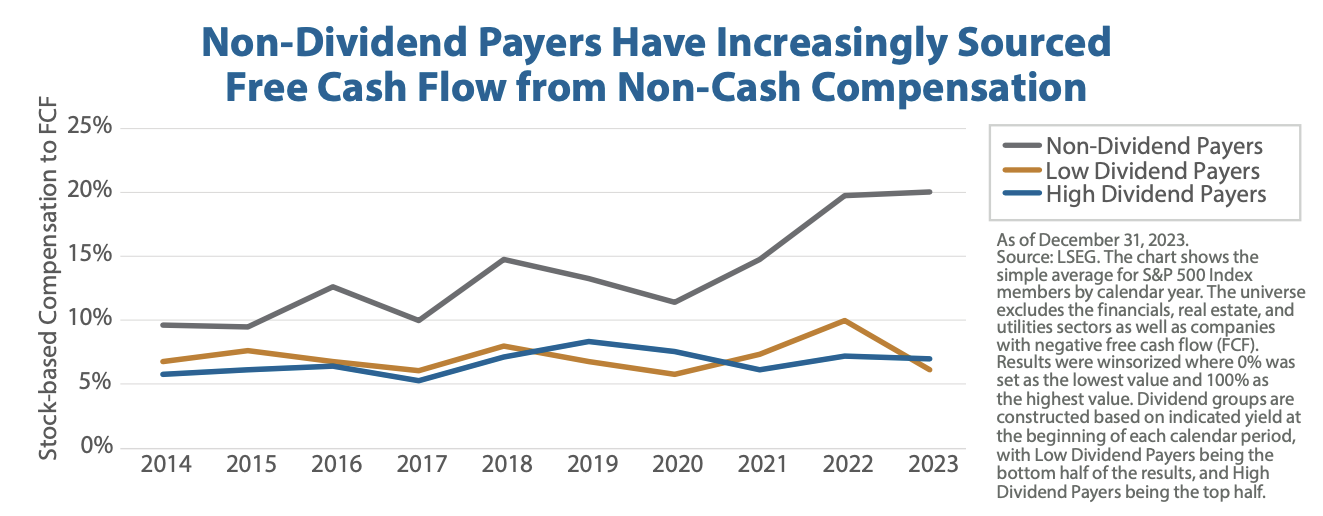

米勒/霍华德论文的主旨是,派息公司是好公司,因为它们一直在做自己的事情,尽管它们可能不被人喜爱。 但根据上述图表,非股利支付者越来越多地采用股票薪酬(SBC),并将其作为利润表中的非现金支出(美国财务会计准则委员会不允许在利润表中逐项列出,但它是存在的)。 当现金流量表中的净收入减去股票薪酬时,自由现金流量(至少是以这种方式得出的)看起来会更大,在许多情况下大约会增加 20%。

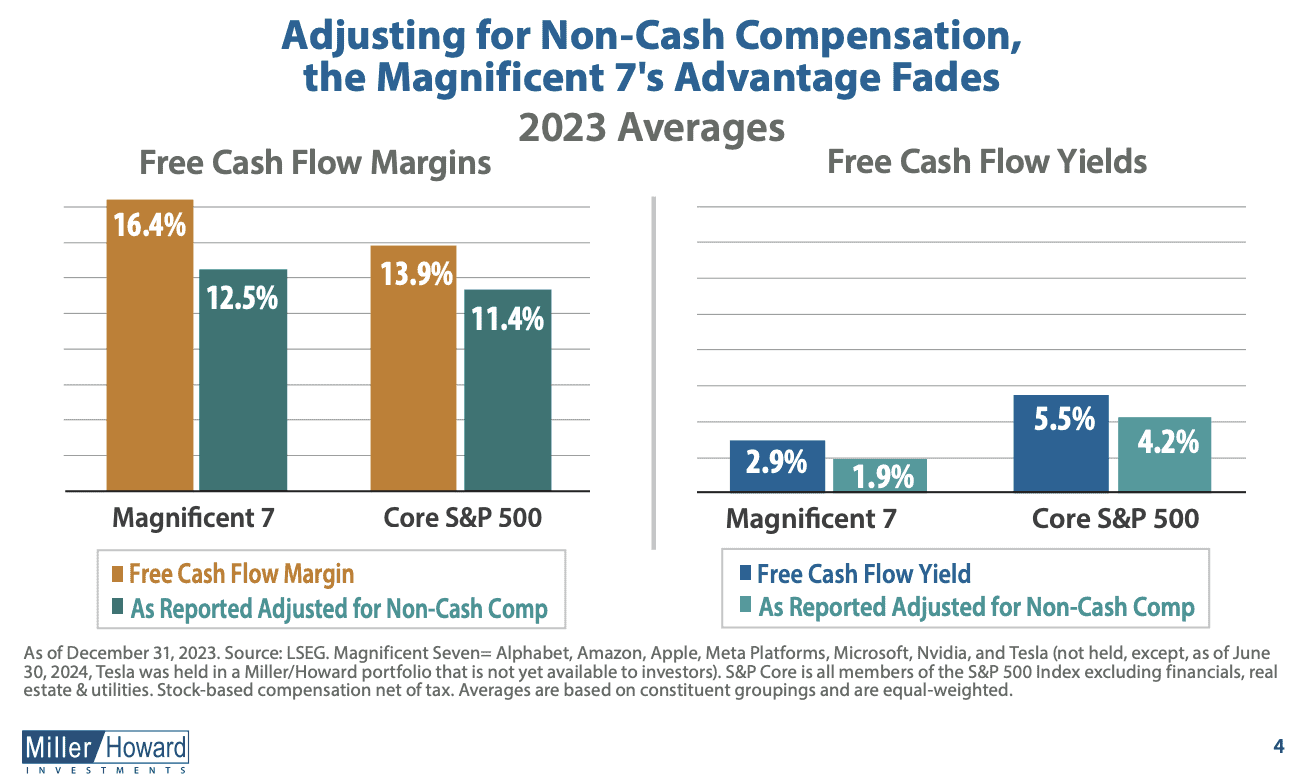

如果将自由现金流(FCF)转化为估值指标——自由现金流收益率,它与股息收益率基本相同,但用 FCF 代替(越高意味着估值越低)——那么,SBC 的增量使用越高,意味着 “华丽七雄 “的估值比表面上看起来还要高(如果剔除 SBC 的影响)。 参见右图:

米勒/霍华德是对还是错?

现在,如果有人雇我来驳斥米勒/霍华德的论文,我首先要指出的是,SBC 的成本已经包含在收益中了。 “华丽七雄 “公司并没有隐瞒什么。 只是当有进取心的基本面分析师进行调整时,如果分析师没有注意到其他方面的 SBC,那么 SBC 的增加在某种意义上会让 FCF 看起来 “太好”。

但即便如此,我猜许多购买 “华丽七雄 “的人也不是因为当前的自由现金流而购买的。 有些人甚至不了解什么是自由现金流。

此外,随着股价的上涨,除非公司降低薪酬政策,否则 SBC 必然会增加–这种效应可能部分是 COVID 后股价上涨的产物。

因此,批评的意见可能是,这篇论文有点像是某个真正想推销红利股票的人怀有某种目的而写的。

米勒/霍华德喜欢红利

即使方法论有时在智力上有些单薄,但米勒/霍华德的结论我完全同意。

“以股票为基础的高管薪酬水平很高,而且还在不断增长,这就造成了与不支付股息的股票进行比较的误导。一旦调整掉非现金高管薪酬,股息率较高的股票实际上在自由现金流利润率和自由现金流收益率方面都更胜一筹”。

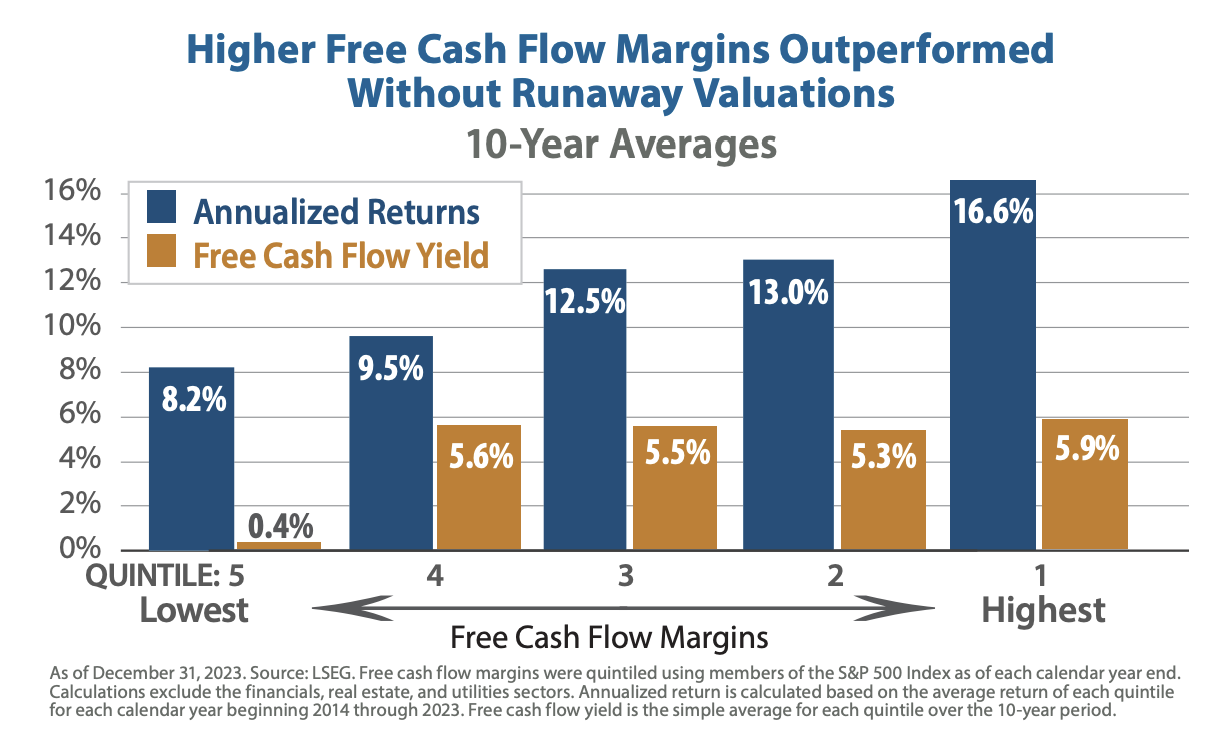

2009 年后的超低利率破坏了正常的投资物理定律,财务健康的股票(其中许多都有分红)被低收益或无收益的公司所取代。 现在,FCF 收益率更像是一种潜在的股息收益率,但正如 M/H 指出的那样,即使在过去的 10 年里–大部分时间都很诡异–FCF 收益率高的公司也比那些现金流不高的公司表现得好得多。

请注意,中间部分有点奇怪;这种关系是非线性的,至少在过去十年是如此:

有什么启示?

尽管我有争议(还有一个!M/H在讨论回购与分红时没有提到回购的税收优势),但我认为M/H的观点是正确的,我们很可能正在进入一个更正常的市场阶段–也就是说,只要人工智能的炒作平息下来,市场就会重新青睐能产生现金的公司。

而现金流的产生永远不会过时:上图显示了相对于股价产生大量现金的能力,即使是在超低利率的经济环境下也是如此,而这种经济环境似乎对没有利润的早期生物技术和科技公司情有独钟。

另外,无论经济领域的公民意识如何,我认为投资于财务健康(负责任)的公司对整体经济都有好处 –这是对良好企业行为的奖励。 投资界喜欢增长,而经理们的报酬往往也是基于公司的增长。 遵守纪律,不把钱花在内部/外部增长计划上,而是把钱返还给股东,这意味着一定程度的责任感。

但话虽如此,这仍然与动机有关。 就像前面讨论的对 FCF 的调整一样,有些公司知道像我这样的分析师会说支持分红这样的话,于是就想做个样子,但实际上却不是这个样子:他们出去借钱分红,这是不可取的。

我将在以后的文章中介绍我寻找优秀分红股票的策略。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。