市场为何崩溃,你该怎么办

如果您在 8 月 5 日星期一查看了您的投资组合或阅读了任何财经新闻,您就会发现股票下跌了。 出乎意料的是。

标准普尔 500 指数下跌约 3%。 大型科技股的情况更糟:英伟达(Nasdaq: $NVDA)下跌了 6%,而在当天早些时候下跌了 13%;苹果(Nasdaq: $AAPL)下跌了 4%,而在此之前下跌了 9%——就苹果而言,部分原因是有消息称沃伦-巴菲特(Warren Buffett)的伯克希尔-哈撒韦公司(Berkshire Hathaway)出售了一半的仓位。

国外的情况更糟:以日经 225 指数为代表的日本股市下跌了 12.4%,这是自 1987 年黑色星期一以来最糟糕的一天。 本来是 2024 年全球宠儿的台湾股市也创下了有史以来最糟糕的一天,下跌了 8.4%。

全球市场为何崩溃,投资者应该做些什么?

换一种说法:这是一次短期下跌——还是经济衰退和/或股票长期低迷的开始? (如果有的话,你应该怎么做?)

虽然谁也没有水晶球,但我们可以解读一些事情。

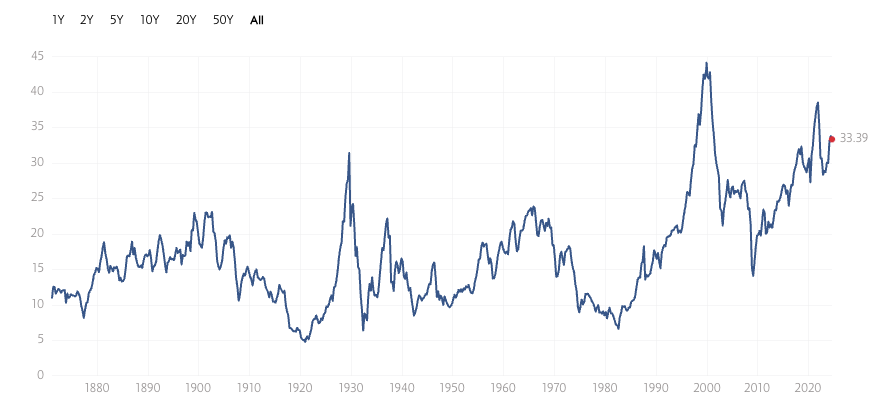

前兆:股票价格一直偏高。

我们讨论过市盈率,也讨论过市盈率在任何时候都不是完美的,还讨论过由于一些结构性原因,”现代 “股票的市盈率可能应该永远较高。 但是,不管怎样,股票还远没有那么便宜:

尤其是大型科技股和半导体股,它们一直在人工智能的浪潮中乘风破浪,有人称之为泡沫。

要点:我们的市场一开始就被高估了。

一些分析师和记者以及我本人都注意到了一个具有讽刺意味的现象,那就是对周一的暴跌有多种解释。

- 美联储降息缓慢: 这当然也是一个因素,因为在美联储 7 月 30-31 日的会议上,杰罗姆-鲍威尔(Jerome Powell)基本上只是说可能会在 9 月降息(市场希望能有更明确的说法),上周市场出现了较小的下跌。 但这并不是新消息,市场已经消化了这一消息。 我认为这是一个背景问题,但不是周一的催化剂。

- 美国的招聘速度迅速放缓,制造业降至 8 个月来的最低点: 制造业的新闻是在 8 月 1 日星期四发布的,这在市场时间上已经是很久以前的事了。 失业数据–7 月份新增就业岗位仅 11.4 万个,而预计为 18 万个左右,失业率大幅跃升至 4.3%——确实表明劳动力市场的降温速度可能快于美联储的预期(美联储希望一定程度的降温)。 但这也是周五上午的新闻。 有人可能会说,美国时间周五上午是亚洲时间周五晚上,因此周一是亚洲市场对美国就业消息做出反应的最早时间。 不过,把整个周一的低迷都归咎于此可能有些牵强。

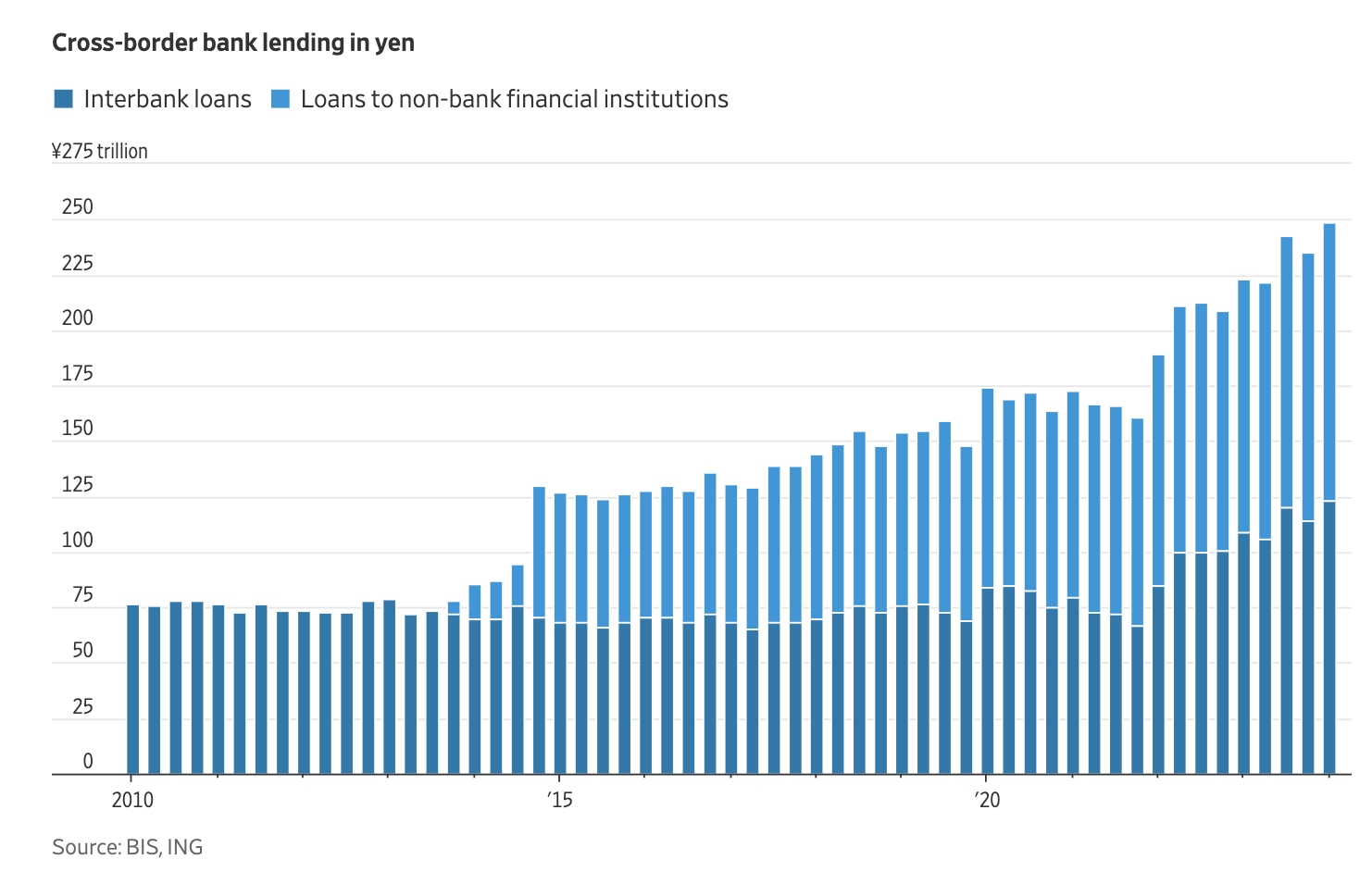

- 套利交易正在平仓,因为日本央行提高了利率,这导致日元飙升,损害了套利交易,导致机构投资者抛售抵押品,而他们在风险厌恶的心态下,大多选择抛售高风险的抵押品:这里面有很多东西需要解读,但这似乎至少是其中的一部分。 日本央行于 7 月 31 日加息,因此这不可能仅仅是对加息的直接反应。 不过,日元在周一确实上涨了(大多数文章只提到 “兑美元”,但我的调查显示,周一日元兑几乎所有主要货币都上涨了),这可能是对周五美国就业报告的反应。 套利交易是指机构投资者从低利率国家(日本就是低利率国家)借钱,然后投资于(通常)发展中国家或发达市场的高收益债券。 一个潜在的视角是这样的:如果糟糕的就业报告意味着美国比预期更接近于下调美联储基金利率,这对利差交易者来说至少意味着两件事:

- 美国债券很快就会开始向套息交易者支付更少的利息(美联储并不设定美国债券利率,但美联储基金利率和国债利率往往是同步变动的)。 此外,撇开美联储不谈,就业恶化是可怕的,可怕的消息会让投资者想到经济恶化(甚至可能是衰退),害怕的投资者会逃离股票,转而投资债券(尤其是超级安全的美国政府债券),价格上涨在数学上会推低债券收益率。 事实上,美国国债周一创下了一年多来的最低水平。

- 外国投资者对收益率较低的美国债券的兴趣可能会降低,而对目前收益率较高的日本债券更感兴趣:这里的平衡力量是,美国是 “逃向高质量 “的目的地(即,2008-2009 年金融危机后,那些说美国降低利率后美元会崩溃的恐慌者被证明是错的),但一般来说,利率越高意味着货币越坚挺(因为外国投资者更想要这些债券,他们必须先将本国货币兑换成债券国货币才能 “购买 “这些债券,从而产生货币需求)。 日元更贵听起来不错(对出国旅游的日本游客来说也是好事),但对出口型经济来说却是坏事,因为这会损害销售。

总之,如果你借的是日元,兑换成美元,然后用这些美元买了任何投资品,你就欠日元。 如果日元兑美元的汇率对你不利,你就会欠更多日元。 你可能会决定平仓(这只会使日元价格更高),如果你需要一些额外的流动资金来平仓,你可能会选择卖出一些你怀疑价格已经有点过高的高价投资。

这个解释很费口舌,时间也比日本央行加息后的预期稍长,但它是有道理的。

根据《华尔街日报》的图表显示,这些交易中也停放了大量资金,因此这可能是一次大规模平仓。

- 盈利堪忧/消费疲软:麦当劳(NYSE: $MCD)公布的全球销售额三年来首次下降,英特尔(Nasdaq: $INTC)的业绩也很糟糕。 总体而言,企业利润保持稳定,但美国(以及中国)的消费支出正在放缓。 这也充其量只是一个背景原因,尽管根据花旗集团经济意外指数,经济意外情况呈负面趋势:

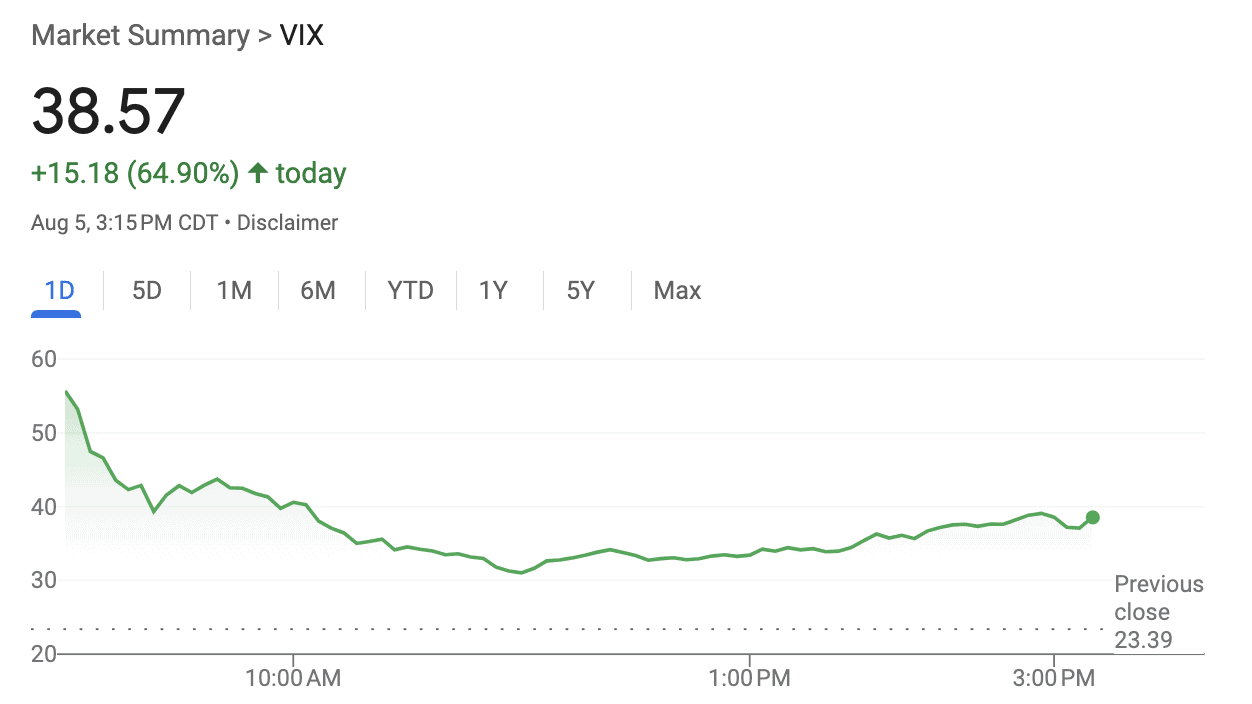

- 投资者不得不退出波动率交易: VIX(CBOE 波动率指数的符号)今天飙升。 波动率本身可能不会飙升——也就是说,这很可能是对其他事情的反应——但 VIX 指数飙升本身可能是一股足够大的力量,以至于引起了其他反应。 事实上,VIX 指数出现了 1990 年以来最大的单日飙升。

除了这五个因素之外,当事情看起来很诡异时,投资者可能会首先抛售那些看起来定价过高的东西,这就是大型科技公司。

有趣的是,黄金–通常在周一这样的日子里最合适的避风港–也下跌了。

接下来会发生什么?

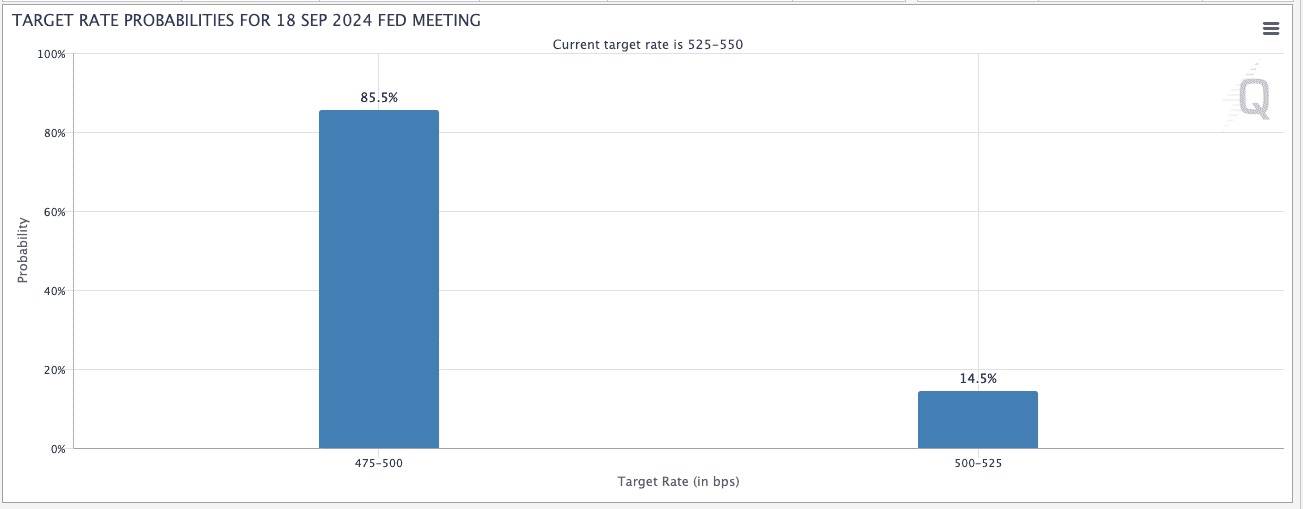

下一次美联储公开市场委员会(FOMC)会议将于 9 月 18 日召开,美联储通常在此次会议上对联邦基金利率进行调整。 根据 CME FedWatch 工具,降息最多 75 个基点的可能性非常大(截图时概率为 85.5%):

沃顿商学院教授杰里米-西格尔(Jeremy Siegal)说,这还不够,美联储需要抱团紧急降息 75 个基点。

美联储的官方职责并不是监管股市——只是监管就业和通胀——但毫无疑问,美联储在制定政策时会牢记市场状况。

美联储可能正在思考的一个大问题是,这次下跌是一次性的(或至少是短期现象的一部分),还是可能代表着经济衰退或熊市的开始。

我不认为——我相信美联储也会同意我的观点——有强有力的数据显示美国经济表现糟糕。 事实并非如此,即使在美联储采取 “长期加息 “政策后,美国经济的疲软程度比预期的更突然一些。

说到强劲的数据,有很多数据表明市场会反弹:

- 大跌后往往能迅速恢复(第一部分)

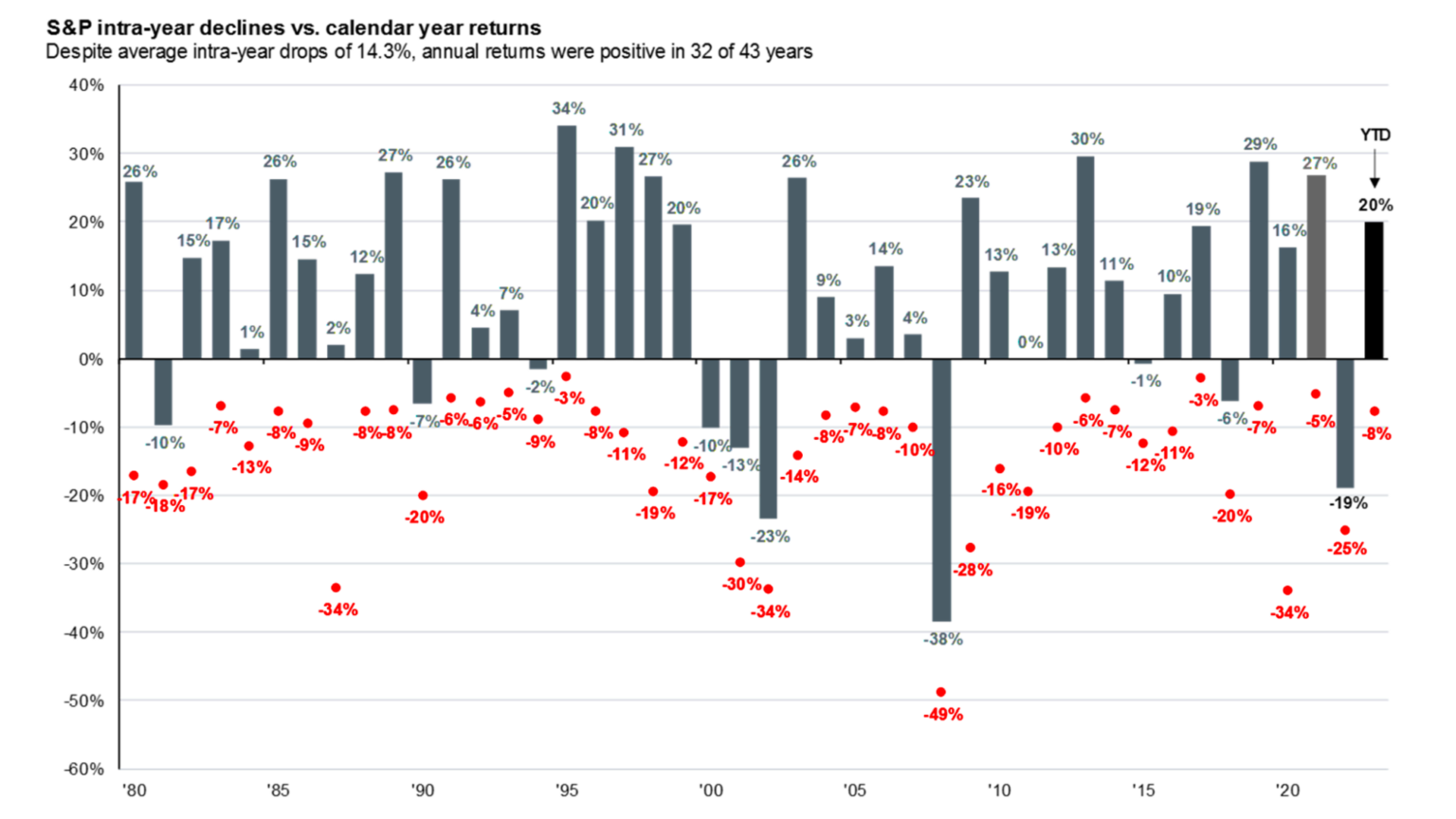

摩根大通资产管理公司(JP Morgan Asset Management)的数据显示,在大多数情况下,即使是在严重下跌的年份,标准普尔 500 指数的全年涨幅仍然是正数:

- 大跌后往往能迅速恢复(第二部分)

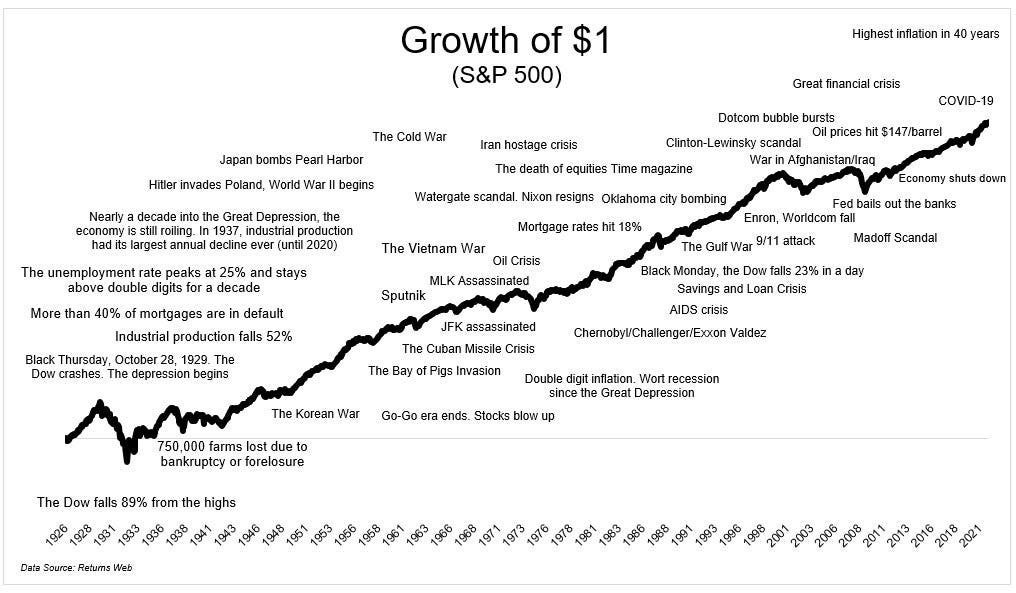

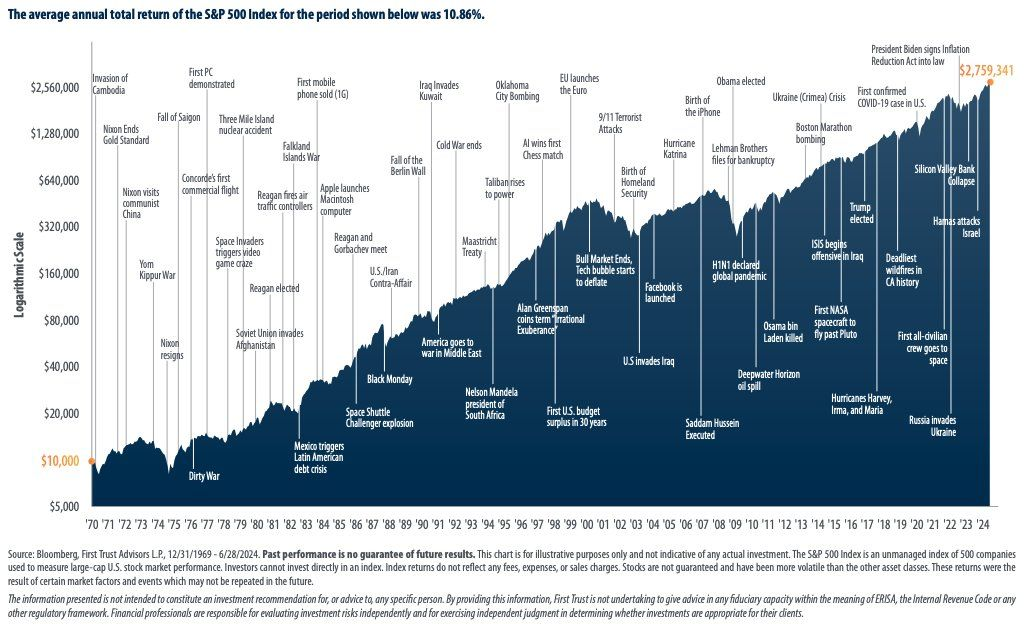

虽然我找不到资料来源(除了其中一张图表上提到的 “Returns Web”(显然它属于 Dimensional Fund Advisors,但在网站上无法找到)和另一张图表上的 First Trust,但不清楚它们是否是主要资料来源),但互联网上流传着多张类似下面两张的图表。 它们讲述的是同一个故事:尽管发生了大灾难、战争、恐慌、危机等,但美国股市还是奇迹般地长期上涨:

我还不担心。

我无法告诉你该怎么做,但我可以告诉你,目前我并不担心。 和许多人一样,我倾向于认为股票(尤其是科技股)已经超越其应有的价值,我们看到的是股市的回调。 但这与长期恐慌完全不同。

可以说,今天许多券商网站瘫痪是件好事——如果说是意外的好事的话——因为需求使服务器不堪重负。 (根据记录,BBAE 的网站全天都在正常运行)。

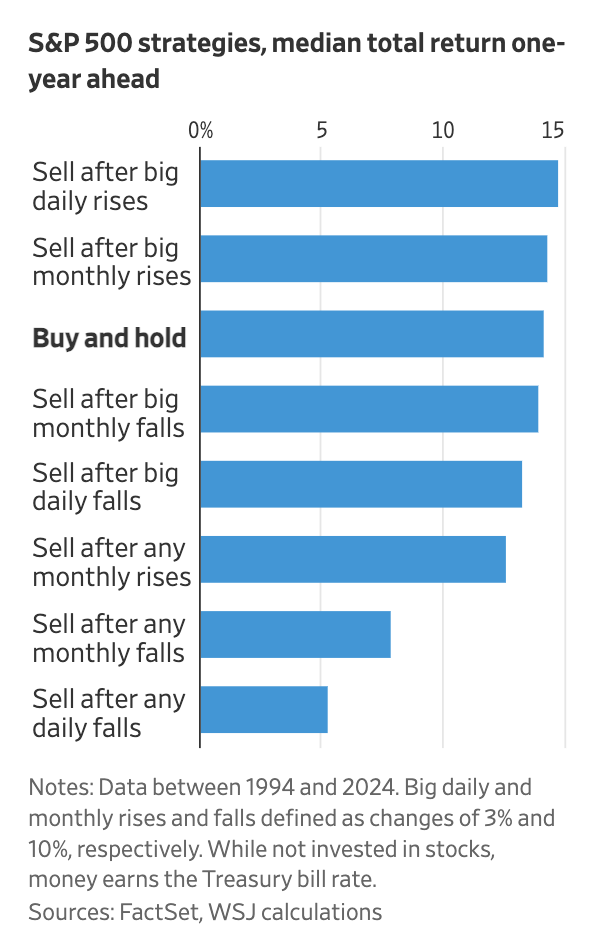

《华尔街日报》的一幅图表传达了静观其变而不是急于改变的智慧:

正如沃伦-巴菲特(Warren Buffet)在 2015 年所说的(CNBC 最近引用了这段话):

“如果你担心市场回调,就不应该持有股票”。

说得太对了。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。