市场效率是否正在降低?

克利夫-阿斯内斯(Cliff Asness)是一位行事不像量化投资者的量化投资者。

他是芝加哥大学的金融学博士,师从肯-弗伦奇和诺贝尔奖得主尤金-法玛,他们是有效市场假说(Efficient Market Hypothesis)的开创者,这一假说曾经盛行一时,其极端观点认为,市场对信息的定价非常有效,除了指数基金和政府债券之外,投资其他任何东西都没有意义。

克里夫是一位亿万富翁,他的 AQR 资本管理公司利用量化或半量化策略管理着 1,330 亿美元的资金。

不过,与人们刻板印象中的数学天才、眼神坚定的量化投资人不同,克里夫以火爆著称,无论是给母校发一封尖刻的下流邮件,还是在推特上咒骂与他意见相左的人。

我告诉自己在推特上不要与克里夫意见相左,我也钦佩他的真实性。

在他最近为《投资组合管理杂志》(The Journal of Portfolio Management )撰写的一篇名为“低效率市场假说”(The Less-Efficient Market Hypothesis)的论文中,他谈到了市场是否正在变得越来越低效率。 我当然没有资格超越克里夫,但因为他的论文讨论的是与个人投资者相关的问题(事实上,他将效率下降归咎于个人投资者),所以我想我应该讨论一下这个话题。

是市场的效率降低了,还是市场的理性程度降低了? 它们应该一样吗?

克利夫——他的公司六年前管理着超过 2260 亿美元的资金,当时还未出现 COVID 泡沫,也未进入 “华丽七雄”时代——指出,很难衡量或代理效率。 克利夫说得没错,他承认自己的论文与其说是一篇研究论文,不如说是一篇专栏文章,他抱怨说,“理性”投资因子并没有得到太多的青睐,他认为在他的职业生涯中,市场的效率越来越低。

我不是说他错了。 但我认为,有效市场和理性市场可以是两码事。

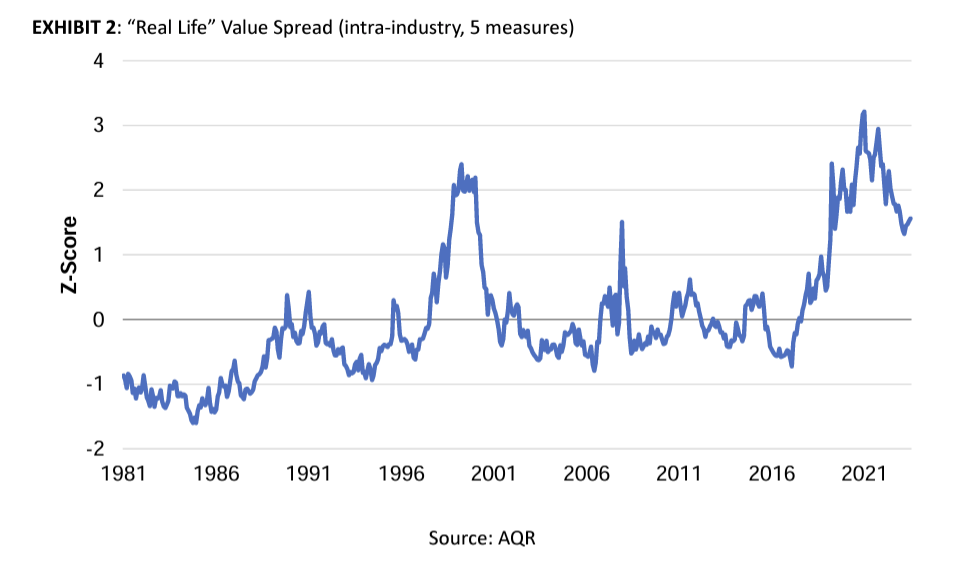

为了体现效率,克利夫采用了一种包含五种成分的 “价值差”来显示 “最便宜”的股票与最昂贵的股票之间最近存在的巨大差距。“最便宜 ”的股票是指账面价值与价格、盈利与价格、远期盈利与价格、销售额与企业价值之和。

是的,这个价差绝对值得注意,是的,它最近比网络时代的价差更加极端,是的,我确信,如果有一家资金管理公司的策略所遵循的风格近年来并不为市场所欣赏,那肯定会让人感到沮丧。

但我倾向于认为,市场效率更好地定义为市场对信息定价的速度和完整性,而不是它选择对哪些特定信息定价。

我的观点不一定是学术界的主流观点。

经济学是一门社会科学,而人类是一群偏好不断变化的追随者,因此信息的类型以及市场在制定价格时对信息的重视程度都会随着时间的推移而变化。

当然,问题在于经济基本面的均值回归:要让非赌徒接受市场的均值回归,需要多高的发生频率和可预测性?

如果说市场最近变得更笨了,或者说更不理性了,这也许是可以接受的,因为它在定价股票时偏重了笨的投入,而偏轻了聪明的投入。

但还有一点没有讨论。

作为一名投资者,我当然理解 “笨市场 “的概念。 笨市场会导致荒谬的高点和荒谬的低点,从某个角度看这令人沮丧,但如果你相信即将回归到 “更聪明 “的因子,这就提供了投资机会。

但我心中的哲学家想说,把市场波动的原因称为 “愚蠢 “是有偏差的,因为这意味着存在一些与之相对的 “更聪明 “的原因,你认为市场在为股票定价时应该考虑这些原因。 当市场没有像你希望的那样对某些因素做出反应时,市场是否应该被称为 “效率较低”?

我再次重申,我并不反对投资者说市场出了问题。 指责市场未能充分考虑基本面也是可以的,是的,从传统金融学的角度来看,这可能是一种低效率。

事实上,和克里夫一样(但规模要小得多),我投资生涯的大部分时间都是这样度过的,或者至少是挑选个股。

实际上,有人会说,AMC 的 “猿人 “们是聪明人吗?他们在摄像机失误曝光时任首席执行官亚当-阿隆(Adam Aron)在接受采访时光着膀子(尽管穿着拳击短裤),并在几天后将濒临破产的影院股票(现在泡沫过后,这只股票又回到了濒临破产的影院股票)推升至历史最高点。

是的,因为觉得首席执行官不穿内裤接受采访很酷而购买股票是 “愚蠢 “的–至少从这个意义上说,这不是公司及其投资者持续繁荣的经济上可持续的理由。

但是,是否只有可持续因素才是明智之举,即使这些因素对社会更有利,而且有文献表明,随着时间的推移,这些因素对投资者更有利?

让股价创下历史新高的理由? 由您决定。 (截图来自这个特别视频.)

GameStop 的热潮是愚蠢、聪明还是两者兼而有之?

每个人都知道,是评论区上 “愚蠢 “的散户投资者点燃了 GameStop 从 4 美元股涨到 400 美元股的火柴。 但他们只是点燃了火柴:几天后,乘势而上的机构资金让散户相形见绌。 机构资金是聪明的资金——那么,这些机构与散户同步投资是愚蠢的,还是试图捕食散户的聪明呢?

最初那些 “愚蠢 “的散户投资者可能并没有长远的眼光,但他们实际上非常聪明,精心选择了一只低流通量、高空头头寸的股票,因此极易受到“轧空”——这种挤压非常有效,足以掀起一场小型运动,迫使对冲基金梅尔文资本(Melvin Capital)倒闭,并促使国会对一家经纪公司进行调查。

目光长远吗? 并不。 可持续? 不足以。 使用基于传统经济基础的因子? 不足以。

但他们的赚钱方式起码在一段时间内行之有效——既得到了一些聪明资金的帮助,也牺牲了其他聪明资金的利益。

回到悬崖:

“如果你在 2002 年问我,在我们经历了网络泡沫(并从中获益)之后,在我的职业生涯中是否还会再看到如此大的定价差异,我希望我足够聪明,不会提供担保(在我们这个动荡的行业中这样做是很愚蠢的),但我可能会说 “我真的不这么认为”。 毕竟,1999-2000 年是我们 50 年来见过的最极端的时期,20 年后的今天,即使是不完美的市场也很难忘记(比如,像我这样经历过那段时期并从中获益的人还会在世!)。 然而,它还是发生了。 COVID 使利差超过了 1999-2000 年(COVID 时代的所有预测,即超级昂贵的股票都将物有所值,而便宜的股票将倒闭–对我们中的许多人来说,事前是愚蠢的,但事后证明是错误的)。 但即使在 COVID 之前,利差也已接近 1999-2000 年的峰值,这确实让我震惊不已,无论我还有多少对纯粹 EMH 的崇拜!”

是市场效率越来越低,还是近期市场只是优先考虑了克里夫不喜欢的因素?

我不是在抨击克里夫。 他的文章很值得深思,我正在消化他深思熟虑的观点。

我反驳的理由很简单,泡沫不应该存在于一个有效的市场中(因为泡沫意味着错误定价,而有效的市场不可能出现错误定价)。 我坚信泡沫的存在。

对于市场为何变得不那么 “有效”,克利夫提出了三个观点:

- 指数化可能毁了市场:当然,指数化投资是一种非歧视性的资金投资,其原因只有一个:某只股票是否在指数中。 克利夫并没有过多地强调这一点,但他说,如果进入指数化投资的聪明资金多于笨资金,这可能是最近市场变得 “笨”(用他的话说是效率较低)的一个原因。 (彭博社的马特-莱文(Matt Levine)则从另一个角度指出,随着更多资金进入指数基金,主动管理似乎为聪明资金提供了更多机会)。

- 超长时间的超低利率让投资者 “疯狂”(克里夫的说法): 我很喜欢克利夫的风格。如果我们暂不讨论低效率与非理性的问题,而是问:低利率是否导致投资者不再重视有益健康的投资?低利率是否导致投资者不再重视长期以来被证明与股价回报相关联的健康、长期的基本面因素?

- 社交媒体正在把投资者变成追随羊群的白痴:克利夫说:“我认为,这是我的三个假设中最好的一个”。 我倾向于认为这对某些股票,甚至某些类别的投资来说是非常非常正确的,但对整个市场来说却远非如此。

我同意:市场变得越来越愚蠢

实际上,我同意克里夫的观点,即使我对他的术语(公平地说,这主要是传统金融学的术语)有异议。 市场已经偏离了明智的经济学——几十年来被均值回归所证明的那种经济学,那种通过将资本引向表现良好的公司而远离表现糟糕的公司来造福社会的经济学,那种被学术研究证明最有利于投资者长期回报的经济学,以及那种可能最适合 AQR 的经济学。

Cliff notes 2023 年沃伦-巴菲特的一句话:

“不管出于什么原因,现在的市场比我年轻时表现得更像赌场。

那么你应该怎么做呢?

我再次同意克里夫的观点,希望他现在觉得没必要在 Twitter 上骂我了: “所以,推动自己(以及你的汇报对象!)拥有尽可能长的时间跨度绝对是清单上的第一位。

是的。 错误定价容易自我纠正。 一个更不理性的市场会产生更多的错误定价,但也可能需要更长的时间来纠正它们。

老实说,我不确定是否会有以下情况 :

- 科技的发展、交易便利性的提高,以及更多普通人参与股市,”更好地 “激发了我们内心的兽性——我们想赌博、想群起而攻之、想购买由不穿内裤的人领导的公司的股票(事实上,主要是因为他们是由不穿内裤的人领导的)。

- 技术进步的指数级发展(以及因此带来的社会增值)正在创造比以往任何时候都多的潜在大赢家,从而证明了某些 “泡沫 “或 “泡沫 “的合理性。

- 长期的低利率是否只是造成了市场对投机性投资的青睐,而这种青睐迟早会消失,人们的偏好迟早会转回到久经考验的因素上。

或者是所有这些的混合体?

一个核心真理是,投资要保持其价值,相关业务必须增加可持续的价值。

为了支持克里夫,我相信随着时间的推移,AQR 会做到这一点。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。