当优秀投资者变得糟糕

尼尔-伍德福德( Neil Woodford )站在世界之巅。

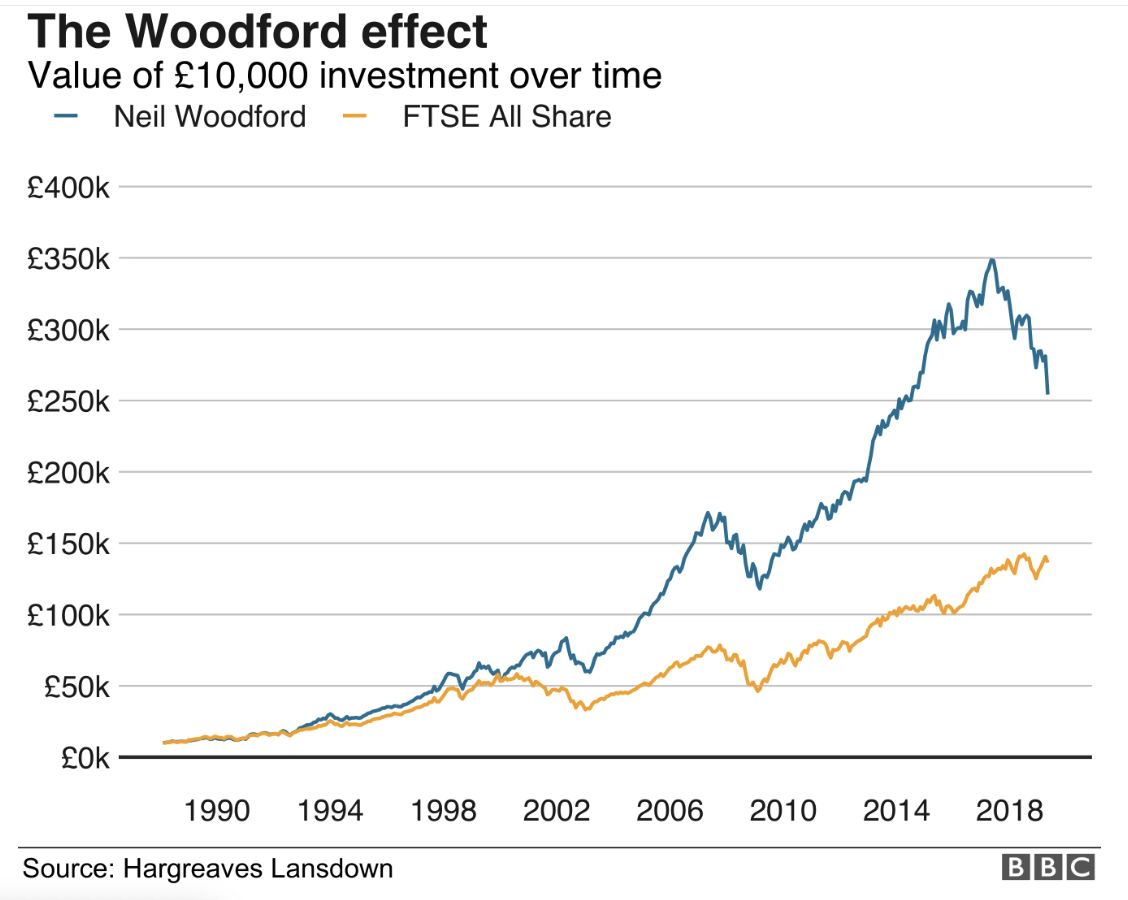

他被称为 “英国的沃伦-巴菲特”,在大型基金管理公司 Invesco 任职期间,曾连续 25 年战胜市场。 因此,2014 年 5 月,他决定自己单干,创立了伍德福德投资管理公司(Woodford Investment Management)。

如果你是一名投资者,还有什么比把钱交给一个在四分之一个世纪里都能战胜市场的人更聪明的呢?

尼尔的新基金第一年就超过了英国富时指数(18%),而后者仅为 2%,基金规模也增长到 100 亿英镑。

随后,以收藏豪宅和超级跑车而闻名,并不谦虚的伍德福德开始向不在交易所交易、流动性差的小公司扩张。

私人市场投资对沃伦-巴菲特很有效,但对尼尔-伍德福德就没那么有效了。

当尼尔的投资开始陷入困境时,担忧的投资者试图撤资,却发现没有足够的资金来满足需求。 伍德福德的基金崩溃了,导致其 30 万名投资者中的大多数人蒙受巨大损失。

尽管该基金已于2019年内讧,但这场闹剧仍在继续,高等法院法官于2024年2月批准了对亏损投资者的赔偿计划,英国金融行为监管局于2024年4月结束审查,宣布伍德福德对流动性不足风险的理解存在 “缺陷”。 伍德福德的内爆至少已成为一本书的主题,而监管乱局也尚未结束。

在浏览下面 BBC 的图表时,请记住伍德福德(现在是一名财经评论员)是在 2014 年开始经营自己的公司的,他的资金大概是在随后的几年里滚入的——也就是说,当时的价格充其量 也就相当于基金最终的结算价,而且很可能比结算价高出很多。

平心而论,是令人担忧的业绩导致流动性危机的连锁反应让伍德福德基金陷入困境,而不仅仅是业绩不佳。

但在投资过程中,有时事情会按部就班地发展,直到事与愿违。

从 Midas Touch 到 Lead Touch(到亿万富翁)

比尔-米勒(Bill Miller)会理解的。

从 1991 年到 2005 年,这位 Legg Mason 明星连续 15 年战胜市场。

有了这样的稳定性,押注比尔-米勒似乎和押注尼尔-伍德福德一样明显。

许多人确实下了赌注:比尔在巅峰时期为美盛管理着 770 亿美元。

几年后,由于对雷曼兄弟、贝尔斯登、美国国际集团(AIG)和房地美(Freddie Mac)等金融股下了高额赌注,比尔的基金价值缩水了 ⅔。 他的基金在同类840 只基金中排名最后。

即使在危机过去之后,比尔的业绩也是一塌糊涂,以至于几乎是比尔一手将巴尔的摩公司推上风口浪尖的美盛公司也抛弃了他。

但与尼尔-伍德福德不同的是,比尔-米勒的故事有一个圆满的结局:比尔通过自己的公司米勒价值合伙公司(Miller Value Partners)扳回一城,该公司旗下有对冲基金和共同基金,由比尔和他的儿子们共同经营。 比尔的米勒机会信托基金是晨星评级最高的基金,大多数年份都战胜了市场。 比尔甚至在 2014 年为他的对冲基金购买了比特币,并从中获得了丰厚的回报。

于是,比尔回来了,尽管基金规模小了一些。 事实上,他现在已经是亿万富翁了。

所有投资风格都有 “变坏 “的时候吗?

2008 年,《商业内幕 》发表了一篇关于米勒陨落的文章(介绍了《华尔街日报》的一篇采访),对米勒的评价颇有见地:

“……很难不得出以下结论:没有哪种策略在所有市场都有效,没有哪种策略永远有效,也没有哪种策略能阻止均值回归的最终冲击”。

比尔-米勒(Bill Miller)在《货币》(Money)杂志上发表的这篇文章提到,对于价值策略而言,投资者真的需要愿意将资金停放 10 到 20 年之久。

我喜欢这句话的残酷性。

这不是我们想听到的。

在最近的一篇文章中,我解释了老虎机的支付算法。 假设一台老虎机被设定为支付 90% 的入场费,这大致是一种典型的算法。 它绝对不会在短时间内支付 90%。 老虎机会 “攒钱”,偶尔支付巨额奖金——比如,在吸纳了 100 万美元之后,再支付 80 万美元。 (沿途支付的另外 20 万美元是为了让人们继续玩下去)。

换句话说,老虎机的收益分布很不均匀。

投资收益如何?

如果你是 BBAE 博客的常客,你一定听我说过美国亚利桑那州立大学教授汉克-贝森宾德(Hank Bessembinder)的研究结果:自 1926 年以来,只有 4% 的美股取得了全部收益,60% 的股票亏损。 你可能还记得,如果剔除过去 20 年中标准普尔 500 指数最好的 1.2% 交易时段,你的回报率将降低 93%。

集中投资是双向的:如果你在过去 20 年里错过了标准普尔 500 指数最差的 1.9% 的日子,你的回报率将高出近 2,500% 。

在投资中,影响收益的力量如此集中,因此不难想象,整个投资风格都有可能偶尔出现长尾效应。

某些投资风格是否存在 “百年不遇的洪水”?

如果某些可投资资产的损失模式同样分布不均呢?

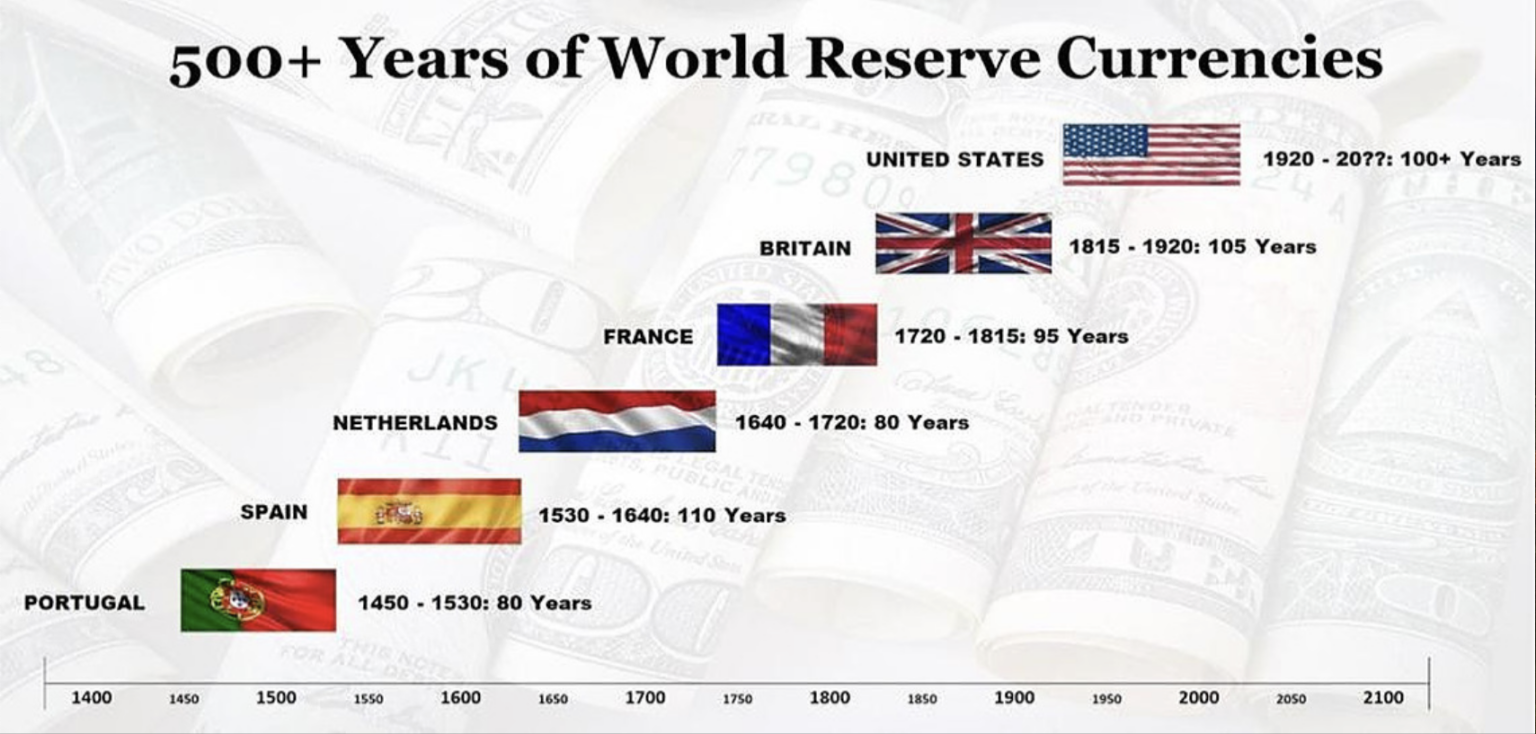

对于大多数个人投资者来说,货币并不是一种可投资的资产(这样做也是明智的),但迄今为止,根据这个黄金网站的数据,世界储备货币平均持续了 94 年,其中美元持续了 99 年。

CryptoMarkets 在 Reddit 上发布的图表(也考虑了动机)略显宽松,但大体上具有相同的效果:

美元不仅仅是一种储备货币。 从技术上讲,它也是一种载体货币,这意味着它是全球过渡所选择的货币(”储备 “更多的是指储存),但长期以来,很多末日论者一直在谴责美元的衰落。 到目前为止,他们都大错特错了——事实上,美元在 2009 年后走强了,就在末日论者坚持认为美元会崩溃的时候——但有一天他们会是对的吗?

如果是这样,他们真的是对的吗? 还是说,他们只是不守时的空想家,最终无意中报出了正确的时间?

这些问题没有明确的答案。 从容应对这种模糊性正是投资的精髓所在。

大多数消息灵通的投资者都能理智地把握投资的起伏。 但研究表明,即使掌握了这些知识,他们也很难据此采取行动(或在最佳情况下不采取行动)。

在日间交易中,涨跌仅限于单日——这是一个短暂的强化周期。 但根据研究,约有 90% 的人在尝试日内交易后都没有成功。

如果人们在日内交易时,即使收益分布明显不佳且迅速显现,他们仍继续进行交易,那么我们该如何理解一种投资风格或经理在16年中有15年,或25年中有24年表现良好呢?

我认为我们做不到。

后视镜会欺骗我们。 2019 年与尼尔-伍德福德一起投资是一个正确的决定,2006 年与比尔-米勒一起投资也是一个正确的决定。

只是,在随机社会科学中,好的决定并不总能得到回报。

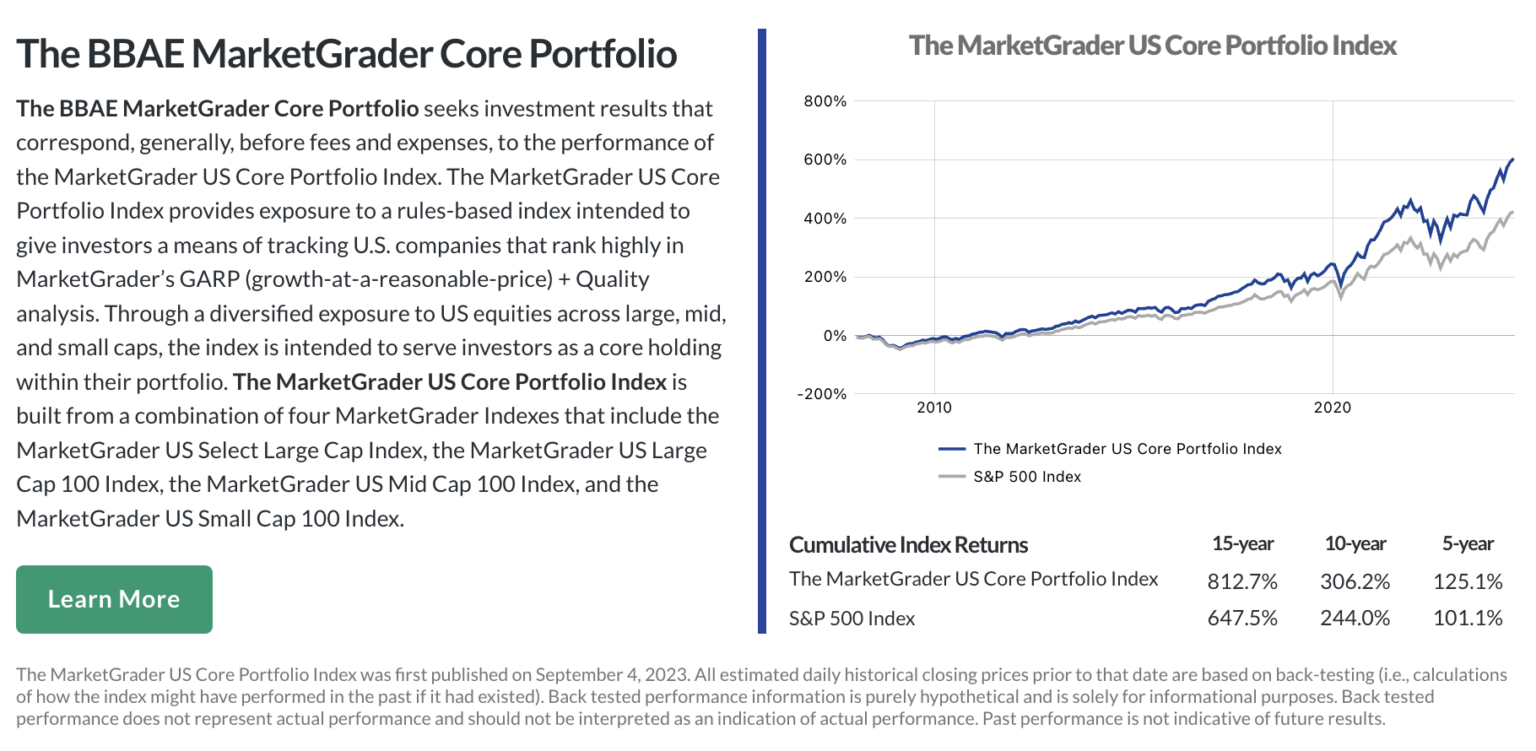

到目前为止,MarketGrader 已经取得了回报

在 BBAE,我们知道没有投资者能一直读懂茶叶–同理,也没有投资风格能一直获胜。 如果是这样,每个人都会使用它,以至于它不再赢,这就像好市多新开了一条线,每个人都冲进去,直到这条线变得与其他线大致相同。

虽然我们无法解开社会科学的所有谜团,但我们可以为您提供跨因素、跨风格的多样化投资选择。 我们为您带来了 MarketGrader。

MarketGrader 是一个基于因子的投资平台,它使用 24 个因子(几乎都是基本面因子,而且大多数都在学术研究中得到了充分验证)来识别市场上最好(和最差)的股票。 事实上,它还会对这些股票进行排名。

我不能透露 MarketGrader 的秘诀(因为我不了解它,尽管我很了解其创始人 Carlos Diez),但举例来说,MarketGrader 的算法会通过被视为 “价值 “的指标(如市盈率)、被视为 “质量 “的指标(如投资回报率或其他衡量运营良好程度的指标)以及可能表明增长或势头的指标(事实上,价格势头就是一个输入指标)来寻找合理价格下的增长(GARP)。

其最终结果是设计出一个能够适应市场条件的模型,旨在降低爆仓风险,同时增加在不同市场时期取得卓越的风险调整后业绩的几率。

其最终结果就是历史上战胜基准的结果:在 MarketGrader 的历史上,52 个指数中有 47 个(超过 90%)战胜了基准。

我们自豪地在 BBAE 提供三个独家 MarketGrader 投资组合–你猜怎么着? – 它们不仅在采用之前进行的回溯测试中表现出色,而且在 BBAE 部署的一年多时间里,它们都在实时结果中击败了基准。

您可以在这里查看BBAE MarketGrader 的三种管理账户产品,注意它们的最低限额仅为 2000 美元,而其他地方的最低限额可能高达 50000 美元。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。