意外?大多数股票都赔钱

如果你购买的是个股,股市往往是一个残酷的地方。

如果你购买的是整体股票,股市往往是一个神奇的地方(至少如果你有耐心的话)。

如果你技术高超或运气好,你可以通过选择优秀的个股跑赢大盘,但大多数投资者做不到,尽管他们认为自己可以。

如果用三句话来概括股票投资,我可能会选择这三句话。

从数学上讲,它们与股票收益的概率分布有关,但稍后再详述。

股票投资真相 1:挑选个股的胜算很低

为了支持 “残酷的地方 “这句话,我看到了亚利桑那州立大学教授汉克-贝森宾德(Hank Bessembinder)的一项研究,该研究显示,从 1926 年到 2019 年,58% 的股票让投资者亏了钱。 以下是论文内容:

在其他情况下,”58%”将是一个可怕的数字。 想象一下,如果

- 58% 的食客在餐厅用餐后略有不适

- 城市中 58% 的出租车司机会把你送到目的地附近,但只送到比如说一英里半径的范围内,这意味着你还得走很长一段路

- 镇上 58% 的保姆会在照看您的孩子时睡着。

在使用这些服务时,您可能会三思而后行(您尤其不愿意把孩子交给保姆,自己却打车去吃饭)。

当然,这些都是二元事件和时间点事件,而投资都不是。 我们可以根据自己能承受的风险来确定仓位的大小。 除非我们立即需要流动资金,否则我们可以坐等股票上涨、下跌、再上涨。

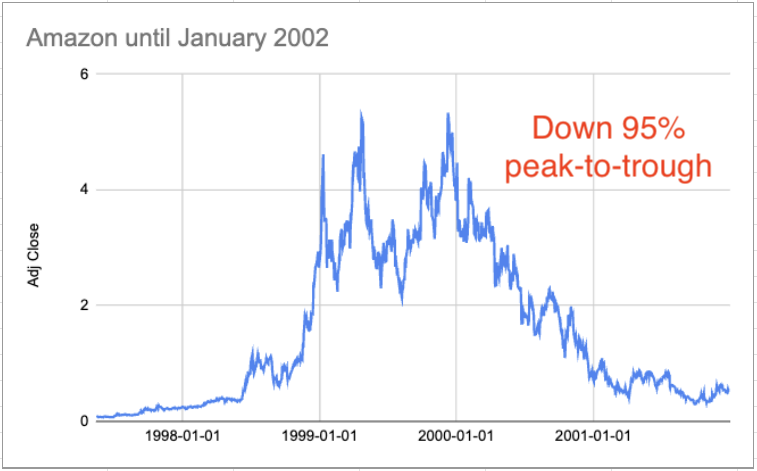

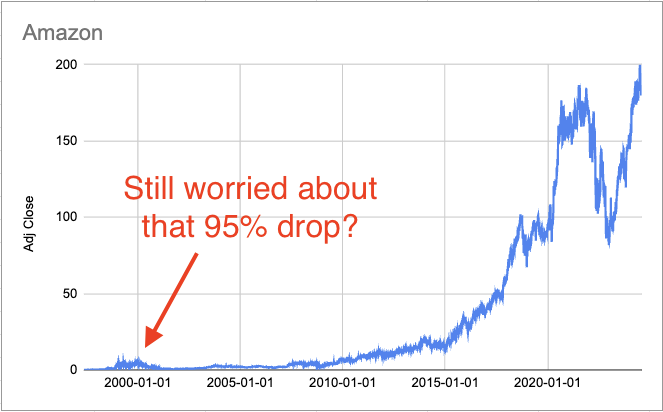

例如,亚马逊(Nasdaq: $AMZN)就是一个在逆境中等待的典型。 在互联网泡沫崩溃时,它的股价下跌了 95%。

一些媒体的头条新闻称,该公司完蛋了–只不过是又一只泡沫股崩溃了,而泡沫股是很容易崩溃的。 最终,该公司证明怀疑者错了:

为了对质疑者公平–我手头也没有数据支持–90 年代末的大多数科技初创公司,尤其是小公司,倒下后就再也没有站起来。 即使不谈科技泡沫,摩根-豪塞尔(Morgan Housel)也指出,40% 的美国上市公司已经归零–这在很多方面都比贝森宾德的 “58% 的公司亏损 “更让购买个股的人感到不寒而栗。

换句话说,亚马逊的例子是经过精心挑选的。

股市:极端的帕累托原理

说到贝森宾德,如果你是《BBAE 博客》的读者,就会看到我提到过他的另一项发现:只有 4% 的美股实现了 100% 的收益。 将贝森宾德的研究结果与摩根的统计结果马马虎虎地合并在一起,我们就能得出大致如下的分布情况:

- 40% 的股票归零

- 18% 的股票亏损,但不会归零

- 38% 的股票不温不火

- 4% 的股票让投资者赚钱

再说一遍,这只是粗略的计算。 而且这只是描述过去的数学,未来可能会有不同。

但我相信它在未来会保持方向性,因为它揭示了一个核心真理,即投资的极端帕累托性。

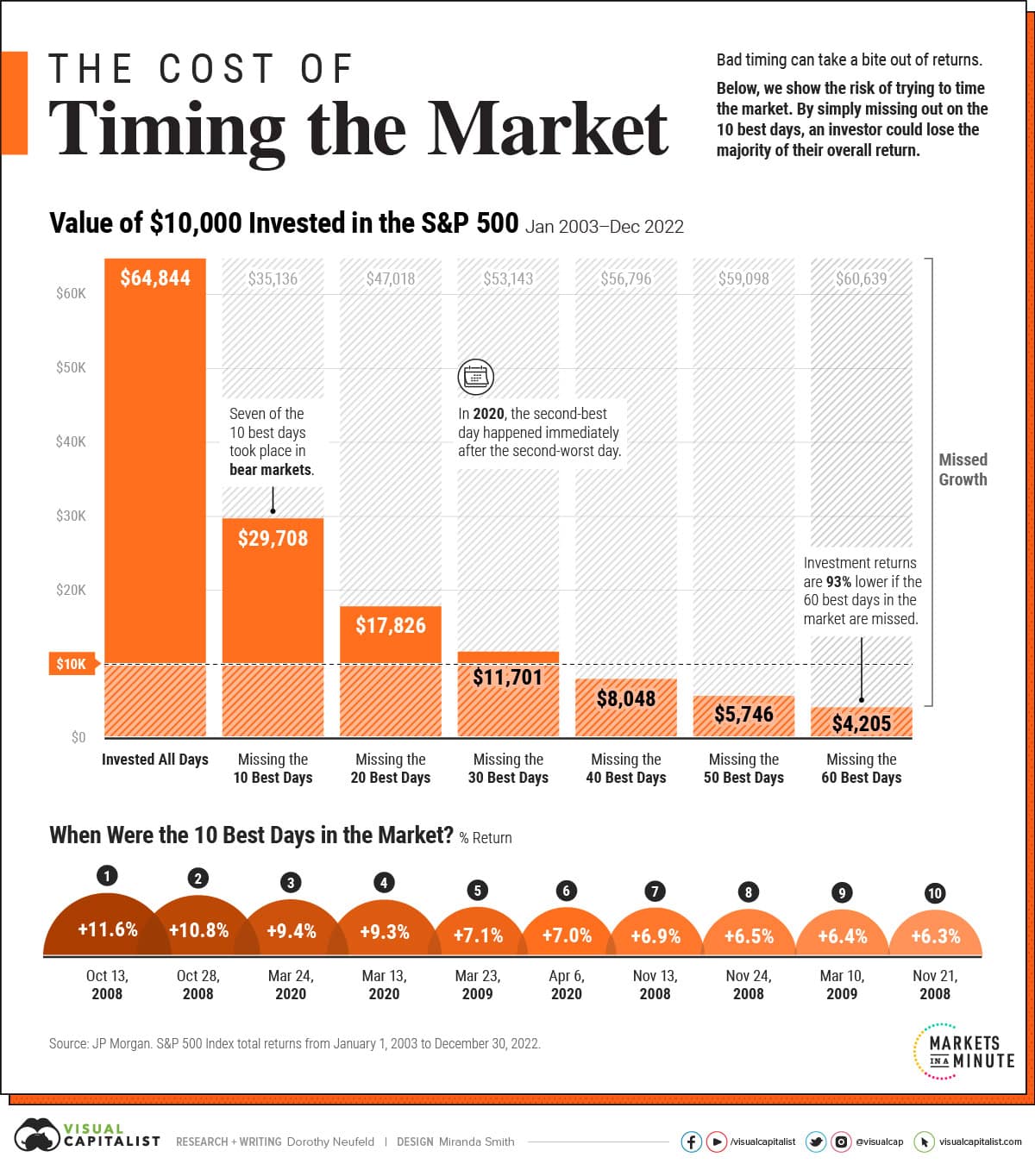

顺便提一下,我以前在这里评论一张很棒的 Visual Capitalist 图表时也提到过,在过去 20 年里,如果错过标准普尔 500 指数最好的 1.2% 交易日,就会损失 93% 的收益。

4%.

1.2%.

这些都是小数字。

想象一艘巨大的船员艇(我刚知道它叫赛艇)上只有 4% 的划手在向前划桨并取得任何进展,这实在是太愚蠢了。 更可笑的是,93% 的划船前进发生在 1.2% 的划船时间里。

但在股票市场,这种情况时有发生。

股票投资真理之二:股市的长期表现令人惊叹

我的一个公开演讲提到,根据美国股市的长期历史回报率,如果你在 70 年前给一个婴儿 500 美元,让他投资于无成本的标准普尔 500 指数共同基金或 ETF(70 年前还没有这样的东西,但可以玩玩),那么到这个人 70 岁时,这 500 美元将增长到近 50 万美元。

虽然要扣除一些现实生活中的费用,但你应该明白:如果你能在年轻时在市场上投入一些资金,你就不需要做任何花哨的事情,就能富裕地退休。 当然,说起来容易做起来难:年轻人经常要面对学生债务、为讨好朋友而在衣服、汽车等方面花钱的压力,而且根本不了解复利的力量。 (我在学校学的是金融,直到晚年才领悟到复利的真正力量)。

股票投资真理 #3:一些优秀或幸运的投资者(大幅)跑赢大盘

前两个真理是良性的:第一个是警示性的,第二个是启发性的。 这一条可能有风险,但也有诱惑力,就像老虎机的算法会在一开始多付一点钱来吸引你一样。 (老虎机本身就是一项有趣的收益分配研究;它们通常会将 90% 或更多的收益返还给客户,但这些收益是高度倾斜的。 一台老虎机在吸纳了 100 万美元后,可能会支付 90 万美元,并在此过程中提供各种象征性的回报)。

成功投资者的例子不胜枚举。 其中包括

- 沃伦-巴菲特(Warren Buffett)的伯克希尔-哈撒韦公司(Berkshire Hathaway,纽约证券交易所股票代码:$BRK.B)自成立以来的回报率约为3,800,000% ,如果算上之前巴菲特合伙公司的回报率(巴菲特最好的年份是 20 世纪 50 年代),回报率会更高。

- 特德-约翰逊(Ted Johnson)是UPS的一名中产阶级工人,1952 年退休,年收入从未超过 14,000 美元,1991 年向慈善机构捐赠了 70,000,000 美元,以今天的美元计算,相当于 1.6 亿美元。 他投资了 UPS。

- 泰德-韦施勒现在为沃伦-巴菲特工作,他的个人退休账户从 7 万美元增长到 2.644 亿美元。 (泰德后来选择了与世界上最伟大的投资家合作的崇高道路,牺牲了更高的潜在薪酬来换取这份人生荣誉)。

我无法确认 UPS 的泰德是否具有超强的投资选择能力(这其中可能有一些运气成分,而且全情投入一项投资通常是不明智的),但我猜测他的财务纪律是惊人的。 与此同时,巴菲特和巴菲特的泰德显然是高技能的投资者。

在 “有效市场假说”(Efficient Market Hypothesis)时代,这些说法会受到强烈质疑。 “EMH一派会说:”这些人只是异常值……数以百万计的人投资股票,从数学上讲,他们中的少数人会做得非常好,但那是运气,而不是技巧。 这种说法并不完全正确,但大体上是对的:现在有很多幸存者偏差,成功的故事往往会流传开来。

作为股票投资者,您应该做些什么?

这并非不真实,不是吗? 不过,这仍然不是一个值得推荐的策略。 截图:福克斯新闻

在 BBAE,我们不提供个人建议,但投资的魅力就在于这个问题没有普遍的答案。 我能想到的几点是

- 对个股持怀疑态度

- 对整个市场持乐观态度

- 投资风格多种多样,很难对股票选择一概而论,但如果您要购买个股,请记住这一点:

- 概率对你不利

- 人类有很多认知偏差,这些偏差会破坏他们成功投资的努力(Barber 和 Odean 的研究报告在这里;值得阅读更多)。

- 除了购买 58% 亏损或亏损为零的股票的风险之外,有幸找到成功投资机会的投资者往往会在最糟糕的时候进出这些股票。 我曾经提到过达尔巴研究公司(Dalbar Research)的一份研究报告,该报告显示,大约从 20 世纪 80 年代初至今,当投资者只需购买并持有标准普尔 500 指数共同基金就能获得 10%以上的年收益时,美国共同基金投资者的平均年收益率仅为 4%。

- 沃伦-巴菲特(Warren Bufffett)曾建议,想象自己有一张冲值卡,可以让你一辈子只买 20 只股票,这为你指明了正确的方向:在购买个股时,你面临着巨大的风险,因此,你要尽可能确信自己已经做足了功课,(坚定地)看到了市场没有看到的东西,或者–更常见的是–没有充分认识到的东西,并根据自己的信念和风险承受能力确定仓位的大小。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。