新闻综述:健康的美国股市、关于黄金的图表错误、Mag7 泡沫与 Dot.com、DJIA Goofy 指数

起点很重要

你还以为美股在一路狂飙。

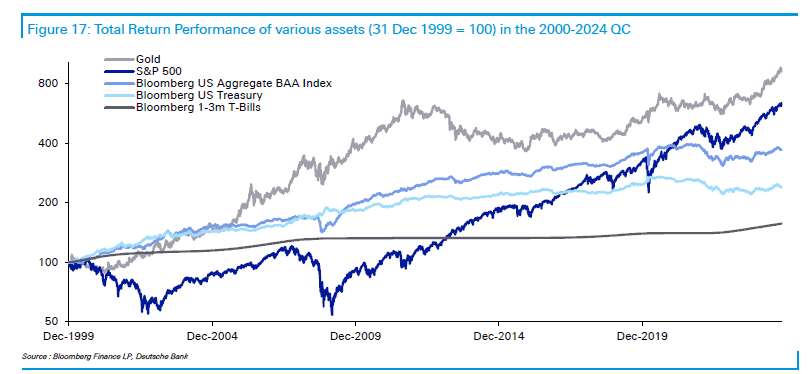

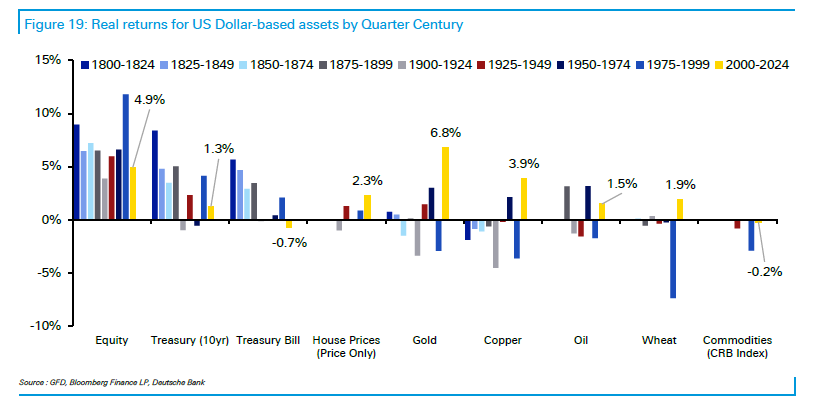

根据彭博社和德意志银行的数据:美国股市在过去 25 年中的表现,如果按通胀率调整回报率的话,实际上是第二差的。请看下面的灰色线条,这就是黄金,尽管沃顿商学院教授杰里米-西格尔(Jeremy Siegel)等反黄金专家发出了警告,但黄金在过去 25 年中的表现却优于标准普尔 500 指数。

如果您喜欢条形图,下面是各种类型的实际回报率(“实际”是指扣除通货膨胀因素),2000-2024 年为黄色。您可以看到,美国股票在扣除通货膨胀因素后的年收益率为 4.9%,而黄金为 6.8%。

有道理。

这是否意味着黄金是好东西,而反对黄金的人错了?未必。正如彭博社所指出的,将时间线调整为从 1995 年开始,美国股票回报率成为样本中第三好的。

起点很重要。

我并不反对黄金,但正如 BBAE 的朋友布莱恩-费罗迪(Brian Feroldi)所说,投资黄金很容易因图表而犯错误。

“华丽7雄股票” 比 Dot.com 泡沫更健康

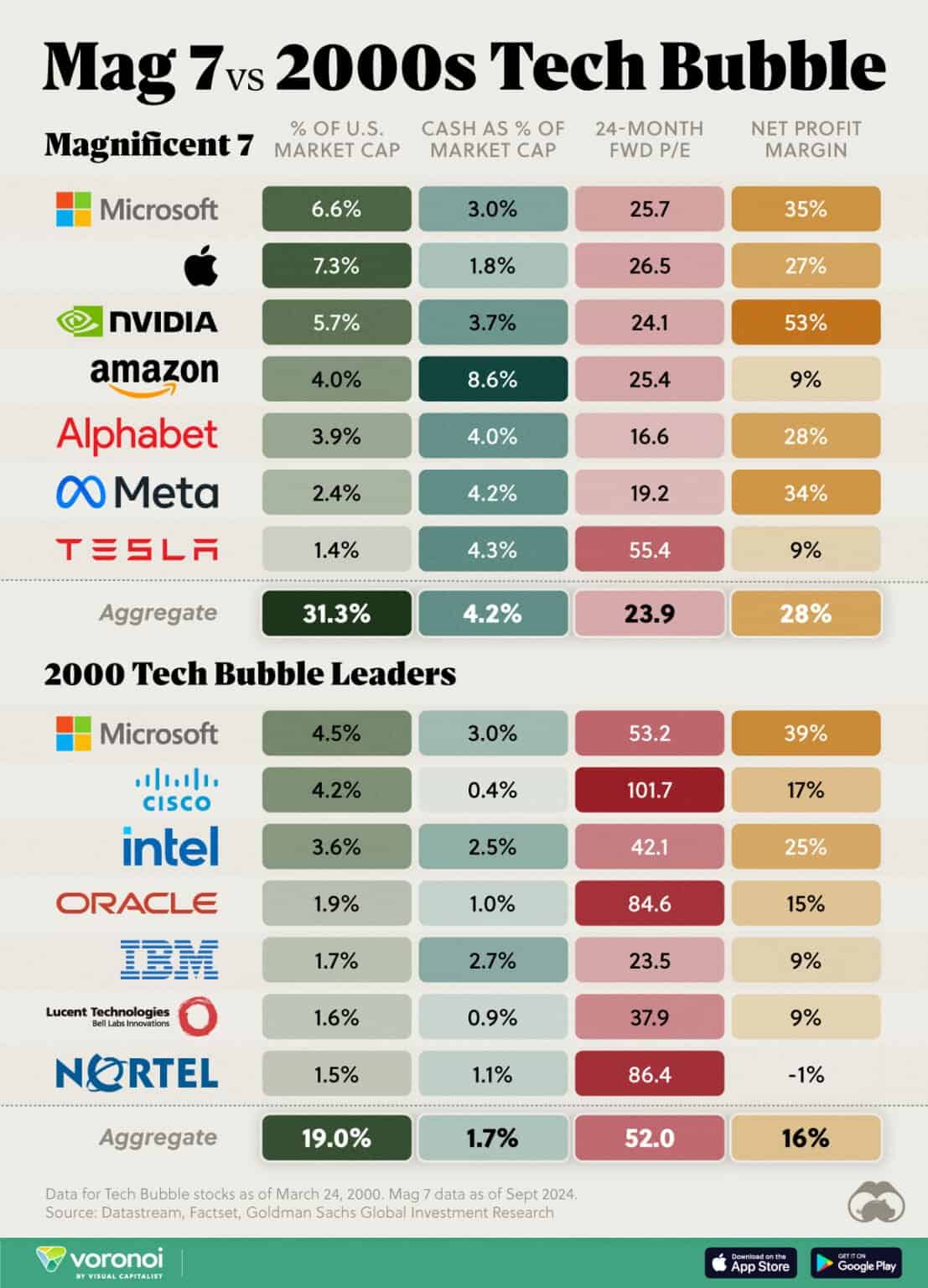

我对《Visual Capitalist》的快速图表作一简单评论。“华丽 7雄股票” 目前占美国市值的 31.3%,远期市盈率为 23.9。它们的利润率高达 28%,现金占市值的 4.2%。

25 年前,市值排名前七位的科技股(Visual Capitalist 决定只关注科技公司;2000 年市值排名前七位的公司包括通用电气、沃尔玛、埃克森美孚和 NTT Docomo)仅占美国市值的 19%。这种比较可以说是一种误导,因为 2000 年实际排名前七位的股票(这一年本身就是一个泡沫年)无疑占美国市值的 19% 以上。

但值得注意的是,2000 年 “科技七强 “股票的远期市盈率为 50,净利润率仅为 16%,现金占市值的 1.7%。

今天的市场可能头重脚轻,但至少公司估值更低,财务状况更健康。最好是这样,因为 2000 年科技泡沫崩溃后,许多大型股票花了十年时间才赚回估值。

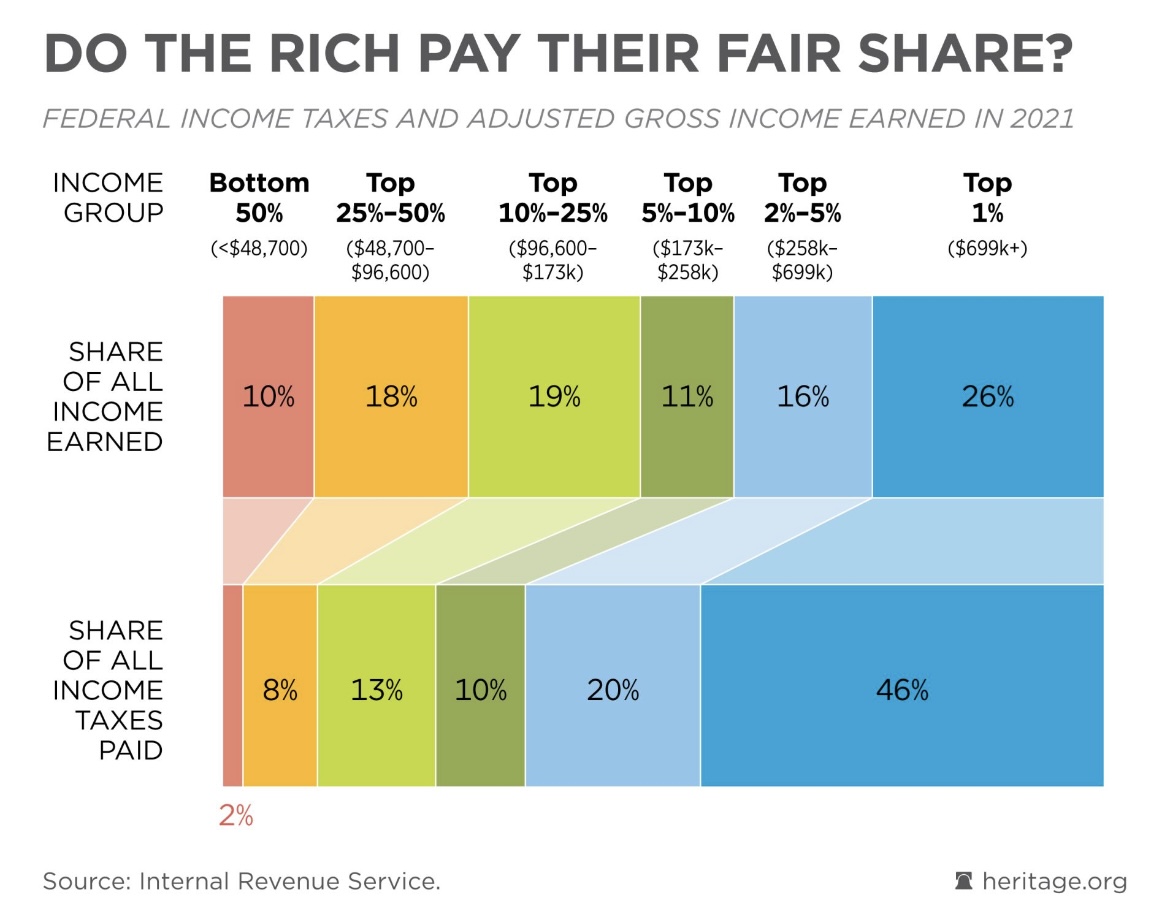

富人纳税,但谁是富人?

我是斯科特-加洛韦(Scott Galloway)的忠实粉丝。左倾的斯科特充满了真实性。他是最好的传播者之一。他大量捐助慈善事业。

他的主题之一是富人如何避税。

“税法从 400 页变成了 4000 页,多出来的 3600 页就是为了让富人变成超级富豪……”避税是积累财富的关键技能。雅虎财经援引斯科特的话对《首席执行官日记》播客说道。

在做更多研究之前,我不会在这个问题上偏袒任何一方,但我要指出的是,传统基金会(该基金会的研究成果普遍受到尊重,尽管它很可能不是由穷人资助的)有一张信息图表显示,年收入 70 万美元或以上的美国人在纳税方面的表现远远超过了他们的体重:

事实上,我认为斯科特不会完全不同意。他所说的 “富人”更像是超级富豪,而不是中上层阶级末端的高收入者,他们通常生活在成本极高的邮政编码区。

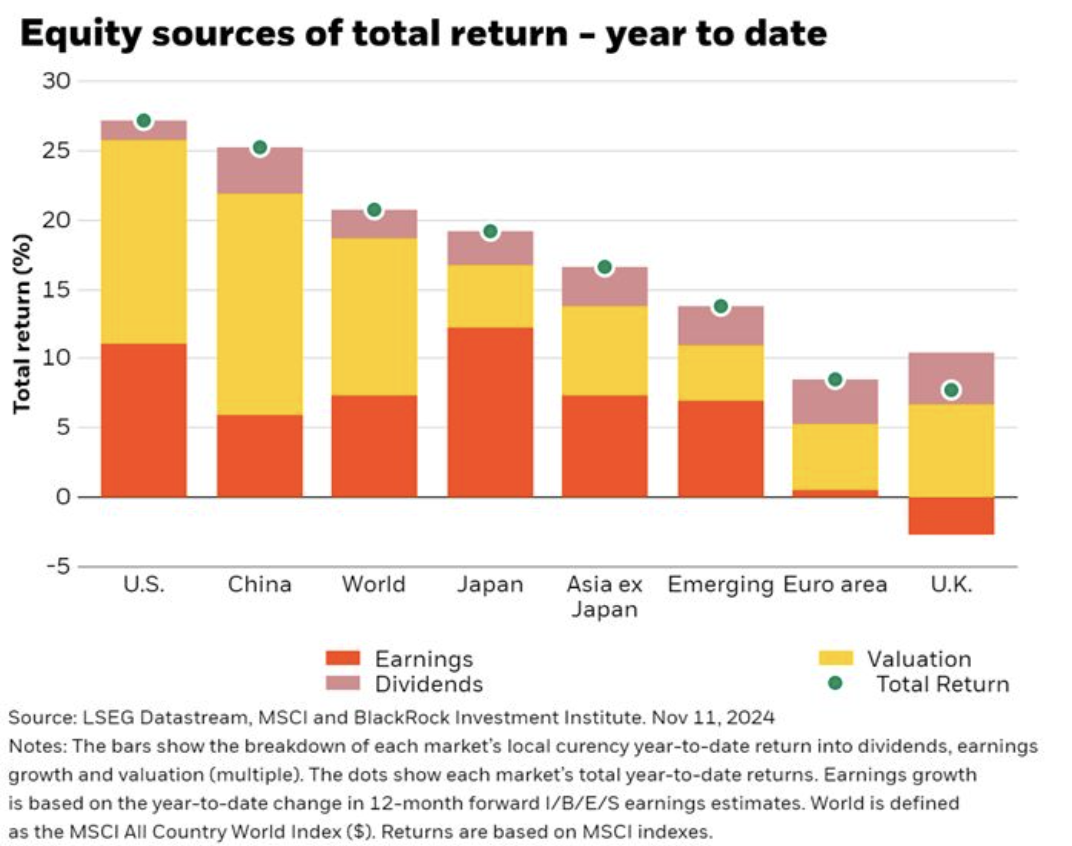

美国股票的回报情况看起来很健康

股票有两种赚钱方法:

- 多重扩张:投资者决定为相同收益支付更多

- 盈利扩张: 公司赚得更多,而投资者持有的市盈率基本不变

有些人还加了三分之一,但这是不纯的:

- 股息和回购

我之所以说“不纯”,是因为从某种意义上说,这些都是回报的来源,但它们会耗费公司的现金–公司价值的组成部分。因此,在直接交易层面上,它们的估值是中性的。比如说,一家拥有 2,000 万美元现金并选择派发 400 万美元股息的公司,其估值会变成或应该变成一家拥有 1,600 万美元银行存款的公司。(交易所也会根据股息金额调整股票价格)。

回过头来看,如果回购是在股价 “便宜”的情况下进行的,那么对股东来说就是好事——因为股东得到了实惠。如果在股价昂贵时回购,则对股东不利。同样,股息对投资者来说也代表着效用的增加:投资者可以将股息用于消费或再投资,这是一种选择,尽管股息需要纳税。

但从更简单的意义上讲,如果一家公司赚了 10 美元,并付给你其中的 4 美元,那么从数学上讲,这 4 美元就是你回报的一部分。

贝莱德对总回报的构成要素进行了细分——采用了上文最后一句话中关于股息的逻辑——虽然股息在我们的 “华丽 7 号”市场中并不占主导地位,但盈利和倍数扩张却接近大致匹配,这表明市场是乐观的,而乐观也与盈利增长的经济现实相匹配。

亚洲(日本除外)略微均衡一些,但鉴于美国今年迄今为止的总回报几乎是亚洲(日本除外)的两倍,我认为我们不能抱怨。

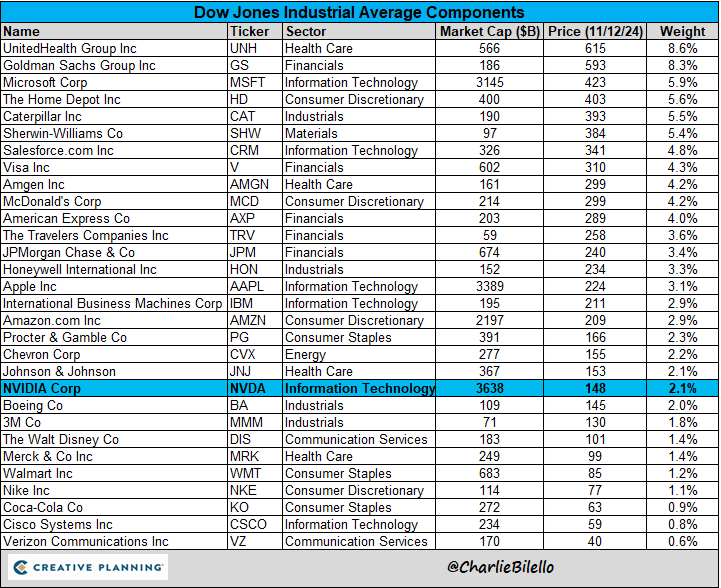

为什么道指(琼斯工业平均指数)是愚蠢的?

这是我们的一贯作风。

有了“抽象”所带来的庇护,任何人都可以承认这些都是危险的字眼。

换句话说,现任有权力。有时权力太大。

正如我之前说过的,制作索引有不同的方法。

你可以像标准普尔 500 指数那样,按市值给股票加权。你可以像等权标普 500 指数那样,将一组股票平均加权。

或者你也可以按照股价来加权——1000 美元的股价是 100 美元股价的 10 倍。这就是财经记者查尔斯-道(Charles Dow)在《客户午后信》(《华尔街日报》的前身)中的做法,他与统计学家爱德华-琼斯(Edward Jones)共同出版了这本杂志。

我并不责怪一位财经记者为当时只有两页的传单进行了事后计算。

不过,这也说明,一个在今天看来根本无法存活的 想法,仅仅因为它是我们一贯的行事方式,就能持续多久。

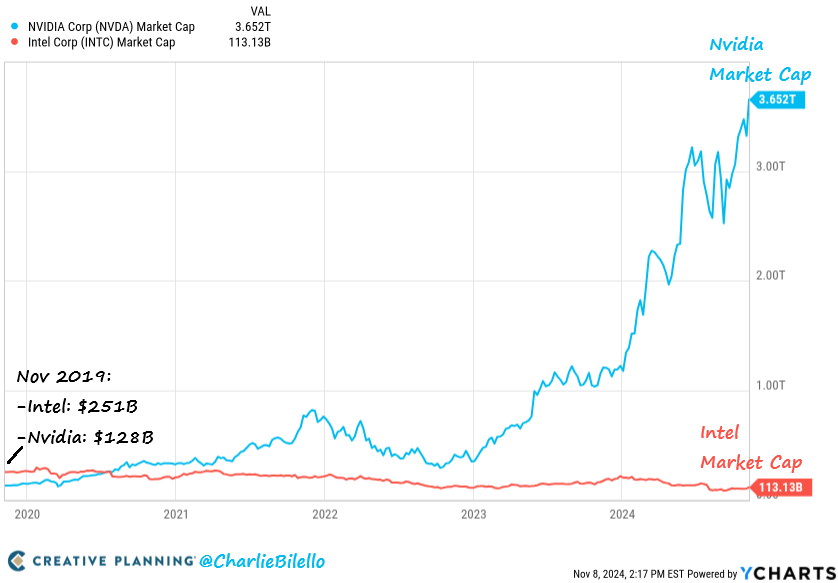

查理-比列洛(Charlie Bilello)的图表显示,目前全球市值最大的公司英伟达(Nvidia,Nasdaq: $NVDA)在道琼斯工业平均指数(Dow Jones Industrial Average)中的占比仅为2%,它最近取代了英特尔(Nasdaq: $INTC),而这仅仅是因为股价变低了。

道琼斯工业平均指数的 8.6% 是由保险公司 UnitedHealth 决定的,它决定道琼斯工业平均指数水平的能力是 Nvidia 的四倍多。但是,如果 Nvidia 的市值是一艘船,那么它可以容纳 6.6 艘 UnitedHealth,而且还有剩余空间。

我想有两种方法来看待这个问题:

消极的:这是一件毫无意义的事情,每个观察它的人都认为它毫无意义。但我们还是继续使用它,这显示了人类趋利避害的本性;我们愿意永远做一些不合理的事情,或者至少在没有地震干扰的情况下,只是因为一直以来都是这样做的,而且其他人似乎也都同意。

积极的:对投资者来说,非理性现象能够存在并长期存在于众目睽睽之下,是个好消息。你是愿意在市场上与迅速纠正错误的理性投资者竞争,还是愿意与那些设置了小工具按小时跟踪道琼斯工业平均指数的人竞争?

为了好玩,Charlie 还提供了另一张图表,显示在过去五年中,Nvidia 的股价比英特尔的股价高出了多少。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。