新闻综述:DOGE的困难、警惕小股票、国会超级交易员、低价股

股票上涨

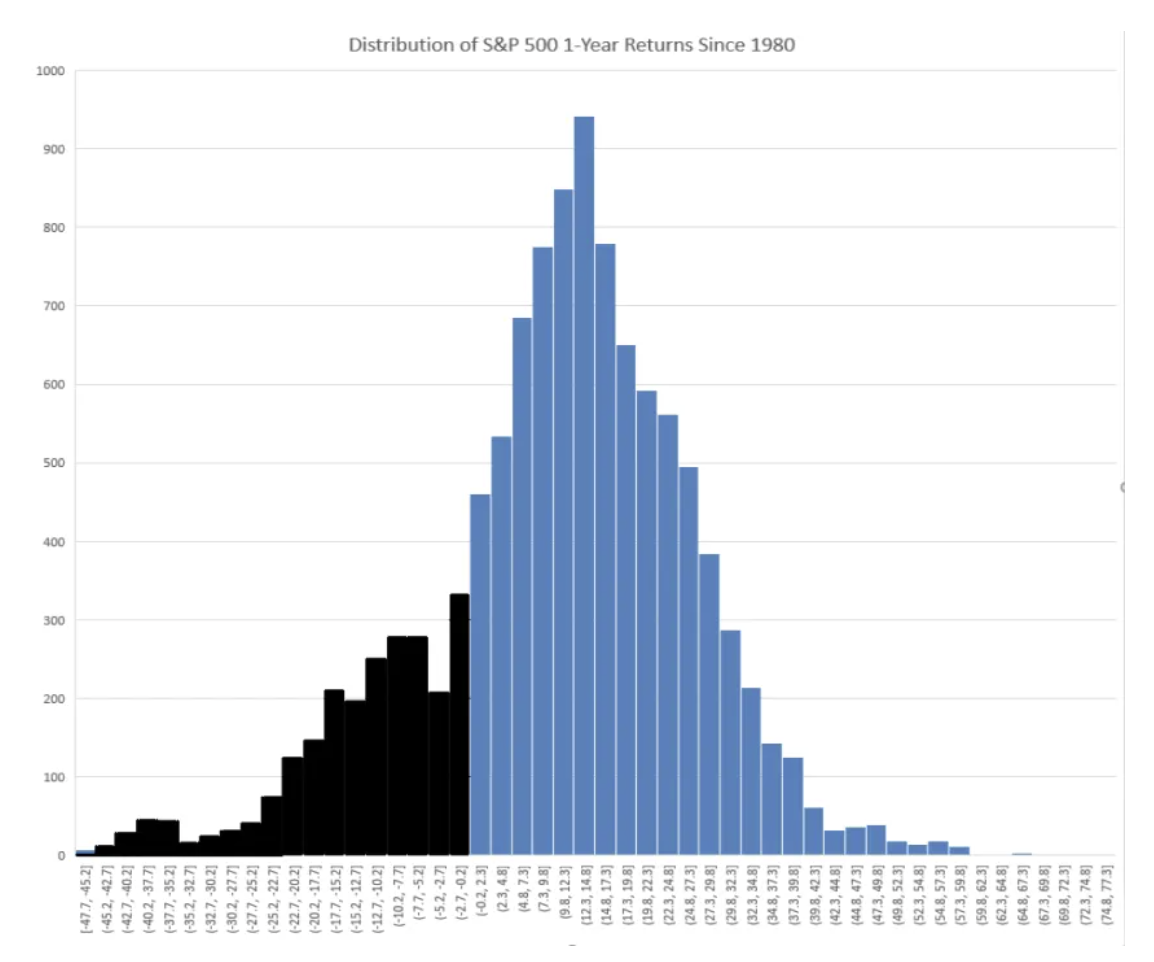

彭博社的约翰-奥特斯(John Authers)为美股投资者提供了一个最简单但也是最重要的直观图:1980 年以来的一年期回报率分布图。蓝色代表正收益。

如果我们想分个高低,我们可以说这只是 1980 年的数据。但我认为,如果将数据向前延伸,我们会看到类似的柱状图。股票反映了企业对社会的长期增值,而这种增值往往是积极的。在我看来,对美国股市进行长期投资是投资中最明智的选择之一。

DOGE 将削减经费——但从哪里削减?

亿万富翁埃隆-马斯克(Elon Musk)和维维克-拉沙瓦姆西(Vivek Rashawarmsy)正在执行一项任务,从美国预算中削减成本。埃隆将推特的员工人数削减了 75%,尽管质疑者——包括许多笃定公司会分崩离析的推特前员工——不绝于耳,但公司并没有解体。

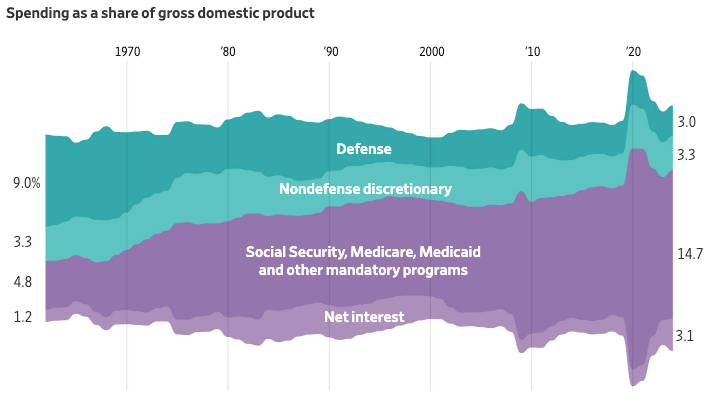

美国政府能经受住类似的待遇吗?下面的《华尔街日报》图表显示了美国政府支出占 GDP 的比例。

它在上升,但最明显的是津贴的上升,而这是很难削减的,因为它们代表了对选民的付款(其中许多是美国最强大的游说团体 AARP 所代表的老年公民)。政府效率部并不是一个拥有执行权的 “真正”机构——它可以向国会提出建议——但假设净利息和应享福利无法进行有意义的削减,这基本上意味着政府效率部将需要从国防和公务员系统中进行类似 Twitter 的裁员。考虑到国防部门在某种程度上是必不可少的,因此,DOGE 的裁员很可能是真的为了削减公务员人数。

国会会同意吗?

股票大多是输家

我曾提到亚利桑那州立大学教授汉克-贝森宾德(Hank Bessembinder)的研究发现,在过去(大约)100 年里,仅有 3.2% 的美股带来了全部回报,其余股票的回报与国债相当。大约 40% 的美股收益为零,60% 的美股让投资者亏损。

现在有很多“叮叮当当”的股票,我猜如果我们把微型股排除在外,盈利股票比例会更好一些,但这个事实依然是成立的。

现在,这些数字是关于股本回报率的,但大致说来,股本回报率随公司盈利能力而变动。这是有道理的,因为公司的经济目的是为商品或服务收取高于其生产或提供成本的费用,否则,公司的努力就没有意义。

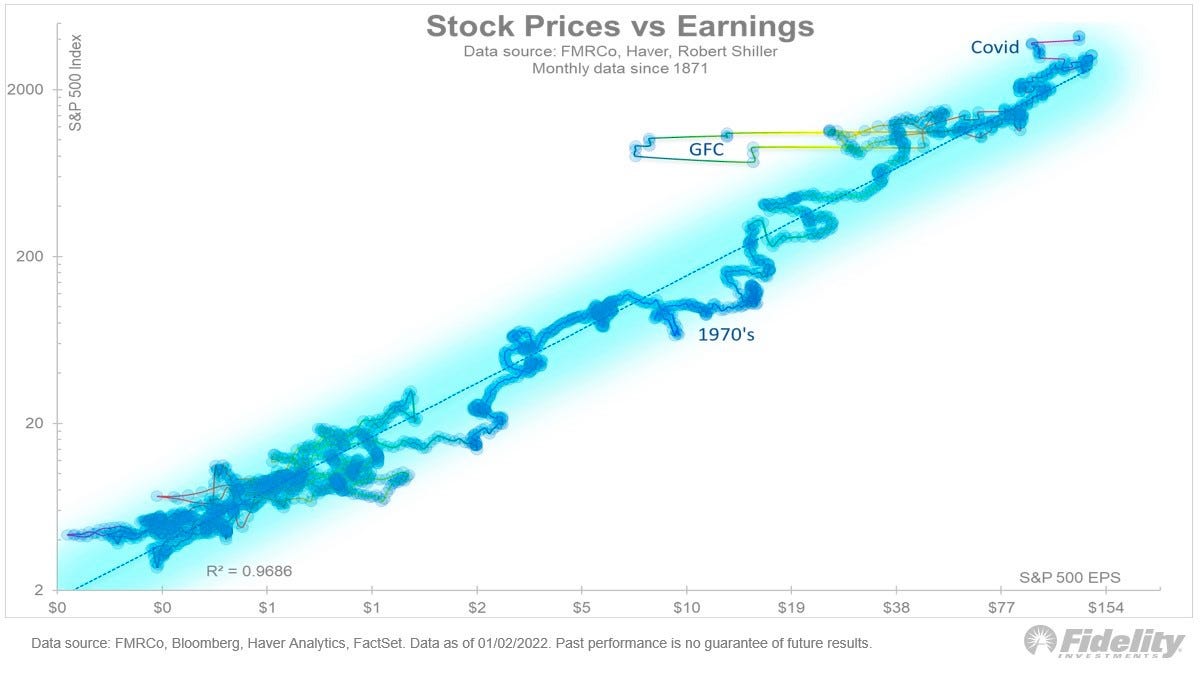

山姆-罗(Sam Ro)经常引用富达公司的这幅图表,它显示了股票价格与收益之间的普遍联系。

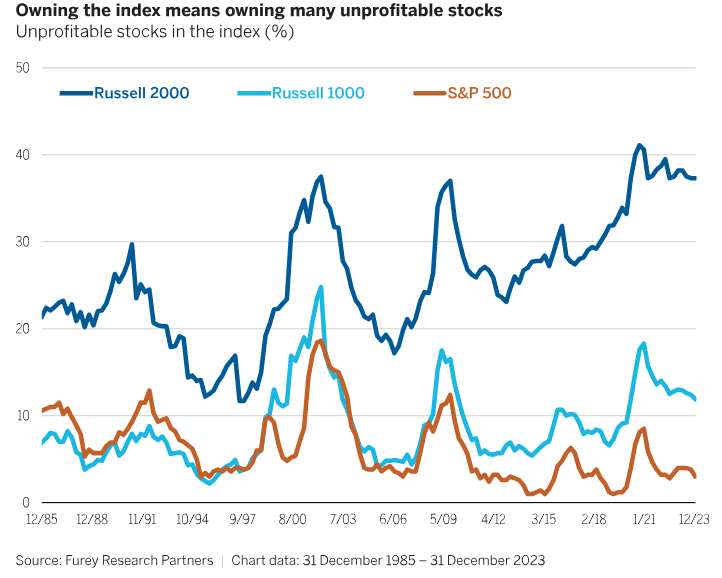

总之,从下面Furey Partners的数据中可以看出,小公司(以罗素 2000 指数为代表)的盈利能力远远低于大公司。

即使标准普尔 500 指数也主要是中型股指数。因此,如果你购买的是大公司,你可能会有更大的胜算。

小心购买低价股

不过,说到无利可图的小公司…

在我看来,阿尔法建筑师公司的韦斯-格雷(Wes Gray)博士非常了不起。他参加过《BBAE 播客》,为人谦逊有礼,但在现实生活中却是个十足的悍将。他的同胞之一是拉里-斯威德罗(Larry Swedroe),他最近写了一篇关于投资低价股票的危险性的文章。低价股票现在可以定义为股价低于 5 美元的股票,一般市值较小,日均交易量较低。

拉里首先提醒读者,投资者对 “类似彩票 ”的股票表现出过度偏好,即他们扎堆购买他们认为有巨大回报潜力的股票,但在这一过程中却没有考虑到概率。花 5 美元买几张彩票,明知中奖几率几乎为零,这就是消费。这不是投资。

你可以通过赌博而不是投资股市来做同样的事情。这并不理想,因为把赌博的钱和投资的钱混在一起,会使投资的钱受到一些影响,因为这会增加波动性,而波动性会降低价值。

总之,拉里提到了几项研究(这里有一项,还有另一项;拉里的文章中还有更多研究),这些研究证实,股票投资中的彩票式思维并不是一个好主意。

摘自乔治敦大学论文摘要:与 “风险越高,预期收益越高 “的理论原则相反 、 文献显示,低风险股票的表现优于高风险股票。” (着重号为作者所加)。

在股市中寻求彩票式回报的投资者喜欢低价股。低价股投资者都知道,许多细价股都会归零,而有些低价股却一飞冲天。但是,将少数大赢家的回报与众多输家的回报混在一起,总回报是否值得呢?另一篇论文 投资者是否为具有类似彩票回报的股票支付了过高?对场外交易股票回报的研究 – 说 “不”。

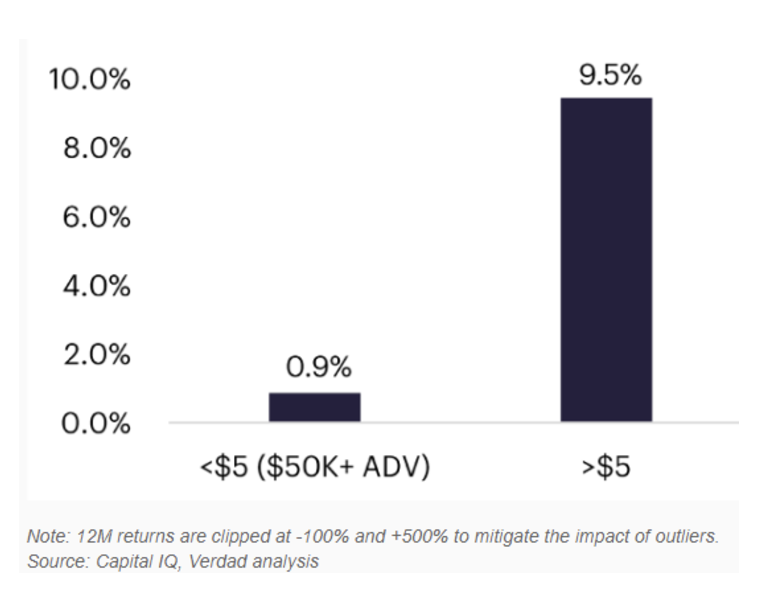

还不信?拉里指出,Verdad 公司的研究人员研究了 1996 年至 2024 年的回报率,并且–对不起,低股持有者们–发现低股的表现远远低于非低股:年化收益率为 0.9%,而非低价股的年化收益率为 9.5%。更糟糕的是,如果按市值加权计算低价股的回报,年化数字会下降到-60%。同样,也是负 60%。

乔希-戈特海默(Josh Gottheimer)是谁?

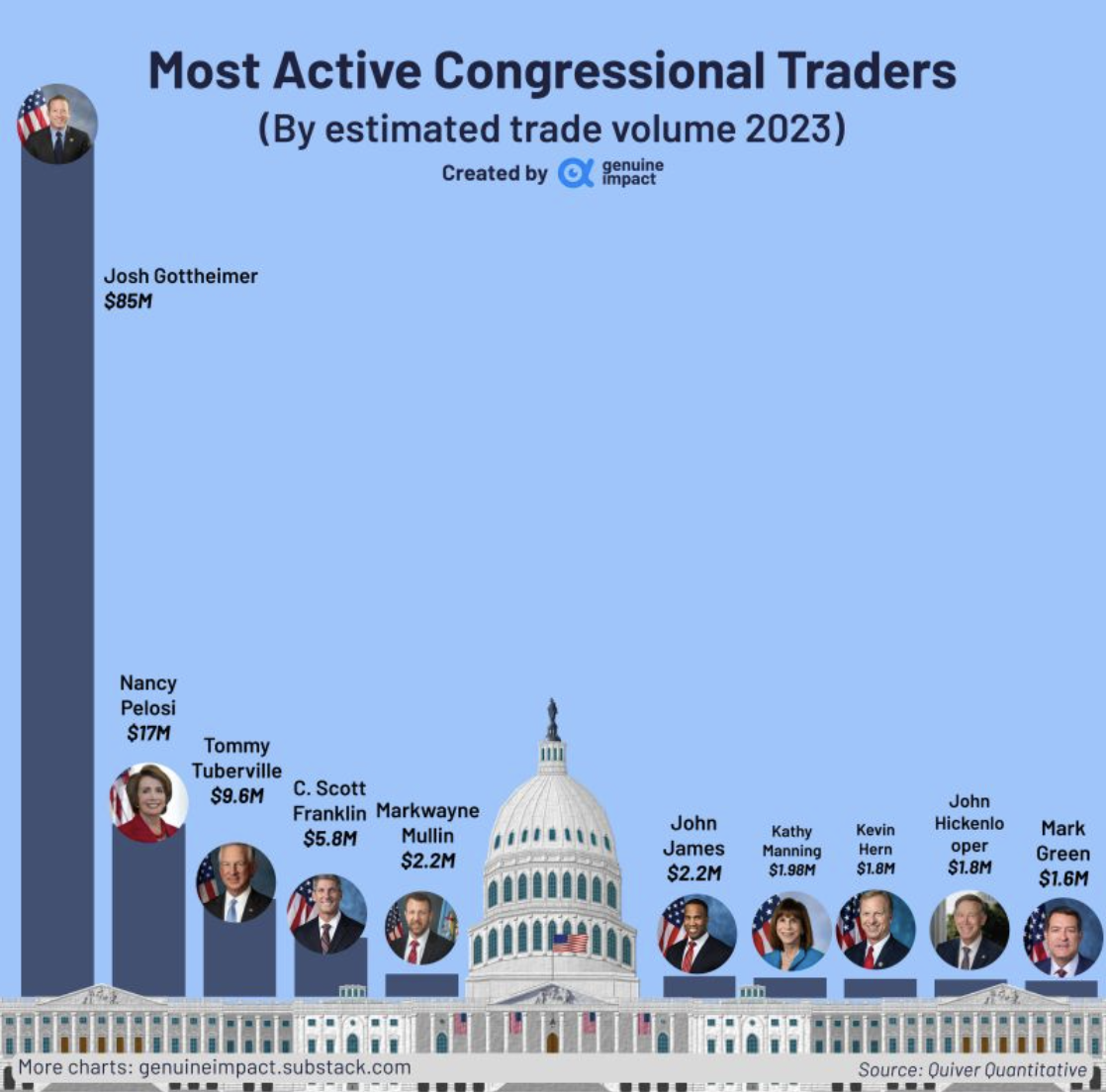

美国市场的一个肮脏问题是国会交易。民主党议员的平均年化收益率为 33%,而共和党议员的平均年化收益率为 18%。虽然差异本身很有趣,但这两个数字都远远高于投资者的平均回报和美国市场的平均回报。

国会议员和众议员并不为公司工作,但他们有权制定影响公司的法律,显然,他们对可能或潜在的法律也了如指掌。

让国会通过法律阻止国会议员进行交易的挑战在于, 国会议员必须通过法律。

南希-佩洛西(Nancy Pelosi)因其交易行为而备受指责,其中包括一只股票代码为Unusual Whales Democratic ETF(纳斯达克股票代码:$NANC)的 ETF,但乔希-戈特海默(Josh Gottheimer)才是真正的 “罪魁祸首”,您可以从这张 “Genuine Impact”图表中看到这一点。

这位经纪人的梦想是什么?

乔希是来自新泽西州的民主党众议员;他的父亲是一名学前教师,母亲是一名小店老板。他是众议院金融服务委员会成员。他在众议院的薪水为 17.4 万美元。

乔希于 2017 年开始进入国会,净资产为 560 万美元;其中大部分显然来自于乔希从政前在微软的任职。到 2022 年,由于大量盈利和频繁的交易,他的净资产达到了 1820 万美元。我不知道他现在的净资产是多少–2023 年的 8500 万美元只是一个数字–但如果他每年的交易额是 8500 万美元,我粗略估计应该会更高。

从社会角度来看,国会议员只有 535 人,而且只有一小部分人似乎在认真地买卖个人股票;这些人获得潜在的不公平利润是小问题,更大的问题是他们持有的股票是否会影响他们的判断力,甚至是潜意识中的判断力。

同时,如果乔希-戈特海默(Josh Gottheimer)发布投资通讯,我百分之百会买。

估值方法

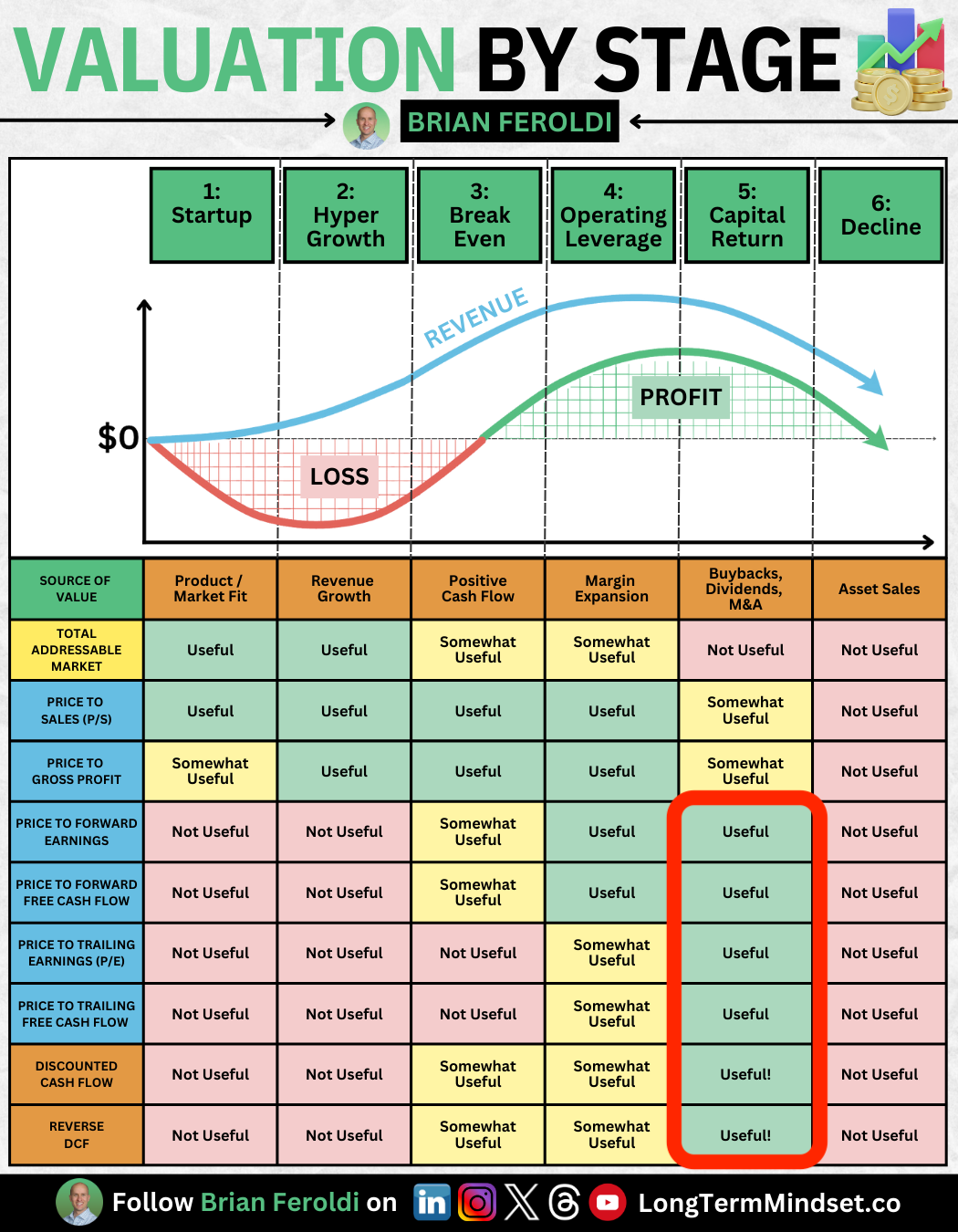

如果您不自己进行估值,也没有兴趣自己进行估值,那么下面的内容就100%无关紧要了。但如果您有兴趣,BBAE 的朋友布莱恩-费罗尔迪(Brian Feroldi)制作了一张信息图表,解释了哪些估值方法最适合公司生命周期的哪个阶段。

这种思维方式很好,因为传统上,成长型投资者和价值型投资者经常互相指责。诚然,市盈率是一个“垃圾”指标,因为它包含的信息相当少——我自己也这么说过——但在公司生命周期的早期(或在某些情况下,会计准则确实会影响报表准确反映情况的能力),市盈率相对来说更情有可原。

与布莱恩的图表相比,我仍然不太看好市盈率——我不敢说它 “有用”——但他所追求的精神是非常有针对性的。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。