每周综述:小盘股将上涨 22%? 现金流是否证明高市盈率是合理的?

明年小盘股的表现会比大盘股高出 22.2%吗?

过去几年美股上涨的一个特点是大盘股占主导地位。 几个月前我曾提到,标准普尔 500 指数中只有 24% 的股票跑赢指数平均值,这是一个新低。

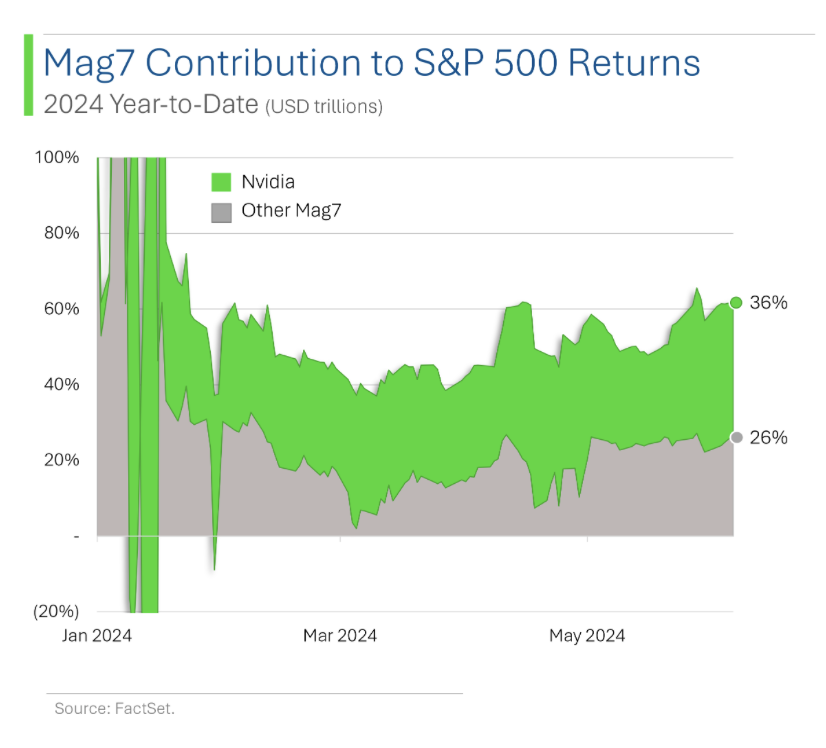

正如 StreetSmarts 的图表所示,我们知道 “七巨头”对市场的推动力不成比例(尽管今年并非所有 “七巨头”都是 “巨头”),我们也知道最 “巨头”的 Nvidia 对市场的推动力不成比例:

有人走在前面,往往意味着有人被甩在后面。 从某种意义上说,这就是标准普尔 500 指数中 76% 的股票表现不佳,其中大部分是中型股。

但是,小盘股就更加落后了。

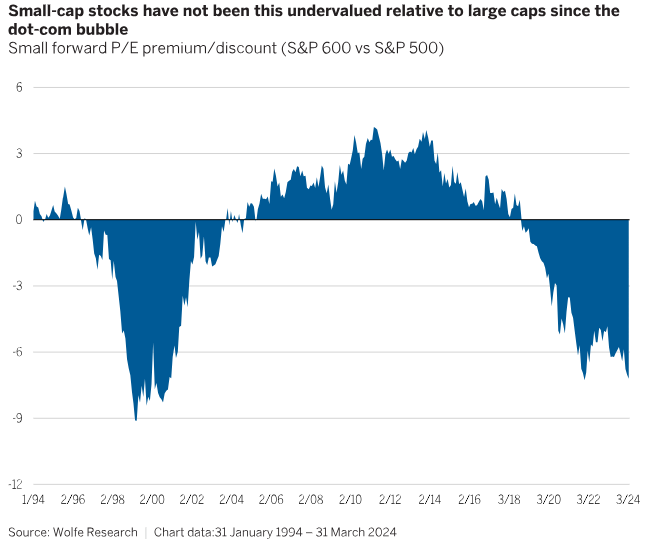

我的朋友惠特尼-蒂尔逊(Whitney Tilson)最近在他的每日电子邮件中分享了一些小盘股图表。 其中一个显示的是小盘股和 “大盘股 “的相对估值(同样,虽然标准普尔 500 指数通常被认为是大盘股指数,因为它持有美国大约 500 家最大的上市公司,但实际上美国并没有 500 家大盘股,因此从数量上看,该指数更侧重于中盘股,而且历史上也持有一些小盘股)。

我可能会对 “低估 “一词提出异议——这可能是真的,但 “估值低廉 “才是无可争议的正确说法——但问题是显而易见的:价差太大了。

现在,价差并不意味着价值较低的“东西”就便宜——它可能价格公道,而价值较高的东西则非常昂贵。 反之亦然。 也许它们的定价都不合理,方向相反,也许只有一个不合理。 这就是为什么我尽量避免使用 “价值被低估”这样仅以价差为依据的道德评判类词语。

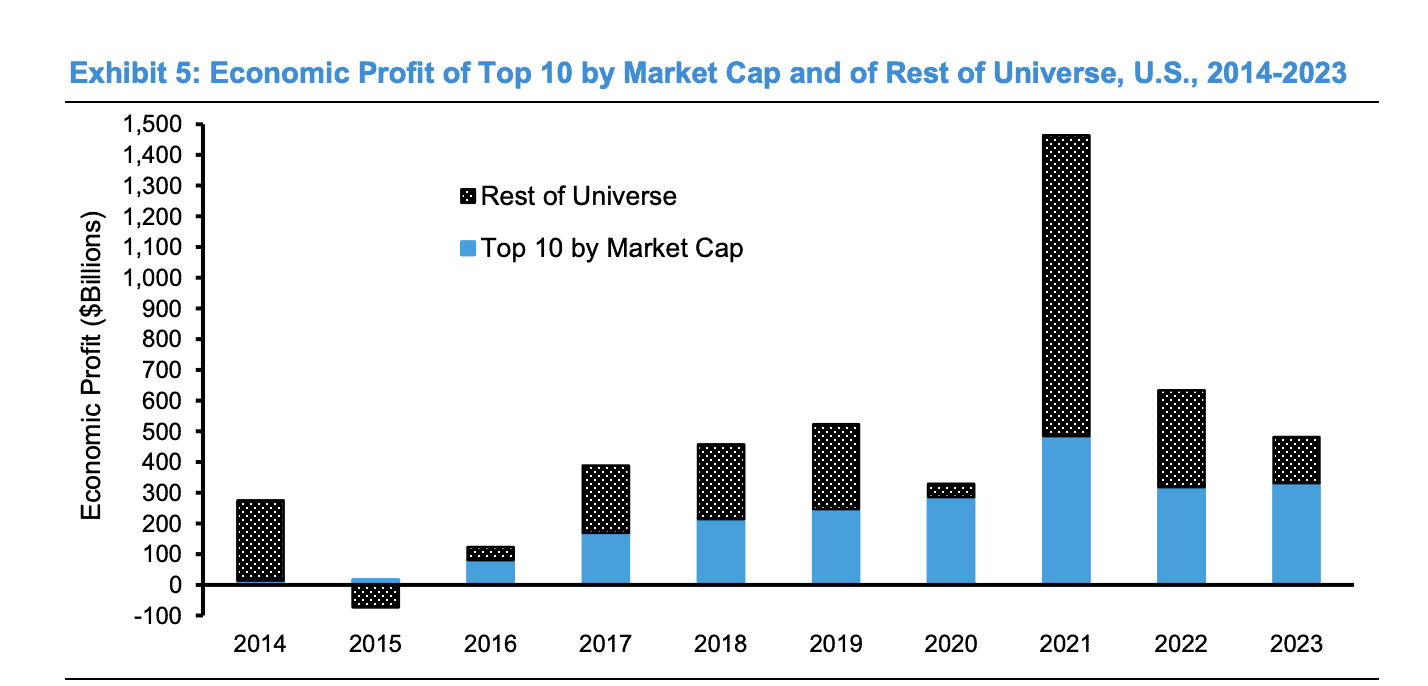

为了进一步说明问题,请看彭博社提供的 2023 年市值最大的 10 家公司创造的经济利润(请原谅我略显草率的截屏)。 最大的股票可能涨幅明显,但它们带回家的培根比其他所有股票加起来还要多。

综上所述,这是小型股表现不佳的第二长时期。 根据《机构投资者》今年早些时候的一篇文章,小盘股长期表现不佳后,通常会出现超额收益:

“Jefferies分析了7个类似的小盘股与大盘股表现明显不佳的时期。平均而言,在这些困难时期过后,小型股在随后的 1 年、3 年和 5 年期间的年均表现分别超过大型股 22.2%、10.5% 和 9.8%”。

我并不反对这种想法,但我从来都不喜欢完全使用 “这样做是因为过去一般都是这样做的 “这种思维方式。 重复模式之所以重复可能是有原因的。 但它们也可能是伪命题,比我们想象的更具随机性,或者只是在不同的时期不太适用。

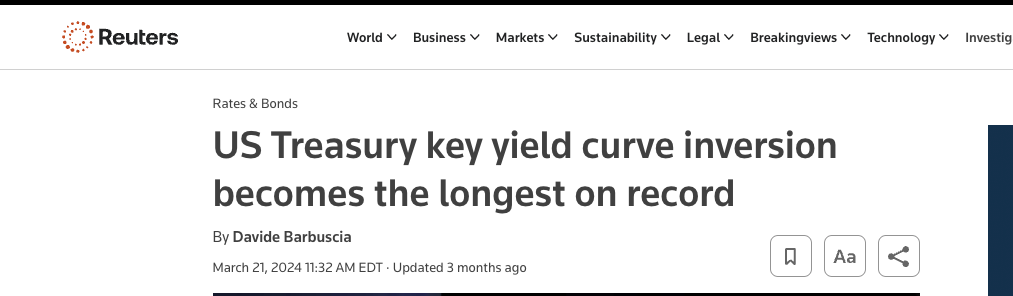

“倒挂的收益率曲线在预测经济衰退方面的准确率高达 100%”的建议效果如何?

(如果你是新手,当短期政府债券利率(通常以 2 年期利率为代表,但也不尽然)高于长期政府债券利率(通常为 10 年期利率,但人们也会混合使用)时,这就很奇怪了,被认为是一种不祥之兆,基本上总是在经济衰退之前出现。 只是在过去几年里,尽管出现了一些长时间的倒挂,但并没有出现衰退)。

小盘股的债务比大盘股多,而且浮动利率债务更多。 这意味着利率上升对他们不利。 随着利率下降,仅这一个变量就会对他们有利。

但是,如果美国最终出现多年来一直预测的经济衰退,小市值公司受到的影响可能会更大,因为小市值公司的业务往往更集中于国内。

小盘股往往会引领市场走出衰退,在形势最终好转时表现优于大盘股。

但我们并没有陷入衰退。 我们甚至还没有进入利率下降期,尽管早些时候有人预测我们现在就会进入利率下降期。

我不做预测,但我更愿意以目前的价格押注小盘股,而不是反对它们。 但我们有大量的政府支出,扭曲了情况,而且有一段时间利率超低(扭曲了情况)。

著名投资家约翰-邓普顿John Templeton 说过 投资中最危险的四个词是:”这次不一样” 他比我聪明,他的引述总体上是正确的。 但我认为,可以肯定地说,有时投资的情况是不同的。

如果我们能避免经济衰退,我猜测小盘股在未来五年会有不错的表现。 如果经济衰退来临,它们的价格可能会更接近公允价格。

美股真的不贵吗?

如果您经常阅读《BBAE 每周综述》,您就会知道,有一个话题会以各种形式频繁出现,那就是股票是否昂贵。

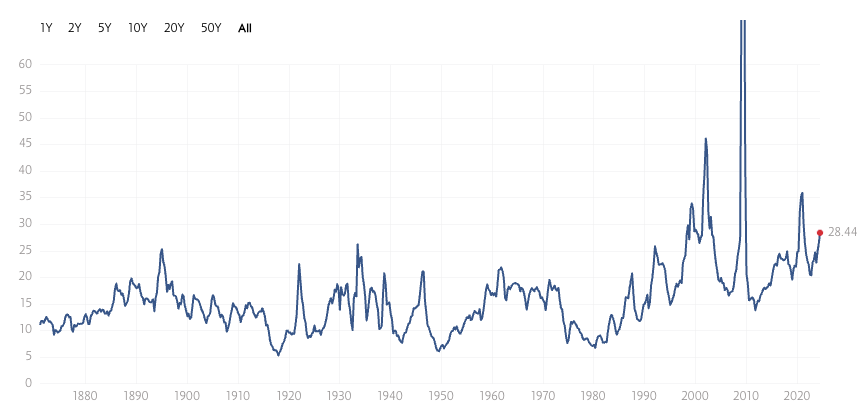

从某种意义上说,这是投资中最重要的问题之一。 正如我之前指出的,从历史市盈率来看,美股绝对是昂贵的,因为目前 28 的市盈率高于 16 的平均值和 15 的平均值。

如果我们只根据这张图表进行投资,我们就会逃离市场。

如果你等到低于平均市盈率时才投资,那你就错过了一代人的投资机会

事实上,如果我们愿意以平均市盈率水平进行投资,我们也只会在 2011 年左右,也就是全球金融危机之后才会投入资金。 从那以后,我们应该就不再投入了。

如果我们有一个更高的标准——如果我们拒绝投资,除非市场低于其平均市盈率(从寻求以低于平均价格买入的意义上来说,这听起来非常合理)–那么自 20 世纪 80 年代以来 ,我们就不会有任何全市场买入的机会,至少从图表上看是这样。

当然,个股可能会起伏不定,但如果你的策略是在市场跌破平均市盈率时买入标准普尔 500 指数或全市场 ETF,那么你上一次真正有机会这样做已经是 35 年前的事了。 顺便提一下,那是在 ETF 创立之前。

因此,你要么必须接受这次在某种程度上的不同,要么就根本不能投资。

Tker.co 的作者 Sam Ro 认为,市场已经发生了结构性变化。 公司的负债比以前少了,工人的生产力比以前高了,标准普尔 500 指数已经转向轻资产公司,这些公司的财务效率比过去的重工业公司更高。

不惧 “高 “估值的新理由

套用Sam的话说,现在的公司更好了,因此为更好的公司支付更多的钱也是可以的。

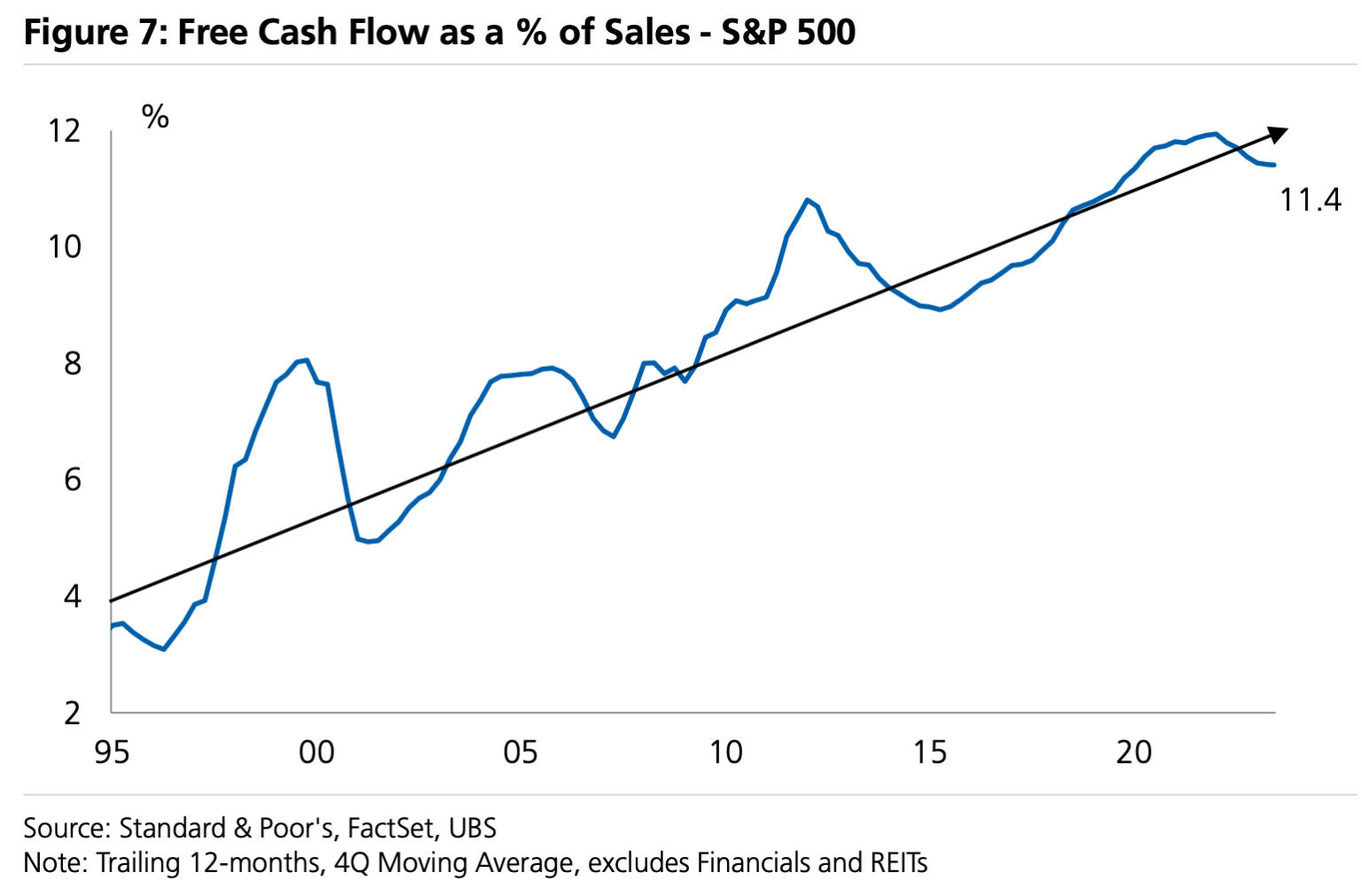

Sam还展示了瑞银集团分析师乔纳森-戈鲁布(Jonathan Golub)绘制的一张图表,该图表显示了自由现金流在销售额中所占的比例,即自由现金流的 “盈利能力”,在过去 30 年中一直呈上升趋势。

自由现金流基本上是一种更纯粹的收益,至少其支持者是这样描述的。 应计项目和其他非现金会计调整已被剔除,这意味着现金是唯一的衡量标准。

无论如何,它看起来不错——既支持了这样一种观点,即与之前的市场估值相比,目前的市场估值看似很高,但与股票应该有更高价格的细微原因相比,实际上并没有那么高。 比如更高的收益或现金流。

我并不是说现在的市场很便宜,但如果你一直在比较当前市盈率和历史市盈率的基础上暂缓投资,我可以说,这样的观点缺少了太多的相关信息,因此是没有用的。

如果说我今天所说的一切都有一个基本原则的话,那就是不要让单一的数据点左右你的决策。

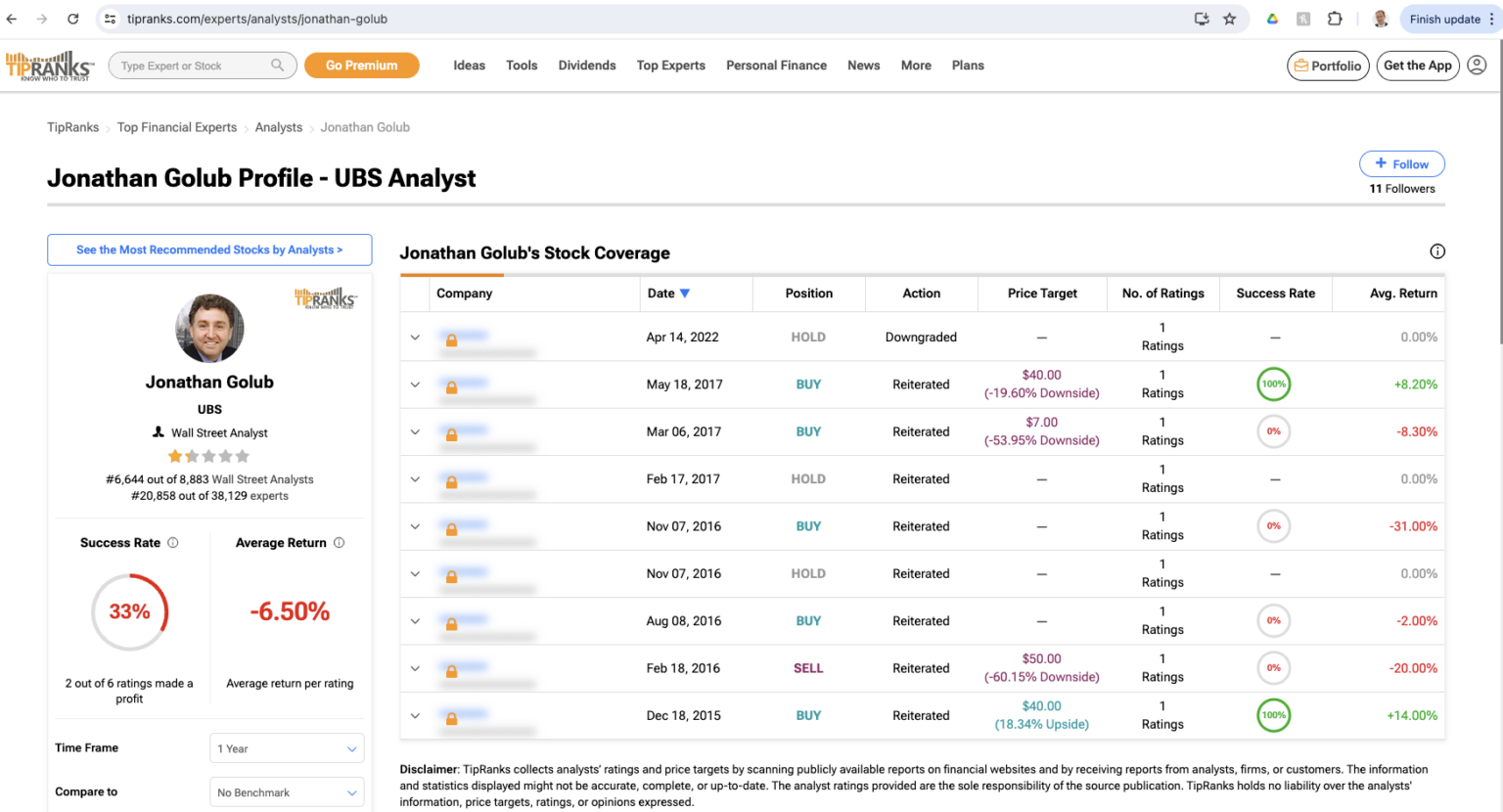

Jonathan Golub很可能会同意这一点。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。