每周综述:美联储降息、特朗普回归、糟糕的巴菲特 ETF、股票回报的下一个十年

特朗普将重返美国总统宝座

很明显,这是本周最大的新闻,即使对投资者来说也是如此,所以我提到它是为了让你们知道我为什么不提它——我已经在 BBAE 博客上发表了整篇文章来介绍它,所以请查看全文了解特朗普的事情。

美联储降息

大家都在谈论特朗普的胜利,很容易忘记本周的重大新闻可能是美联储降息四分之一点。

也许这不是新闻,因为每个人都在期待它。这对小盘股有利,因为它们的债务比大盘股多得多(浮动利率债务的比例也高得多;它们被高利率压得喘不过气来,因此利率下降应有助于消除这场灾难)。

从原则上讲,这有利于削弱美元,因为回报率较低的债券——理论上说,会从较低的联邦基金利率中涓滴上升,尽管有些人对这一理论存在争议——意味着购买美国债券的美元需求减少。

这对新兴市场也有好处,因为它们事实上必须以美元借贷和偿还(因为 “没人”相信它们的货币)。这对股票也有好处,因为较低的贴现率会增加未来现金流的现值。

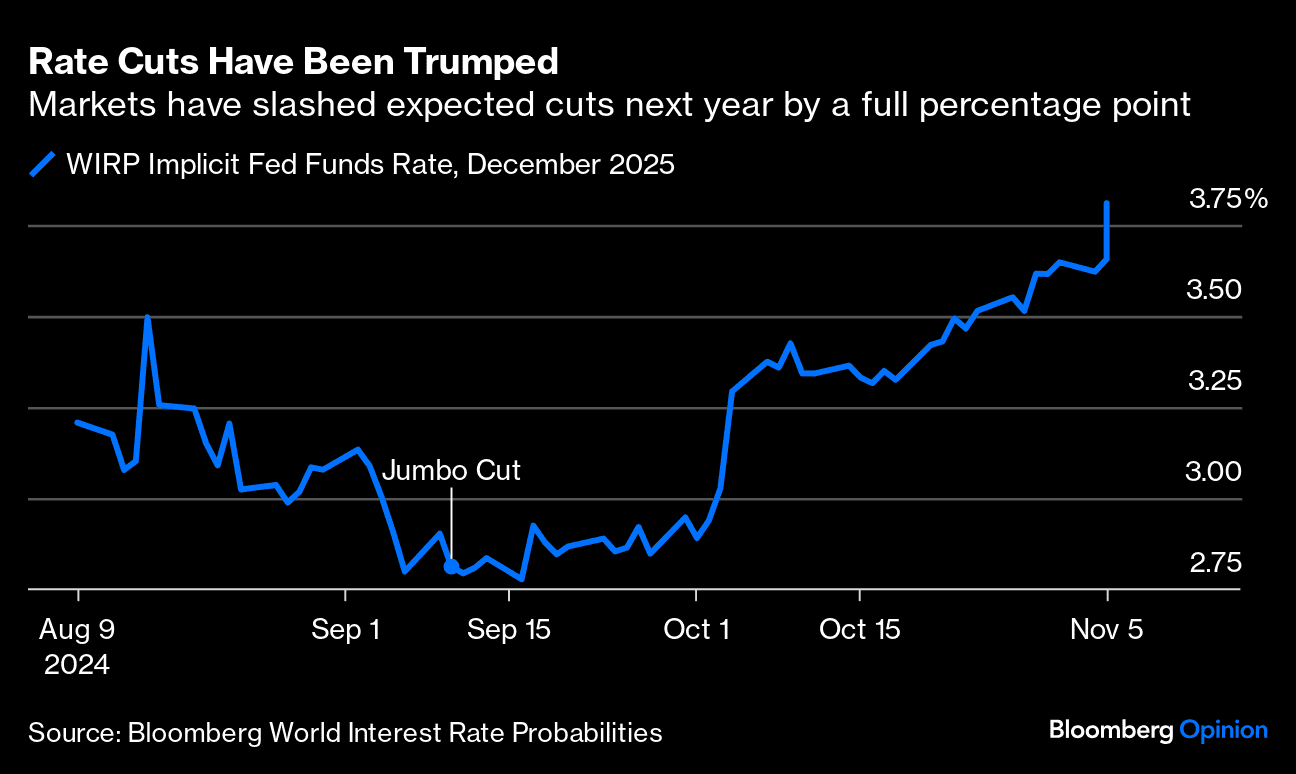

但我们不能孤立地看待这次减息,尽管美联储主席杰罗姆-鲍威尔(Jerome Powell)表示,美联储目前并未将特朗普的预期政策考虑在内。(杰罗姆表示,如果特朗普要求他离开美联储,他也不会 离开)。

关键点:如果特朗普真的如市场预期的那样,通过增加政府支出、减税、提高关税以及可能从劳动力池中移除一定数量的低薪移民劳动力来制造通胀,那么鲍威尔的工作就会变得更加艰难,因为他一直努力抑制的通胀可能会卷土重来。

翻译:预计未来降息次数会减少;“更长时间内更高价格”的可能性本身就更高(而且可能持续更长时间)。

有史以来最糟糕的 ETF 创意,或其中之一

一个视角:ETF 市场正在创下新低的一个迹象是:Kick BRK 2X Daily Long Target ETF(Kick BRK 2X 每日多头目标 ETF Kick BRK 2X Daily Long Target ETF(纽约证券交易所:$BRKX)。

该 ETF 的目的是提供伯克希尔哈撒韦(纽约证券交易所股票代码:$BRK.B)200% 的每日回报。

有谁知道 一个有理智的人为什么会想要这个 ETF,请举手。

在你说在你说 “这只是为了好玩“之前,请考虑一下:沃伦-巴菲特(Warren Buffett)和他的前长期合作伙伴查理-芒格(Charlie Munger)–也许是他们任职期间投资界最受尊敬的两个人–将伯克希尔公司设计为真正的长期投资者的投资工具。

去奥马哈参加年会,就像我多年来一直做的那样,你不仅会遇到持有伯克希尔 30 多年而无意出售的人——和我交谈的这个人就是如此——而且你会发现伯克希尔的整个精神几乎都是长期主义。

伯克希尔公司也是一家多元化的企业集团,其日常走势会因众多板块的此消彼长而受到抑制(尽管如此,标准普尔 500 指数也是多元化的,这并不妨碍杠杆 ETF 从中跳水。(也就是说,标准普尔 500 指数也是多元化的,但这并不妨碍杠杆 ETF 从中跳板)。

我想这就是我的观点:一个内部管理者和外部投资者都对短期走势毫不关心的投资集团的每日回报率赌博(姑且称之为赌博吧)的逻辑是什么?

我并不赞成每日杠杆 ETF,但类似 Nvidia 杠杆 ETF 的产品至少对赌徒有意义:这只股票很不稳定,而且在很大程度上受到动量或群体心理因素的驱动。而伯克希尔公司的股票不属于这两种因素。

它不仅是杠杆 ETF(我对此并不感兴趣),而且它是这样一种杠杆 ETF——其相关投资并不符合要求。另外,特别是对伯克希尔这样做,感觉几乎是一种亵渎。

另一个视角: 正如我几个月前在BBAE 博客中写到的那样,虽然杠杆 ETF 据说只适合日内交易者(根据一项研究,95% 的日内交易者都会亏损,如果你有这方面的想法的话),但如果你购买并持有长期上涨的杠杆 ETF,你就可以享受极高的回报。

现在,投资收益非常依赖于投资路径,一路上会经历令人心碎的波动(即:下跌。持有股票的人从未抱怨过股票会突然暴涨)。

(再次强调,买入并持有是每日杠杆 ETF 的一种假设性、非标的用途。如果其标的投资下跌或甚至持平,你就可能血本无归)。

因此,如果您是真正的长期投资者,永远不会卖出,并且您真正相信伯克希尔的长期价值,那么您可能是每日2倍伯克希尔ETF的最佳人选!

我在开玩笑,我说的都不是投资建议。我的观点是,具有讽刺意味的是,每日杠杆 ETF 的最佳回报来自于购买和持有它们,而伯克希尔投资者可能是最愿意购买和持有它们的投资者群体。

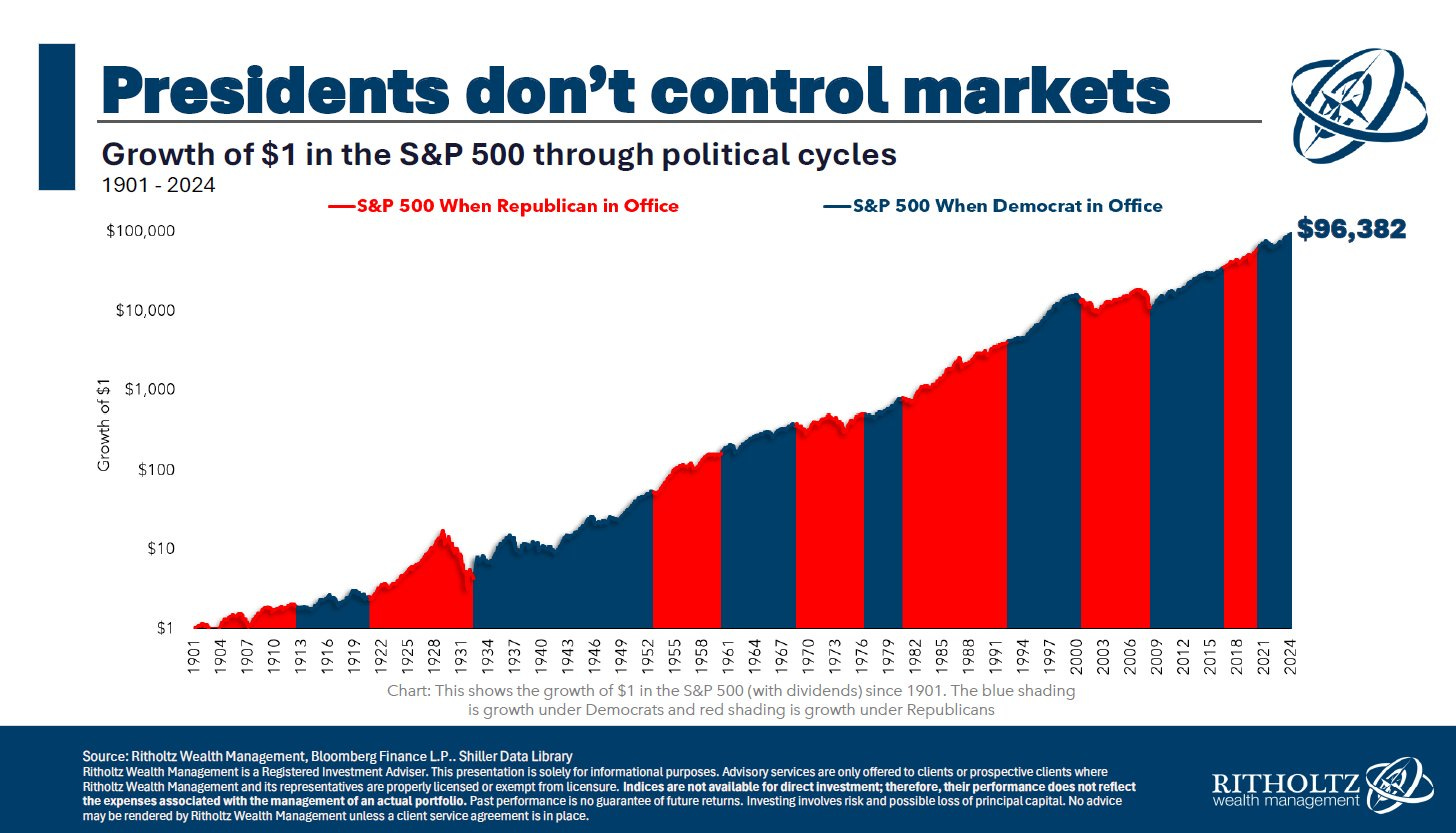

总统不能控制市场

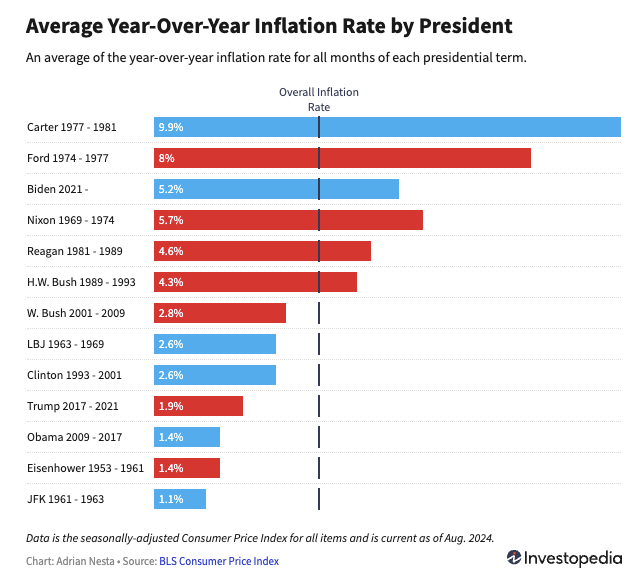

虽然我喜欢 Investopedia,但我真的不喜欢这样的文章。无论谁入主白宫,都很容易将经济状况叠加到白宫之上。美国总统当然有可能实施推动经济发展的政策:例如,减税和增加政府开支就有可能刺激经济。

但大量借钱又如何呢?假设这些钱被花掉了,那么它在短期内大概也会刺激经济。但从直觉上讲,这确实会产生一种义务,”未来的某个人 “必须承担这种义务。

许多经济决策也有时间差。例如,经济学博士、阿根廷现任总统哈维尔-米莱伊(Javier Mieli)现在就很想 “忍痛割爱”,通过紧缩计划来大量减少政府浪费——大约有 35%-40% 阿根廷人受雇于政府,这让人感觉难以为继——并在多年的 “踢皮球 “之后重建主权信誉。米莱伊的所作所为使阿根廷陷入了经济衰退并加剧了贫困——正如他所承诺的那样——但大多数阿根廷人投票支持他,因为他们知道他实际上并没有造成经济上的痛苦:这种 “痛苦 “几十年来一直以潜在能源的形式存在于经济中。米莱伊的计划如果奏效,其目的是让经济系统摆脱痛苦,这样阿根廷就能进行可信的重建。

因此,根据 Investopedia,以下是按美国总统分列的通货膨胀情况:

Tker.co 的山姆-罗(Sam Ro)在他的时事通讯中展示了巴里-里索兹(Barry Ritholtz)公司的一张图表,其中显示,如果你是一位长期投资者,谁是总统在历史上并没有什么大的区别。对我来说,这是一件好事。

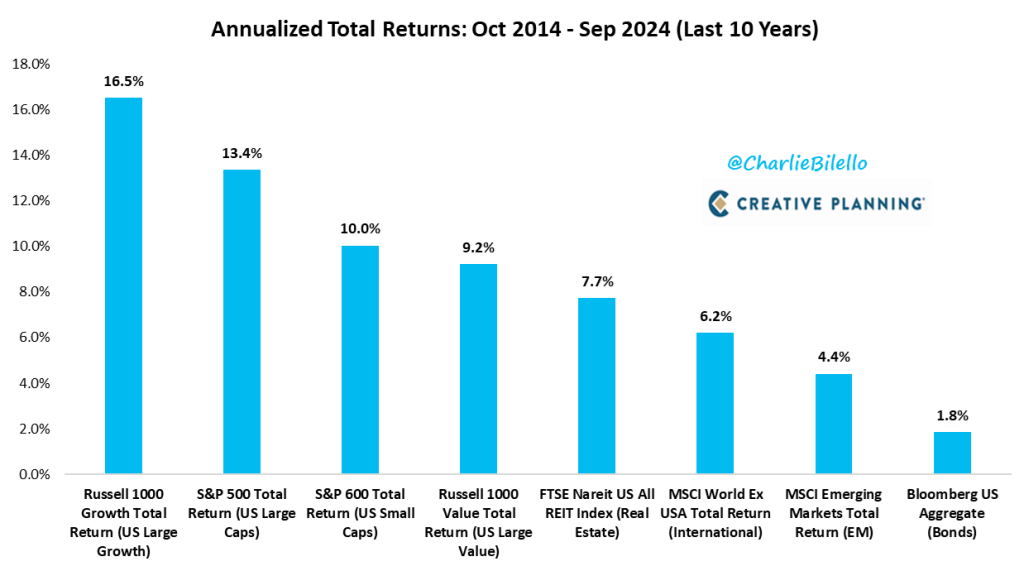

这是美国大盘股(成长型)的十年

我们知道是这样,但现在我们可以看到确实是这样。Creative Planning 公司的查理-比列洛(Charlie Bilello)展示了过去 10 年美国大盘成长股的表现,以及新兴市场的表现(大约是美国大盘成长股回报率的 1/4)。我们知道这些事情,但这张图表确实显示了一些新的视角。

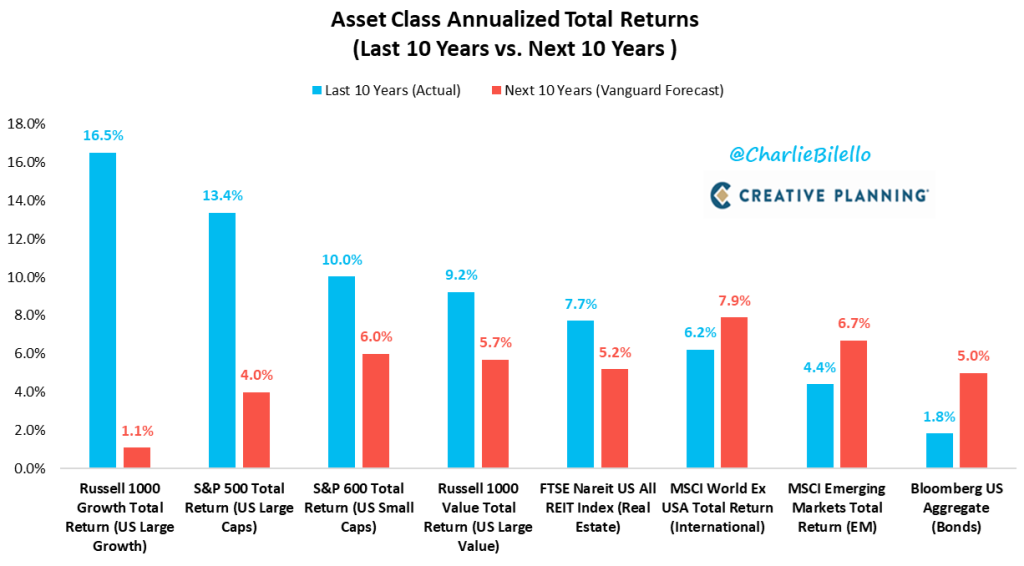

如果美元持续走强,我预计新兴市场将继续表现不佳。从传统意义上讲,随着利率下降,小盘股应该会反弹。至于价值投资?我无法想象它永远不会回归,但鉴于十多年来人们一直错误地呼吁价值回归(顺便说一句,新兴市场也一样),我不会做任何预测。

但 Vanguard 是这样预测的——他们的预测几乎与过去 10 年(不包括债券)的热点相反。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。