每周综述:英伟达下跌、经济衰退、糟糕的九月、31 年 10%的涨幅

Nvidia 倒下了

英伟达™(Nasdaq: $NVDA)

尽管 Nvidia 的长期投资者并没有太多可抱怨的地方——该股今年迄今为止上涨了 120%——但这家 GPU 公司(最近在标准普尔 500 指数中的占比高达 8%,不过现在已经降至令人印象深刻的 6.0%)最近的下跌速度之快令人瞠目结舌。

最近的催化剂是司法部向 Nvidia 发出传票的消息(可能需要注册,但这应该是一个免费查看的链接),以评估潜在的反垄断行为。

但在此之前,Nvidia 的季度业绩无论从哪个标准来看,都是惊人的。

然而,股市的走势取决于惊喜,或者至少是与预期的差异。 当市场已经消化了“真的超级惊人”的业绩,而一家公司的业绩是“超级惊人”的,或者只是“惊人”的,那么这家公司的股票就会下跌。

(请注意,价值投资的前提是反向投资,至少在其最初形式上是如此:一家低期望值的公司,甚至可能是一家你不愿意长期持有的糟糕公司,却可以通过提供 “糟糕 “而非 “非常糟糕 “的业绩带来丰厚的收益)。

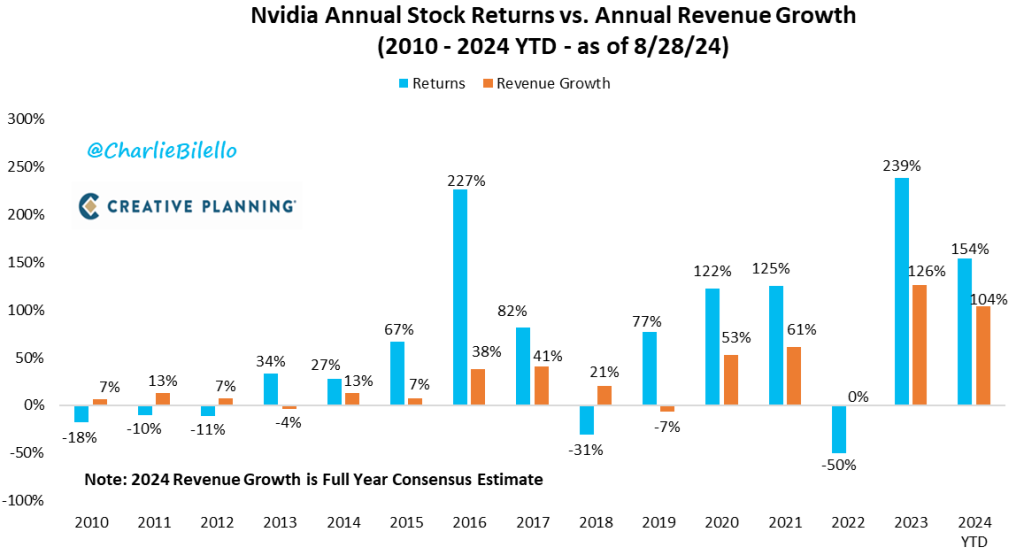

Creative Planning 公司的查理-比列洛(Charlie Bilello)绘制了一张图表,直观地展示了 Nvidia 公司的预期与结果概念。它显示了过去 14 年的年度股价涨幅与收入涨幅(均以百分比表示)。

是的,股市是有预期性的,所以你不会期望这两者完全一致(股价变动通常先于收入变动),是的,从理论上讲,收入不如盈利重要,但对于像 Nvidia 这样的成长型股票来说,它是投资者关注的一个合理代表。

重点是什么? 从图表上看,蓝色比红色多得多。

在过去的半年多时间里,Nvidia 的市销率(P/S)大约降低了一半,从 52 降至 27,但这仍然意味着,如果 Nvidia 突然没有任何开支(没有员工、没有税收等其他费用),按照目前的收入水平,投资者需要 27 年才能 才能收回投资成本.

注意,不是赚取任何利润,我们说的只是资本回报。

现在,27 年总比 52 年要好,代表着朝着正确的方向快速前进。

但是,标准普尔 500 指数的历史市盈率中位数为 1.5(现在是 2.7,这在一定程度上要归功于 Nvidia 和其他 “昂贵 “的科技股),因此 Nvidia 潜在的下跌可能仍然要比上涨大得多。

九月:股票最差的月份

我对投资中的数据挖掘持怀疑态度。

与职业体育一样,人们对令人啼笑皆非或出人意料的统计数字供不应求,导致统计数字有点触目惊心:如果知道一支橄榄球队在对方 17 码线以内、对方身穿粉色球衣时的三次进攻转换率是 14 比 27,也许会很有趣,但我不确定这样的数据有多大的预测性。

因此,分析师倾向于寻找投资统计数据背后的经济逻辑,看看它们是否有价值,或者只是统计上的伪命题。

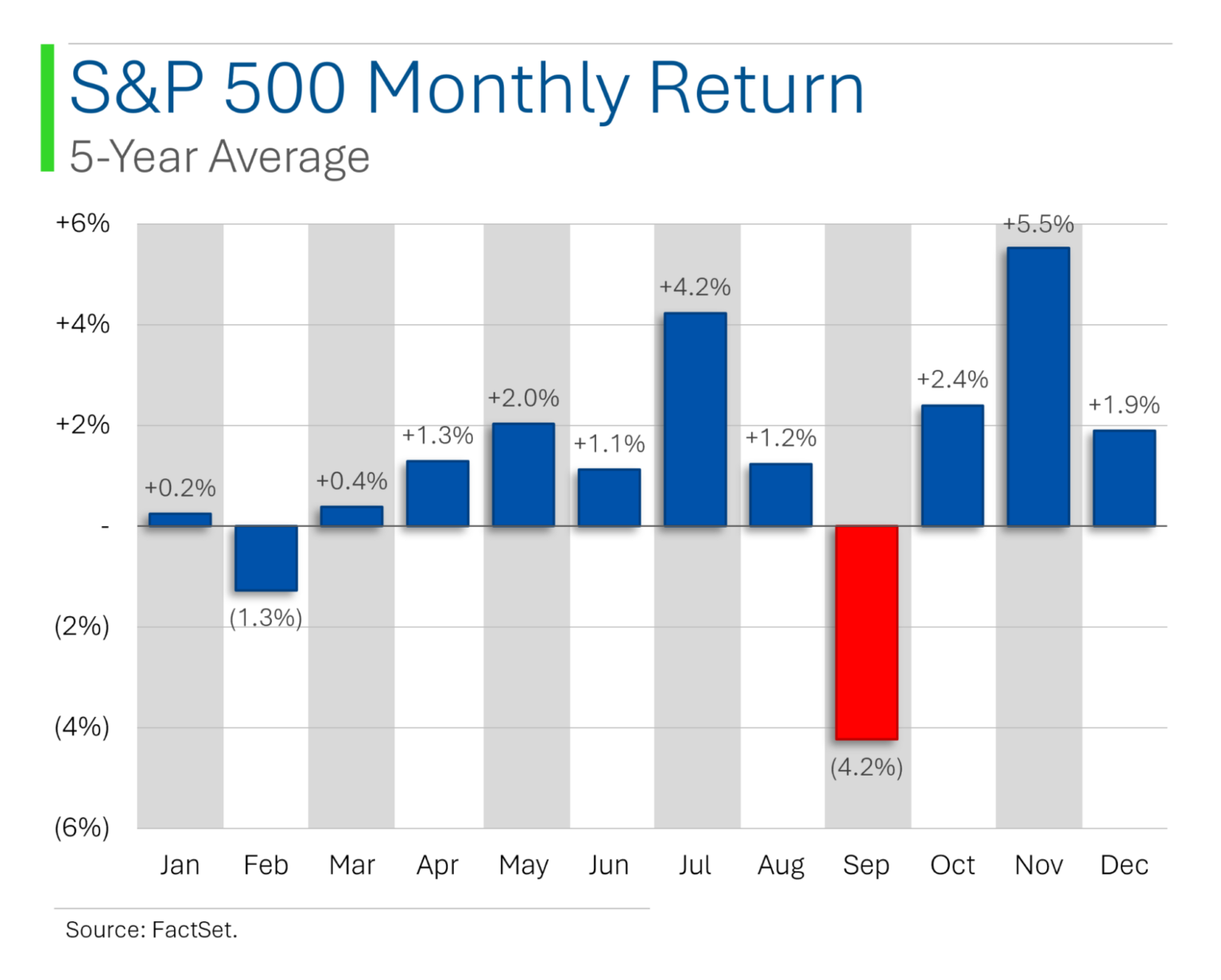

有一个没有(已知)经济逻辑的惊人数据,我仍然相信它,那就是 9 月份的糟糕表现。 正如 MarketLab 的 Ryan 所绘制的图表所示,无论出于何种原因,9 月份的股票表现都很糟糕:

一种假设(可能需要注册)是,交易员在 8 月份休假,回来工作后感觉疲惫不堪,失去了乐观情绪,(也许是矛盾的)被他们的倦怠情绪 “打动”,抛售了大量持股。

即使头一年或头些年确实发生了这种情况,按照经济学的运作方式,如果其他交易者知道度假交易者出于非理性的原因抛售股票,他们就会利用 9 月份的机会扑上去。

除非有真正的结构性原因导致市场的低效率不能被交易掉(例如,大资金机构通常不能购买微型股,这可能是由于章程规定,也可能是由于实际上,它们会对价格产生太大的影响,而且它们的总收益会太小),否则这样的事情就会被交易掉。

但九月的低迷仍在持续,没有任何解释,也没有任何交易。

但愿今年9 月会有所不同——但迄今为止情况并非如此,在我打字时,众多股票指数下跌了 2% 到 3%。

投资者:长达31年的股票数学对你有利

巴里-里索兹(Barry Ritholz)曾是一名博客理财经理,现在他雇佣了一帮博客理财经理,他们推出的东西都很有道理。

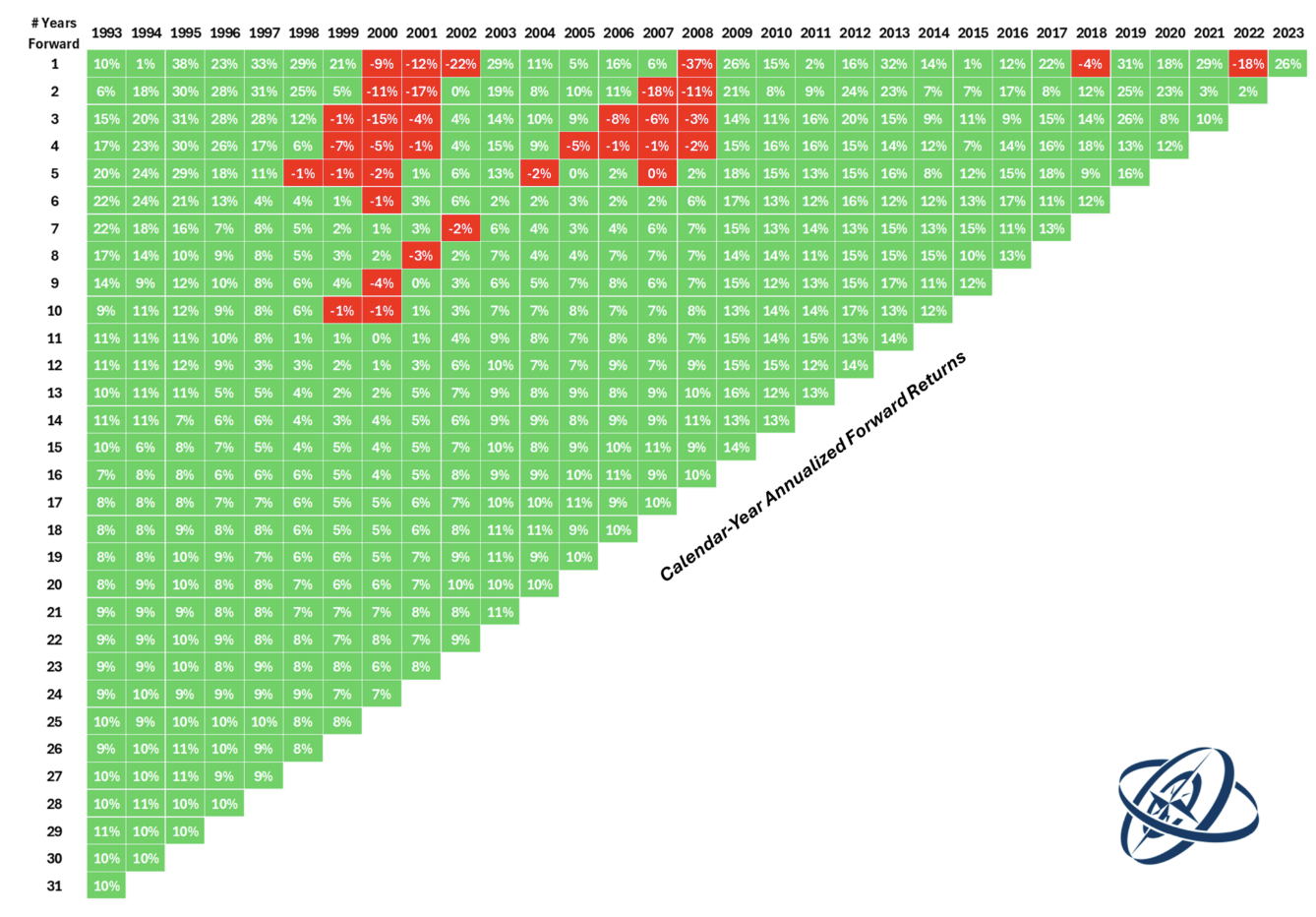

本-卡尔森(Ben Carlson)就是这样一位博主,他发表了一篇文章,其中附有一张图表,介绍了标准普尔 500 指数自 1993 年(也就是 31 年前)以来的回报率。 (1993 年对我来说历历在目,就好像它不是31 年前一样)。

该图看起来很奇怪,但只是显示了从所示年份的第一个交易日开始,未来若干年的年收益率。

例如,第一行只是列出了当年的收益率。

第二行显示当年及未来一年的年化收益率。

以此类推,一直到 1993 年 1 月 4 日(似乎是 1993 年的第一个交易日)之后的 31 年里,标准普尔 500 指数的年均回报率为 10%。

什么最突出?

首先是绿色。 正如我经常说的(并展示的),股市总体上基本上是对人类进步的押注——至少在美国是这样——由于人类普遍创造了经济价值,所以股市普遍上涨。

其次是缩水年限有多 “有限”,以及损失被吸收的速度有多快。 31 年的时间不算短,但也不算长。 不过,即使是在第四年之后,我们也可以在少数年份中看到 1%到 2%的年化损失,也就是说,对于那些在最糟糕的时候买入的人来说。 但即使是这样,也会很快被对冲。

如果您购买并持有标准普尔 500 指数 ETF 多年,只要您的持有期足够长,就不可能出现亏损。

现在,”不可能 “是基于先前的数据,我猜测美国的未来有可能与过去大相径庭,但我对此深表怀疑。

无论你觉得哪种投资风格最令人兴奋,或者最有可能与你的投资理念 “契合”,在你的投资组合中将基线部分投资于大盘指数资产,都是我所知道的所有理财顾问所推荐的做法。 图表中的绿色就是原因所在。

低成本的标普 500 指数 ETF(或共同基金)是不会错的,但 BBAE 独家推出的 MarketGrader 指数投资组合比标普 500 指数的风险调整后收益更高。 我们认为,对于希望优化基准持股的投资者来说,这些组合是一个不错的选择。

经济衰退即将来临?

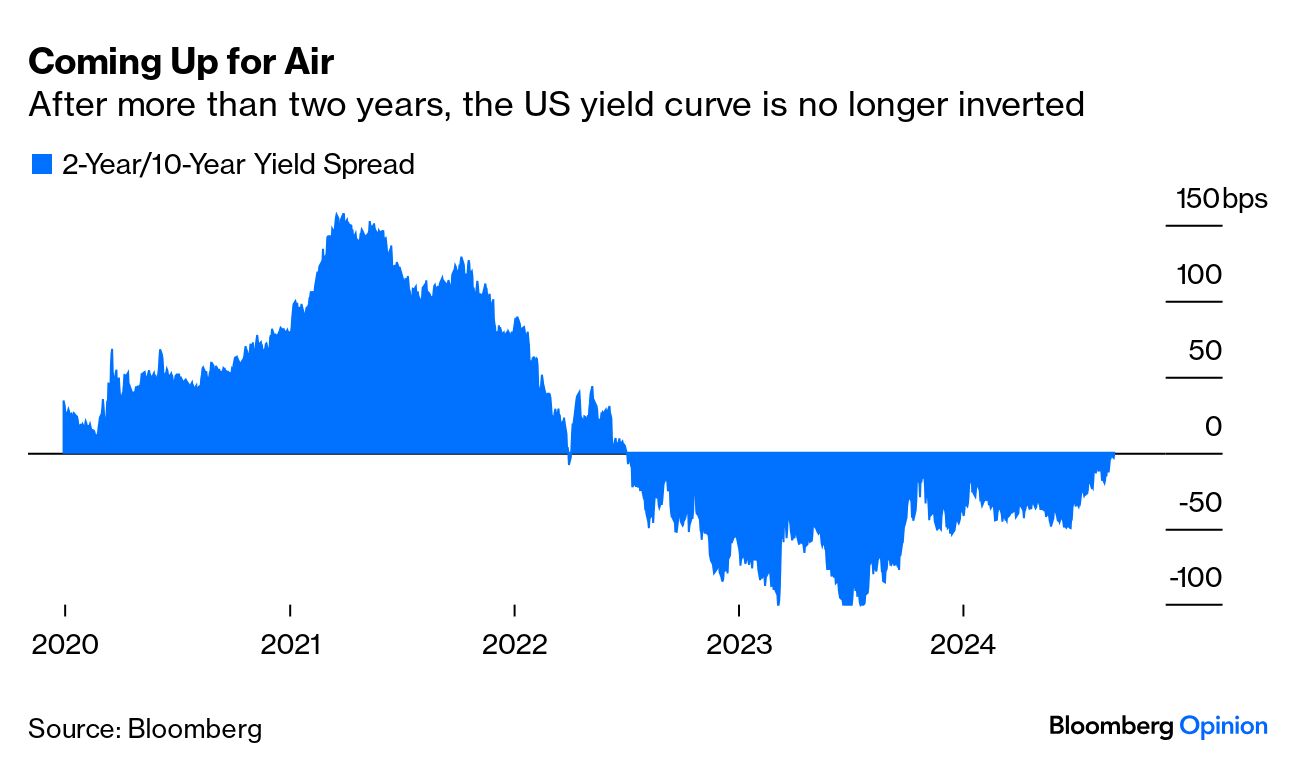

彭博社的约翰-奥特斯(John Authers)对一个相反的观点提出了相反的看法。 长期以来,收益率曲线倒挂一直是经济衰退的预测指标,但几年来这一指标却大错特错:出现了倒挂,同时出现了与衰退相反的情况——经济强劲,包括劳动力市场紧张。

| 什么是收益率曲线? 收益率曲线不一定是曲线形的,它只是按时间绘制的利率曲线图。 美国媒体提到的收益率曲线是美国政府债务的收益率曲线。 笼统地说,资金被占用的时间越长,被占用者希望获得的年利率就越高。 从技术上讲,债券资金并不是完全 “绑定 “的,因为您可以在任何时候出售债券,但利率是绑定的–风险在于,如果新债券开始支付更高的利率,那么购买旧的、低收益债券的人将会在很长一段时间内无法获得较低的利率。 在其他条件相同的情况下,30 年期债券的利率要比 20 年期债券的利率高一些,而 20 年期债券的利率要比 10 年期债券的利率高一些,而 10 年期债券的利率要比 2 年期债券的利率高一些,等等。 但其他条件并不一样,至少最近不一样。 |

据说,当债券投资者不仅担心经济衰退,而且还担心美联储会随之降息以应对经济衰退时,就会出现反转–反转可能有多种衡量标准,但最常见的是用 2 年期国债和 10 年期国债之间的差额来表示(目前还没有公认的 “正确 “反转衡量标准,美联储主席杰罗姆-鲍威尔个人更倾向于 3 个月相对于 18 个月的利率)。

总之,下图显示,反转期似乎正在结束,该图测量的是两条收益率曲线之间的价差,而不是收益率曲线本身。

那又怎样?

有一种观点认为,如果倒挂的收益率曲线——迄今为止,它一直预测着自 1956 年以来的每一次美国经济衰退——已经失去了魔力(大概是因为央行的活动过于强大,尽管没有人知道具体原因),那么谁还会在乎它的作用呢?

另一种观点可能是,如果美国经济在收益率曲线倒挂的阴云下依然表现良好,那么一旦收益率曲线恢复正常,美国经济应该会表现得非常好。 (不过,请记住,收益率曲线只和债券市场投资者一样聪明——它只是他们偏好的一种表现)。

第三种观点——约翰-奥特斯的观点——认为,如果通常情况下糟糕的倒挂收益率曲线带来了好消息,那么通常情况下良好的正常收益率曲线也会带来坏消息——也就是说,正常收益率曲线是新的衰退指标。

用约翰的话说

“当曲线出现倒挂时,表明投资者相信通胀和经济增长在未来很长一段时间内都会下降,因此 10 年期收益率必须降低。 然而,这并不意味着曲线反转是个好消息。 相反,历史表明,这是一个信号,表明经济衰退真的迫在眉睫。 未来两年的降息将足以确保短期利率低于长期利率。

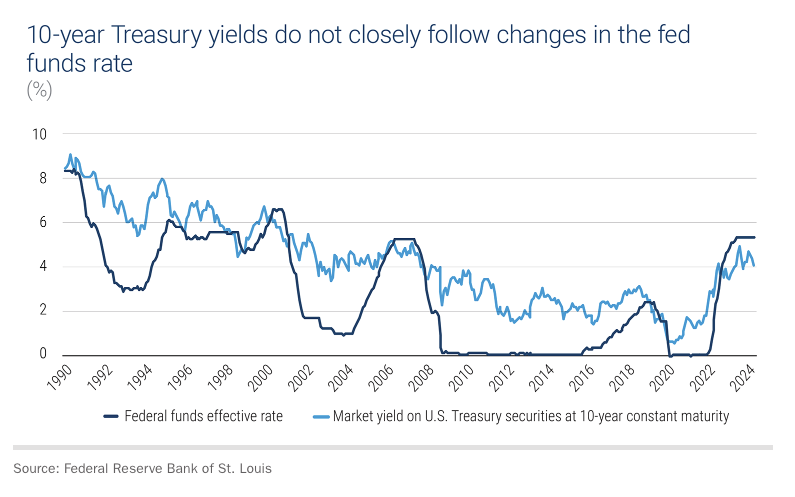

这很奇怪,但约翰的逻辑是,无论出于什么原因,投资者都不会触及或轻易触及曲线的长端,而美联储对联邦基金利率(而非美国国债利率)的下调最终会影响到债券市场。

嗯。

虽然我很喜欢约翰的观点,也认为他关于经济衰退的观点完全可行,但我可能没有完全理解他的逻辑。 的确,联邦基金利率会首先影响较短期的外生利率,但一般来说,联邦基金与国债之间的联系比人们想象的要松散一些,我不知道为什么长期利率不会有太大的变动。

当然,约翰可能是对的。 或者,美国的经济衰退可能由于其他原因而发生,这意味着正常的收益率曲线并没有成为经济衰退的预测指标,即使在这种情况下它可能看起来是一个预测指标。 或者,可能根本不会出现美国经济衰退。

我唯一可以肯定的是,很难对经济有信心。

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 本文作者和 BBAE 在所提及的任何投资中均未持有头寸。