Markel 集团:小伯克希尔-哈撒韦

如果您看过 BBAE对伯克希尔-哈撒韦公司(NYSE:$BRK-B)年会的报道,您就会知道我们非常重视为您提供现场报道。 公众股权投资者在生活中亲自参与的情况相对较少,因此,当 45,000 名投资者聚集在奥马哈聆听沃伦-巴菲特的演讲时,就显得尤为特别。

Markel集团 (总部位于弗吉尼亚州里士满的Markel公司(NYSE: $MKL)经常被称为 “小伯克希尔”,尽管与伯克希尔公司相比,其年度股东大会吸引的 3000 多人显得微不足道,但它却是美国最大的上市公司年度股东大会之一,而且几乎可以肯定,按参会人数与市值比计算,它是最大的股东大会。

Markel的股票是否比伯克希尔-哈撒韦公司更值得购买?

由于它与伯克希尔公司的相似之处——它是一家由知名投资者经营的保险公司,同时投资于公共和私人股票,而且是一家将企业文化视为神圣不可侵犯的公司——以及它的潜在发展空间(Markel公司的市值仅为 210 亿美元,而伯克希尔公司的市值接近 9000 亿美元),我们认为它值得介绍和仔细研究。

正如您在下文中看到的,从估值的角度来看,Markel的股票肯定要便宜一些,但问题是:缩小估值差距的催化剂是什么?

尽管 Markel 只是一家市值 210 亿美元的公司,但它是做什么的?

先回答第二个问题:Markel公司和伯克希尔公司一样,拥有近乎崇拜的追随者,而且是积极培养的追随者。 普通上市公司的年会可能意味着 30 或 50 名西装革履的人加上几个积极分子在一个房间里呆上一个小时左右(亚马逊是最大的公司之一,其上次年会吸引了 350 人参加),但伯克希尔公司和Markel公司特意将年会安排成多日活动,包括五公里趣味跑、派对、多个分组会议(Markel)、公司展览(伯克希尔)等等。 Markel在股东大会上,甚至在伯克希尔的股东大会上,都非常注重为股东(以及潜在股东)提供食物:巴菲特演讲的第二天,Markel在奥马哈举办了一场 2500 人的早餐会。

如果你认为这些大型会议一定花费了这些公司大量的金钱、时间和精力,那你就对了。 但他们相信,这种投资会得到回报,因为这些忠实的股东视自己为家人(Markel 的会议甚至被称为 “Markel 重聚”),而且基本上从不出售自己的股票。

这是有道理的:如果你正在创办一家小企业,并从一些投资者那里获得了资金,你会选择那些每天紧张地盯着你,一有风吹草动就准备跳槽的投资者,还是选择那些有耐心,认识到错误和市场周期都是生活的一部分,长期与你并肩作战的投资者呢?

所有公司都希望有高质量的投资者,但Markel和伯克希尔是少数几家刻意培养高质量投资者的上市公司。

那么Markel是做什么的呢?

最好将 Markel 视为一家由专业保险公司发展而来的投资集团。

在去年的Markel年会上,一位发言人开玩笑说:”如果你听说过它,我们可能就不会为它投保”。 Markel公司成立于 1930 年,最初是一家巴士和卡车保险商,现在是一家范围更广的财产和意外(P&C)专业保险商——承保您听说过但并非主流的保险:例如,全地形车、博物馆、夏令营和马匹。 这些利基市场的竞争较小,因此利润率较高。

Markel 还提供再保险(为其他保险公司提供真正的重大风险保险),不过最近他们将其转移到了一家名为 Nephila 的百慕大子公司。Nephila作为资产管理公司,为押注灾难的投资者(通常使用一种叫做“保险关联证券”的东西)提供服务, 从而有效地将重大风险从Markel的资产负债表上剥离。简单来说,外部投资者押注灾难不会发生, 如果灾难发生, 他们和再保险公司一样会蒙受损失。

Markel追随巴菲特的脚步,将其 “浮动资金 “投资于股票,而不是像大多数保险公司那样只投资于债券。

事实上,Markel 公司 14% 的公共股权投资组合都在伯克希尔-哈撒韦公司(Berkshire Hathaway)中。 (伯克希尔曾持有 Markel 几年,但在 2024 年第一季度将其出售)。亚马逊(Nasdaq: $AMZN)、布鲁克菲尔德(NYSE: $BN)、家得宝(NYSE: $HD)和约翰迪尔(NYSE: $DE)也是Markel的大股东,各占Markel投资组合的约 3%。

与伯克希尔公司一样,Markel也拥有或部分拥有私营公司,包括世界上最大的家庭植物种植公司 Costa Farms、Brahmin 奢侈品手袋、Buckner Heavylift Cranes、Ellicott Dredges、PartnerMD concierge healthcare、RetailData shopping analytics、VSC Fire and Security 等。如果你觉得这些公司之间没有任何联系,那你就对了——Markel和伯克希尔一样,更注重寻找优秀的管理团队,而不是专注于某一特定行业。

Markel年会上发生了什么?

鉴于里士满正在经历热浪,我和 BBAE 分析师黄少萍放弃了会议前一天马克尔公司可选的 5 公里欢乐跑,第二天早上 8 点就早早地来到了美丽的里士满大学校园。

伯克希尔-哈撒韦公司只举行一次大型 “竞技场 “年会,而Markel公司则先举行多次分组会议(如下面的 Nephila 会议),然后再转到竞技场举行主要活动。

坦率地说,我觉得几乎有太多的突破。 分组会议迫使人们做出痛苦的妥协。 我们不得不在了解再保险知识和品尝南丁格尔冰淇淋的 冰淇淋三明治之间做出选择(严格来说,吃冰淇淋的过程伴随着一对夫妇创办公司的励志故事)。 少萍显然已经进入了分析模式,她不顾我的轻微抗议,想要参加再保险分组会议。 再保险课程进行到一半时,她开始后悔了,但当我们赶到冰淇淋店时,课程已经结束,冰淇淋也吃完了。

Markel首席执行官汤姆-盖纳(Tom Gayner)上午与格雷厄姆控股公司(曾拥有《华盛顿邮报》,是一家价值 30 亿美元的投资集团)首席执行官蒂姆-奥萧纳西(Tim O’Shaughnessy)进行了会谈:他指出:”在任何企业中,最糟糕的事情就是平庸的经理人,因为他们会毒害很多人”。

事实上,如果你事先对 Markel 一无所知,只是被传送到这次会议,你可能会注意到,会议很少讨论公司的具体情况和 财务数据而 Markel 的公司文化价值观、良好的管理、聘用比你更聪明的 “A “级球员以及善待员工和股东等问题则得到了 很多讨论 。.

很明显, Markel公司是一家 “文化至上 “的公司–他们相信,只要招到合适的员工并善待他们,成功就会水到渠成。

Markel最近怎么样?

2023 年, Markel的总体营业收入增长了 35.4%,但 2023 年对 Markel的保险部门来说是不平静的一年:保险业务收入 从 2022 年的 80 亿美元增至 2023 年的 86 亿美元,但高灾难年和高 “社会通胀”(诉讼赔偿金增加和和解金增加)使 2023 年的保险承保利润 下降了 79%,与2022年相比。 (与此相关的是,巴菲特曾抱怨铁路公司和公用事业公司都是高额法律赔偿的受害者,以至于有可能吓得公司退出该行业)。

Markel 上市公司投资部门的营业收入(基本上是股息加上未实现净收益,再减去已实现亏损)从 2022 年的亏损 11.68 亿美元增加到 2023 年的收益 22.41 亿美元,而持有 Markel 私人公司投资的 Markel 风险投资公司的营业收入从 3.25 亿美元增加到 4.38 亿美元。 说到巴菲特和投资收益,他不喜欢美国财务会计准则委员会(FASB)的观点,即未实现的收益或亏损——与真正的经济收益不同,这些收益或亏损是以估值为基础的社会科学产物,波动剧烈——理应首先作为 “收入 “在财务报表中列报。

但基本上,除了高额保险赔付外,2023 年对 Markel公司来说是个好年景。

到 2024 年,情况可能会好一些。

2024 年第一季度

幸运的是,2024 年第一季度的情况要好一些,营业收入和营业利润分别增长了 23% 和 77%——这主要归功于公共和私募股权市场的良好投资业绩,以及利率的提高。

Markel 与伯克希尔哈撒韦公司的比较

对于一家名为 “婴儿伯克希尔 “的公司来说,一个显而易见的问题是,它与真正的伯克希尔相比如何。

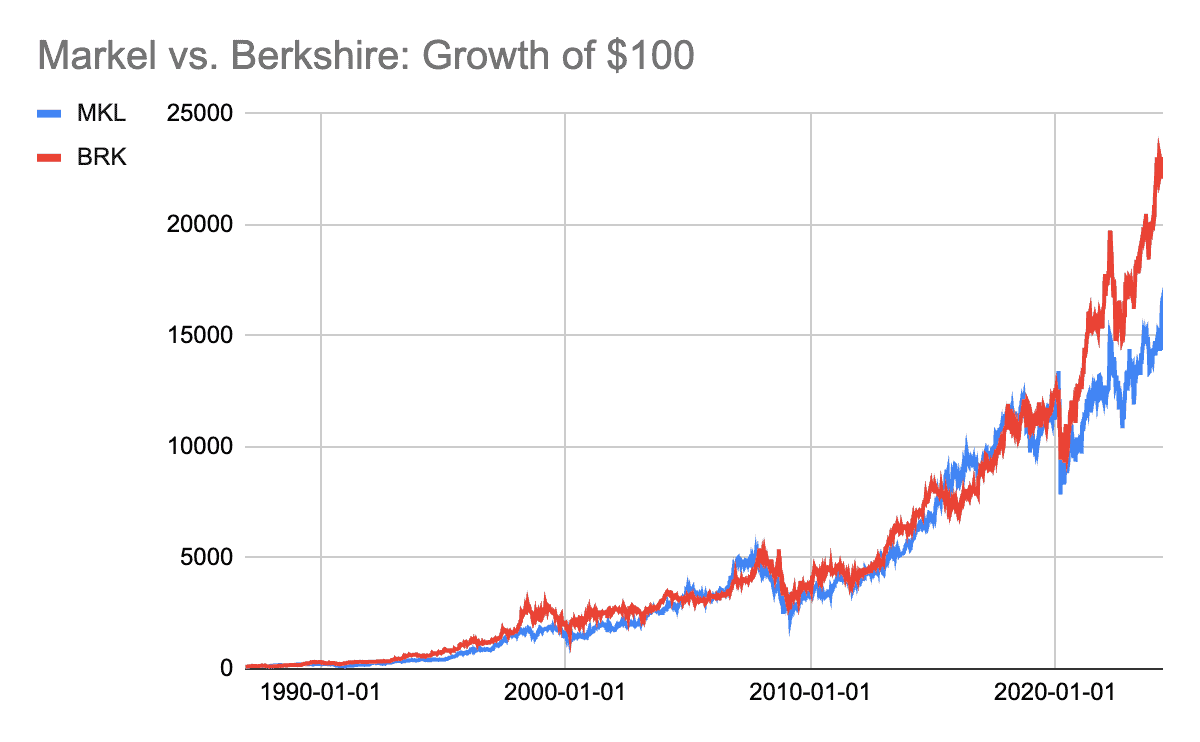

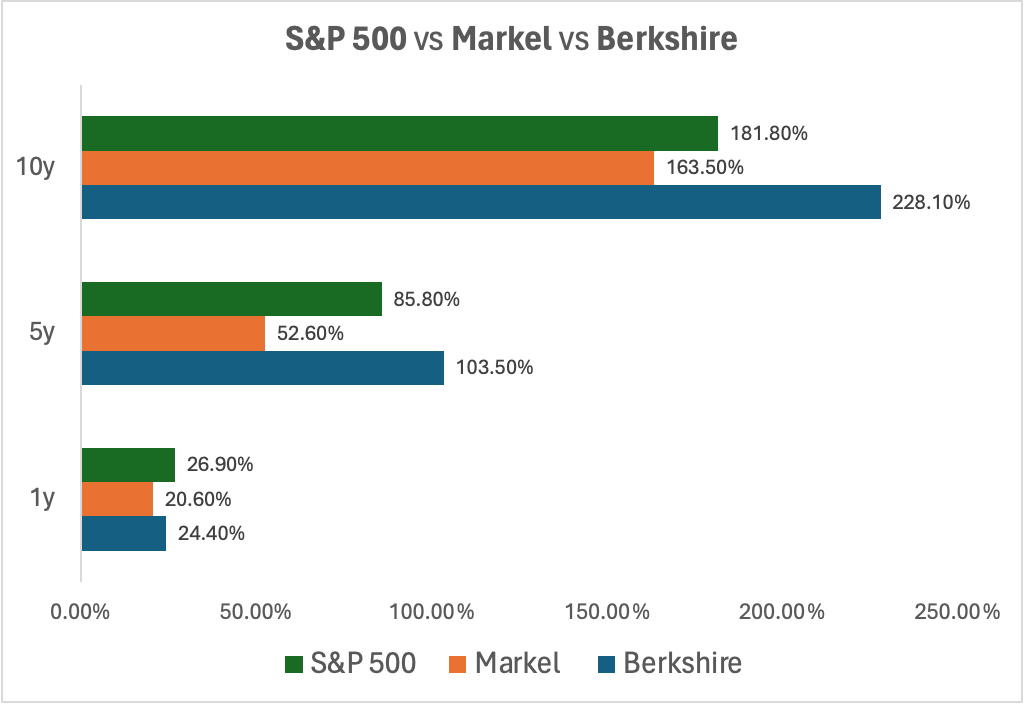

实际上,我相信绝大多数Markel的股东也是伯克希尔-哈撒韦公司的股东,因为他们希望尽可能多地接触这种氛围,但两家公司的表现并不相同。 自 1986 年 12 月IPO以来,Markel 的表现一直优于标准普尔 500 指数,但低于伯克希尔。

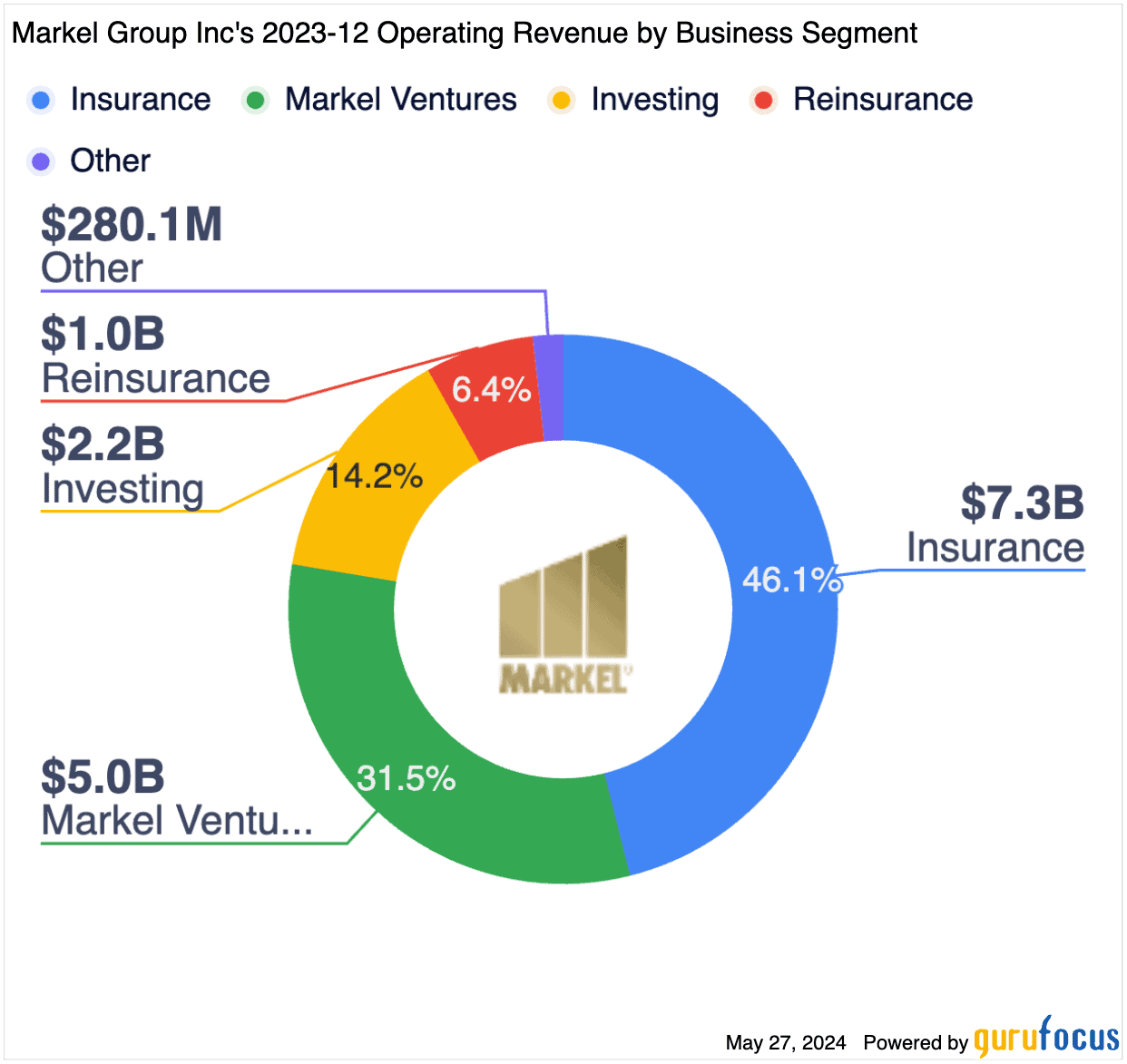

值得注意的是,虽然马可公司和伯克希尔公司相似,但并不相同。根据我们在 GuruFocus 的朋友提供的收入贡献图,您可以看到 Markel 比伯克希尔更像一家保险公司(伯克希尔通常只有 1/4 以上的收入来自保险)。因此,这并不是一个苹果与苹果之间的比较。

来源:GuruFocus

在投资方面,Markel 与伯克希尔哈撒韦公司的比较公司首席执行官汤姆-盖纳(Tom Gayner)也毫不逊色。

虽然我没有将他的投资收益与巴菲特的投资收益进行直接比较,但很明显,至少在公共股权投资方面,值得大张旗鼓地宣传:

| Markel股权证券回报率 | |||||

| 2023 | 2022 | 2021 | 2020 | 2019 | |

| 年回报率 | 21.6% | -16.1% | 29.4% | 15.1% | 29.8% |

| 5 年年化收益率 | 14.6% | 9.3% | 18.4% | 15.2% | 11.4% |

| 10 年年化收益率 | 11.9% | 12.9% | 16.9% | 14.3% | 11.0% |

那么,为什么伯克希尔-哈撒韦公司的表现会优于马可公司呢?

第一个解释是市盈率:Markel 最近的市盈率略高于 8,而伯克希尔的市盈率略高于 12。 投资者为伯克希尔的每一美元收益支付更多,而且是有意义的更多。

为什么呢? 巴菲特的业绩记录是最明显的原因——尽管伯克希尔公司与Markel相比是个庞然大物,但投资者还是期望他能比汤姆-盖纳更快地实现资金增长。 此外,正如我和少平在本视频中所讨论的,在私营企业方面,伯克希尔的知名度为经理们提供了向世界上最伟大的投资者出售的无形利益——社会/声誉地位、传承感,或任何相关的非货币利益,都可能让他们有理由以低于市场的估值出售。 另外,伯克希尔-哈撒韦公司是一家众所周知、历史悠久的公司,每个人都能看到它的身影,而Markel还不是家喻户晓的公司。

随着时间的推移,Markel的知名度是否会越来越高? 巴菲特之后的伯克希尔公司是否将不再具有知名度方面的竞争优势,从而难以获得优惠交易? 巴菲特的副手们会像他一样选股吗?

没有人知道这些问题的答案。 长期以来,Markel的表现一直优于标准普尔 500 指数,但如下图所示,近年来Markel的表现略微落后于标准普尔 500 指数(细分一下,Markel在过去三年里跑赢了大盘,今年迄今为止也跑赢了大盘;与选择的具体时间段有关)。

数据来自 GuruFocus.com

本文仅供信息参考,既不构成投资建议,也不构成买卖证券的邀约。 所有投资都存在固有风险,包括本金的全部损失,而且过去的业绩并不保证未来的结果。 在做出任何投资决策之前,请您进行充分的研究或咨询金融专家。 詹姆斯持有马可集团(Markel Group)和伯克希尔哈撒韦公司(Berkshire Hathaway)的股票。 BBAE 在上述任何投资中均没有持仓。