市場效率是否正在降低?

克利夫-阿斯內斯(Cliff Asness)是一位行事不像量化投資者的量化投資者。

他是芝加哥大學的金融學博士,師從肯-弗倫奇和諾貝爾獎得主尤金-法瑪,他們是有效市場假說(Efficient Market Hypothesis)的開創者,這一假說曾經盛行一時,其極端觀點認為,市場對信息的定價非常有效,除了指數基金和政府債券之外,投資其他任何東西都沒有意義。

克里夫是一位億萬富翁,他的 AQR 資本管理公司利用量化或半量化策略管理著 1,330 億美元的資金。

不過,與人們刻板印象中的數學天才、眼神堅定的量化投資人不同,克里夫以火爆著稱,無論是給母校發一封尖刻的下流郵件,還是在推特上咒罵與他意見相左的人。

我告訴自己在推特上不要與克里夫意見相左,我也欽佩他的真實性。

在他最近為《投資組合管理雜誌》(The Journal of Portfolio Management )撰寫的一篇名為“低效率市場假說”(The Less-Efficient Market Hypothesis)的論文中,他談到了市場是否正在變得越來越低效率。 我當然沒有資格超越克里夫,但因為他的論文討論的是與個人投資者相關的問題(事實上,他將效率下降歸咎於個人投資者),所以我想我應該討論一下這個話題。

是市場的效率降低了,還是市場的理性程度降低了? 它們應該一樣嗎?

克利夫——他的公司六年前管理著超過 2260 億美元的資金,當時還未出現 COVID 泡沫,也未進入 「華麗七雄」時代——指出,很難衡量或代理效率。 克利夫說得沒錯,他承認自己的論文與其說是一篇研究論文,不如說是一篇專欄文章,他抱怨說,“理性”投資因子並沒有得到太多的青睞,他認為在他的職業生涯中,市場的效率越來越低。

我不是說他錯了。 但我認為,有效市場和理性市場可以是兩碼事。

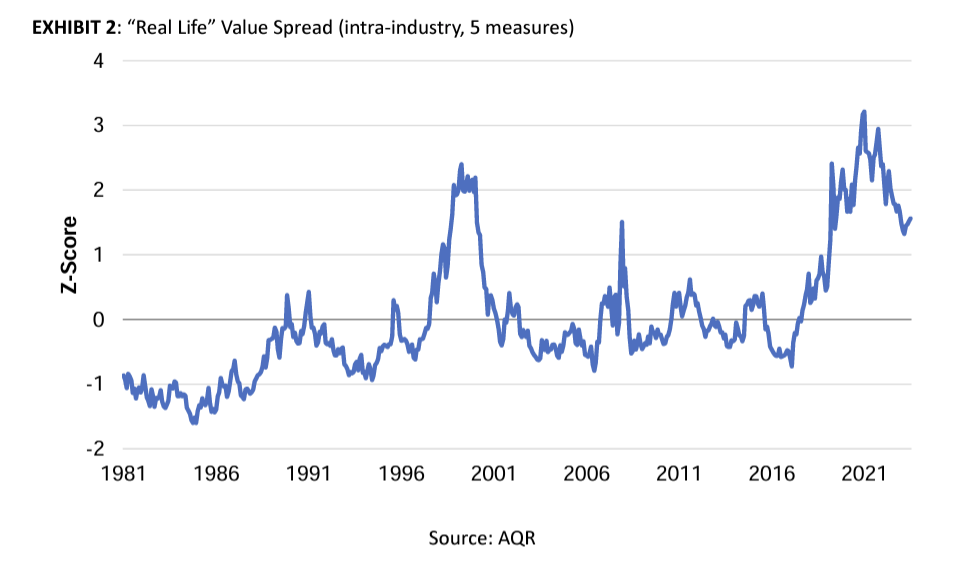

為了體現效率,克利夫採用了一種包含五種成分的 「價值差」來顯示 「最便宜」的股票與最昂貴的股票之間最近存在的巨大差距。 “最便宜 ”的股票是指賬麵價值與價格、盈利與價格、遠期盈利與價格、銷售額與企業價值之和。

是的,這個價差絕對值得注意,是的,它最近比網路時代的價差更加極端,是的,我確信,如果有一家資金管理公司的策略所遵循的風格近年來並不為市場所欣賞,那肯定會讓人感到沮喪。

但我傾向於認為,市場效率更好地定義為市場對信息定價的速度和完整性,而不是它選擇對哪些特定信息定價。

我的觀點不一定是學術界的主流觀點。

經濟學是一門社會科學,而人類是一群偏好不斷變化的追隨者,因此信息的類型以及市場在制定價格時對資訊的重視程度都會隨著時間的推移而變化。

當然,問題在於經濟基本面的均值回歸:要讓非賭徒接受市場的均值回歸,需要多高的發生頻率和可預測性?

如果說市場最近變得更笨了,或者說更不理性了,這也許是可以接受的,因為它在定價股票時偏重了笨的投入,而偏輕了聰明的投入。

但還有一點沒有討論。

作為一名投資者,我當然理解 「笨市場 」的概念。 笨市場會導致荒謬的高點和荒謬的低點,從某個角度看這令人沮喪,但如果你相信即將回歸到 「更聰明 」的因數,這就提供了投資機會。

但我心中的哲學家想說,把市場波動的原因稱為 「愚蠢 」是有偏差的,因為這意味著存在一些與之相對的 「更聰明 」的原因,你認為市場在為股票定價時應該考慮這些原因。 當市場沒有像你希望的那樣對某些因素做出反應時,市場是否應該被稱為 「效率較低」?

我再次重申,我並不反對投資者說市場出了問題。 指責市場未能充分考慮基本面也是可以的,是的,從傳統金融學的角度來看,這可能是一種低效率。

事實上,和克里夫一樣(但規模要小得多),我投資生涯的大部分時間都是這樣度過的,或者至少是挑選個股。

實際上,有人會說,AMC 的 「猿人 」們是聰明人嗎? 他們在攝像機失誤曝光時任首席執行官亞當-阿隆(Adam Aron)在接受採訪時光著膀子(儘管穿著拳擊短褲),並在幾天后將瀕臨破產的影院股票(現在泡沫過後,這隻股票又回到了瀕臨破產的影院股票)推升至歷史最高點。

是的,因為覺得首席執行官不穿內褲接受採訪很酷而購買股票是 “愚蠢 ”的–至少從這個意義上說,這不是公司及其投資者持續繁榮的經濟上可持續的理由。

但是,是否只有可持續因素才是明智之舉,即使這些因素對社會更有利,而且有文獻表明,隨著時間的推移,這些因素對投資者更有利?

讓股價創下歷史新高的理由? 由您決定。 (截圖來自這個特別視頻.)

GameStop 的熱潮是愚蠢、聰明還是兩者兼而有之?

每個人都知道,是評論區上 「愚蠢 」的散戶投資者點燃了 GameStop 從 4 美元股漲到 400 美元股的火柴。 但他們只是點燃了火柴:幾天后,乘勢而上的機構資金讓散戶相形見絀。 機構資金是聰明的資金——那麼,這些機構與散戶同步投資是愚蠢的,還是試圖捕食散戶的聰明呢?

最初那些 「愚蠢」的散戶投資者可能並沒有長遠的眼光,但他們實際上非常聰明,精心選擇了一隻低流通量、高空頭頭寸的股票,因此極易受到“軋空”——這種擠壓非常有效,足以掀起一場小型運動,迫使對沖基金梅爾文資本(Melvin Capital)倒閉,並促使國會對一家經紀公司進行調查。

目光長遠嗎? 並不。 可持續? 不足以。 使用基於傳統經濟基礎的因數? 不足以。

但他們的賺錢方式起碼在一段時間內行之有效——既得到了一些聰明資金的幫助,也犧牲了其他聰明資金的利益。

回到懸崖:

“如果你在 2002 年問我,在我們經歷了網络泡沫(並從中獲益)之後,在我的職業生涯中是否還會再看到如此大的定價差異,我希望我足夠聰明,不會提供擔保(在我們這個動蕩的行業中這樣做是很愚蠢的),但我可能會說 ”我真的不這麼認為“。 畢竟,1999-2000 年是我們 50 年來見過的最極端的時期,20 年後的今天,即使是不完美的市場也很難忘記(比如,像我這樣經歷過那段時期並從中獲益的人還會在世! )。 然而,它還是發生了。 COVID使利差超過了 1999-2000 年(COVID 時代的所有預測,即超級昂貴的股票都將物有所值,而便宜的股票將倒閉–對我們中的許多人來說,事前是愚蠢的,但事後證明是錯誤的)。 但即使在 COVID 之前,利差也已接近 1999-2000 年的峰值,這確實讓我震驚不已,無論我還有多少對純粹 EMH 的崇拜! ”

是市場效率越來越低,還是近期市場只是優先考慮了克里夫不喜歡的因素?

我不是在抨擊克里夫。 他的文章很值得深思,我正在消化他深思熟慮的觀點。

我反駁的理由很簡單,泡沫不應該存在於一個有效的市場中(因為泡沫意味著錯誤定價,而有效的市場不可能出現錯誤定價)。 我堅信泡沫的存在。

對於市場為何變得不那麼 「有效」,克利夫提出了三個觀點:

- 指數化可能毀了市場:當然,指數化投資是一種非歧視性的資金投資,其原因只有一個:某只股票是否在指數中。 克利夫並沒有過多地強調這一點,但他說,如果進入指數化投資的聰明資金多於笨資金,這可能是最近市場變得 “笨”(用他的話說是效率較低)的一個原因。 (彭博社的馬特-萊文(Matt Levine)則從另一個角度指出,隨著更多資金進入指數基金,主動管理似乎為聰明資金提供了更多機會)。

- 超長時間的超低利率讓投資者 「瘋狂」(克里夫的說法): 我很喜歡克利夫的風格。 如果我們暫不討論低效率與非理性的問題,而是問:低利率是否導致投資者不再重視有益健康的投資? 低利率是否導致投資者不再重視長期以來被證明與股價回報相關聯的健康、長期的基本面因素?

- 社交媒體正在把投資者變成追隨羊群的白癡:克利夫說:“我認為,這是我的三個假設中最好的一個”。 我傾向於認為這對某些股票,甚至某些類別的投資來說是非常非常正確的,但對整個市場來說卻遠非如此。

我同意:市場變得越來越愚蠢

實際上,我同意克里夫的觀點,即使我對他的術語(公平地說,這主要是傳統金融學的術語)有異議。 市場已經偏離了明智的經濟學——幾十年來被均值回歸所證明的那種經濟學,那種通過將資本引向表現良好的公司而遠離表現糟糕的公司來造福社會的經濟學,那種被學術研究證明最有利於投資者長期回報的經濟學,以及那種可能最適合 AQR 的經濟學。

Cliff notes 2023 年沃倫-巴菲特的一句話:

“不管出於什麼原因,現在的市場比我年輕時表現得更像賭場。

那麼你應該怎麼做呢?

我再次同意克里夫的觀點,希望他現在覺得沒必要在 Twitter 上罵我了: “所以,推動自己(以及你的彙報物件! )擁有盡可能長的時間跨度絕對是清單上的第一位。

是的。 錯誤定價容易自我糾正。 一個更不理性的市場會產生更多的錯誤定價,但也可能需要更長的時間來糾正它們。

老實說,我不確定是否會有以下情況 :

- 科技的發展、交易便利性的提高,以及更多普通人參與股市,“更好地 ”激發了我們內心的獸性——我們想賭博、想群起而攻之、想購買由不穿內褲的人領導的公司的股票(事實上,主要是因為他們是由不穿內褲的人領導的)。

- 技術進步的指數級發展(以及因此帶來的社會增值)正在創造比以往任何時候都多的潛在大贏家,從而證明瞭某些 “泡沫 ”或 “泡沫 ”的合理性。

- 長期的低利率是否只是造成了市場對投機性投資的青睞,而這種青睞遲早會消失,人們的偏好遲早會轉回到久經考驗的因素上。

或者是所有這些的混合體?

一個核心真理是,投資要保持其價值,相關業務必須增加可持續的價值。

為了支援克里夫,我相信隨著時間的推移,AQR 會做到這一點。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 本文作者和 BBAE 在所提及的任何投資中均未持有頭寸。