每周綜述:英偉達、蘋果和微軟領跑,地區銀行、投資獲得回報

美國市場大盤半導體情緒高漲

我不是在抱怨,但市場一直在違背一些傳統的物理定律。 至少這是一種觀點。

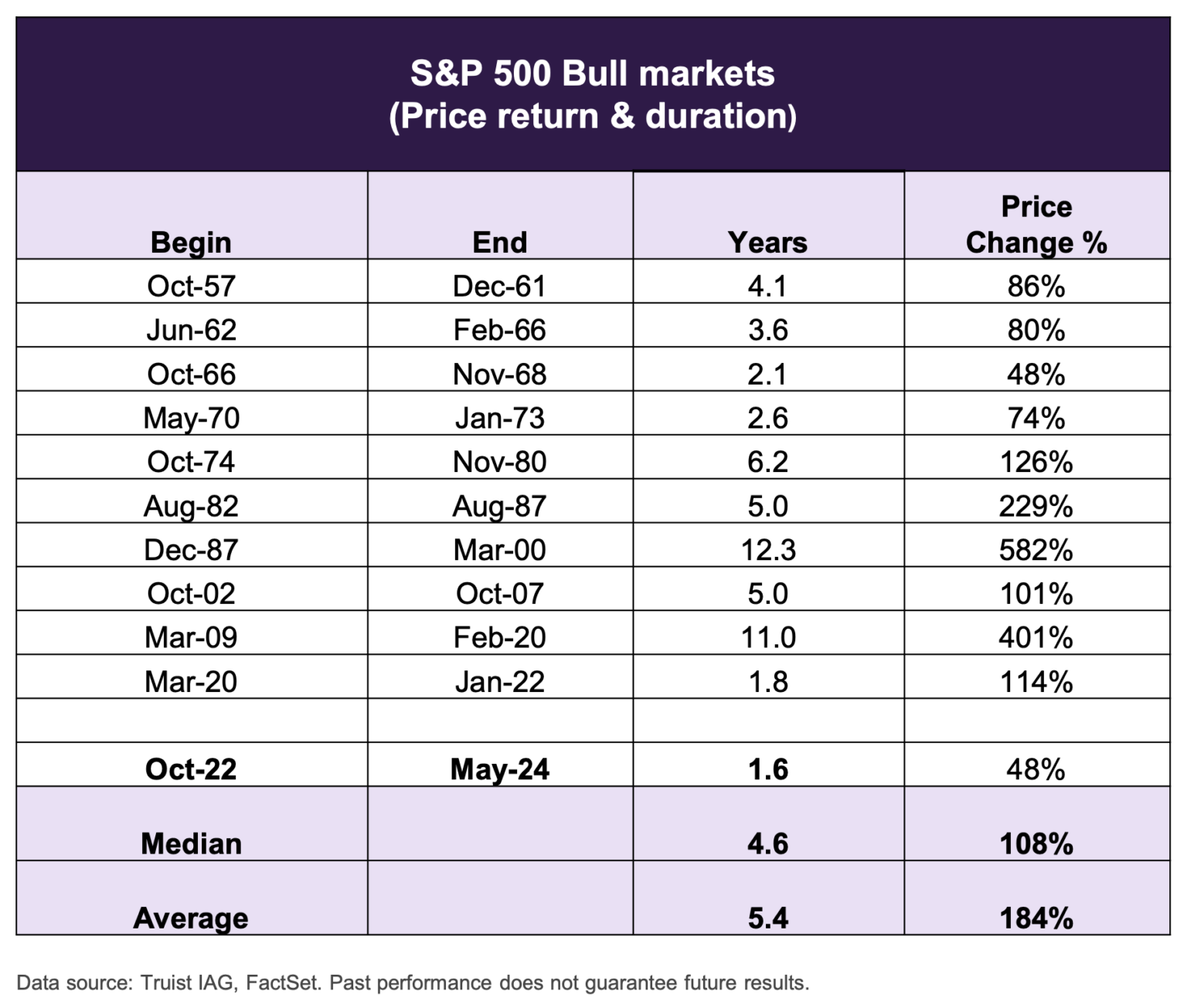

但首先,Tker.co 的山姆-羅(Sam Ro)帶來了一個好消息,他引用了 Truist 的一張圖表,該圖表顯示,實際上,從時間長度和價格變化來看,當前的牛市仍低於平均水準。

我傾向於認為,與時間和價格變化相比,估值是衡量牛市 「牛不牛 」的一個更相關的因素,但時間和價格變化也是一個因素,而且從這些角度來看,牛市並沒有脫離現實,這一點很有意思。

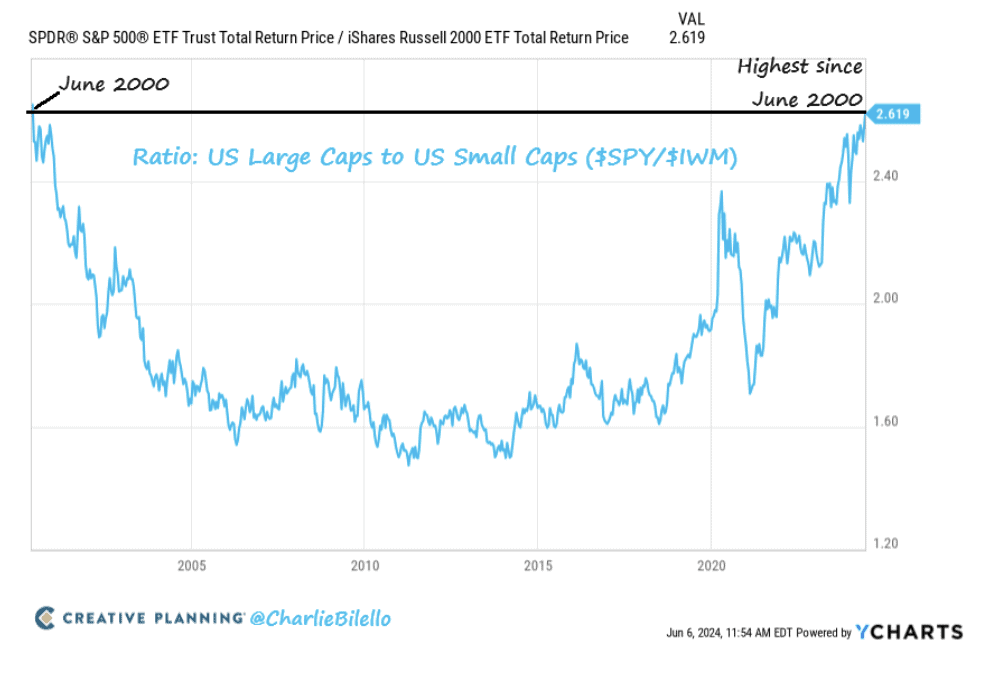

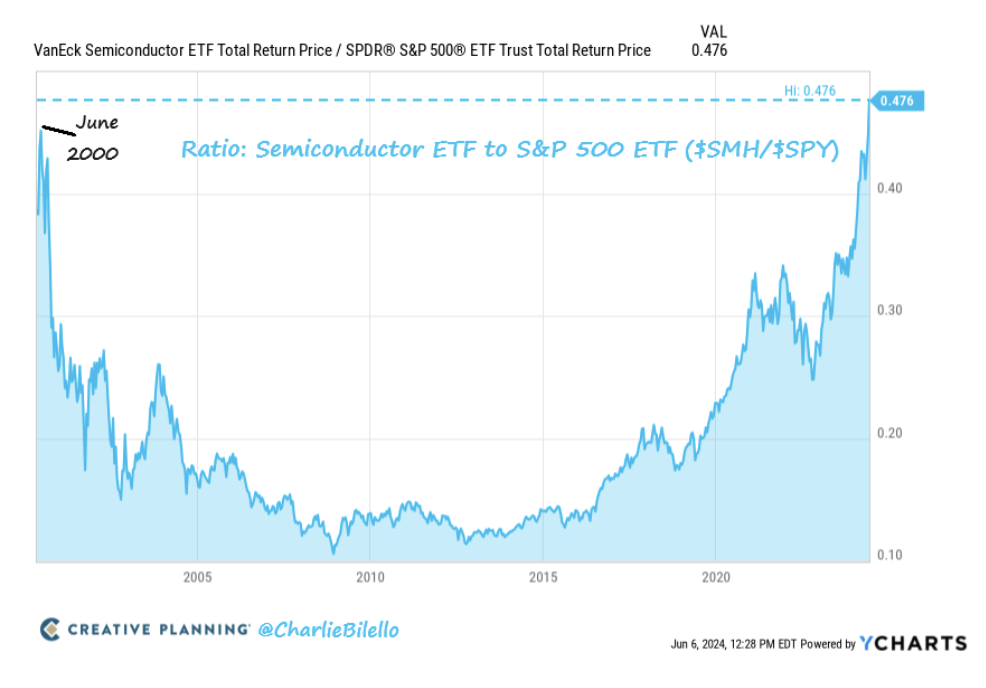

Creative Planning公司的查理-比列洛(Charlie Bilello)。 我將展示查理本周出色的文章中的幾張圖表,因為我覺得它們很好地表達了自己的觀點。

大家可能還記得我在上周的評論中繪製的市盈率和席勒市盈率圖表,這些圖表顯示股票的市盈率越來越高。

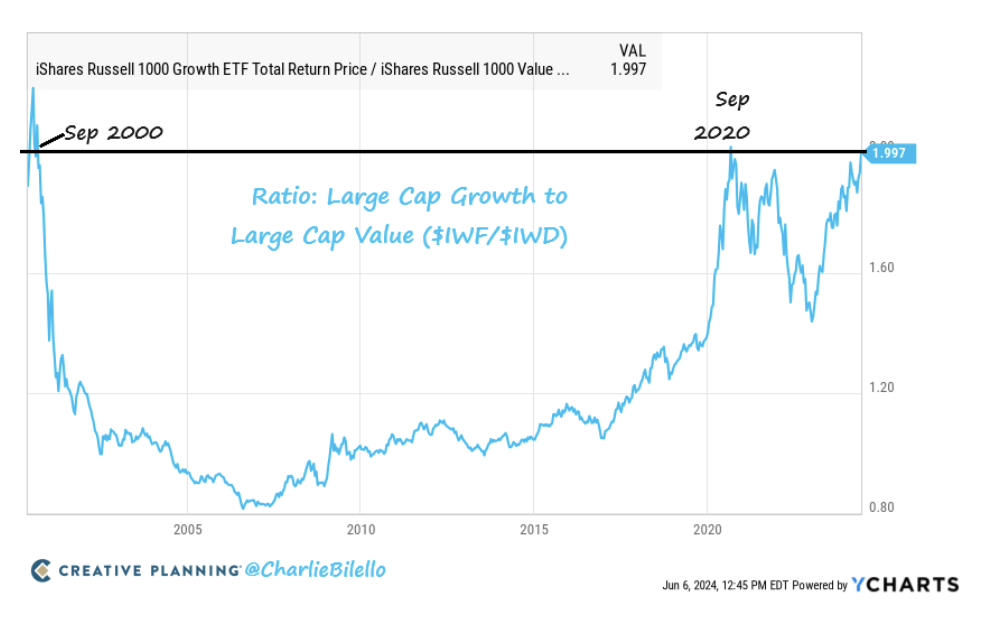

正如你可能猜到的那樣,這些估值收益以大盤股為主。 近四分之一個世紀以來,它們從未像現在這樣以大盤股為主。

如果你關注新聞,你就會知道,主導市場的並不是普通的大市值公司。 是科技類大盤股,尤其是半導體類大盤股。

毫不奇怪,這是一個注重增長的大盤股市場,而不是一個注重價值的市場。 (順便提一句,這也是我們選擇 MarketGrader 為 BBAE 的 smart beta 投資組合提供支援的原因——MarketGrader 的演算法並不特別偏愛價值型或成長型,這使它類似於市場的全地形車)。

MarketGrader 創始人卡洛斯-迪埃茲(Carlos Diez)和我都不喜歡 “成長股與價值股 ”的二分法,因為它過於簡單化——任何時候你買入一隻股票,都意味著你宣佈它的價值被低估了——但一般來說,成長股的銷售增長更高、估值更高、前景更令人興奮,而價值股則是市場上那些無聊、不受人喜愛的無名小卒,它們得益於投資者的低預期。

因此,英偉達(Nvidia,Nasdaq: $NVDA)短暫加入 3 萬億美元俱樂部,英偉達、微軟和蘋果的市值占標準普爾 500 指數的 20%,在某種意義上並不令人意外。

我無法預測未來,但我可以告訴你,一般來說,投資者最大的收益是賭驚喜,而不是賭預期。

會是什麼驚喜呢? 人工智慧的規模可能比市場預期的要大,也可能比市場預期的要小。 我只是希望我能告訴你究竟是哪一種情況。 根據以往的情況,我的猜測是,近期的規模可能較小,最終可能較大——新興產業的良好回報往往伴隨著大量的附帶損害。 儘管如此,我還是不敢和 Nvidia 對賭。

地區性銀行股的巨大價值?

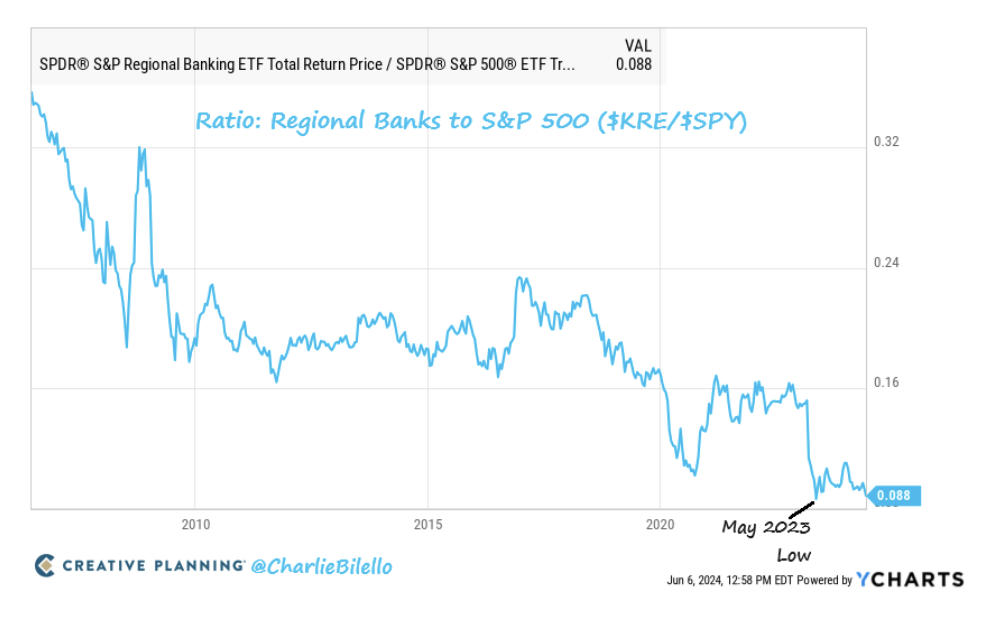

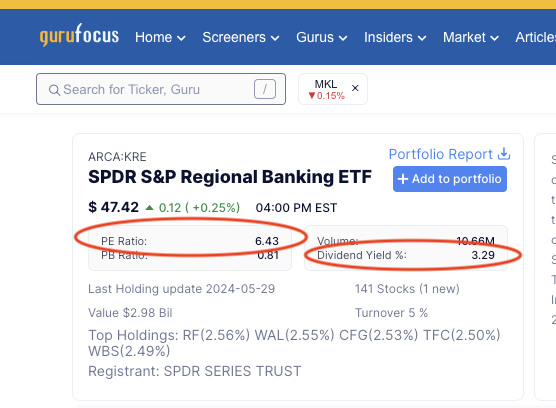

說到價值,說到查理-比列洛(Charlie Bilello),他展示了一家地區性銀行 ETF 相對於標準普爾 500 指數(嚴格來說,是相對於標準普爾 500 指數 ETF)的跌幅。

根據 Multpl.com,標準普爾 500 指數的PE 值接近 28,而 SPDR 標準普爾地區銀行 ETF(NYSE:$KRE)的 PE 值為…… 6.43。 股息率也高達 3.29%。

與人工智慧的上升趨勢一樣,我認為投資者很容易在這裡進行錯誤的討論。

一方面,不管是什麼壞消息導致股價下跌,除非地區性銀行的股價歸零,否則,不管是什麼壞消息,地區性銀行股絕對是一個絕佳的買點。 (反過來說人工智慧:儘管它可能會改變世界,但有一個估值點,在這個估值點上,股票所包含的利好消息開始遠遠超過可能發生的實際情況)。

另一方面,地區性銀行的壞消息似乎與人工智慧股票的好消息一樣糟糕:COVID 事件后,商業房地產受到重創,而房地產往往是地方性遊戲,因此房地產貸款往往由地方性和區域性銀行發放。

儘管在疫情期間和之後,公司採用了混合租賃甚至全虛擬租賃的方式,但辦公室租賃往往是出人意料的長期租賃(辦公室租賃可能從 5 年到 15 年不等,5-10 年可能是最常見的),承租人——公司——財務狀況一直很好,因此有能力支付租賃費用,無論他們實際使用了多少辦公空間。

不過,正如紐約社區銀行今年早些時候向我們展示的那樣,續租市場的殘酷現實終於衝擊了市場,終於完工的在建辦公樓正在努力尋找租戶。

幾個月前,紐約一棟辦公樓以 1 美元的價格售出。 華盛頓特區的一棟辦公樓曾被估價 7200 萬美元,如今以 1600 萬美元的價格售出。 三藩市一棟曾標價 6200 萬美元的空置辦公樓以 650 萬美元的價格售出(需要註冊,但您仍可看到標題,這基本上就是整個故事)。

我相信,在全美各地,這個故事還有很多版本,尤其是規模較小、新聞價值較低的版本。 誰來承擔這些價格下跌的損失呢? 最初是大樓業主。 但在許多情況下,也許是大多數情況下,樓宇業主擁有樓宇的擁有權要歸功於地區銀行的貸款。

然後就有了估值調整的問題。

即使你不打算出售你那瀕臨空置的辦公樓、出租樓或其他任何樓宇,但你周圍的許多樓宇都在以火熱的價格出售,這意味著你必須對你的樓宇價值進行 “減價”。 你將支付較低的房產稅,但大幅降價可能會觸發貸款合同中的抵押契約,要求你拿出可能沒有的現金或資產。

也許你會決定,最好就做下一個以低價賣掉你那瀕臨空置的大樓的人。

我希望我能告訴你人工智慧熱潮的確切臨界點——投資者的開關從 “奔向 ”模式轉向 “逃離 ”模式的那一刻。 同樣,我也希望我能告訴你,由商業地產驅動的地區性銀行業絕望何時結束,這些股票何時成為絕佳的買點。 考慮到合同的長期性,我猜房地產的重新定價還有相當長的路要走。

我不能告訴你是什麼時候。 但我可以告訴你看待這些事情的方式。 這樣說太膚淺了:「人工智慧將大行其道! 我要買人工智慧股票! “ 這樣說也太膚淺了「地區性銀行的股價大跌,所以我要買入! “

當然,你(泛指 “你”,而不是你本人)可能會走運。 而那些運氣好的人,往往從不把任何事情歸功於運氣。 (一個曾經把運氣完全歸結為技巧的人是這樣說的)但現實是,好的投資決策從來都不是一成不變的。 其中總會有權衡,或者說應該有權衡。

美國人的投資正在得到回報

主要是好消息:美國人的股息和利息收入比以往任何時候都多,第一季度經季節性調整后達到 3.7 萬億美元。 根據《華爾街日報》的這篇文章(可能需要訂閱或註冊),這一數位比四年前增加了 7,700 億美元。

利率上調和AI熱潮下的股市亢奮可能是這一好消息的背後原因,但正如經濟學和市場中經常出現的情況——至少在預測美聯儲的舉措時——好消息也可能是壞消息,反之亦然。 所有這些投資收入大概會導致更高的支出,這大概會使通脹率不會像美聯儲希望的那樣下降,這大概會推遲美聯儲降低利率以刺激經濟(或者至少減少對經濟的限制,如果你喜歡這種觀點的話)。

為什麼要刺激已經受到刺激的經濟? 這正是美聯儲的要求。

美國市場投資者在高利率(和高股票市場)環境下取得的成功讓人聯想到兩點:

- 讓開有產者和無產者:世界上永遠都會有富人和窮人,但一個更具可操作性的觀點是,只要資本市場保持強勁,發達國家的財富積累鴻溝將是參與複利的人和不參與複利的人之間的鴻溝。 換句話說,是複利者,和非複利者的區別。 如果你正在閱讀這篇文章,我敢肯定你是一名投資者,因此也是一名複利型投資者。 這對你有好處。

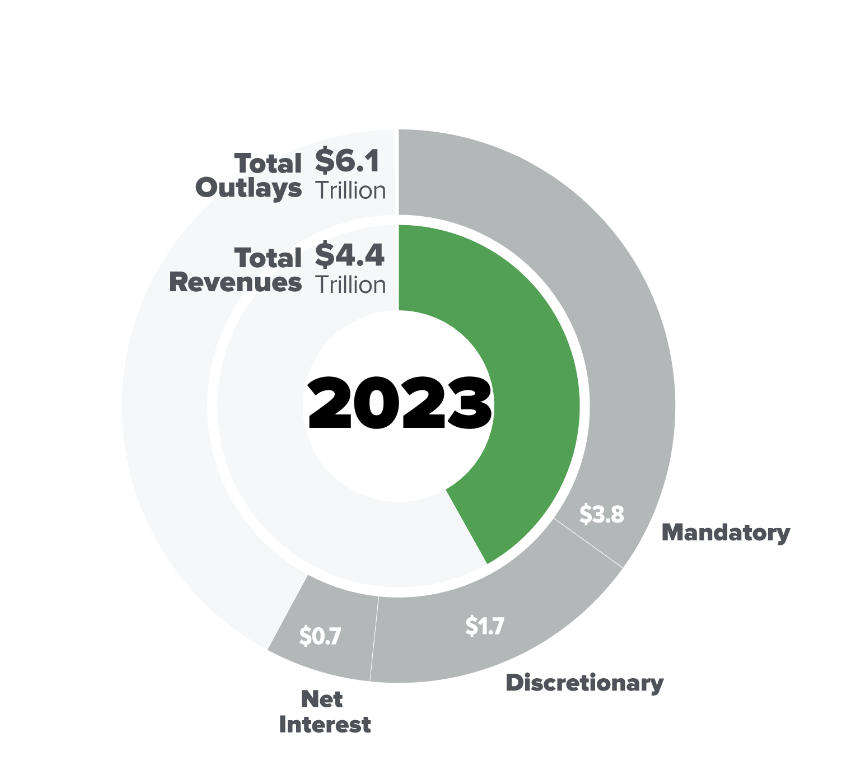

- 較高的利率可能對美國投資者有利,但對美國政府不利。 眾所周知(或半眾所周知),幾年前當利率非常低時,美國政府並沒有大規模地重新融資債務——再加上當你稅收收入為4.4萬億美元而支出為6.1萬億美元時,那1.5萬億美元的缺口需要從…… 某個地方來填補。

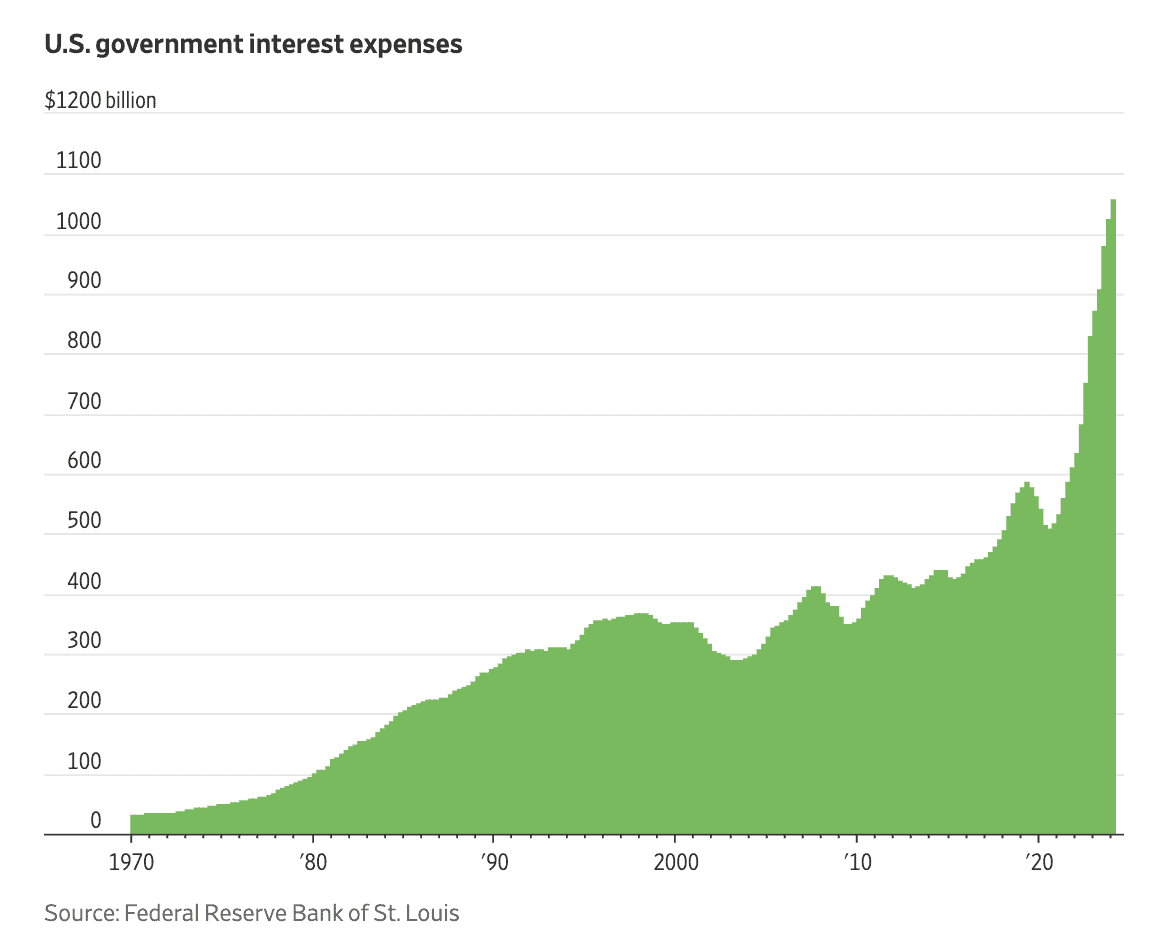

這裡的 「某個地方」就是債務。 根據《華爾街日報》 下面的圖表,不僅美國的債務在增長,債務的利息支出也在增長,這在邏輯上是合理的。

派對如何結束? 用摩根-豪澤爾(Morgan Housel)的話說,在過去,比如在美國為資助第二次世界大戰而積累債務期間和之後,美國的債務根本無法償還。 事實上,這種情況基本上一直存在。 但正如人工智慧的炒作和地區銀行的絕望一樣,經濟學中的所有事物至少都有理論上的局限性。

本文僅供信息參考,既不構成投資建議,也不構成買賣證券的邀約。 所有投資都存在固有風險,包括本金的全部損失,而且過去的業績並不保證未來的結果。 在做出任何投資決策之前,請您進行充分的研究或諮詢金融專家。 James擁有蘋果公司的股票。 BBAE 在上述任何投資中均沒有持倉。